چار عناصر کی حکمت عملی کے بعد رجحان

جائزہ

اس حکمت عملی میں سار اشارے ، آر ایس آئی اشارے ، وول اشارے اور ما اوسط لائن کے چار عناصر کا استعمال کیا گیا ہے تاکہ رجحانات کی شناخت کی جاسکے ، اور اس کے لئے ٹھوس رسک مینجمنٹ اقدامات کا استعمال کیا جاسکے۔ حکمت عملی سار اشارے پر مبنی ہے ، اس کے علاوہ آر ایس آئی اووربائ اوور سیل ڈفریجریٹ ریورس سگنل کی شناخت ، وول اشارے کو حجم کی خصوصیات کے طور پر طے کیا گیا ہے ، اور ما اوسط لائن نے اہم رجحانات کی سمت کا فیصلہ کیا ہے۔ متعدد اشارے کے مجموعے کے ذریعہ ، سگنل کو فلٹر کیا جاسکتا ہے ، تاکہ حقیقی رجحانات کی سمت کی نشاندہی کی جاسکے۔

حکمت عملی کا اصول

اس حکمت عملی میں چار اہم تکنیکی اشارے استعمال کیے گئے ہیں:

Parabolic SAR: یہ اشارے نقطہ اور رجحان کے مابین تعلقات کا استعمال کرتے ہوئے رجحان کی سمت اور الٹ پوائنٹس کا تعین کرتا ہے۔ جب قیمت اوپر ہو تو نقطہ اچھال ہے ، جب قیمت نیچے ہو تو نقطہ گر ہے۔ جب قیمت کے ذریعے نقطہ ہوتا ہے تو رجحان کی الٹ کی نمائندگی کرتا ہے۔ حکمت عملی سار کو رجحان کی سمت کا تعین کرنے کے لئے بنیادی اشارے کے طور پر استعمال کرتی ہے۔

آر ایس آئی: نسبتا strong مضبوط اشارے۔ یہ اشارے 0-100 کے درمیان جھٹکے کے ذریعہ مارکیٹ میں اوور بیئر اور اوور سیل کا فیصلہ کرتا ہے۔ آر ایس آئی 70 سے زیادہ اوور بیئر زون ہے ، 30 سے کم اوور سیل زون ہے ، اور 50 کے قریب واپس آنے والی درمیانی لائن زون ہے۔ آر ایس آئی کے ذریعہ حکمت عملی اوور بیئر اور اوور سیل ریورس سگنل کا فیصلہ کرتی ہے۔

VOL: ٹرانسمیشن حجم کی پیمائش۔ حکمت عملی کا استعمال کرتے ہوئے VOL ٹرانسمیشن حجم کو بڑھانے کی خصوصیت کا تعین کرنے کے لئے رجحانات کی تصدیق اور الٹ سگنل کی کیفیت کا فیصلہ کرنے کے لئے۔

ایم اے: چلتی اوسط۔ حکمت عملی بنیادی رجحان کی سمت کا تعین کرنے کے لئے لمبی اور مختصر اوسط لائنوں کا استعمال کرتی ہے۔ لمبی اور لمبی اوسط لائنوں کو مختصر اوسط لائنوں پر عبور کرنا زیادہ سگنل ہے ، اور لمبی اور لمبی اوسط لائنوں کو مختصر اوسط لائنوں کے نیچے عبور کرنا ایک نظر انداز سگنل ہے۔

تجارتی سگنل جنریشن کے قوانین:

کثیر سر حالات: SAR پوائنٹ K لائن سے نیچے منتقل ہوا اور RSI نیچے سے اوپر کی طرف سے وسط لائن کے علاقے میں واپس آگیا ، VOL خصوصیت میں نمایاں اضافہ ہوا ، مختصر اوسط لائن نیچے سے لمبی اوسط لائن کو عبور کرتی ہے۔

خالی سر شرط: SAR پوائنٹ K لائن کے اوپر منتقل ہوا اور RSI اوپر سے نیچے سے درمیانی لائن کے علاقے میں چلا گیا ، VOL بڑھا ہوا خصوصیت واضح ہے ، مختصر اوسط لائن اوپر سے نیچے سے لمبی اوسط لائن کو عبور کرتی ہے۔

اس حکمت عملی میں اسٹاپ اسٹاپ نقصان کے خطرے کے انتظام کے قواعد بھی مرتب کیے گئے ہیں۔ اسٹاپ اسٹاپ کا ہدف داخلے کی قیمت سے 2 گنا ہے ، اور اسٹاپ نقصان کی قیمت داخلے کی قیمت سے 0.8 گنا ہے ، جو منافع کو مؤثر طریقے سے لاک کرنے اور خطرے کو کنٹرول کرتی ہے۔

طاقت کا تجزیہ

اس حکمت عملی کے درج ذیل فوائد ہیں:

کثیر اشارے کے مجموعے کو ڈیزائن کیا گیا ہے تاکہ جھوٹے اشارے سے بچنے کے لئے اور رجحان کی تبدیلی کو صحیح طور پر پکڑنے کے لئے.

خطرے کے انتظام کی ترتیب سٹاپ نقصان روکنے، مؤثر طریقے سے خطرے کو کنٹرول کرنے کے لئے.

پوزیشن مینجمنٹ میں ، منافع کو زیادہ سے زیادہ کرنے کے لئے بیچوں میں داخل ہونے اور بیچوں میں روکنے کی اجازت ہے۔

پیرامیٹرز کو بار بار بہتر بنانے کے ٹیسٹ کے بعد ، پیرامیٹرز کی استحکام کو یقینی بنایا گیا ہے۔

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ اس کے بعد سے ، اس نے ایک بار پھر اس کی تصدیق کی ہے۔

آپریٹنگ منطق واضح، سادہ اور آسانی سے سمجھنے کے قابل ہے۔

خطرے کا تجزیہ

اس حکمت عملی میں مندرجہ ذیل خطرات بھی ہیں:

مارکیٹ میں غیر معمولی اتار چڑھاؤ کی وجہ سے روک تھام کو توڑ دیا گیا ہے۔ مناسب روک تھام کے فاصلے کو چھوڑنے کی سفارش کی گئی ہے۔

ٹرانزیکشن کی اقسام میں لیکویڈیٹی کی کمی کی وجہ سے نقصان کا خاتمہ نہیں ہوسکتا ہے۔ اچھی لیکویڈیٹی والی ٹرانزیکشن اقسام کا انتخاب کیا جانا چاہئے۔

سسٹم کے خطرے کے نتیجے میں غیر معمولی اچھال۔ لیور کو کم کیا جانا چاہئے اور اثاثوں کو اچھی قدر کی بنیاد پر رکھنا چاہئے۔

پیرامیٹرز کو زیادہ سے زیادہ بہتر بنانے سے منحنی خطوط زیادہ خوبصورت ہوجاتے ہیں۔ استحکام کو بہتر بنانے کے لئے پیرامیٹرز کو مناسب طریقے سے کمزور کیا جانا چاہئے۔

ٹریڈنگ فریکوئینسی کی زیادہ سے زیادہ قیمتوں کے لئے سلائڈ پوائنٹ کی لاگت.

سگنل کا اثر کمزور ہوتا ہے اور اسے وقت پر اپ ڈیٹ کرنے کی ضرورت ہوتی ہے۔ پیرامیٹرز کی ترتیب کو باقاعدگی سے جانچ پڑتال اور بہتر بنانا چاہئے۔

اصلاح کی سمت

اس حکمت عملی کو مزید بہتر بنانے کے لئے:

زیادہ سے زیادہ میٹرکس کے مجموعے کی جانچ کریں ، جیسے MACD ، KD ، وغیرہ بہتر میچوں کی تلاش میں۔

بہتر MA سائیکل پیرامیٹرز کی ترتیبات کو زیادہ واضح طور پر اہم رجحانات کی شناخت کے لئے.

سٹاپ اسٹاپ نقصان فیکٹر کو بہتر بنائیں تاکہ بہترین رسک ریٹرن حاصل کیا جاسکے۔

مختلف اقسام کے پیرامیٹرز کی مضبوطی کی جانچ اور بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔

مشین لرننگ ماڈل شامل کریں جو ٹریڈنگ سگنل کا تعین کرنے میں معاون ہیں۔

خود کار طریقے سے روکنے والے الگورتھم کو شامل کریں تاکہ روکنے والے نقصانات کو حقیقی اتار چڑھاؤ کے قریب لایا جاسکے۔

ٹیسٹ طویل عرصے سے پیرامیٹرز کی ترتیب، توسیع کی روک تھام کی حد

خلاصہ کریں۔

اس حکمت عملی میں متعدد اشارے استعمال کیے جاتے ہیں تاکہ جعلی سگنلوں کو فلٹر کیا جاسکے ، رجحان کی سمت کا تعین کیا جاسکے ، اسٹاپ نقصان کو روکنے کے اقدامات کا تعین کیا جاسکے ، اور پیرامیٹرز کو بہتر بنانے اور پورٹ فولیو کو ایڈجسٹ کرنے کے ذریعہ حکمت عملی کی مستقل کارکردگی کو بہتر بنایا جاسکے۔ اگرچہ کوئی بھی حکمت عملی مستقبل کی کامل پیش گوئی نہیں کرسکتی ہے ، لیکن سسٹم کے تجارتی منصوبے کے ساتھ ساتھ اچھے خطرے کے انتظام سے منافع کی امکانات میں نمایاں اضافہ ہوگا۔ یہ حکمت عملی ایک نسبتا. مستحکم رجحانات کا سراغ لگانے والا پروگرام پیش کرتی ہے ، جو طویل مدتی مستحکم منافع کے حصول کے لئے معقول سرمایہ کاروں کے لئے موزوں ہے۔

/*backtest

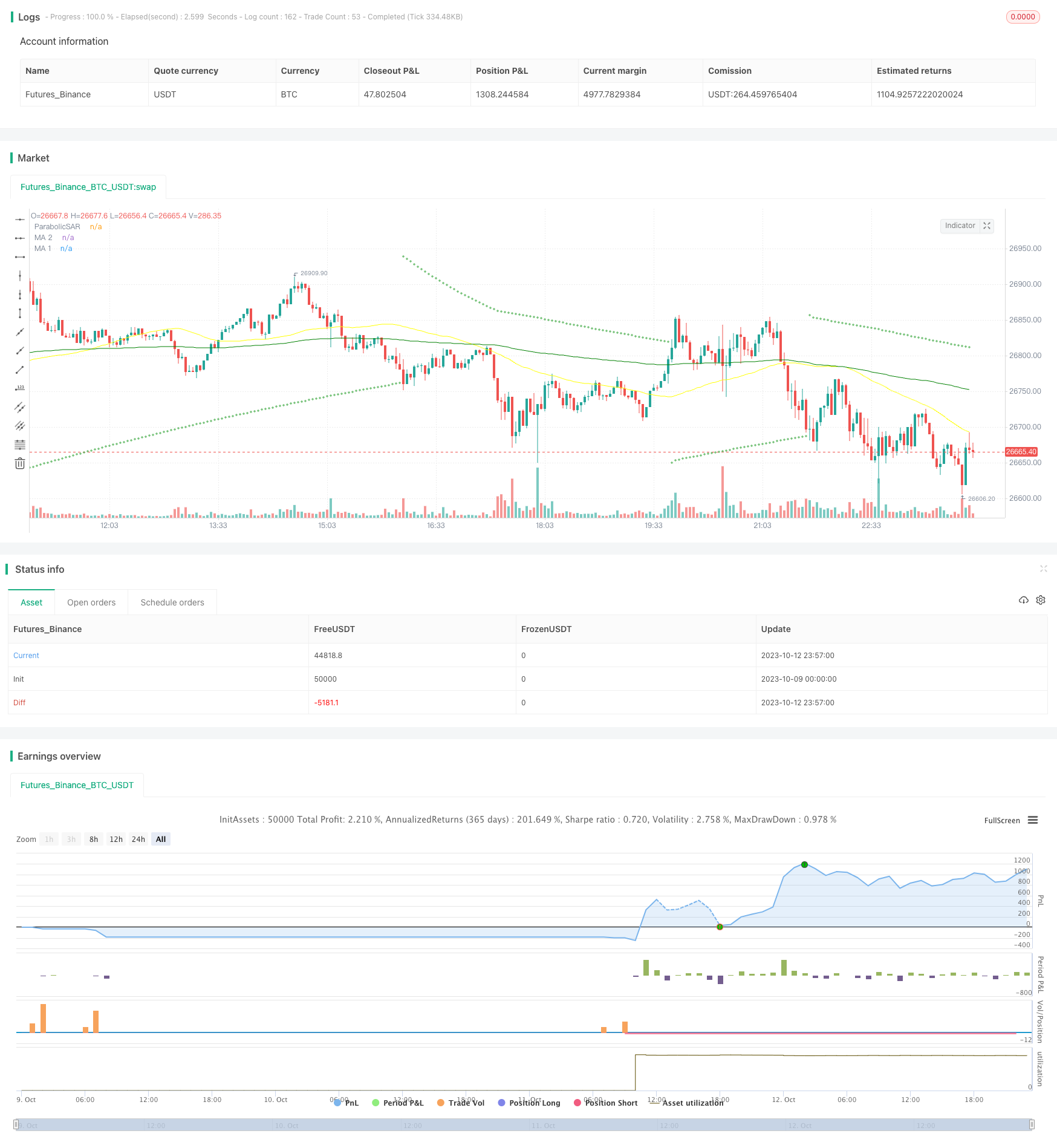

start: 2023-10-09 00:00:00

end: 2023-10-13 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © myn

//@version=5

strategy('Strategy Myth-Busting #6 - PSAR+MA+SQZMOM+HVI - [MYN]', max_bars_back=5000, overlay=true, pyramiding=0, initial_capital=20000, currency='USD', default_qty_type=strategy.percent_of_equity, default_qty_value=100.0, commission_value=0.075, use_bar_magnifier = false)

/////////////////////////////////////

//* Put your strategy logic below *//

/////////////////////////////////////

// dOg28adjYWY

//Trading Strategies Used

// Parabolic Sar

// 10 in 1 MA's

// Squeeze Momentum

// HawkEYE Volume Indicator

// Long Condition

// Parabolic Sar shift below price at last dot above and then previous bar needs to breach above that.

// Price action has to be below both MA's and 50MA needs to be above 200MA

// Squeeze Momentum needsd to be in green or close to going green

// HawkEYE Volume Indicator needs to be show a green bar on the histagram

// Short Condition

// Parabolic Sar shift above price at last dot below and then previous bar needs to breach below that.

// Price action needs to be above both MA's and 50MA needs to be below 200MA

// Squeeze Momentum needsd to be in red or close to going red

// HawkEYE Volume Indicator needs to be show a red bar on the histagram

// Parabolic SAR

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

//indicator(title="Parabolic SAR", shorttitle="SAR", overlay=true, timeframe="", timeframe_gaps=true)

// Dynamic Max based on trendcode

int TrendCodeAdaptive = switch timeframe.multiplier

1 => 1

3 => 1

5 => 1

10 => 2

15 => 3

30 => 5

45 => 5

60 => 7

120 => 9

180 => 9

240 => 13

300 => 14

360 => 15

=>

int(4)

bool overrideAdaptiveSar = input(false, title="Override Adaptive PSAR", group="Adaptive Parabolic Sar")

TrendCodeOverRide = input(5, title='Trend Code (If Overriding Adaptive PSAR)')

startPSAR = 0.02

increment = 0.02

maximum = overrideAdaptiveSar ? TrendCodeOverRide * 0.005 : TrendCodeAdaptive * 0.005

PSAR = ta.sar(startPSAR, increment, maximum)

plot(PSAR, "ParabolicSAR", style=plot.style_cross, color=color.green)

//PSARLongEntry = PSAR < close ? 1 : na

//PSARShortEntry = PSAR < close ? na : -1

PSARLongEntry = high < PSAR and barstate.isconfirmed

PSARShortEntry = low > PSAR and barstate.isconfirmed

// Squeeze Momentum

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

// @author LazyBear

// List of all my indicators: https://www.tradingview.com/v/4IneGo8h/

//

//indicator(shorttitle='SQZMOM_LB', title='Squeeze Momentum Indicator [LazyBear]', overlay=false)

lengthBB = input(20, title='BB Length', group="Squeeze Momentum")

mult = input(2.0, title='BB MultFactor')

lengthKC = input(20, title='KC Length')

multKC = input(1.5, title='KC MultFactor')

useTrueRange = input(true, title='Use TrueRange (KC)')

// Calculate BB

source = close

basis = ta.sma(source, lengthBB)

dev = multKC * ta.stdev(source, lengthBB)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

ma = ta.sma(source, lengthKC)

range_1 = useTrueRange ? ta.tr : high - low

rangema = ta.sma(range_1, lengthKC)

upperKC = ma + rangema * multKC

lowerKC = ma - rangema * multKC

sqzOn = lowerBB > lowerKC and upperBB < upperKC

sqzOff = lowerBB < lowerKC and upperBB > upperKC

noSqz = sqzOn == false and sqzOff == false

val = ta.linreg(source - math.avg(math.avg(ta.highest(high, lengthKC), ta.lowest(low, lengthKC)), ta.sma(close, lengthKC)), lengthKC, 0)

iff_1 = val > nz(val[1]) ? color.lime : color.green

iff_2 = val < nz(val[1]) ? color.red : color.maroon

bcolor = val > 0 ? iff_1 : iff_2

scolor = noSqz ? color.blue : sqzOn ? color.black : color.gray

//plot(val, color=bcolor, style=plot.style_histogram, linewidth=4)

//plot(0, color=scolor, style=plot.style_cross, linewidth=2)

SQZMOMLongEntry = val > 0

SQZMOMShortEntry = val < 0

// 10 in 1 Different Moving Averages

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

// © hiimannshu

//@version=5

// This indicator is just a simple indicator which plot any kind of multiple (atmost 10) moving everage (sma/ema/wma/rma/hma/vwma) on chart.

// Enjoy the new update

//indicator(title='10 in 1 Different Moving Averages ( SMA/EMA/WMA/RMA/HMA/VWMA )', shorttitle=' 10 in 1 MAs', overlay=true)

bool plot_ma_1 = input.bool(true, '', inline='MA 1',group= "Multi Timeframe Moving Averages")

string ma_1_type = input.string(defval='EMA', title='MA 1', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 1',group= "Multi Timeframe Moving Averages")

int ma_1_val = input.int(200, '', minval=1, inline='MA 1',group= "Multi Timeframe Moving Averages")

ma1_tf = input.timeframe(title='', defval='', inline='MA 1',group= "Multi Timeframe Moving Averages")

color ma_1_colour = input.color(color.green, '', inline='MA 1',group= "Multi Timeframe Moving Averages")

bool plot_ma_2 = input.bool(true, '', inline='MA 2',group= "Multi Timeframe Moving Averages")

string ma_2_type = input.string(defval='SMA', title='MA 2 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 2',group= "Multi Timeframe Moving Averages")

int ma_2_val = input.int(50, '', minval=1, inline='MA 2',group= "Multi Timeframe Moving Averages")

ma2_tf = input.timeframe(title='', defval='', inline='MA 2',group= "Multi Timeframe Moving Averages")

color ma_2_colour = input.color(color.yellow, '', inline='MA 2',group= "Multi Timeframe Moving Averages")

bool plot_ma_3 = input.bool(false, '', inline='MA 3',group= "Multi Timeframe Moving Averages")

string ma_3_type = input.string(defval='SMA', title='MA 3 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 3',group= "Multi Timeframe Moving Averages")

int ma_3_val = input.int(1, '', minval=1, inline='MA 3',group= "Multi Timeframe Moving Averages")

ma3_tf = input.timeframe(title='', defval='', inline='MA 3',group= "Multi Timeframe Moving Averages")

color ma_3_colour = input.color(color.black, '', inline='MA 3',group= "Multi Timeframe Moving Averages")

bool plot_ma_4 = input.bool(false, '', inline='MA 4',group= "Multi Timeframe Moving Averages")

string ma_4_type = input.string(defval='SMA', title='MA 4 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 4',group= "Multi Timeframe Moving Averages")

int ma_4_val = input.int(1, '', minval=1, inline='MA 4',group= "Multi Timeframe Moving Averages")

ma4_tf = input.timeframe(title='', defval='', inline='MA 4',group= "Multi Timeframe Moving Averages")

color ma_4_colour = input.color(color.black, '', inline='MA 4',group= "Multi Timeframe Moving Averages")

bool plot_ma_5 = input.bool(false, '', inline='MA 5',group= "Multi Timeframe Moving Averages")

string ma_5_type = input.string(defval='SMA', title='MA 5 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 5',group= "Multi Timeframe Moving Averages")

int ma_5_val = input.int(1, '', minval=1, inline='MA 5',group= "Multi Timeframe Moving Averages")

ma5_tf = input.timeframe(title='', defval='', inline='MA 5',group= "Multi Timeframe Moving Averages")

color ma_5_colour = input.color(color.black, '', inline='MA 5',group= "Multi Timeframe Moving Averages")

bool plot_ma_6 = input.bool(false, '', inline='MA 6',group= "Normal Moving Averages")

string ma_6_type = input.string(defval='SMA', title='MA 6 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 6',group= "Normal Moving Averages")

int ma_6_val = input.int(1, '', minval=1, inline='MA 6',group= "Normal Moving Averages")

ma_6_src = input.source(defval=close, title='', inline='MA 6',group= "Normal Moving Averages")

color ma_6_colour = input.color(color.black, '', inline='MA 6',group= "Normal Moving Averages")

bool plot_ma_7 = input.bool(false, '', inline='MA 7',group= "Normal Moving Averages")

string ma_7_type = input.string(defval='SMA', title='MA 7 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 7',group= "Normal Moving Averages")

int ma_7_val = input.int(1, '', minval=1, inline='MA 7',group= "Normal Moving Averages")

ma_7_src = input.source(defval=close, title='', inline='MA 7',group= "Normal Moving Averages")

color ma_7_colour = input.color(color.black, '', inline='MA 7',group= "Normal Moving Averages")

bool plot_ma_8 = input.bool(false, '', inline='MA 8',group= "Normal Moving Averages")

string ma_8_type = input.string(defval='SMA', title='MA 8', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 8',group= "Normal Moving Averages")

int ma_8_val = input.int(1, '', minval=1, inline='MA 8',group= "Normal Moving Averages")

ma_8_src = input.source(defval=close, title='', inline='MA 8',group= "Normal Moving Averages")

color ma_8_colour = input.color(color.black, '', inline='MA 8',group= "Normal Moving Averages")

bool plot_ma_9 = input.bool(false, '', inline='MA 9',group= "Normal Moving Averages")

string ma_9_type = input.string(defval='SMA', title='MA 9 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 9',group= "Normal Moving Averages")

int ma_9_val = input.int(1, '', minval=1, inline='MA 9',group= "Normal Moving Averages")

ma_9_src = input.source(defval=close, title='', inline='MA 9',group= "Normal Moving Averages")

color ma_9_colour = input.color(color.black, '', inline='MA 9',group= "Normal Moving Averages")

bool plot_ma_10 = input.bool(false, '', inline='MA 10',group= "Normal Moving Averages")

string ma_10_type = input.string(defval='SMA', title='MA 10', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 10',group= "Normal Moving Averages")

int ma_10_val = input.int(1, '', minval=1, inline='MA 10',group= "Normal Moving Averages")

ma_10_src = input.source(defval=close, title='', inline='MA 10',group= "Normal Moving Averages")

color ma_10_colour = input.color(color.black, '', inline='MA 10',group= "Normal Moving Averages")

ma_function(source, length, type) =>

if type == 'RMA'

ta.rma(source, length)

else if type == 'SMA'

ta.sma(source, length)

else if type == 'EMA'

ta.ema(source, length)

else if type == 'WMA'

ta.wma(source, length)

else if type == 'HMA'

if(length<2)

ta.hma(source,2)

else

ta.hma(source, length)

else

ta.vwma(source, length)

ma_1 = plot_ma_1 ? request.security(syminfo.tickerid, ma1_tf, ma_function(close, ma_1_val, ma_1_type)):0

ma_2 = plot_ma_2 ?request.security(syminfo.tickerid, ma2_tf, ma_function(close, ma_2_val, ma_2_type)):0

ma_3 = plot_ma_3 ?request.security(syminfo.tickerid, ma3_tf, ma_function(close, ma_3_val, ma_3_type)):0

ma_4 = plot_ma_4 ? request.security(syminfo.tickerid, ma4_tf, ma_function(close, ma_4_val, ma_4_type)):0

ma_5 = plot_ma_5 ?request.security(syminfo.tickerid, ma5_tf, ma_function(close, ma_5_val, ma_5_type)):0

ma_6 = plot_ma_6 ?ma_function(ma_6_src, ma_6_val, ma_6_type):0

ma_7 = plot_ma_7 ?ma_function(ma_7_src, ma_7_val, ma_7_type):0

ma_8 = plot_ma_8 ?ma_function(ma_8_src, ma_8_val, ma_8_type):0

ma_9 = plot_ma_9 ?ma_function(ma_9_src, ma_9_val, ma_9_type):0

ma_10 = plot_ma_10 ?ma_function(ma_10_src, ma_10_val, ma_10_type):0

plot(plot_ma_1 ? ma_1 : na, 'MA 1', ma_1_colour)

plot(plot_ma_2 ? ma_2 : na, 'MA 2', ma_2_colour)

plot(plot_ma_3 ? ma_3 : na, 'MA 3', ma_3_colour)

plot(plot_ma_4 ? ma_4 : na, 'MA 4', ma_4_colour)

plot(plot_ma_5 ? ma_5 : na, 'MA 5', ma_5_colour)

plot(plot_ma_6 ? ma_6 : na, 'MA 6', ma_6_colour)

plot(plot_ma_7 ? ma_7 : na, 'MA 7', ma_7_colour)

plot(plot_ma_8 ? ma_8 : na, 'MA 8', ma_8_colour)

plot(plot_ma_9 ? ma_9 : na, 'MA 9', ma_9_colour)

plot(plot_ma_10 ? ma_10 : na, 'MA 10', ma_10_colour)

// Long entry - Price has to be below both MA's and 50MA needs to be above 200MA

MALongEntry = (close > ma_1 and close > ma_2) and (ma_2 > ma_1)

// Short Entry - Price has to be above both MA's and 50MA needs to be below 200MA

MAShortEntry = (close < ma_1 and close < ma_2) and (ma_2 < ma_1)

// HawkEYE Volume Indicator

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

// @author LazyBear

// If you use this code, in its original or modified form, do drop me a note. Thx.

//

//indicator('HawkEye Volume Indicator [LazyBear]', shorttitle='HVI_LB')

lengthhvi = input(200, group="HawkEye Volume Indicator")

range_1HVI = high - low

rangeAvg = ta.sma(range_1HVI, lengthhvi)

volumeA = ta.sma(volume, lengthhvi)

divisor = input(1)

high1 = high[1]

low1 = low[1]

mid1 = hl2[1]

u1 = mid1 + (high1 - low1) / divisor

d1 = mid1 - (high1 - low1) / divisor

r_enabled1 = range_1HVI > rangeAvg and close < d1 and volume > volumeA

r_enabled2 = close < mid1

r_enabled = r_enabled1 or r_enabled2

g_enabled1 = close > mid1

g_enabled2 = range_1HVI > rangeAvg and close > u1 and volume > volumeA

g_enabled3 = high > high1 and range_1HVI < rangeAvg / 1.5 and volume < volumeA

g_enabled4 = low < low1 and range_1HVI < rangeAvg / 1.5 and volume > volumeA

g_enabled = g_enabled1 or g_enabled2 or g_enabled3 or g_enabled4

gr_enabled1 = range_1HVI > rangeAvg and close > d1 and close < u1 and volume > volumeA and volume < volumeA * 1.5 and volume > volume[1]

gr_enabled2 = range_1HVI < rangeAvg / 1.5 and volume < volumeA / 1.5

gr_enabled3 = close > d1 and close < u1

gr_enabled = gr_enabled1 or gr_enabled2 or gr_enabled3

v_color = gr_enabled ? color.gray : g_enabled ? color.green : r_enabled ? color.red : color.blue

//plot(volume, style=plot.style_histogram, color=v_color, linewidth=5)

HVILongEntry = g_enabled

HVIShortEntry = r_enabled

//////////////////////////////////////

//* Put your strategy rules below *//

/////////////////////////////////////

longCondition = PSARLongEntry and MALongEntry and HVILongEntry and SQZMOMLongEntry

shortCondition = PSARShortEntry and MAShortEntry and HVIShortEntry and SQZMOMShortEntry

//define as 0 if do not want to use

closeLongCondition = 0

closeShortCondition = 0

// ADX

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

adxEnabled = input.bool(defval = false , title = "Average Directional Index (ADX)", tooltip = "", group ="ADX" )

adxlen = input(14, title="ADX Smoothing", group="ADX")

adxdilen = input(14, title="DI Length", group="ADX")

adxabove = input(25, title="ADX Threshold", group="ADX")

adxdirmov(len) =>

adxup = ta.change(high)

adxdown = -ta.change(low)

adxplusDM = na(adxup) ? na : (adxup > adxdown and adxup > 0 ? adxup : 0)

adxminusDM = na(adxdown) ? na : (adxdown > adxup and adxdown > 0 ? adxdown : 0)

adxtruerange = ta.rma(ta.tr, len)

adxplus = fixnan(100 * ta.rma(adxplusDM, len) / adxtruerange)

adxminus = fixnan(100 * ta.rma(adxminusDM, len) / adxtruerange)

[adxplus, adxminus]

adx(adxdilen, adxlen) =>

[adxplus, adxminus] = adxdirmov(adxdilen)

adxsum = adxplus + adxminus

adx = 100 * ta.rma(math.abs(adxplus - adxminus) / (adxsum == 0 ? 1 : adxsum), adxlen)

adxsig = adxEnabled ? adx(adxdilen, adxlen) : na

isADXEnabledAndAboveThreshold = adxEnabled ? (adxsig > adxabove) : true

//Backtesting Time Period (Input.time not working as expected as of 03/30/2021. Giving odd start/end dates

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

useStartPeriodTime = input.bool(true, 'Start', group='Date Range', inline='Start Period')

startPeriodTime = input(timestamp('1 Jan 2019'), '', group='Date Range', inline='Start Period')

useEndPeriodTime = input.bool(true, 'End', group='Date Range', inline='End Period')

endPeriodTime = input(timestamp('31 Dec 2030'), '', group='Date Range', inline='End Period')

start = useStartPeriodTime ? startPeriodTime >= time : false

end = useEndPeriodTime ? endPeriodTime <= time : false

calcPeriod = true

// Trade Direction

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tradeDirection = input.string('Long and Short', title='Trade Direction', options=['Long and Short', 'Long Only', 'Short Only'], group='Trade Direction')

// Percent as Points

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

per(pcnt) =>

strategy.position_size != 0 ? math.round(pcnt / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

// Take profit 1

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp1 = input.float(title='Take Profit 1 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 1')

q1 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 1')

// Take profit 2

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp2 = input.float(title='Take Profit 2 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 2')

q2 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 2')

// Take profit 3

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp3 = input.float(title='Take Profit 3 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 3')

q3 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 3')

// Take profit 4

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp4 = input.float(title='Take Profit 4 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit')

/// Stop Loss

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

stoplossPercent = input.float(title='Stop Loss (%)', defval=999, minval=0.01, group='Stop Loss') * 0.01

slLongClose = close < strategy.position_avg_price * (1 - stoplossPercent)

slShortClose = close > strategy.position_avg_price * (1 + stoplossPercent)

/// Leverage

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

leverage = input.float(1, 'Leverage', step=.5, group='Leverage')

contracts = math.min(math.max(.000001, strategy.equity / close * leverage), 1000000000)

/// Trade State Management

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

isInLongPosition = strategy.position_size > 0

isInShortPosition = strategy.position_size < 0

/// ProfitView Alert Syntax String Generation

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

alertSyntaxPrefix = input.string(defval='CRYPTANEX_99FTX_Strategy-Name-Here', title='Alert Syntax Prefix', group='ProfitView Alert Syntax')

alertSyntaxBase = alertSyntaxPrefix + '\n#' + str.tostring(open) + ',' + str.tostring(high) + ',' + str.tostring(low) + ',' + str.tostring(close) + ',' + str.tostring(volume) + ','

/// Trade Execution

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

longConditionCalc = (longCondition and isADXEnabledAndAboveThreshold)

shortConditionCalc = (shortCondition and isADXEnabledAndAboveThreshold)

if calcPeriod

if longConditionCalc and tradeDirection != 'Short Only' and isInLongPosition == false

strategy.entry('Long', strategy.long, qty=contracts)

alert(message=alertSyntaxBase + 'side:long', freq=alert.freq_once_per_bar_close)

if shortConditionCalc and tradeDirection != 'Long Only' and isInShortPosition == false

strategy.entry('Short', strategy.short, qty=contracts)

alert(message=alertSyntaxBase + 'side:short', freq=alert.freq_once_per_bar_close)

//Inspired from Multiple %% profit exits example by adolgo https://www.tradingview.com/script/kHhCik9f-Multiple-profit-exits-example/

strategy.exit('TP1', qty_percent=q1, profit=per(tp1))

strategy.exit('TP2', qty_percent=q2, profit=per(tp2))

strategy.exit('TP3', qty_percent=q3, profit=per(tp3))

strategy.exit('TP4', profit=per(tp4))

strategy.close('Long', qty_percent=100, comment='SL Long', when=slLongClose)

strategy.close('Short', qty_percent=100, comment='SL Short', when=slShortClose)

strategy.close_all(when=closeLongCondition or closeShortCondition, comment='Close Postion')

/// Dashboard

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

// Inspired by https://www.tradingview.com/script/uWqKX6A2/ - Thanks VertMT