سرفر کی حکمت عملی

جائزہ

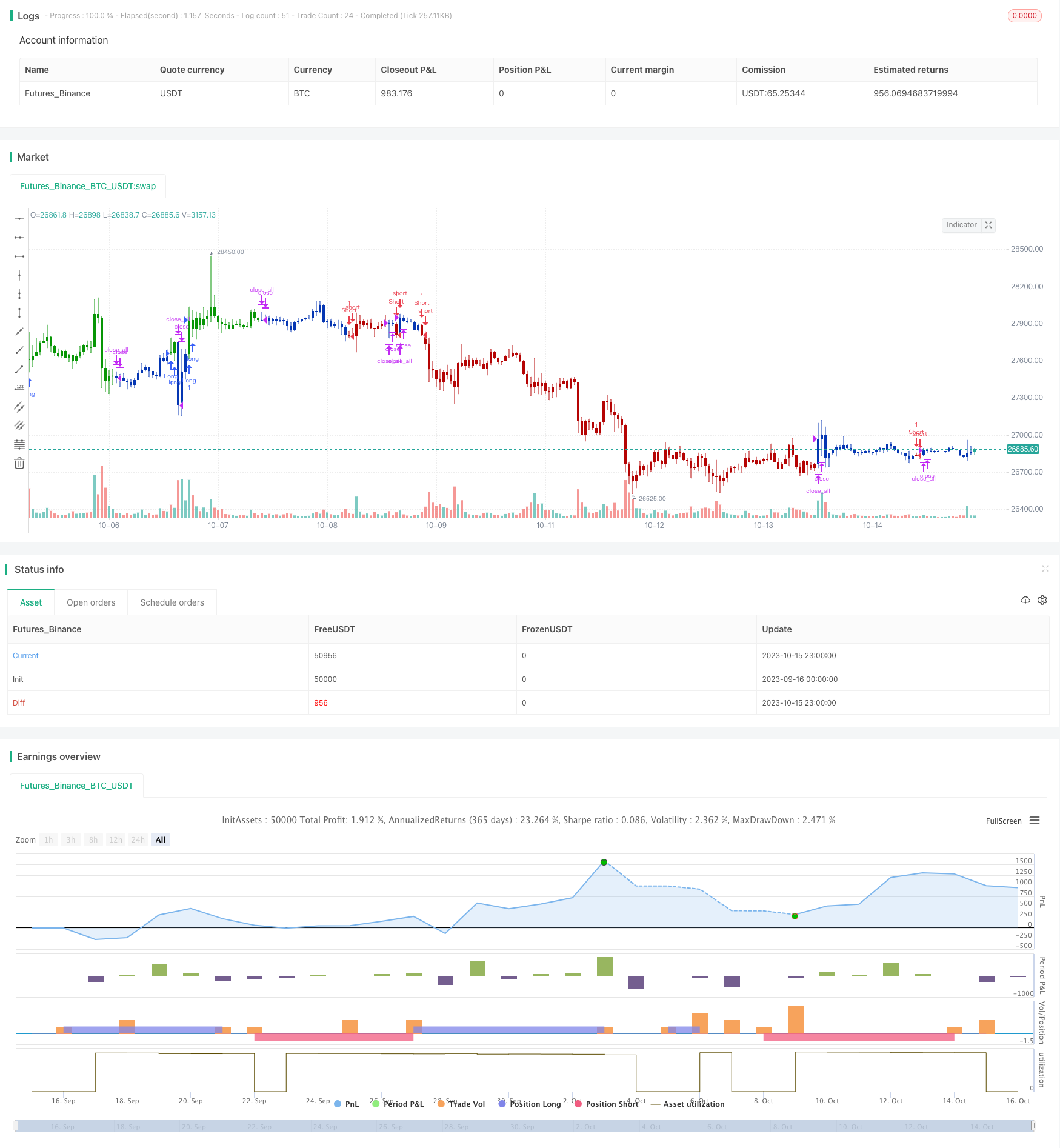

اسٹریٹجی آف دی سرفر (انگریزی: Surfer strategy) ایک مجموعہ حکمت عملی ہے جس میں مختلف رجحانات کی پیروی کرنے والی حکمت عملیوں کو ملا کر زیادہ قابل اعتماد تجارتی سگنل حاصل کیے جاتے ہیں۔ اس میں 123 الٹ حکمت عملی اور ای سی او حکمت عملی کو مربوط کیا گیا ہے جس کا مقصد رجحان کی تصدیق کے بعد زیادہ درست تجارتی سگنل پیدا کرنا ہے۔ اس حکمت عملی کا نام سرفر کے سرفر کے نام پر رکھا گیا ہے ، جس کا مطلب یہ ہے کہ حکمت عملی مارکیٹ میں اتار چڑھاؤ کی لہروں کو گھیرنے کی کوشش کرتی ہے ، اور بڑے بازو سے زیادہ منافع حاصل کرتی ہے۔

حکمت عملی کا اصول

یہ دو مختلف اقسام کی حکمت عملیوں کا مرکب ہے: ریورس حکمت عملی اور رجحان کی پیروی کی حکمت عملی۔

سب سے پہلے ، 123 کی واپسی کی حکمت عملی ایک واپسی کی حکمت عملی ہے۔ اس میں K لائن کی معلومات کا استعمال کیا جاتا ہے کہ آیا قیمت میں واپسی کا اشارہ ہے یا نہیں۔ جب کل کل بند ہونے والی قیمت پچھلے دن سے زیادہ ہے ، اور آج کل بند ہونے والی قیمت کل سے کم ہے ، اور 9th پر سست K 50 سے کم ہے ، تو خریدنے کا اشارہ جاری کیا گیا ہے۔ جب کل کل بند ہونے والی قیمت پچھلے دن سے کم ہے ، اور آج کل بند ہونے والی قیمت کل سے زیادہ ہے ، اور 9th پر فاسٹ K 50 سے زیادہ ہے ، تو فروخت کا اشارہ جاری کیا گیا ہے۔

دوسرا ، ECO حکمت عملی ایک رجحان کی پیروی کرنے والی حکمت عملی ہے۔ اس میں قیمت کی K لائن کے جسمانی سائز اور سمت کا استعمال کیا جاتا ہے تاکہ اس رجحان کی سمت کا تعین کرنے کے لئے حرکیات کا حساب لگایا جاسکے۔ ECO اشارے سے اوپر 0 اشارہ ہوتا ہے کہ یہ بڑھتا جارہا ہے ، اور 0 سے نیچے نیچے کا اشارہ ہوتا ہے۔

گھومنے والوں کی حکمت عملی دونوں حکمت عملیوں کے سگنل کو مربوط کرتی ہے۔ پوزیشن کھولنے کے لئے پوزیشنیں صرف اس وقت کھولی جاسکتی ہیں جب دونوں حکمت عملیوں نے ایک ہی سمت سگنل جاری کیا ہو۔ مثال کے طور پر ، ای سی او نے اوپر کی طرف رجحان ظاہر کیا اور 123 ریورس حکمت عملی نے بھی خریدنے کا اشارہ دیا۔ اس سے ایک ہی حکمت عملی کے غلط فیصلے کی وجہ سے تجارت میں نقصان سے بچا جاسکتا ہے۔

طاقت کا تجزیہ

ایک واحد حکمت عملی کے مقابلے میں ، اسٹرونگ حکمت عملی کے درج ذیل فوائد ہیں:

الٹ اور رجحان کی حکمت عملی کے ساتھ مل کر ، طویل اور مختصر کو روکنا ، تجارتی سگنل کو زیادہ قابل اعتماد بناتا ہے۔ ای سی او کو یقینی بناتا ہے کہ رجحان میں تبدیلی سے پہلے ہی الٹ ہوجائے ، اور رجحان کے وسط میں الٹ سگنل سے بچنے کے لئے۔

123 الٹ حکمت عملی اسٹوکاسٹک اشارے کا استعمال کرتے ہوئے اوور بیئر اوور سیل زون کا تعین کرتی ہے ، اور ای سی او حکمت عملی قیمت کی حرکت کی سمت کا تعین کرتی ہے ، یہ دونوں ایک دوسرے کی تکمیل کرتے ہیں ، جس سے غلط فہمی کا امکان کم ہوتا ہے۔

ڈبل فلٹرنگ میکانزم اس بات کو یقینی بناتا ہے کہ پوزیشن صرف اس وقت کھولی جائے جب دونوں حکمت عملیوں کو ایک ہی سمت میں فیصلہ کیا جائے ، جس سے تجارت کا خطرہ کافی حد تک کم کیا جاسکتا ہے۔

لچکدار پیرامیٹرز کی ترتیب کی جگہ بڑی ہے، مختلف مارکیٹوں کے لئے پیرامیٹرز کو ایڈجسٹ کرنے کے لئے، وسیع تر مارکیٹ کے ماحول کو اپنانے کے لئے.

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ یہ ایک ایسا طریقہ ہے جس سے زیادہ سے زیادہ تجارت کے مواقع حاصل کیے جاسکتے ہیں۔

خطرے کا تجزیہ

اگرچہ ٹریلرز کی حکمت عملی ایک سے زیادہ حکمت عملیوں کے مجموعے کا استعمال کرتے ہوئے کسی ایک حکمت عملی کے خطرات کو کم کرتی ہے ، لیکن تجارت میں مندرجہ ذیل خطرات موجود ہیں:

123 ریورس حکمت عملی کے لئے جھٹکا کی صورت حال کا فیصلہ کمزور ہے، اور نقصانات میں اضافے کے نتیجے میں مسلسل ریورس سگنل پیدا کر سکتا ہے.

ای سی او حکمت عملی کم توانائی کے ساتھ کمزور ہے اور کم مقدار کے ماحول میں استعمال سے گریز کیا جانا چاہئے۔

دوہری حکمت عملی فلٹرنگ سگنل میں ، حکمت عملی کے انفرادی طور پر جاری کردہ منافع کے کچھ اشارے کو چھوڑا جاسکتا ہے۔

پیرامیٹرز کی غلط ترتیب سے حکمت عملی کو غلط سگنل مل سکتا ہے۔ پیرامیٹرز کو حکمت عملی کو مختلف مارکیٹوں کے مطابق ڈھالنے کے لئے ایڈجسٹ کیا جانا چاہئے۔

اس حکمت عملی کو بعض مخصوص مارکیٹ کے حالات کے مطابق ڈھالنا ممکن نہیں ہے، جیسے کہ بڑے پیمانے پر بلیک سوان واقعات کا سامنا کرنا پڑتا ہے۔

اصلاح کی سمت

اس کے علاوہ ، اس میں مزید اصلاحات کی گنجائش موجود ہے:

اسٹاپ نقصان کی حکمت عملی کو شامل کرنے پر غور کیا جاسکتا ہے ، جب نقصان اسٹاپ نقصان تک پہنچ جاتا ہے تو خود بخود بند ہوجاتا ہے۔

مختلف اوسط لائن پیرامیٹرز کی جانچ کر سکتے ہیں، زیادہ مستحکم پیرامیٹرز کا مجموعہ تلاش کریں.

مشین لرننگ پر مبنی پیرامیٹرز کی موافقت کو بہتر بنانے کی کوشش کی جاسکتی ہے ، تاکہ حکمت عملی کے پیرامیٹرز کو متحرک طور پر ایڈجسٹ کیا جاسکے۔

مزید معاون حکمت عملیوں کو شامل کیا جاسکتا ہے تاکہ سگنل کی درستگی کو مزید بہتر بنایا جاسکے۔

مختلف مارکیٹ کے ماحول میں استحکام کی جانچ کی جاسکتی ہے ، اور پیرامیٹرز کو وسیع تر مارکیٹ میں ایڈجسٹ کیا جاسکتا ہے۔

مزید سخت حکمت عملی کی اصلاح کے لئے خود کار طریقے سے عملدرآمد اور ریٹرننگ سسٹم تیار کیا جاسکتا ہے۔

خلاصہ کریں۔

خلاصہ یہ ہے کہ ، گھومنے پھرنے والی حکمت عملی نے رجحان کی تبدیلی کو پکڑنے کے ساتھ ساتھ رجحان کی پیروی کرنے والی حکمت عملی اور دوہری تصدیق کے تجارتی سگنل کو مربوط کرکے سگنل کی درستگی کو بہتر بنایا ہے۔ اگرچہ اس میں کچھ خطرات باقی ہیں ، لیکن اس کو مارکیٹ کے وسیع تر ماحول میں مستقل طور پر بہتر بنانے کے لئے اس کا استعمال کیا جاسکتا ہے۔ یہ حکمت عملی بہت لچکدار ، خطرے سے چلنے والی خصوصیات کی حامل ہے ، جو سرمایہ کاروں کے لئے موزوں ہے جو طویل مدتی مستحکم منافع کی تلاش میں ہیں۔

/*backtest

start: 2023-09-16 00:00:00

end: 2023-10-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 16/04/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// We call this one the ECO for short, but it will be listed on the indicator list

// at W. Blau’s Ergodic Candlestick Oscillator. The ECO is a momentum indicator.

// It is based on candlestick bars, and takes into account the size and direction

// of the candlestick "body". We have found it to be a very good momentum indicator,

// and especially smooth, because it is unaffected by gaps in price, unlike many other

// momentum indicators.

// We like to use this indicator as an additional trend confirmation tool, or as an

// alternate trend definition tool, in place of a weekly indicator. The simplest way

// of using the indicator is simply to define the trend based on which side of the "0"

// line the indicator is located on. If the indicator is above "0", then the trend is up.

// If the indicator is below "0" then the trend is down. You can add an additional

// qualifier by noting the "slope" of the indicator, and the crossing points of the slow

// and fast lines. Some like to use the slope alone to define trend direction. If the

// lines are sloping upward, the trend is up. Alternately, if the lines are sloping

// downward, the trend is down. In this view, the point where the lines "cross" is the

// point where the trend changes.

// When the ECO is below the "0" line, the trend is down, and we are qualified only to

// sell on new short signals from the Hi-Lo Activator. In other words, when the ECO is

// above 0, we are not allowed to take short signals, and when the ECO is below 0, we

// are not allowed to take long signals.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

ECO(r,s) =>

pos = 0

xCO = close - open

xHL = high - low

xEMA = ema(ema(xCO, r), s)

xvEMA = ema(ema(xHL, r), s)

nRes = 100 * (xEMA / xvEMA)

pos := iff(nRes > 0, 1,

iff(nRes <= 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & ECO Strategy", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

r = input(32, minval=1)

s = input(12, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posECO = ECO(r,s)

pos = iff(posReversal123 == 1 and posECO == 1 , 1,

iff(posReversal123 == -1 and posECO == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )