ڈبل انڈیکیٹر قدرے ریورس ریورسل ٹریڈنگ حکمت عملی

جائزہ

دوہری اشارے کی مختصر الٹ ٹریڈنگ حکمت عملی ایک مختصر لائن ٹریڈنگ حکمت عملی ہے جو متحرک اشارے اور رجحان اشارے کو جوڑتی ہے۔ یہ حکمت عملی پہلے ایک الٹ اشارے کا استعمال کرتے ہوئے ایک تجارتی سگنل تیار کرتی ہے ، اور پھر ایک رجحان ساز اشارے کے ساتھ مل کر ، اس طرح ایک زیادہ قابل اعتماد تجارتی سگنل تیار کرتی ہے۔ اس حکمت عملی کا مقصد قلیل مدتی قیمتوں میں الٹ کو پکڑنا ہے ، اور وسط مختصر لائن رجحانات کے تناظر میں تجارت کرنا ہے۔

اصول

یہ حکمت عملی دو ذیلی حکمت عملیوں پر مشتمل ہے۔

سب سے پہلے ذیلی حکمت عملی 123 الٹ حکمت عملی ہے۔ یہ قیمت کی نگرانی کرتا ہے کہ آیا اس میں اونچائی کی واپسی ہوئی ہے۔ خاص طور پر ، یہ اس صورت میں خرید کا اشارہ پیدا کرے گا: پچھلے دو دن کی اختتامی قیمت میں کمی ، اس دن کی اختتامی قیمت پچھلے دن کی اختتامی قیمت سے زیادہ ہے ، اور اسٹوکاسٹک سست لائن 50 سے نیچے ہے۔ یہ اس صورت میں فروخت کا اشارہ پیدا کرے گا: پچھلے دو دن کی اختتامی قیمت میں اضافہ ، اس دن کی اختتامی قیمت پچھلے دن کی اختتامی قیمت سے کم ہے ، اور اسٹوکاسٹک تیز لائن 50 سے زیادہ ہے۔

دوسرا ذیلی حکمت عملی ergodic بے ترتیب اشارے ((EMDI)) ہے۔ یہ ایک رجحان ساز اشارے ہے جو وسط اور لمبی لکیری رجحان کی سمت کی نشاندہی کرتا ہے۔ یہ ایک بار بار اشارے کو ہموار کرنے کے لئے منتقل اوسط اور MACD کے خیالات کو جوڑتا ہے ، جس سے خریدنے اور بیچنے والے سگنل پیدا ہوتے ہیں۔

یہ حکمت عملی دو ذیلی حکمت عملیوں کے سگنل کو جوڑتی ہے۔ یہ حکمت عملی صرف اس صورت میں پوزیشن کھولتی ہے جب دونوں ذیلی حکمت عملیوں میں سے کوئی ایک متفقہ سگنل پیدا کرے۔ یعنی یہ صرف اس وقت تجارت کرتی ہے جب مختصر مدت میں تھوڑا سا الٹ پلٹ ہوتا ہے اور اس کے ساتھ ساتھ مضبوط وسطی اور لمبی لکیری رجحان کی حمایت ہوتی ہے۔

فوائد

- متعدد اشارے کو ملا کر ، جعلی سگنل کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے ، جس سے سگنل کی وشوسنییتا میں اضافہ ہوتا ہے۔

- انعکاس کی حکمت عملی اور رجحان کی حکمت عملی کا ایک مجموعہ مختصر مدت کے مواقع پر قبضہ کرنے اور منفی تجارت سے بچنے کے لئے استعمال کیا جاتا ہے۔

- اسٹوکاسٹک اشارے کے ساتھ پیرامیٹرز کی ترتیب زیادہ مستحکم ہے ، جس سے whipsaws کو کم کیا جاسکتا ہے۔

- Ergodic اشارے ہموار پیرامیٹرز کی ترتیب معقول ہے ، جو رجحانات کو بہتر طور پر پہچان سکتا ہے۔

- یہ حکمت عملی تجارت کی ایک اعتدال پسند فریکوئینسی فراہم کرتی ہے جس سے زیادہ مواقع حاصل ہوتے ہیں اور زیادہ بار بار تجارت نہیں کی جاتی ہے۔

- چین اور چین کے درمیان مختصر لائن تجارت کے لئے موزوں ، لچکدار ٹائم سائیکل۔

خطرات

- انٹرنس سگنل میں غلطی ہوسکتی ہے اور اس کی تصدیق کے لئے رجحان اشارے کی ضرورت ہے۔

- آپ کے کاروبار میں تیزی سے اضافہ نہیں ہوا ہے اور آپ کو مختصر لائنوں کے مواقع سے محروم ہوسکتا ہے.

- اس کے بعد ، اس کے بعد ، اس کے بعد ، اس کے بعد ، اس کے بعد ، اس کے بعد ، اس کے بعد ، اس کے بعد۔

- پیرامیٹرز کی غلط ترتیب سے ٹرانزیکشن کے نتائج پر زیادہ اثر پڑ سکتا ہے۔

- تکنیکی اشارے پر بہت زیادہ انحصار ، ماڈل کے زیادہ فٹ ہونے کا خطرہ ہے۔

اصلاح کی سمت

- مختلف پیرامیٹرز کی ترتیبات کی جانچ کی جاسکتی ہے ، ذیلی حکمت عملی کی کارکردگی کو بہتر بنائیں۔

- مزید اشارے متعارف کروائے جاسکتے ہیں تاکہ ایک کثیر عنصر ماڈل بنایا جاسکے۔

- متحرک پیرامیٹرز کو بہتر بنانے کے لئے مشین سیکھنے کے طریقوں کے ساتھ مل کر استعمال کیا جاسکتا ہے۔

- خطرے کو کنٹرول کرنے کے لئے مختلف سٹاپ نقصان کے طریقوں پر تحقیق کی جا سکتی ہے۔

- آپ کو موقع کی لاگت کا مطالعہ کرنے اور آپ کی حکمت عملی کو ایڈجسٹ کرنے کے لئے آپ کی تجارت کی فریکوئنسی کا اندازہ لگایا جا سکتا ہے.

- مختلف مارکیٹ کے حالات میں حکمت عملی کی مضبوطی کی جانچ پڑتال کی جا سکتی ہے۔

خلاصہ کریں۔

ڈبل اشارے کی حکمت عملی الٹ تجارت کی حکمت عملی نے الٹ اور رجحان اشارے کے مجموعہ کے ذریعہ ، مختصر مدت میں قیمتوں میں الٹ کے مواقع کو پکڑنے کی کوشش کی ہے۔ یہ غلط سگنل کو مؤثر طریقے سے فلٹر کرسکتا ہے ، اور تجارت کے خطرے کو کچھ حد تک کنٹرول کرسکتا ہے۔ تاہم ، اس حکمت عملی میں کچھ مسائل بھی ہیں ، جیسے ممکنہ طور پر چھوٹی مدت کے مواقع ، پیرامیٹرز کی حساسیت اور زیادہ فٹ ہونے کا خطرہ وغیرہ۔ مزید اشارے متعارف کرانے ، پیرامیٹرز کی ترتیب کو بہتر بنانے ، تجارت کی فریکوئنسی کو ایڈجسٹ کرنے اور مختلف مارکیٹوں میں جانچنے کے ذریعہ ، اس حکمت عملی کی استحکام اور منافع بخش صلاحیت کو مزید تقویت مل سکتی ہے۔

/*backtest

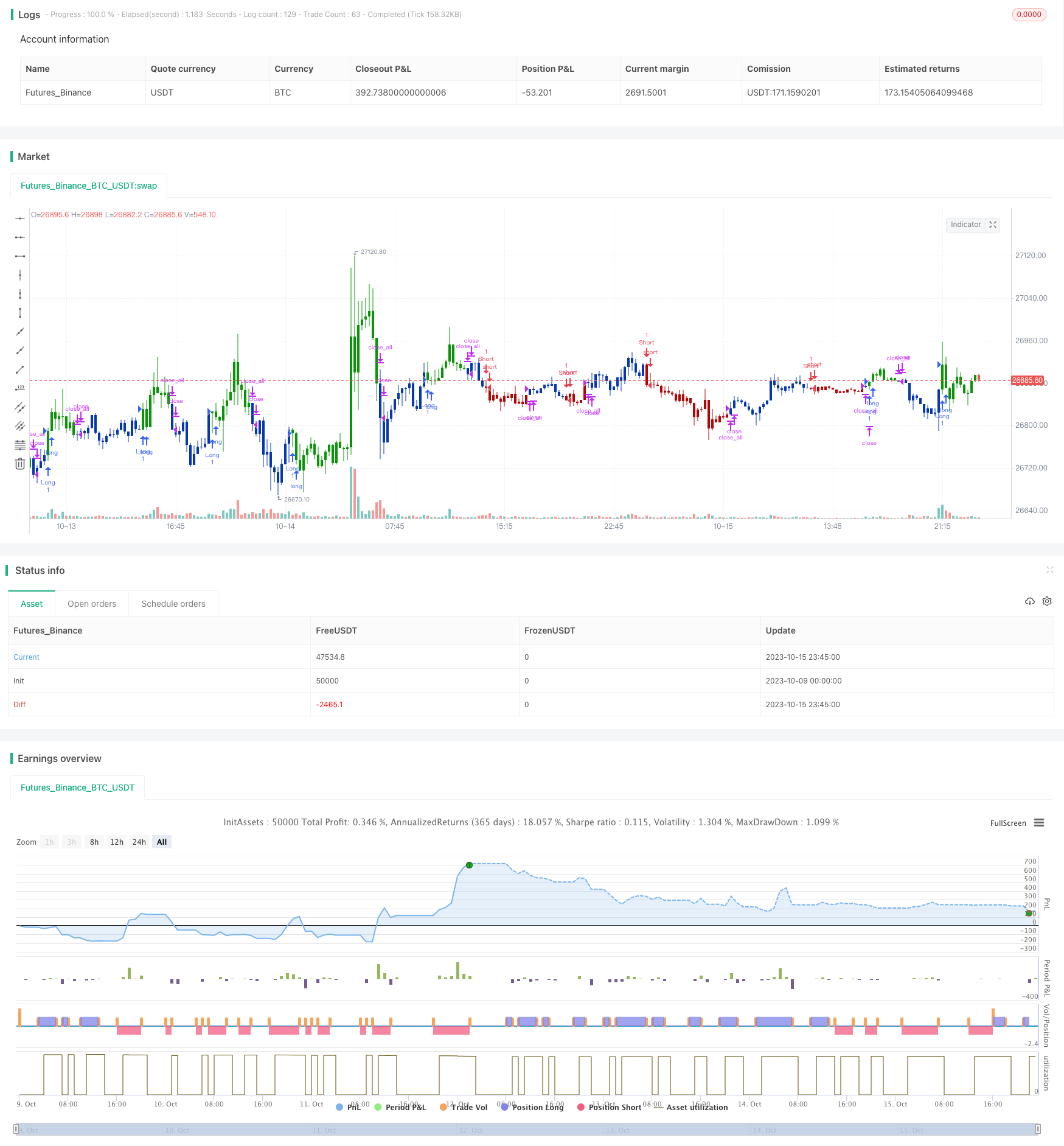

start: 2023-10-09 00:00:00

end: 2023-10-16 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 28/07/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This is one of the techniques described by William Blau in his book "Momentum,

// Direction and Divergence" (1995). If you like to learn more, we advise you to

// read this book. His book focuses on three key aspects of trading: momentum,

// direction and divergence. Blau, who was an electrical engineer before becoming

// a trader, thoroughly examines the relationship between price and momentum in

// step-by-step examples. From this grounding, he then looks at the deficiencies

// in other oscillators and introduces some innovative techniques, including a

// fresh twist on Stochastics. On directional issues, he analyzes the intricacies

// of ADX and offers a unique approach to help define trending and non-trending periods.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

EMDI(r,s,u,SmthLen) =>

pos = 0

xEMA = ema(close, r)

xEMA_S = close - xEMA

xEMA_U = ema(ema(xEMA_S, s), u)

xSignal = ema(xEMA_U, u)

pos := iff(xEMA_U > xSignal, 1,

iff(xEMA_U < xSignal, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Ergodic MDI", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

r = input(32, minval=1)

s = input(5, minval=1)

u = input(5, minval=1)

SmthLen = input(3, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posEMDI = EMDI(r,s,u,SmthLen)

pos = iff(posReversal123 == 1 and posEMDI == 1 , 1,

iff(posReversal123 == -1 and posEMDI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )