مومینٹم بریک آؤٹ حکمت عملی

جائزہ

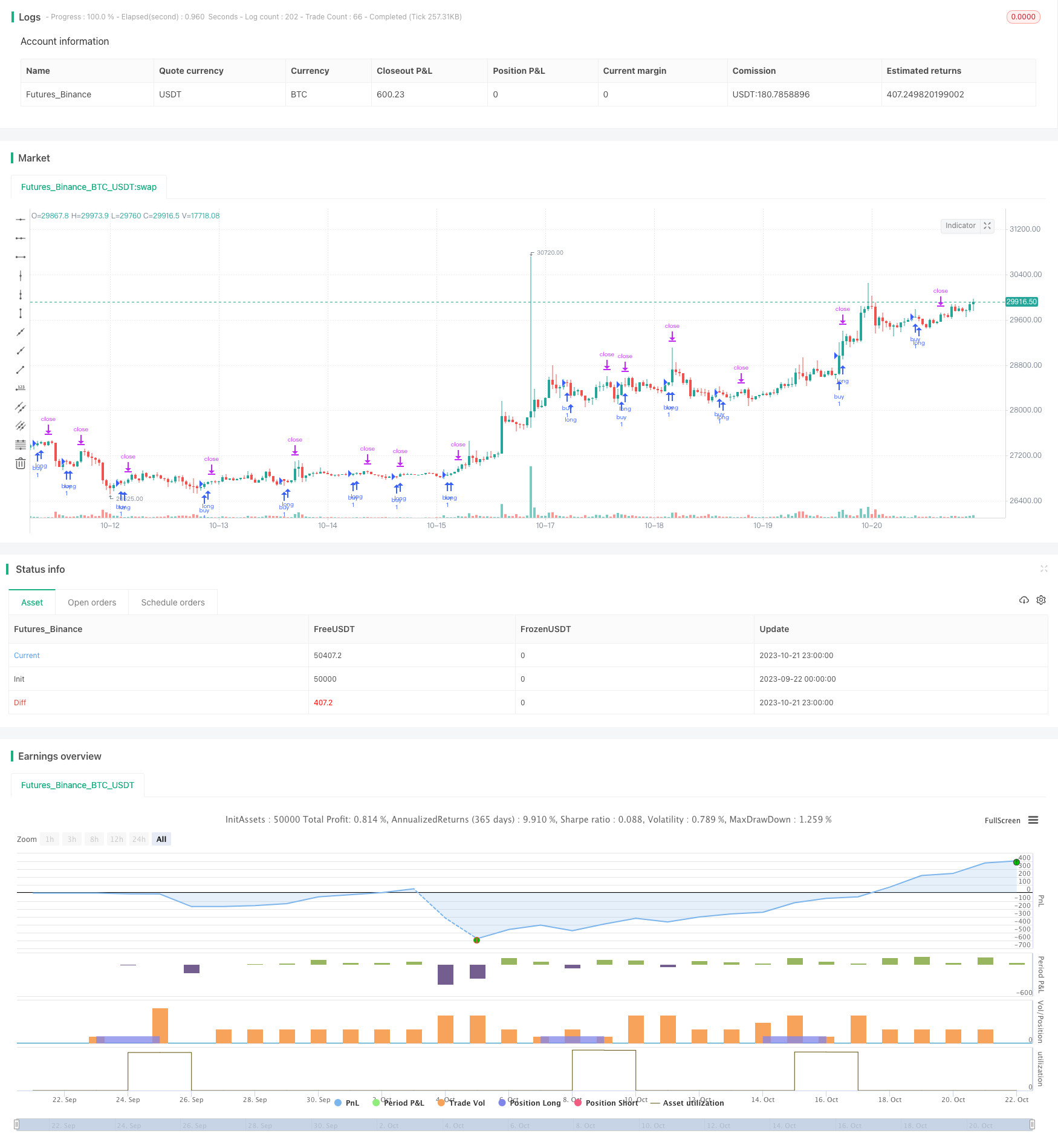

یہ حکمت عملی ایک متحرک بریک ٹریڈنگ حکمت عملی ہے جو بے ترتیب ہلچل والے اشارے K لائن اور D لائن پر مبنی ہے۔ یہ K لائن کو اوور سیل زون سے واپس اوور بیئر زون میں خریدنے کے سگنل کے طور پر استعمال کرتا ہے تاکہ اسٹاپ نقصان کو روکنے کے لئے ٹریک کیا جاسکے۔

حکمت عملی کا اصول

اس حکمت عملی میں مندرجہ ذیل اجزاء شامل ہیں:

- اشارے کی ترتیبات

آر ایس آئی اشارے کے 14 سائیکل Smoothed Stoch اشارے کی K لائن اور D لائن کا استعمال کرتے ہوئے ، ان پر 3 سائیکل SMA ہموار علاج کریں۔

- سگنل کی پیداوار

جب K لائن پر 20 خریدنے کے لئے سگنل کے طور پر پہنا جاتا ہے تو ، خریدنے اور پوزیشن کھولنے کے لئے کہا جاتا ہے۔

- نقصان کو روکنے کے طریقے

ٹریکنگ اسٹاپ کا استعمال کرتے ہوئے ، فکسڈ ٹریکنگ اسٹاپ فاصلہ طے کریں۔ اس کے ساتھ ہی 20 دوروں میں کم سے کم نقطہ کو روکنے کی حیثیت سے مقرر کریں۔

- پوزیشن حساب

20 دوروں میں کم سے کم اور موجودہ اختتامی قیمت کے درمیان پوائنٹس کا فاصلہ حساب لگائیں۔ پھر ہر پوائنٹ کی قدر قابل برداشت ڈالر کی رقم اور پوائنٹس کے فاصلے کے مطابق حساب لگائیں۔ اور آخر میں پوائنٹس کی قیمت کے مطابق مخصوص پوزیشن کی مقدار کا حساب لگائیں۔

اس طرح ، اس حکمت عملی نے اوور بائڈ زون میں الٹ جانے کی حرکیات کو ایک داخلہ سگنل کے طور پر استعمال کیا ، پوزیشن مینجمنٹ اور اسٹاپ نقصانات کی پیروی کرنے کے لئے ایک عین مطابق حساب کتاب کا استعمال کیا ، جس سے حرکیات کی الٹ تجارت کا احساس ہوا ، اور خطرے کو مؤثر طریقے سے کنٹرول کیا گیا۔

اسٹریٹجک فوائد

اس حکمت عملی کے درج ذیل فوائد ہیں:

انٹری سگنل واضح ہے ، اوور سیل زون کو توڑنے کے لئے ، طاقت ور ہے۔

ٹریکنگ اسٹاپ کا استعمال کرتے ہوئے ، آپ کو مارکیٹ کی ترقی کے مطابق لچکدار اسٹاپ کی اجازت دیتا ہے۔

اس کے نتیجے میں ، آپ کو ایک ہی نقصان کو مؤثر طریقے سے کنٹرول کرنے کے لئے ایک پوزیشن میں داخل ہونے کی ضرورت ہوگی۔

ریٹرننگ سائیکل کے اندر اسٹاپ نقصان کی حساب کتاب ، درست اسٹاپ نقصان کو حاصل کریں۔

پوزیشن کا حساب کتاب سادہ اور واضح ہے، اور کام کرنے میں آسان ہے۔

حکمت عملی کی منطق سادہ اور واضح ہے اور اس پر عملدرآمد کو سمجھنے میں آسان ہے۔

کوڈ کی ساخت واضح ہے اور اسے پڑھنے اور دوبارہ استعمال کرنے میں آسانی ہے۔

اسٹریٹجک رسک

اس حکمت عملی کے کچھ خطرات بھی ہیں:

اسٹاک خود ہی اتار چڑھاؤ کا خطرہ ہے۔ شدید حالات میں ، اسٹاپ نقصان زیادہ ہوسکتا ہے۔

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ یہ بہت زیادہ تجارت کا خطرہ ہے۔

ایک طرفہ پوزیشن میں، آپ کو مخالف سمت کے حالات کا استعمال نہیں کر سکتے ہیں.

پس منظر کو مؤثر طریقے سے فلٹر کرنے میں ناکامی۔ مثال کے طور پر زلزلے کے حالات میں ، اسٹاپ نقصان کا امکان ہوتا ہے جو اکثر متحرک ہوتا ہے۔

مندرجہ ذیل طریقوں سے خطرے کو بہتر بنایا جاسکتا ہے:

پیرامیٹرز کو بہتر بنائیں ، داخلے کی شرائط کو ایڈجسٹ کریں ، زیادہ بار بار تجارت سے گریز کریں۔

متفرق مدت کے استعمال سے ، ایک طرفہ خطرے کو کم کرنے کے لئے ذخائر کی تعمیر کے طریقوں کو تقسیم کیا گیا ہے۔

بڑے پیمانے پر ٹریڈنگ کے پس منظر کے بارے میں زیادہ سے زیادہ فیصلے کرنے کے لئے، منفی ٹریڈنگ کے حالات میں زیادہ بار بار ٹریڈنگ سے بچنے کے لئے.

نقصانات کو روکنے کی حکمت عملی کو بہتر بنائیں تاکہ نقصانات کو روکنے کے لئے زیادہ حساس نہ ہو.

حکمت عملی کی اصلاح

اس حکمت عملی کو مندرجہ ذیل طریقوں سے بہتر بنایا جاسکتا ہے:

نقصانات کو روکنے کی حکمت عملی کو بہتر بنائیں۔ آپ کو نقصانات کو روکنے کے لئے متحرک ٹریکنگ اسٹاپ ، بیچ اسٹاپ ، اور متحرک اسٹاپ جیسے طریقوں پر غور کرنا چاہئے۔

بڑے پیمانے پر رجحانات کا اندازہ لگانے میں اضافہ کریں ، تجارت کے جھٹکے کے رجحانات سے گریز کریں۔ رجحانات کا اندازہ لگانے کے لئے میڈین لائن ، چینل توڑنے اور اسی طرح کے طریقوں کا استعمال کیا جاسکتا ہے۔

باہمی پوزیشن رکھنے پر غور کریں ، ریورس پوزیشن میں شامل ہوں ، اور واپسی کی صورتحال سے فائدہ اٹھائیں۔

پیرامیٹرز کو مشین لرننگ وغیرہ کے ذریعہ خود کار طریقے سے بہتر بنایا جاسکتا ہے تاکہ پیرامیٹرز کو مختلف مراحل میں بہتر طور پر اپنانا جاسکے۔

پوزیشن مینجمنٹ کی حکمت عملی کو بہتر بنائیں ، فکسڈ تناسب ، فکسڈ فنڈز اور دیگر طریقوں پر غور کریں ، تاکہ فنڈز کا استعمال زیادہ معقول ہو۔

مزید فلٹرنگ شرائط کو شامل کریں ، بہتر مواقع کے تحت تجارت کریں۔ جیسے کہ مجموعی طور پر ٹرانزیکشن ، برلن لائن اور دیگر اشارے کو بہتر بنائیں۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک سادہ اور واضح متحرک توڑنے والی حکمت عملی ہے۔ اس نے ایک محتاط اسٹاپ نقصان کا طریقہ اپنایا ہے ، جس سے ایک ہی نقصان کو مؤثر طریقے سے کنٹرول کیا جاسکتا ہے۔ تاہم ، اس حکمت عملی کے پیرامیٹرز کو مارکیٹ کے حالات کے مطابق بہتر بنانے کے لئے اصلاحی ایڈجسٹمنٹ کی ضرورت ہے ، جو واپسی اور خطرے کے مابین بہتر توازن حاصل کرنے کے لئے غیر موثر تجارتی سگنل کو فلٹر کرتی ہے۔ اس کے ساتھ ساتھ بڑے پیمانے پر رجحانات کے بارے میں فیصلہ اور پوزیشن مینجمنٹ کو بڑھانا بھی اس حکمت عملی کی اصلاح کی ضرورت ہے۔ مجموعی طور پر ، یہ حکمت عملی بنیادی متحرک توڑنے والی حکمت عملی کے طور پر زیادہ عملی ہے ، اور اس کی مزید تحقیق کے قابل ہے تاکہ اس کو مخصوص تجارتی اقسام کے حالات کے مطابق ڈھال لیا جاسکے۔

//@version=2

//descripcion:

//entrada en saturacion oscilador estocastico

//salida por trailing

strategy("MomentumBreak#1", overlay=true,calc_on_every_tick=true,

default_qty_type=strategy.fixed,currency="USD")

//entradas y variables de indicadores

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

src = input(close, title="RSI Source")

rsi1 = rsi(src, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

overbought=input(80)

oversold=input(20)

//entradas de stop , trail, profit

stop=input(1500)

stop_dentro_de_los_ultimos_lows=input(20)

trail_points=input(500)

trail_offset=input(100)

profit=input(1000)

riesgo_en_dolares=input(15)

//condicion de compra: k>80

buycondition=crossover(k,oversold)

//entrada a la posicion

posicionabierta=0

if year>2015

if buycondition

stoplow=lowest(stop_dentro_de_los_ultimos_lows)

riesgo_en_pips = (close - stoplow)

valor_del_pip = (riesgo_en_dolares / riesgo_en_pips)

tamanio_de_la_posicion= ( valor_del_pip) //la posicion la esta calculando bien

strategy.entry("buy",strategy.long)

strategy.exit("salida","buy",trail_points=trail_points,trail_offset=trail_offset,stop=stoplow,comment=tostring(stoplow))

//////////////////////////////////condicion de stop por drodown 10% equity

//strategy.risk.max_drawdown(15,strategy.cash)

// condicion de stop por perdida mayor a $15 en op abierta

//strategy.risk.max_intraday_loss(15,strategy.cash)

//formas de tomar stop:

// cuando llega a una media movil: strategy.close o strategyentry o strategy.exit o strategy.order

// determinado por un numero de pips strategy.exit

// determinado por el calculo de la posicion:

//tomar el minimo minimo de los ultimos 20 periodos, guardarlo como nivel de stop

//calcular la posicion en base a ese stop:

//prcio de entrada - precio de stop = pips_en-reisgo

//riesgo_e_dolares / pips_en_riesgo = pip_value

//position_size=10000 * pip_value