ڈبل موونگ ایوریج ریورسل اسٹریٹیجی

جائزہ

یہ حکمت عملی بنیادی طور پر ڈبل چلتی اوسط کو خریدنے اور فروخت کرنے کے اشارے کے طور پر استعمال کرتی ہے ، اور جب رجحان الٹ جاتا ہے تو منافع ہوتا ہے۔ جب قلیل مدتی چلتی اوسط پر طویل مدتی چلتی اوسط سے زیادہ ہوتا ہے ، اور جب قلیل مدتی چلتی اوسط کے نیچے طویل مدتی چلتی اوسط سے زیادہ ہوتا ہے تو اس میں کمی ہوتی ہے ، یہ ایک عام ٹریکنگ اسٹاپ نقصان کی حکمت عملی ہے۔

حکمت عملی کا اصول

یہ حکمت عملی پہلے دو چلتی اوسط ، ایک 20 دن کی مختصر مدت کی اوسط اور ایک طویل مدتی 60 دن کی اوسط طے کرتی ہے۔ اس کے بعد مختصر مدت کی اوسط اور طویل مدتی اوسط کی کراسنگ کا فیصلہ کرنے کے لئے داخلے کا فیصلہ کیا جاتا ہے۔

خاص طور پر ، جب قلیل مدتی اوسط لائن پر طویل مدتی اوسط لائن سے ٹکراتی ہے تو ، اس کا مطلب یہ ہے کہ اس وقت بڑھتی ہوئی رجحان میں ہے ، اس وقت زیادہ کام کریں۔ جب قلیل مدتی اوسط لائن کے نیچے طویل مدتی اوسط لائن سے ٹکراتی ہے تو ، اس کا مطلب یہ ہے کہ اس وقت گرتی ہوئی رجحان میں ہے ، اس وقت خالی ہے۔

زیادہ سے زیادہ کم کرنے کے بعد نقصان کی روک تھام کا طریقہ ٹریلنگ اسٹاپ ہے ، جس میں زیادہ سے زیادہ منافع کو لاک کرنے کے لئے اعلی ترین قیمت اور کم قیمت پر مبنی ٹریلنگ اسٹاپ استعمال کیا جاتا ہے۔

کوڈ کا بنیادی منطق یہ ہے:

- 20 دن کے EMA اور 60 دن کے EMA کا حساب لگائیں

- 20 دن کے ای ایم اے کو 60 دن کے ای ایم اے میں تبدیل کرنے کا فیصلہ کریں ، اور اگر ایسا ہے تو ، مزید کریں

- 20 دن کے ای ایم اے کو 60 دن کے ای ایم اے سے کم کرنے کا فیصلہ کریں ، اور اگر ایسا ہے تو ، اسے خالی کردیں

- زیادہ سے زیادہ پوزیشنوں میں داخل ہونے کے بعد ، 3٪ کی حد سے زیادہ قیمت کے ساتھ اسٹاپ نقصان کی حد

- کم از کم قیمت کے 3٪ کے ساتھ ایک سٹاپ نقصان کے طور پر ایک مختصر پوزیشن میں داخل ہونے کے بعد

- پوزیشن رکھنے کے دوران مسلسل اسٹاپ نقصان کی حد کو ایڈجسٹ کرنا

طاقت کا تجزیہ

یہ حکمت عملی مندرجہ ذیل فوائد رکھتی ہے:

- اس کے علاوہ، اس کے بارے میں سوچنے کے لئے آسان ہے، اور اسے لاگو کرنا آسان ہے.

- ڈبل اوسط لائن کا استعمال کرتے ہوئے ، جعلی توڑ کو مؤثر طریقے سے فلٹر کریں۔

- ٹریکنگ سٹاپ نقصان کا استعمال کرتے ہوئے ، زیادہ سے زیادہ منافع کو لاک کریں۔

- ٹرینڈ کی تبدیلی کے وقت سگنل کو پکڑنے کے لئے.

- اس کے بعد، ہم نے اس کے بارے میں مزید معلومات حاصل کی.

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں:

- جب رجحان واضح نہیں ہوتا ہے تو ، ڈبل میڈین لائنیں بار بار کراس ہوسکتی ہیں ، جس کی وجہ سے اکثر تجارت میں نقصان ہوتا ہے۔

- سٹاپ نقصان کی حد کو غیر مناسب طریقے سے مقرر کیا جاسکتا ہے جس میں سٹاپ نقصان بہت زیادہ نرمی یا بہت زیادہ شدت پسند ہوسکتا ہے.

- پیرامیٹرز کو سیٹ کریں اگر دورانیہ کی لمبائی غلط ہے تو ، اس سے اہم سگنل پوائنٹس کو یاد کیا جاسکتا ہے۔

- اعلی ٹرانزیکشن فیس جو منافع بخش جگہ کو متاثر کرتی ہے۔

خطرے کے لئے، آپ کو مندرجہ ذیل طریقوں سے بہتر بنایا جا سکتا ہے:

- جب رجحان واضح نہیں ہوتا ہے تو ، اندھے تجارت سے بچنے کے لئے فلٹرنگ سسٹم کا استعمال کریں۔

- نقصان کی حد کی جانچ کو بہتر بنائیں ، مناسب نقصان کی حد طے کریں۔

- بہترین پیرامیٹرز کو تلاش کرنے کے لئے ریٹرننگ اور پیرامیٹرز کو ایڈجسٹ کریں.

- مناسب طریقے سے کم از کم کھلاڑیوں کی تعداد کو کم کرنے اور ٹرانزیکشن فیس کو کم کرنے کے لئے

آپٹمائزیشن

اس حکمت عملی کو مزید بہتر بنانے کے لیے مندرجہ ذیل نکات پر غور کیا جا سکتا ہے۔

دوسرے اشارے فلٹر شامل کریں ، متعدد شرائط داخلہ کا طریقہ کار تشکیل دیں ، جھوٹے توڑ سے بچیں۔ مثال کے طور پر آر ایس آئی اشارے کی تشخیص میں شامل کیا جاسکتا ہے۔

متحرک اوسط کے دورانیہ کے پیرامیٹرز کو بہتر بنائیں اور بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔ مختلف دورانیہ کے پیرامیٹرز کو قدم بہ قدم گزرنے کے طریقہ کار کے ذریعہ جانچنا ممکن ہے۔

آپٹمائزڈ سٹاپ اسپیڈ۔ آپ بیک اپ کے اعداد و شمار کے ذریعہ بہترین اسٹاپ اسپیڈ کا حساب لگاسکتے ہیں۔ آپ متحرک اسٹاپ اسپیڈ بھی ترتیب دے سکتے ہیں۔

دوبارہ داخلہ کا طریقہ کار ترتیب دیں۔ اسٹاپ نقصان سے باہر نکلنے کے بعد ، آپ دوبارہ داخلہ کی معقول منطق ترتیب دے سکتے ہیں ، جس سے تجارت کی تعداد کم ہوجائے گی۔

رجحانات کے لئے اشارے کے ساتھ مل کر ، جب رجحانات واضح نہیں ہوتے ہیں تو تجارت کو روک دیں ، اور تجارت کو باطل ہونے سے بچیں۔

پوزیشن مینجمنٹ میکانزم میں شمولیت اختیار کریں ، مارکیٹ کی صورتحال کے مطابق پوزیشنوں اور اسٹاپ نقصان کی حد کو متحرک طور پر ایڈجسٹ کریں۔

خلاصہ کریں۔

یہ ڈبل چلتی اوسط الٹ حکمت عملی مجموعی طور پر نسبتا simple آسان عملی ہے ، اور یہ ایک عام اور موثر طریقہ ہے کہ رجحان کی تبدیلی کا اندازہ ڈبل مساوی لائنوں سے لگایا جائے۔ تاہم ، اس میں کچھ خطرہ موجود ہے ، جس میں پیرامیٹرز کی ترتیب اور روک تھام کی حد کو بہتر بنانے کے لئے جانچ کی ضرورت ہے ، اور دیگر فلٹرنگ اشارے کے ساتھ مل کر استعمال کیا جاسکتا ہے تاکہ حکمت عملی کو زیادہ سے زیادہ فائدہ اٹھایا جاسکے۔ اگر اس حکمت عملی کو احتیاط سے بہتر اور سخت خطرے کے انتظام کے بعد استعمال کیا جائے تو ، یہ مستحکم اور منافع بخش بینڈوڈتھ ٹریڈنگ حکمت عملی بن سکتی ہے۔

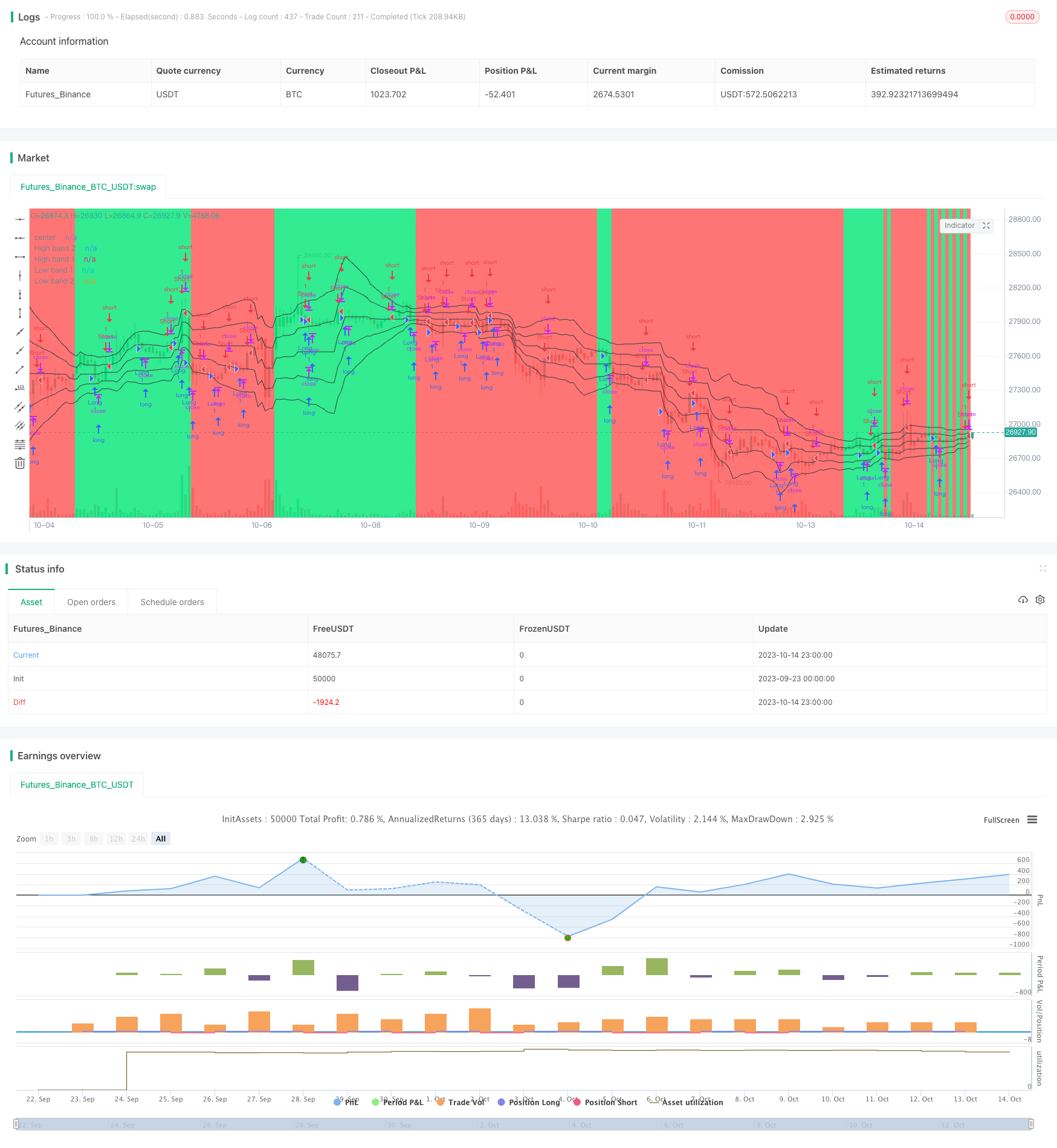

/*backtest

start: 2023-09-23 00:00:00

end: 2023-10-15 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Noro's Bands Scalper Strategy v1.4", shorttitle = "Scalper str 1.4", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value=100.0, pyramiding=0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

takepercent = input(0, defval = 0, minval = 0, maxval = 1000, title = "take, %")

needbe = input(true, defval = true, title = "Bands Entry")

needct = input(false, defval = false, title = "Counter-trend entry")

needdb = input(true, defval = true, title = "Double Body")

len = input(20, defval = 20, minval = 2, maxval = 200, title = "Period")

needbb = input(true, defval = true, title = "Show Bands")

needbg = input(true, defval = true, title = "Show Background")

src = close

//PriceChannel 1

lasthigh = highest(src, len)

lastlow = lowest(src, len)

center = (lasthigh + lastlow) / 2

//Distance

dist = abs(src - center)

distsma = sma(dist, len)

hd = center + distsma

ld = center - distsma

hd2 = center + distsma * 2

ld2 = center - distsma * 2

//Trend

trend = close < ld and high < center ? -1 : close > hd and low > center ? 1 : trend[1]

//Lines

colo = needbb == false ? na : black

plot(hd2, color = colo, linewidth = 1, transp = 0, title = "High band 2")

plot(hd, color = colo, linewidth = 1, transp = 0, title = "High band 1")

plot(center, color = colo, linewidth = 1, transp = 0, title = "center")

plot(ld, color = colo, linewidth = 1, transp = 0, title = "Low band 1")

plot(ld2, color = colo, linewidth = 1, transp = 0, title = "Low band 2")

//Background

col = needbg == false ? na : trend == 1 ? lime : red

bgcolor(col, transp = 80)

//Body

body = abs(close - open)

smabody = needdb == false ? ema(body, 30) : ema(body, 30) * 2

candle = high - low

//Signals

bar = close > open ? 1 : close < open ? -1 : 0

up7 = trend == 1 and ((bar == -1 and bar[1] == -1) or (body > smabody and bar == -1)) ? 1 : 0

dn7 = trend == 1 and ((bar == 1 and bar[1] == 1) or (close > hd and needbe == true)) and close > strategy.position_avg_price * (100 + takepercent) / 100 ? 1 : 0

up8 = trend == -1 and ((bar == -1 and bar[1] == -1) or (close < ld2 and needbe == true)) and close < strategy.position_avg_price * (100 - takepercent) / 100 ? 1 : 0

dn8 = trend == -1 and ((bar == 1 and bar[1] == 1) or (body > smabody and bar == 1)) ? 1 : 0

if up7 == 1 or up8 == 1

strategy.entry("Long", strategy.long, needlong == false ? 0 : trend == -1 and needct == false ? 0 : na)

if dn7 == 1 or dn8 == 1

strategy.entry("Short", strategy.short, needshort == false ? 0 : trend == 1 and needct == false ? 0 : na)