ٹریلنگ اسٹاپ موونگ ایوریج اسٹریٹجی

جائزہ

اس حکمت عملی کا بنیادی خیال یہ ہے کہ ایک خودکار تجارتی نظام تیار کیا جائے جو رجحان کے حالات میں منافع بخش ہو اور اس کے ساتھ ساتھ واپسی پر قابو پالے ، جس میں چلتی اوسط اور اسٹاپ نقصان کا سراغ لگانے کا طریقہ کار استعمال کیا جائے گا۔

حکمت عملی کا اصول

یہ حکمت عملی صارفین کو مختلف قسم کے متحرک اوسط کی اجازت دیتی ہے ، بشمول سادہ متحرک اوسط ، اشاریہ متحرک اوسط ، لاگت متحرک اوسط وغیرہ۔ صارف اپنی پسند کے مطابق متحرک اوسط کی اقسام کا انتخاب کرسکتا ہے۔

صارف کو منتقل اوسط کی مدت کی لمبائی کی ضرورت ہوتی ہے۔ عام طور پر ، مڈل اور شارٹ لائن تجارت میں ، منتقل اوسط کی مدت 20 سے 60 کے درمیان ہوتی ہے۔

ایک بار جب آپ نے ایک اوسط اوسط منتخب کیا ہے تو ، حکمت عملی اس اوسط کو اصل وقت میں گنتی کرتی ہے۔ جب قیمت بڑھتی ہے تو ، اس سے آگے بڑھیں اور جب قیمت کم ہوتی ہے تو ، اس سے آگے بڑھیں۔

حکمت عملی ٹریکنگ اسٹاپ میکانیزم کا استعمال کرتی ہے۔ جب پوزیشن کھولی جاتی ہے تو ، حکمت عملی متحرک اوسط اور قیمت کے مابین تعلقات کی نگرانی کرتی ہے ، اور اسٹاپ لائن کی پوزیشن کو متحرک طور پر ایڈجسٹ کرتی ہے۔ خاص طور پر ، اسٹاپ لائن کی پوزیشن صارف کے مقرر کردہ اسٹاپ فی صد کے علاوہ / کم کرنے کے برابر ہے۔

صارف اسٹاپ نقصان کی فیصد مقرر کرسکتا ہے۔ قدر جتنی زیادہ ہوگی ، اس کا دائرہ وسیع ہوگا ، اور اس سے زیادہ حساس ہونے سے بچ جائے گا۔ قدر جتنی کم ہوگی ، اس کا خطرہ کم ہوگا۔ اسٹاپ نقصان کی فیصد عام طور پر 2٪ -5٪ کے درمیان ہے۔

اگر پوزیشن کھولنے کے بعد قیمت دوبارہ منتقل ہونے والی اوسط سے ٹوٹ جاتی ہے تو ، پوزیشن بند ہوجاتی ہے۔

اسٹریٹجک فوائد

- رجحانات کے دوران پوزیشن کھولنے کے لئے اور زیادہ منافع حاصل کرنے کے لئے.

- ٹریکنگ سٹاپ میکانیزم کا استعمال کرتے ہوئے، سٹاپ پوزیشن کو ایڈجسٹ کیا جا سکتا ہے تاکہ اس سے بچنے کے لئے کہ سٹاپ بہت چھوٹا ہے اور قید میں رکھا جا سکتا ہے

- آپ کی اپنی خطرے کی ترجیحات کے مطابق مختلف منتقل اوسط اور سٹاپ نقصان فی صد منتخب کر سکتے ہیں

- ایک سے زیادہ منتقل اوسط کی اقسام کی حمایت کرتا ہے، بہترین پیرامیٹرز کو ٹیسٹ کے ذریعے تلاش کرنے کے لئے

- حکمت عملی کی منطق سادہ اور واضح ہے، آسانی سے سمجھنے اور تبدیل کرنے کے لئے

خطرے کا تجزیہ

- قیمتوں میں تبدیلی کی صورت حال میں، قیمتوں میں تبدیلی کی صورت حال میں، قیمتوں میں تبدیلی کی صورت حال میں، قیمتوں میں تبدیلی کی صورت حال میں، قیمتوں میں تبدیلی کی صورت حال میں، قیمتوں میں تبدیلی کی صورت حال میں، قیمتوں میں تبدیلی کی صورت حال میں، قیمتوں میں تبدیلی کی صورت حال میں، قیمتوں میں تبدیلی کی صورت حال میں.

- اگر اسٹاپ نقصان کی حد بہت زیادہ ہے تو ، اس سے نقصان میں اضافہ ہوسکتا ہے

- مختلف نسلوں اور مختلف وقت کے دورانیوں کے لئے، منتقل اوسط اور سٹاپ نقصان فی صد کے لئے بہترین پیرامیٹرز مختلف ہو سکتے ہیں

- اہم خبروں سے پہلے اس حکمت عملی کا استعمال نہ کریں

مندرجہ ذیل طریقوں سے خطرے کو بہتر اور کنٹرول کیا جاسکتا ہے:

- اس حکمت عملی کا استعمال اس قسم اور ٹائم فریم پر کریں جہاں رجحانات واضح ہیں

- اوسط اوسط اوسط اوسط اوسط اوسط اوسط اوسط اوسط استعمال کرتے ہوئے

- مناسب طریقے سے کم سے کم نقصان کی شرح، سخت کنٹرول خطرے

- مختلف اقسام کے ساتھ ٹیسٹ، بہترین پیرامیٹرز تلاش کریں

- اہم خبروں سے پہلے تجارت بند کریں

اصلاح کی سمت

اس حکمت عملی کو مزید بہتر بنانے کے لیے درج ذیل نکات پر غور کیا جا سکتا ہے:

دوسرے اشارے کی تصدیق کو شامل کریں ، اس طرح اسٹیلنگ کے دوران بار بار تجارت سے گریز کریں۔ MACD ، KD اور اسی طرح کے اشارے شامل کیے جاسکتے ہیں ، اور صرف اس صورت میں پوزیشن کھولی جاسکتی ہے جب وہ ایک ساتھ سگنل دیتے ہیں۔

مختلف قسم کے چلتی اوسط کو جوڑنے کے لئے استعمال کیا جاتا ہے۔ مثال کے طور پر ، 5 دن کی لائن اور 20 دن کی لائن ایک ہی وقت میں استعمال کی جاتی ہے ، اور صرف دو چلتی اوسط اسی سمت اشارہ کرتے ہیں جب پوزیشن کھولی جاتی ہے۔

مختلف اقسام کے لئے الگ الگ ٹیسٹ پیرامیٹرز ، بہترین پیرامیٹرز طے کریں۔ ہر قسم اور دورانیے کے لئے پیرامیٹرز مختلف ہیں ، الگ الگ ٹیسٹ کی ضرورت ہے۔

پوزیشن کی تعداد میں اضافے کی حکمت عملی۔ مثال کے طور پر ، پوزیشن کھولنے کے لئے مقررہ تعداد مرتب کریں ، پھر پوزیشن کو روکنے اور روکنے سے منسلک کریں۔

ایک دن میں زیادہ سے زیادہ پوزیشن کھولنے کی تعداد مقرر کریں یا پوزیشن کھولنے کے وقفے مقرر کریں۔

مشین لرننگ الگورتھم شامل کریں ، تاریخی اعداد و شمار کے مطابق پیرامیٹرز کو متحرک طور پر بہتر بنائیں۔ پیرامیٹرز کی جامد ترتیب سے گریز کریں۔

گہری سیکھنے کے ماڈل کا استعمال کرتے ہوئے قیمتوں کے رجحانات کی پیش گوئی کریں۔ اس سے مارکیٹ کے رجحانات کی سمت کا فیصلہ کرنے میں مدد مل سکتی ہے۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک بہت ہی عملی ٹرینڈ ٹریکنگ حکمت عملی ہے۔ یہ رجحان کی سمت کا فیصلہ کرنے کے لئے چلتی اوسط کا استعمال کرتی ہے ، اور روکنے کے نقصانات کا سراغ لگانے کے لئے خطرے کو کنٹرول کرتی ہے ، جس سے رجحان کے حالات میں بہتر منافع حاصل کیا جاسکتا ہے۔ پیرامیٹرز کی اصلاح اور دیگر اشارے یا ماڈل کے ساتھ مجموعہ کے ذریعہ ، اس حکمت عملی کی استحکام اور منافع کی شرح کو مزید بہتر بنایا جاسکتا ہے۔ لیکن صارفین کو مختلف اقسام اور زیر مدت پیرامیٹرز کی ترتیبات میں فرق ، اور اہم واقعات کے اثرات پر توجہ دینے کی ضرورت ہے۔

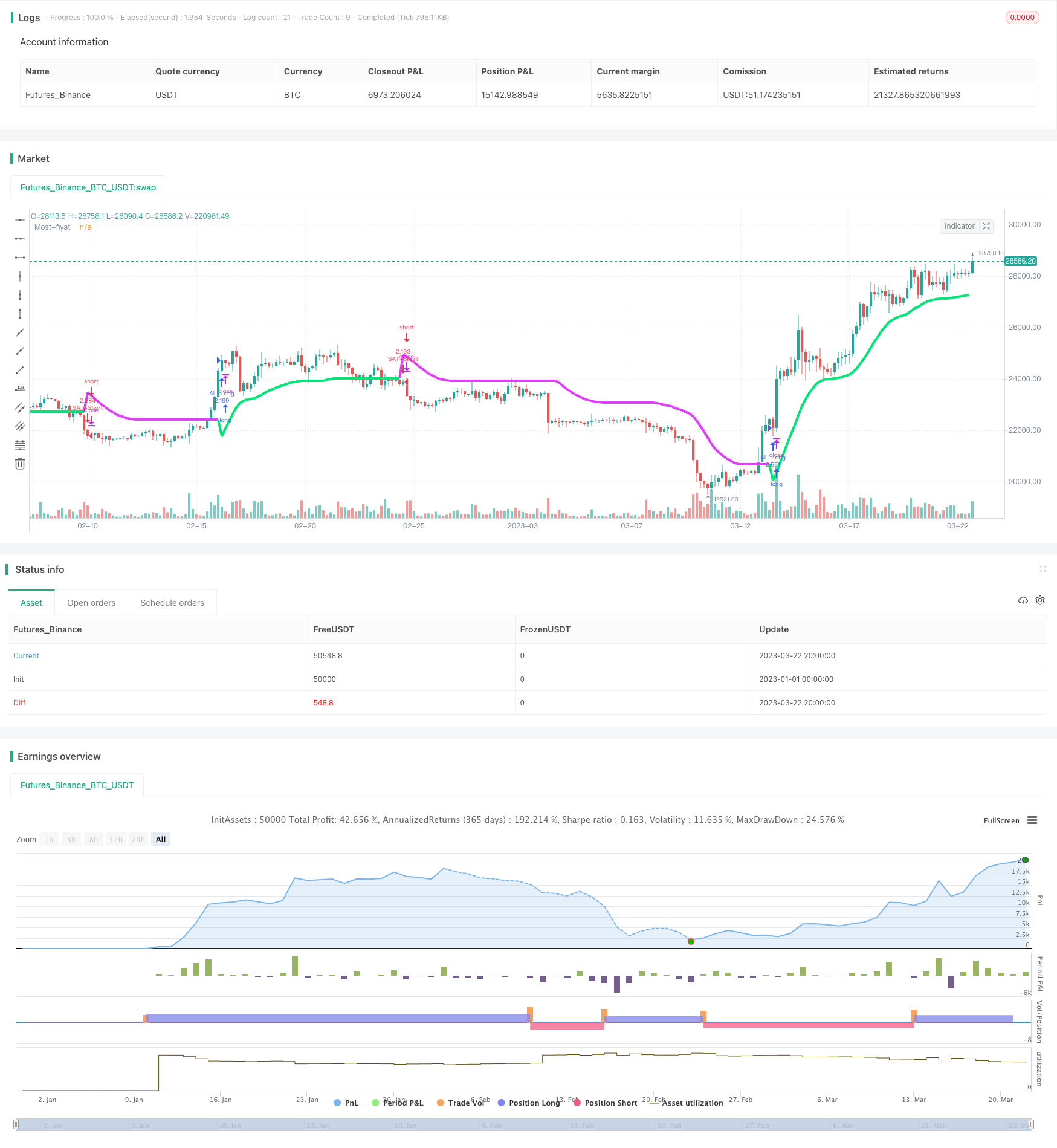

/*backtest

start: 2023-01-01 00:00:00

end: 2023-03-23 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

//attoCryp, @HikmetSezen58

strategy("MOST Multi MAs", overlay=true, pyramiding=1, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

sx=input(defval = "close" ,title="Fiyat sec", options=[ "close", "high", "low", "open", "hl2", "hlc3", "hlco4", "hlcc4", "hlccc5"])

smox=input(defval = "HulleMA", title = "Hareketli Ortalama: ", options=["T3", "SMA", "EMA", "DEMA", "TEMA", "WMA", "VWMA", "SMMA", "EVWMA", "HullMA", "HulleMA", "LSMA", "ALMA", "TMA", "SSMA"])

timeFramemost = input(title="++++++++++++++++++++++++++++++++++++", defval="MOST Ayarlari:")

yuzde=input(defval=3.8, minval=0, step=0.1, title="Yuzde Oran")/100

ortalamauzunluk=input(defval=28, title="Periyot Uzunlugu", minval=1)

f=input(defval=0.4, step=0.1, title="T3 icin Factor", minval=0.01)

timeFrameadd=input(title="++++++++++++++++++++++++++++++++++++", defval="Diger Orta.Ayar:")

offsig=input(defval=4, title="LSMA icin Offset veya ALMA icin Sigma", minval=0)

offalma=input(defval=0.6, title="ALMA icin Offset", minval=0, step=0.01)

timeFramess=input(title="++++++++++++++++++++++++++++++++++++", defval="Baslangic-Bitis:")

gun_baslangic=input(defval=1, title="Baslangic Gunu", minval=1, maxval=31)

ay_baslangic=input(defval=1, title="Baslangic Ayi", minval=1, maxval=12)

yil_baslangic=input(defval=2017, title="Baslangic Yili", minval=2010)

gun_bitis=input(defval=1, title="Bitis Gunu", minval=1, maxval=31)

ay_bitis=input(defval=1, title="Bitis Ayi", minval=1, maxval=12)

yil_bitis = input(defval=2019, title="Bitis Yili", minval=2010)

// backtest icin baslangic ve bitis zamanlarini belirleme

baslangic=timestamp(yil_baslangic, ay_baslangic, gun_baslangic, 00, 00)

bitis=timestamp(yil_bitis, ay_bitis, gun_bitis, 23, 59)

zamanaraligi() => true

//guncel fiyatti belirleme

guncelfiyat=sx=="high"?high : sx=="close"?close : sx=="low"?low : sx=="open"?open : sx=="hl2"?(high+low)/2 : sx=="hlc3"?(high+low+close)/3 : sx=="hlco4"?(high+low+close+open)/4 : sx=="hlcc4"?(high+low+close+close)/4 : sx=="hlccc5"?(high+low+close+close+close)/5 : close

/////Ortalama Hesaplamalari/////

// Tillson T3

sm0(guncelfiyat,ortalamauzunluk,f) =>

t3e1=ema(guncelfiyat, ortalamauzunluk)

t3e2=ema(t3e1, ortalamauzunluk)

t3e3=ema(t3e2, ortalamauzunluk)

t3e4=ema(t3e3, ortalamauzunluk)

t3e5=ema(t3e4, ortalamauzunluk)

t3e6=ema(t3e5, ortalamauzunluk)

c1=-f*f*f

c2=3*f*f+3*f*f*f

c3=-6*f*f-3*f-3*f*f*f

c4=1+3*f+f*f*f+3*f*f

s0=c1 * t3e6 + c2 * t3e5 + c3 * t3e4 + c4 * t3e3

// Basit ortalama

sm1(guncelfiyat,ortalamauzunluk) =>

s1=sma(guncelfiyat, ortalamauzunluk)

// Ustel ortalama

sm2(guncelfiyat,ortalamauzunluk) =>

s2=ema(guncelfiyat, ortalamauzunluk)

// Cift Ustel ortalama

sm3(guncelfiyat,ortalamauzunluk) =>

s3=2*ema(guncelfiyat, ortalamauzunluk) - ema(ema(guncelfiyat, ortalamauzunluk), ortalamauzunluk)

// Uclu Ustel ortalama

sm4(guncelfiyat,ortalamauzunluk) =>

s4=3*(ema(guncelfiyat, ortalamauzunluk) - ema(ema(guncelfiyat, ortalamauzunluk), ortalamauzunluk)) + ema(ema(ema(guncelfiyat, ortalamauzunluk), ortalamauzunluk), ortalamauzunluk)

// Agirlikli Ortalama

sm5(guncelfiyat,ortalamauzunluk) =>

s5=wma(guncelfiyat, ortalamauzunluk)

// Hacim Agirlikli Ortalama

sm6(guncelfiyat,ortalamauzunluk) =>

s6=vwma(guncelfiyat, ortalamauzunluk)

// Smoothed

sm7(guncelfiyat,ortalamauzunluk) =>

s7=0.0

s7:=na(s7[1]) ? sma(guncelfiyat, ortalamauzunluk) : (s7[1] * (ortalamauzunluk - 1) + guncelfiyat) / ortalamauzunluk

// Hull Ortalama

sm8(guncelfiyat,ortalamauzunluk) =>

s8=wma(2 * wma(guncelfiyat, ortalamauzunluk / 2) - wma(guncelfiyat, ortalamauzunluk), round(sqrt(ortalamauzunluk)))

// Hull Ustel Ortalama

sm81(guncelfiyat,ortalamauzunluk) =>

s8=ema(2 * ema(guncelfiyat, ortalamauzunluk / 2) - ema(guncelfiyat, ortalamauzunluk), round(sqrt(ortalamauzunluk)))

// Least Square

sm9(guncelfiyat,ortalamauzunluk,offsig) =>

s9=linreg(guncelfiyat, ortalamauzunluk, offsig)

// Arnaud Legoux

sm10(guncelfiyat, ortalamauzunluk, offalma, offsig) =>

s10=alma(guncelfiyat, ortalamauzunluk, offalma, offsig)

// Triangular

sm11(guncelfiyat, ortalamauzunluk) =>

s11=sma(sma(guncelfiyat, ortalamauzunluk),ortalamauzunluk)

// SuperSmoother filter

sm12(guncelfiyat,ortalamauzunluk) =>

a1=exp(-1.414*3.14159 / ortalamauzunluk)

b1=2*a1*cos(1.414*3.14159 / ortalamauzunluk)

c2=b1

c3=(-a1)*a1

c1=1 - c2 - c3

s12=0.0

s12:=c1*(guncelfiyat + nz(guncelfiyat[1])) / 2 + c2*nz(s12[1]) + c3*nz(s12[2])

//Elastic Volume Weighted Moving Average

sm13(guncelfiyat,ortalamauzunluk) =>

hacimtoplam=sum(volume, ortalamauzunluk)

s13=0.0

s13:=(nz(s13[1]) * (hacimtoplam - volume)/hacimtoplam) + (volume*guncelfiyat/hacimtoplam)

ortalamafiyat=smox=="T3"?sm0(guncelfiyat,ortalamauzunluk,f) : smox=="SMA"?sm2(guncelfiyat,ortalamauzunluk) : smox=="EMA"?sm2(guncelfiyat,ortalamauzunluk) : smox=="DEMA"?sm3(guncelfiyat,ortalamauzunluk) : smox=="TEMA"?sm4(guncelfiyat,ortalamauzunluk) : smox=="WMA"?sm5(guncelfiyat,ortalamauzunluk) : smox=="VWMA"?sm6(guncelfiyat,ortalamauzunluk) : smox=="SMMA"?sm7(guncelfiyat,ortalamauzunluk) : smox=="HullMA"?sm8(guncelfiyat,ortalamauzunluk) : smox=="HulleMA"?sm81(guncelfiyat,ortalamauzunluk) : smox=="LSMA"?sm9(guncelfiyat,ortalamauzunluk,offsig) : smox=="ALMA"?sm10(guncelfiyat, ortalamauzunluk, offalma, offsig) : smox=="TMA"?sm11(guncelfiyat,ortalamauzunluk) : smox=="SSMA"?sm12(guncelfiyat,ortalamauzunluk) : smox=="EVWMA"?sm13(guncelfiyat,ortalamauzunluk) : guncelfiyat

/////MOST'u hesaplama/////

stopfiyat=ortalamafiyat*yuzde

mostfiyat=0.0

mostfiyat:=iff(ortalamafiyat>nz(mostfiyat[1],0) and ortalamafiyat[1]>nz(mostfiyat[1],0),max(nz(mostfiyat[1],0),ortalamafiyat-stopfiyat),iff(ortalamafiyat<nz(mostfiyat[1],0) and ortalamafiyat[1]<nz(mostfiyat[1],0),min(nz(mostfiyat[1],0),ortalamafiyat+stopfiyat),iff(ortalamafiyat>nz(mostfiyat[1],0),ortalamafiyat-stopfiyat,ortalamafiyat+stopfiyat)))

mostcolor=ortalamafiyat>mostfiyat?lime:fuchsia

plot(mostfiyat, color=mostcolor, linewidth=4, title="Most-fiyat")

/////AL-SAT LONG-SHORT girislerini belirleme/////

long=ortalamafiyat>mostfiyat and ortalamafiyat[1]<mostfiyat[1]

short=ortalamafiyat<mostfiyat and ortalamafiyat[1]>mostfiyat[1]

if (long)

strategy.entry("AL-Long", strategy.long, when = zamanaraligi())

if (short)

strategy.entry("SAT-Short", strategy.short, when = zamanaraligi())