رجحان ریورسل اتار چڑھاؤ مشترکہ حکمت عملی

جائزہ

یہ حکمت عملی ایک مشترکہ حکمت عملی ہے جس میں رجحان کی تبدیلی کی حکمت عملی اور اعداد و شمار کے اتار چڑھاؤ کی حکمت عملی کو مضبوط ٹریڈنگ سگنل حاصل کرنے کے لئے ملایا گیا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کے دو حصے ہیں:

رجحان کو تبدیل کرنے کی حکمت عملی

- 123 شکل کا استعمال کرتے ہوئے رجحان کی تبدیلی کا فیصلہ کریں۔ خاص طور پر ، اگر اختتامی قیمت 2 دن کے لئے بڑھتی ہے ، اور 9 ویں دن اسٹوکاسٹک سست لائن 50 سے کم ہے تو ، اس پر نظر ڈالیں۔ اگر اختتامی قیمت 2 دن کے لئے گرتی ہے ، اور 9 ویں دن اسٹوکاسٹک تیز لائن 50 سے زیادہ ہے تو ، اس پر نظر ڈالیں۔

اعداد و شمار کے اتار چڑھاو کی حکمت عملی

- آخری 30 دنوں کے لئے اسٹیٹسٹک اتار چڑھاؤ کی شرح کا حساب لگانے کے لئے انتہائی قدر کا استعمال کریں۔ اگر اتار چڑھاؤ کی شرح 0.5٪ سے زیادہ ہے تو اس میں اضافہ ہوتا ہے ، اور اگر یہ 0.16٪ سے کم ہے تو اس میں کمی واقع ہوتی ہے۔

آخر میں ، اگر دونوں حکمت عملی کے اشارے ایک جیسے ہیں ، یعنی دونوں میں اضافہ یا کمی ہے تو ، ایک تجارتی سگنل پیدا ہوتا ہے۔ اگر یہ متضاد ہے تو ، تجارت نہیں کی جاتی ہے۔

حکمت عملی کا تجزیہ

اس حکمت عملی میں دو مختلف اقسام کی حکمت عملیوں کو یکجا کیا گیا ہے جو سگنل کی وشوسنییتا کو بہتر بناتی ہیں۔

123 فارمیٹ کے فیصلے سے رجحان کے الٹ پوائنٹس کو درست طریقے سے پکڑنے میں مدد ملتی ہے اور قیمتوں میں اچانک ہونے والی تبدیلیوں سے بچنے میں مدد ملتی ہے۔

اعدادوشمار میں اتار چڑھاؤ کی شرح حالیہ مہینوں میں مارکیٹ میں ہونے والے اتار چڑھاؤ کی عکاسی کرتی ہے ، جس سے اعلی اتار چڑھاؤ اور زیادہ تر تجارت کے مواقع فلٹر کیے جاسکتے ہیں۔

دونوں حکمت عملیوں میں ایک دوسرے کی تصدیق ہوتی ہے اور مارکیٹ کے اہم موڑ کو بہتر طور پر پکڑنے کے ساتھ مل کر زیادہ درست اور قابل اعتماد ٹریڈنگ سگنل حاصل کیے جاتے ہیں۔

خطرے کا تجزیہ

123 شکلیں مکمل طور پر جعلی توڑنے کے خطرے سے بچ نہیں سکتی ہیں۔ اگر غیر معمولی جھٹکا ہوتا ہے تو ، سگنل کو غلط سمجھا جاسکتا ہے۔

اعدادوشمار کی اتار چڑھاؤ کی شرح صرف تاریخی اعداد و شمار پر غور کرتی ہے اور مستقبل کے اتار چڑھاؤ کے رجحان کی پیش گوئی نہیں کرسکتی ہے۔ اگر مارکیٹ میں اتار چڑھاؤ اچانک بڑھ جاتا ہے یا سکڑ جاتا ہے تو ، غلط سگنل پیدا کرنے کا بھی خطرہ ہے۔

دونوں حکمت عملی پیرامیٹرز کی اصلاح پر انحصار کرتی ہیں۔ اگر پیرامیٹرز کو غلط ترتیب دیا جائے تو ، سگنل کے معیار میں بہت زیادہ کمی واقع ہوگی۔

اگرچہ مشترکہ حکمت عملی سے اعتماد میں اضافہ ہوتا ہے ، لیکن اس سے کچھ مضبوط انفرادی اشارے بھی ضائع ہوسکتے ہیں۔

اصلاح کی سمت

ووٹنگ کا طریقہ کار بنانے کے لئے مزید اشارے جیسے برن بینڈ ، کے ڈی جے ، وغیرہ کو یکجا کریں۔

مشین لرننگ الگورتھم کو بڑھانا ، رجحانات کے الٹ جانے کے امکانات کا اندازہ لگانے کے لئے مزید تاریخی اعداد و شمار کا استعمال کرنا۔

شور کی مداخلت سے بچنے کے لئے مضبوط سگنل کو فلٹر کرنے کی حد مقرر کریں۔

پیرامیٹرز کی ترتیب کو بہتر بنائیں ، مختلف اقسام اور ادوار کے لئے پیرامیٹرز کو ایڈجسٹ کریں۔

مشترکہ حکمت عملی کے خطرات پر قابو پانے کے لئے اسٹاپ نقصان کا طریقہ کار شامل کرنا۔

خلاصہ کریں۔

اس حکمت عملی نے رجحان کی تبدیلی کی حکمت عملی اور شماریاتی اتار چڑھاؤ کی حکمت عملی کو مل کر استعمال کیا ، جس سے سگنل کے معیار میں اضافہ ہوا ، جس سے مارکیٹ کے اہم موڑ کے مقامات پر زیادہ درست تجارتی ہدایات دی جاسکتی ہیں۔ تاہم ، غلط فہمی کے خطرات اور پیرامیٹرز کی اصلاح کے مسائل پر بھی توجہ دینے کی ضرورت ہے۔ مزید اشارے اور مشین لرننگ جیسے ذرائع کے ساتھ مل کر ، زیادہ مستحکم اور قابل اعتماد تجارت حاصل کی جاسکتی ہے۔ سگنل

/*backtest

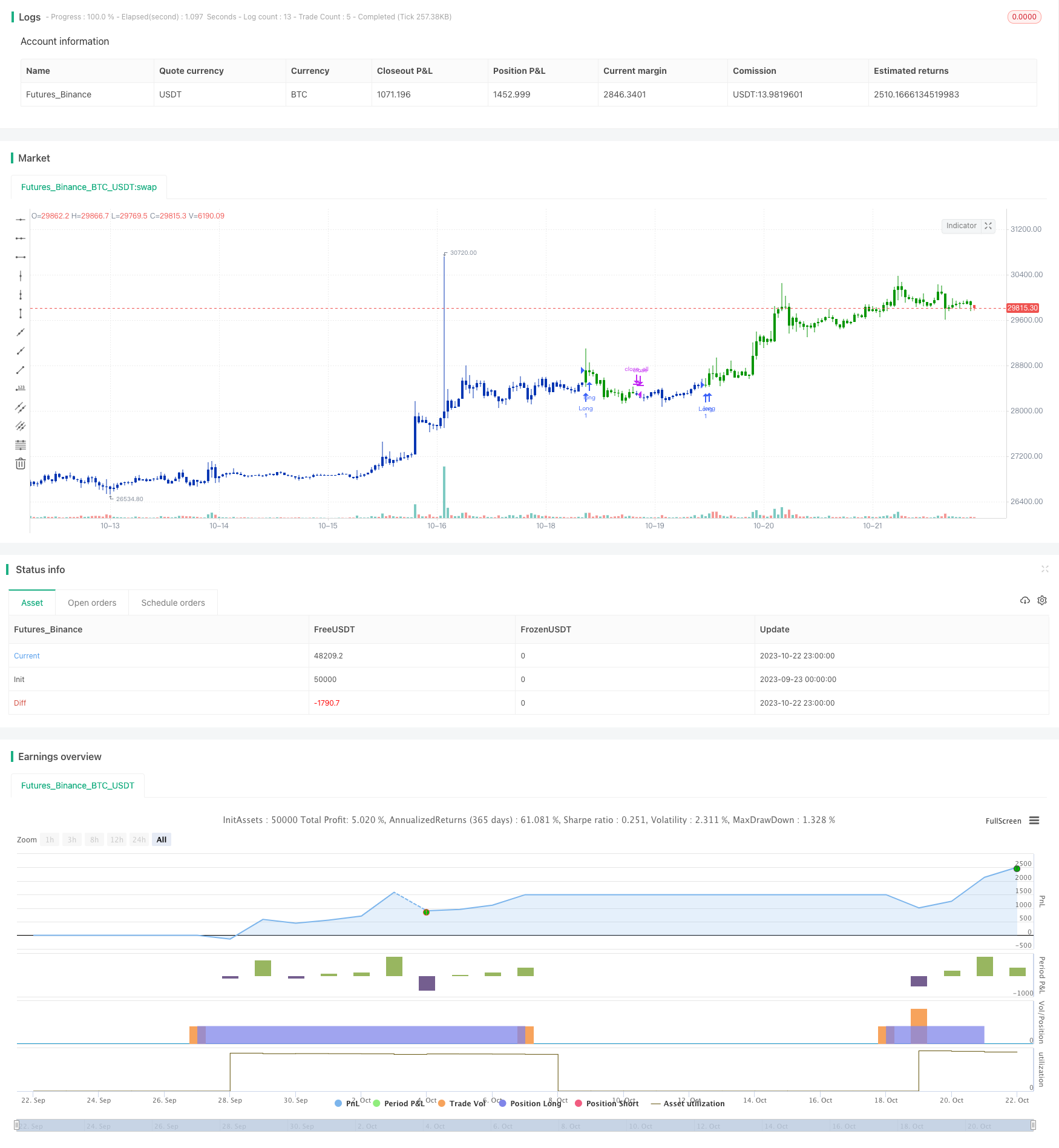

start: 2023-09-23 00:00:00

end: 2023-10-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 31/07/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator used to calculate the statistical volatility, sometime

// called historical volatility, based on the Extreme Value Method.

// Please use this link to get more information about Volatility.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

SV(Length,TopBand,LowBand) =>

pos = 0.0

xMaxC = highest(close, Length)

xMaxH = highest(high, Length)

xMinC = lowest(close, Length)

xMinL = lowest(low, Length)

SqrTime = sqrt(253 / Length)

Vol = ((0.6 * log(xMaxC / xMinC) * SqrTime) + (0.6 * log(xMaxH / xMinL) * SqrTime)) * 0.5

nRes = iff(Vol < 0, 0, iff(Vol > 2.99, 2.99, Vol))

pos := iff(nRes > TopBand, 1,

iff(nRes < LowBand, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Statistical Volatility", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Statistical Volatility ----")

LengthSV = input(30, minval=1)

TopBand = input(0.005, step=0.001)

LowBand = input(0.0016, step=0.001)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posSV = SV(LengthSV,TopBand,LowBand)

pos = iff(posReversal123 == 1 and posSV == 1 , 1,

iff(posReversal123 == -1 and posSV == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )