بریک آؤٹ ٹریلنگ اسٹاپ V2 حکمت عملی

جائزہ

اس حکمت عملی میں بریک آؤٹ حکمت عملی اور ٹرینڈ ٹریکنگ اسٹاپ نقصان کی حکمت عملی کے فوائد کو جوڑ دیا گیا ہے ، جس کا مقصد لمبی لائن گراف میں معاون مزاحمت کے بریک آؤٹ سگنل کو پکڑنا ہے ، اور اس کے ساتھ ساتھ چلنے والی اوسط کا استعمال کرتے ہوئے اسٹاپ نقصان کا سراغ لگانا ہے ، جس سے لمبی لائن رجحانات کی سمت میں منافع حاصل کیا جاسکتا ہے ، جبکہ خطرے پر قابو پایا جاسکتا ہے۔

حکمت عملی کا اصول

حکمت عملی پہلے مختلف پیرامیٹرز کے ایک گروپ کی حرکت پذیری اوسط کا حساب لگاتی ہے ، جو بالترتیب رجحان کا فیصلہ کرنے ، مزاحمت کی حمایت کرنے ، اور نقصان کی کھوج کے لئے استعمال ہوتی ہے۔

اس کے بعد سپورٹ اور مزاحمت کے علاقوں کے طور پر داخل ہونے کے لئے ایک مخصوص مدت کے اندر اندر سب سے زیادہ اور سب سے کم پوائنٹس کو تلاش کریں. جب قیمت ان سپورٹ اور مزاحمت کو توڑ دیتی ہے تو سگنل پیدا ہوتا ہے.

اسٹریٹجی کو توڑنے کے لئے اعلی ترین نقطہ پر خریدنے کے لئے زیادہ سگنل خریدنے کے لئے، اور کم سے کم نقطہ پر توڑنے کے لئے کم سگنل کے لئے فروخت کرنے کے لئے.

داخل ہونے کے بعد ، اس کی پوزیشن کو توڑنے کے لئے کم سے کم کم سے کم کے طور پر روکنے کی پوزیشن کے طور پر رکھا جائے گا۔

جب پوزیشن منافع بخش حالت میں داخل ہوتی ہے تو ، اسٹاپ نقصان کی پوزیشن منتقل ہوجاتی ہے۔ جب قیمت حرکت پذیر اوسط سے نیچے آجاتی ہے تو ، اسٹاپ نقصان کی پوزیشن اس روٹ K لائن کے نچلے حصے پر طے کی جاتی ہے۔

اس طرح ، منافع کو لاک کیا جاسکتا ہے ، جبکہ رجحانات کو چلانے کے لئے پوزیشنوں کو کافی جگہ دی جاسکتی ہے۔

حکمت عملی کے ساتھ ساتھ اوسط حقیقی اتار چڑھاؤ کو شامل کیا گیا ہے تاکہ یہ یقینی بنایا جاسکے کہ صرف مناسب حدود میں ہی خریدی گئی ہے اور حد سے زیادہ توسیع سے بچنے کے لئے خریدی گئی ہے۔

حکمت عملی کا تجزیہ

توڑنے کی حکمت عملی اور رجحان کی پیروی کی روک تھام کی حکمت عملی کے ساتھ مل کر دوہری فوائد.

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ اس کی قیمتوں میں اضافے کے ساتھ ، اس کی قیمتوں میں اضافے کے ساتھ ، اس کی قیمتوں میں اضافے کا امکان ہے۔

اسٹاپ نقصان کی حکمت عملی نے پوزیشن کی حفاظت کے ساتھ ساتھ پوزیشن کو چلانے کے لئے کافی جگہ دی ہے۔

غیر مستحکم شرح فلٹرز کو شامل کریں تاکہ غیر معمولی اضافے سے بچنے کے لئے غیر معمولی خرابی سے بچنے کے لۓ.

خود کار طریقے سے ٹرانزیکشن، جزوی وقت انوائس کے لئے موزوں

مختلف دورانیہ اوسط لائن کے لئے اپنی مرضی کے مطابق آپریشن.

سٹاپ نقصان کا سراغ لگانے کے طریقوں کو لچکدار طریقے سے ایڈجسٹ کریں۔

حکمت عملی کے خطرے کا تجزیہ

توڑنے کی حکمت عملی جعلی توڑنے کے خطرے سے دوچار ہے۔

اس کے نتیجے میں ، ایک بار جب آپ نے ایک ٹرانسمیشن کی کوشش کی ہے تو ، آپ کو ایک ٹرانسمیشن کی ضرورت ہوتی ہے ، اور اس کے نتیجے میں آپ کو ایک ٹرانسمیشن کی ضرورت ہوتی ہے۔

کچھ کامیابیوں کو پکڑنے کے لئے بہت مختصر ہوسکتا ہے۔ مزید مواقع تلاش کرنے کے لئے ٹائم لائن کو کم کیا جاسکتا ہے۔

ٹریکنگ سٹاپ زلزلے کے حالات میں بہت بار بار اسٹاپ ہوسکتا ہے۔ آپ کو مناسب طریقے سے اسٹاپ نقصان کی فاصلے کو چھوڑنا چاہئے۔

اتار چڑھاؤ کی شرح فلٹرنگ شاید کچھ مواقع سے محروم ہوجائیں۔ فلٹرنگ پیرامیٹرز کو کم کیا جاسکتا ہے۔

حکمت عملی کی اصلاح کی سمت

مختلف اوسط لائن پیرامیٹرز کے مجموعے کی جانچ کریں اور بہترین پیرامیٹرز تلاش کریں۔

مختلف بریک کی تصدیق کے طریقہ کار کی جانچ کریں ، جیسے راستے ، K لائن شکل ، وغیرہ۔

مختلف سٹاپ ٹریکنگ طریقوں کو آزمائیں اور بہترین سٹاپ کو تلاش کریں.

پیسہ مینجمنٹ کی حکمت عملی کو بہتر بنانا ، جیسے پوزیشن اسکور۔

اعداد و شمار کے تکنیکی اشارے کو فلٹر کرنے میں شامل کریں ، فلٹرنگ کی درستگی کو بہتر بنائیں۔

اس حکمت عملی کو مختلف اقسام میں آزمائیں۔

مشین لرننگ الگورتھم کو شامل کرنے سے حکمت عملی کے اثرات میں اضافہ ہوتا ہے۔

خلاصہ کریں۔

اس حکمت عملی میں بریک تھرو اور ٹرینڈ ٹریکنگ اسٹاپ تھرو کو مربوط کیا گیا ہے ، جس کی مدد سے منافع کی گنجائش کو بہتر بنایا جاسکتا ہے ، اگر لمبی لائن کا صحیح فیصلہ کیا جائے۔ کلیدی بات یہ ہے کہ لمبی لائن کے مواقع سے فائدہ اٹھانے کے لئے بہترین پیرامیٹرز کا مجموعہ تلاش کیا جائے ، اور اچھی فنڈ مینجمنٹ حکمت عملی کے ساتھ مل کر ، خطرے کو کنٹرول کیا جاسکے۔ اس حکمت عملی کو مزید بہتر بنانے کے ذریعہ ایک زیادہ قابل اعتماد لمبی لائن ٹرینڈ حکمت عملی بننے کا امکان ہے۔

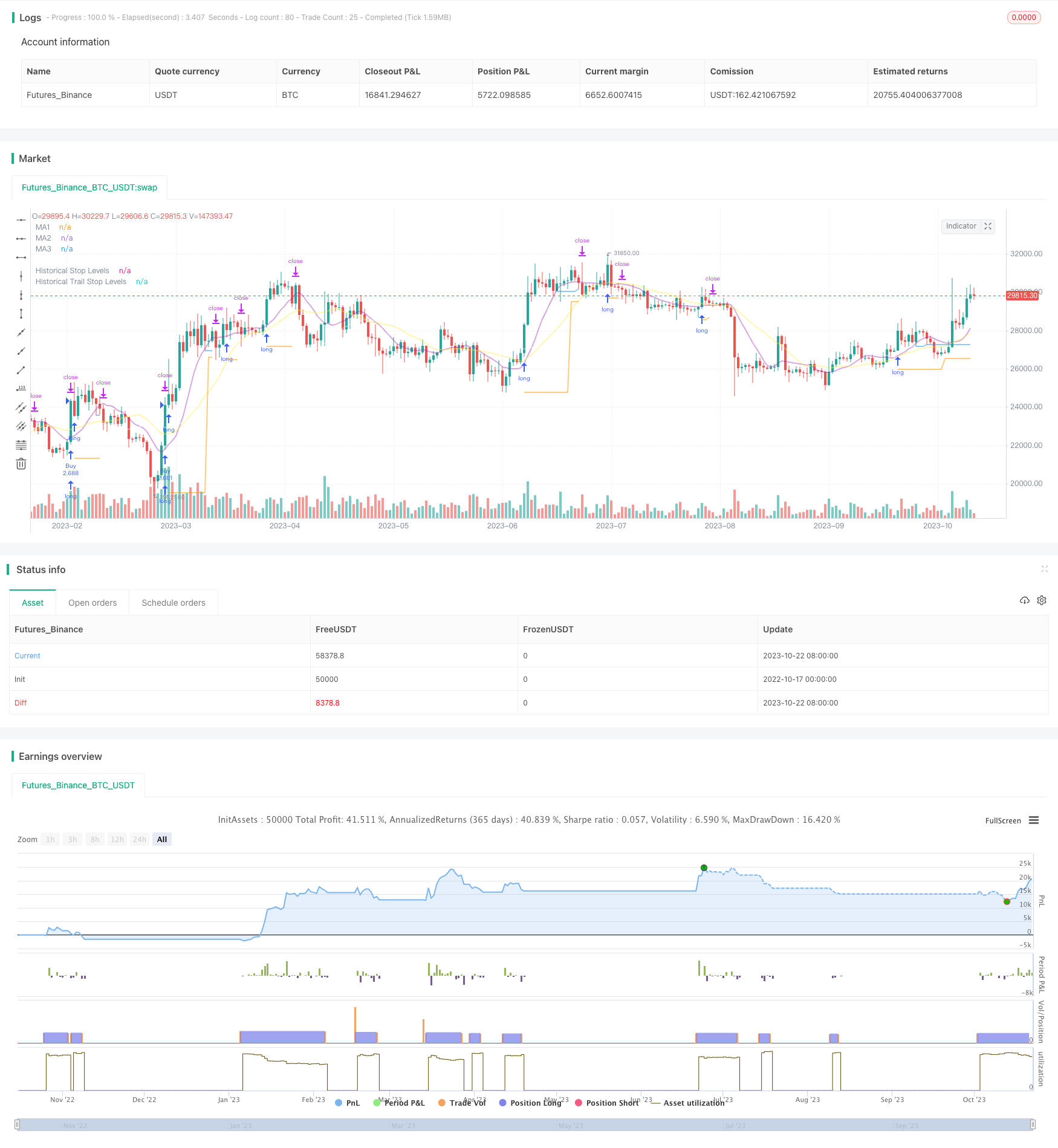

/*backtest

start: 2022-10-17 00:00:00

end: 2023-10-23 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © millerrh

// The intent of this strategy is to buy breakouts with a tight stop on smaller timeframes in the direction of the longer term trend.

// Then use a trailing stop of a close below either the 10 MA or 20 MA (user choice) on that larger timeframe as the position

// moves in your favor (i.e. whenever position price rises above the MA).

// Option of using daily ADR as a measure of finding contracting ranges and ensuring a decent risk/reward.

// (If the difference between the breakout point and your stop level is below a certain % of ATR, it could possibly find those consolidating periods.)

// V2 - updates code of original Qullamaggie Breakout to optimize and debug it a bit - the goal is to remove some of the whipsaw and poor win rate of the

// original by incorporating some of what I learned in the Breakout Trend Follower script.

//@version=4

strategy("Qullamaggie Breakout V2", overlay=true, initial_capital=100000, currency='USD', calc_on_every_tick = true,

default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.1)

// === BACKTEST RANGE ===

Start = input(defval = timestamp("01 Jan 2019 06:00 +0000"), title = "Backtest Start Date", type = input.time, group = "backtest window and pivot history")

Finish = input(defval = timestamp("01 Jan 2100 00:00 +0000"), title = "Backtest End Date", type = input.time, group = "backtest window and pivot history")

// Inputs

showPivotPoints = input(title = "Show Historical Pivot Points?", type = input.bool, defval = false, group = "backtest window and pivot history",

tooltip = "Toggle this on to see the historical pivot points that were used. Change the Lookback Periods to adjust the frequency of these points.")

htf = input(defval="D", title="Timeframe of Moving Averages", type=input.resolution, group = "moving averages",

tooltip = "Allows you to set a different time frame for the moving averages and your trailing stop.

The default behavior is to identify good tightening setups on a larger timeframe

(like daily) and enter the trade on a breakout occuring on a smaller timeframe, using the moving averages of the larger timeframe to trail your stop.")

maType = input(defval="SMA", options=["EMA", "SMA"], title = "Moving Average Type", group = "moving averages")

ma1Length = input(defval = 10, title = "1st Moving Average Length", minval = 1, group = "moving averages")

ma2Length = input(defval = 20, title = "2nd Moving Average Length", minval = 1, group = "moving averages")

ma3Length = input(defval = 50, title = "3rd Moving Average Length", minval = 1, group = "moving averages")

useMaFilter = input(title = "Use 3rd Moving Average for Filtering?", type = input.bool, defval = true, group = "moving averages",

tooltip = "Signals will be ignored when price is under this slowest moving average. The intent is to keep you out of bear periods and only

buying when price is showing strength or trading with the longer term trend.")

trailMaInput = input(defval="1st Moving Average", options=["1st Moving Average", "2nd Moving Average"], title = "Trailing Stop", group = "stops",

tooltip = "Initial stops after entry follow the range lows. Once in profit, the trade gets more wiggle room and

stops will be trailed when price breaches this moving average.")

trailMaTF = input(defval="Same as Moving Averages", options=["Same as Moving Averages", "Same as Chart"], title = "Trailing Stop Timeframe", group = "stops",

tooltip = "Once price breaches the trail stop moving average, the stop will be raised to the low of that candle that breached. You can choose to use the

chart timeframe's candles breaching or use the same timeframe the moving averages use. (i.e. if daily, you wait for the daily bar to close before setting

your new stop level.)")

currentColorS = input(color.new(color.orange,50), title = "Current Range S/R Colors: Support", type = input.color, group = "stops", inline = "lineColor")

currentColorR = input(color.new(color.blue,50), title = " Resistance", type = input.color, group = "stops", inline = "lineColor")

// Pivot lookback

lbHigh = 3

lbLow = 3

// MA Calculations (can likely move this to a tuple for a single security call!!)

ma(maType, src, length) =>

maType == "EMA" ? ema(src, length) : sma(src, length) //Ternary Operator (if maType equals EMA, then do ema calc, else do sma calc)

ma1 = security(syminfo.tickerid, htf, ma(maType, close, ma1Length))

ma2 = security(syminfo.tickerid, htf, ma(maType, close, ma2Length))

ma3 = security(syminfo.tickerid, htf, ma(maType, close, ma3Length))

plot(ma1, color=color.new(color.purple, 60), style=plot.style_line, title="MA1", linewidth=2)

plot(ma2, color=color.new(color.yellow, 60), style=plot.style_line, title="MA2", linewidth=2)

plot(ma3, color=color.new(color.white, 60), style=plot.style_line, title="MA3", linewidth=2)

// === USE ADR FOR FILTERING ===

// The idea here is that you want to buy in a consolodating range for best risk/reward. So here you can compare the current distance between

// support/resistance vs. the ADR and make sure you aren't buying at a point that is too extended.

useAdrFilter = input(title = "Use ADR for Filtering?", type = input.bool, defval = false, group = "adr filtering",

tooltip = "Signals will be ignored if the distance between support and resistance is larger than a user-defined percentage of ADR (or monthly volatility

in the stock screener). This allows the user to ensure they are not buying something that is too extended and instead focus on names that are consolidating more.")

adrPerc = input(defval = 120, title = "% of ADR Value", minval = 1, group = "adr filtering")

tableLocation = input(defval="Bottom", options=["Top", "Bottom"], title = "ADR Table Visibility", group = "adr filtering",

tooltip = "Place ADR table on the top of the pane, the bottom of the pane, or off.")

adrValue = security(syminfo.tickerid, "D", sma((high-low)/abs(low) * 100, 21)) // Monthly Volatility in Stock Screener (also ADR)

adrCompare = (adrPerc * adrValue) / 100

// === PLOT SWING HIGH/LOW AND MOST RECENT LOW TO USE AS STOP LOSS EXIT POINT ===

ph = pivothigh(high, lbHigh, lbHigh)

pl = pivotlow(low, lbLow, lbLow)

highLevel = valuewhen(ph, high[lbHigh], 0)

lowLevel = valuewhen(pl, low[lbLow], 0)

barsSinceHigh = barssince(ph) + lbHigh

barsSinceLow = barssince(pl) + lbLow

timeSinceHigh = time[barsSinceHigh]

timeSinceLow = time[barsSinceLow]

//Removes color when there is a change to ensure only the levels are shown (i.e. no diagonal lines connecting the levels)

pvthis = fixnan(ph)

pvtlos = fixnan(pl)

hipc = change(pvthis) != 0 ? na : color.new(color.maroon, 0)

lopc = change(pvtlos) != 0 ? na : color.new(color.green, 0)

// Display Pivot lines

plot(showPivotPoints ? pvthis : na, color=hipc, linewidth=1, offset=-lbHigh, title="Top Levels")

plot(showPivotPoints ? pvthis : na, color=hipc, linewidth=1, offset=0, title="Top Levels 2")

plot(showPivotPoints ? pvtlos : na, color=lopc, linewidth=1, offset=-lbLow, title="Bottom Levels")

plot(showPivotPoints ? pvtlos : na, color=lopc, linewidth=1, offset=0, title="Bottom Levels 2")

// BUY AND SELL CONDITIONS

buyLevel = valuewhen(ph, high[lbHigh], 0) //Buy level at Swing High

// Conditions for entry

stopLevel = float(na) // Define stop level here as "na" so that I can reference it in the ADR calculation before the stopLevel is actually defined.

buyConditions = (useMaFilter ? buyLevel > ma3 : true) and

(useAdrFilter ? (buyLevel - stopLevel[1]) < adrCompare : true)

buySignal = crossover(high, buyLevel) and buyConditions

// Trailing stop points - when price punctures the moving average, move stop to the low of that candle - Define as function/tuple to only use one security call

trailMa = trailMaInput == "1st Moving Average" ? ma1 : ma2

f_getCross() =>

maCrossEvent = crossunder(low, trailMa)

maCross = valuewhen(maCrossEvent, low, 0)

maCrossLevel = fixnan(maCross)

maCrossPc = change(maCrossLevel) != 0 ? na : color.new(color.blue, 0) //Removes color when there is a change to ensure only the levels are shown (i.e. no diagonal lines connecting the levels)

[maCrossEvent, maCross, maCrossLevel, maCrossPc]

crossTF = trailMaTF == "Same as Moving Averages" ? htf : ""

[maCrossEvent, maCross, maCrossLevel, maCrossPc] = security(syminfo.tickerid, crossTF, f_getCross())

plot(showPivotPoints ? maCrossLevel : na, color = maCrossPc, linewidth=1, offset=0, title="Ma Stop Levels")

// == STOP AND PRICE LEVELS ==

inPosition = strategy.position_size > 0

buyLevel := inPosition ? buyLevel[1] : buyLevel

stopDefine = valuewhen(pl, low[lbLow], 0) //Stop Level at Swing Low

inProfit = strategy.position_avg_price <= stopDefine[1]

// stopLevel := inPosition ? stopLevel[1] : stopDefine // Set stop loss based on swing low and leave it there

stopLevel := inPosition and not inProfit ? stopDefine : inPosition and inProfit ? stopLevel[1] : stopDefine // Trail stop loss until in profit

trailStopLevel = float(na)

// trying to figure out a better way for waiting on the trail stop - it can trigger if above the stopLevel even if the MA hadn't been breached since opening the trade

notInPosition = strategy.position_size == 0

inPositionBars = barssince(notInPosition)

maCrossBars = barssince(maCrossEvent)

trailCross = inPositionBars > maCrossBars

// trailCross = trailMa > stopLevel

trailStopLevel := inPosition and trailCross ? maCrossLevel : na

plot(inPosition ? stopLevel : na, style=plot.style_linebr, color=color.new(color.orange, 50), linewidth = 2, title = "Historical Stop Levels", trackprice=false)

plot(inPosition ? trailStopLevel : na, style=plot.style_linebr, color=color.new(color.blue, 50), linewidth = 2, title = "Historical Trail Stop Levels", trackprice=false)

// == PLOT SUPPORT/RESISTANCE LINES FOR CURRENT CHART TIMEFRAME ==

// Use a function to define the lines

// f_line(x1, y1, y2, _color) =>

// var line id = na

// line.delete(id)

// id := line.new(x1, y1, time, y2, xloc.bar_time, extend.right, _color)

// highLine = f_line(timeSinceHigh, highLevel, highLevel, currentColorR)

// lowLine = f_line(timeSinceLow, lowLevel, lowLevel, currentColorS)

// == ADR TABLE ==

tablePos = tableLocation == "Top" ? position.top_right : position.bottom_right

var table adrTable = table.new(tablePos, 2, 1, border_width = 3)

lightTransp = 90

avgTransp = 80

heavyTransp = 70

posColor = color.rgb(38, 166, 154)

negColor = color.rgb(240, 83, 80)

volColor = color.new(#999999, 0)

f_fillCellVol(_table, _column, _row, _value) =>

_transp = abs(_value) > 7 ? heavyTransp : abs(_value) > 4 ? avgTransp : lightTransp

_cellText = tostring(_value, "0.00") + "%\n" + "ADR"

table.cell(_table, _column, _row, _cellText, bgcolor = color.new(volColor, _transp), text_color = volColor, width = 6)

srDistance = (highLevel - lowLevel)/highLevel * 100

f_fillCellCalc(_table, _column, _row, _value) =>

_c_color = _value >= adrCompare ? negColor : posColor

_transp = _value >= adrCompare*0.8 and _value <= adrCompare*1.2 ? lightTransp :

_value >= adrCompare*0.5 and _value < adrCompare*0.8 ? avgTransp :

_value < adrCompare*0.5 ? heavyTransp :

_value > adrCompare*1.2 and _value <= adrCompare*1.5 ? avgTransp :

_value > adrCompare*1.5 ? heavyTransp : na

_cellText = tostring(_value, "0.00") + "%\n" + "Range"

table.cell(_table, _column, _row, _cellText, bgcolor = color.new(_c_color, _transp), text_color = _c_color, width = 6)

if barstate.islast

f_fillCellVol(adrTable, 0, 0, adrValue)

f_fillCellCalc(adrTable, 1, 0, srDistance)

// f_fillCellVol(adrTable, 0, 0, inPositionBars)

// f_fillCellCalc(adrTable, 1, 0, maCrossBars)

// == STRATEGY ENTRY AND EXIT ==

strategy.entry("Buy", strategy.long, stop = buyLevel, when = buyConditions)

stop = stopLevel > trailStopLevel ? stopLevel : close[1] > trailStopLevel and close[1] > trailMa ? trailStopLevel : stopLevel

strategy.exit("Sell", from_entry = "Buy", stop=stop)