RSI کراس سائیکل ٹریڈنگ حکمت عملی

جائزہ

یہ حکمت عملی آر ایس آئی اشارے کے اوورلوڈ اوورلوڈ اصول کا استعمال کرتی ہے ، جس میں کثیر دورانیہ آر ایس آئی کے ساتھ مل کر فیصلہ کیا جاتا ہے ، جس سے کراس سائیکل آپریشن ممکن ہوتا ہے۔ حکمت عملی آر ایس آئی کے دورانیہ کی ترتیب کے مطابق اوورلوڈ اوورلوڈ سگنل کا فیصلہ کرتی ہے ، اور آر ایس آئی کی چلتی اوسط کا استعمال کرتے ہوئے فلٹرنگ کرتی ہے ، تاکہ غلط سگنل سے بچا جاسکے۔ جب آر ایس آئی اپنی چلتی اوسط کو عبور کرتا ہے تو خریدنے کا اشارہ پیدا کرتا ہے ، اور جب اس کے نیچے ہوتا ہے تو بیچنے کا اشارہ پیدا ہوتا ہے ، جو ایک عام اوسط لائن کراس آپریشن کا طریقہ تشکیل دیتا ہے۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر آر ایس آئی اشارے کے اوورلوڈ اور اوورلوڈ فیصلے کے ذریعے تجارت کے اشارے پیدا کرتی ہے۔ آر ایس آئی اشارے نسبتا strong مضبوط اشارے کی نمائندگی کرتا ہے ، اور اس کا حساب کتاب فارمولا یہ ہے: آر ایس آئی = 100 - (100 / (1 + آر ایس) ، جہاں آر ایس ایس ایک مدت کے دوران اوسطا بند ہونے والے نقصانات اور اوسطا بند ہونے والے نقصانات کا تناسب ہے۔ آر ایس آئی اشارے کی حد 0 سے 100 کے درمیان ہے ، عام طور پر 30 سے کم کو اوورلوڈ اور 70 سے زیادہ کو اوورلوڈ سمجھا جاتا ہے۔

اس حکمت عملی میں ایک اعلی پیرامیٹر سوپرکومپرا اور ایک کم پیرامیٹر سوپریونٹا ترتیب دیا گیا ہے۔ جب RSI سوپرکومپرا سے زیادہ ہو تو اس کو اوور خرید قرار دیا جاتا ہے اور جب RSI سوپرکومپرا سے کم ہو تو اس کو اوور فروخت قرار دیا جاتا ہے۔ حکمت عملی میں سوپرکومپرا کی ڈیفالٹ قیمت 70 ہے اور سوپرکومپرا کی ڈیفالٹ قیمت 30 ہے۔

خریدنے اور بیچنے کے سگنل پیدا کرنے کے لئے ، حکمت عملی آر ایس آئی اشارے کی منتقل اوسط کا استعمال کرتے ہوئے فلٹر کرتی ہے۔ جب آر ایس آئی اشارے اس کی منتقل اوسط کو عبور کرتا ہے تو خریدنے کا اشارہ ہوتا ہے Es_compra اور جب اس کی منتقل اوسط کو عبور کرتا ہے تو فروخت کا اشارہ ہوتا ہے Es_venta۔

خرید و فروخت کے اشارے پیدا کرنے کے بعد ، حکمت عملی کثیر یا خالی تجارت کے لئے پوزیشن کھولتی ہے۔ اس کے علاوہ ، حکمت عملی میں نقصانات کو روکنے اور منافع کو روکنے کے لئے اسٹاپ نقصان اور اسٹاپ مارجن ، “٪” بھی ترتیب دیا گیا ہے۔

اسٹریٹجک فوائد

RSI اشارے کا استعمال کرتے ہوئے اوورلوڈ اور اوورلوڈ کے حالات کا تعین کریں ، اور اوورلوڈ اور اوورلوڈ کا پیچھا کرنے سے گریز کریں۔

غلط سگنل سے بچنے کے لئے آر ایس آئی اشارے کی حرکت پذیری اوسط کو فلٹر کریں۔

آر ایس آئی اشارے کے ساتھ مل کر کثیر دورانیہ کی ترتیب ، زیادہ مستحکم ٹریڈنگ سگنل کے لئے۔

خطرے کو مؤثر طریقے سے کنٹرول کرنے کے لئے نقصان کو روکنے کا طریقہ کار قائم کریں.

حکمت عملی کی منطق سادہ اور واضح ہے، اسے سمجھنا اور تبدیل کرنا آسان ہے۔

اپنی مرضی کے مطابق پیرامیٹرز، مختلف قسم کے اور دوروں کے لئے مناسب

اسٹریٹجک رسک

RSI اشارے میں تاخیر ہے ، جس سے قیمتوں میں الٹ جانے کا بہترین وقت ضائع ہوسکتا ہے۔

اس کے نتیجے میں ٹریڈنگ سگنل میں تاخیر ہوتی ہے ، جس کی وجہ سے رجحان کی تبدیلی کو وقت پر پکڑنا ممکن نہیں ہوتا ہے۔

فکسڈ اوور بیئر اوور سیل پیرامیٹرز کی ترتیب کافی لچکدار نہیں ہے ، مختلف ادوار اور اقسام کے ل adjust ایڈجسٹ کرنے کی ضرورت ہے۔

اسٹاپ نقصان کی روک تھام کو غلط طریقے سے ترتیب دینے سے نقصان یا منافع ضائع ہوسکتا ہے۔

ایک سے زیادہ خالی پوزیشنوں میں صرف ایک ہی ہاتھ ہے ، جس سے فرق کی تجارت کے لئے فنڈز کا بھرپور استعمال نہیں کیا جاسکتا ہے۔

حکمت عملی کی اصلاح

دیگر اشارے جیسے MACD، KD وغیرہ کے ساتھ مل کر ٹریڈنگ سگنل کا فیصلہ کریں۔

رجحانات کو ٹریک کرنے کے لئے موزوں حرکت پذیر اوسط کا استعمال کریں۔

مارکیٹ میں اتار چڑھاؤ کی سطح کے مطابق ایڈجسٹ کرنے کے لئے متحرک اوور خرید اوور فروخت پیرامیٹرز کو ترتیب دیں

اسٹاپ نقصان کو روکنے کے لئے الگورتھم کو بہتر بنانا ، جیسے اسٹاپ نقصان کا سراغ لگانا۔

پوزیشن مینجمنٹ میکانزم کو بڑھانا ، جس میں پوزیشنوں کو فنڈز کے سائز کے مطابق متحرک طور پر ایڈجسٹ کیا جاسکتا ہے۔

ٹرینڈ فلٹر شامل کریں تاکہ مارکیٹ میں بار بار تجارت سے بچنے کے لئے.

زیادہ سے زیادہ پیرامیٹرز کے بہترین مجموعہ کو منتخب کرنے کے لئے پیرامیٹرز کو بہتر بنانے کے لئے دوبارہ جانچ پڑتال کریں.

خلاصہ کریں۔

یہ حکمت عملی آر ایس آئی اشارے پر مبنی ہے ، جو چلتی اوسط کو فلٹر کرنے کے لئے ٹریڈنگ سگنل تیار کرتی ہے ، جس سے ٹائپک ٹرانس سائیکل ٹریڈنگ کا طریقہ کار حاصل ہوتا ہے۔ حکمت عملی میں واضح منطقی ڈھانچہ اور پیرامیٹرز کی ترتیب ہے ، جو مختلف اقسام اور ادوار کے لئے پیرامیٹرز کو ایڈجسٹ کرکے قابل اعتماد اور موثر ٹرانس سائیکل ٹریڈنگ حکمت عملی ہے۔ تاہم ، آر ایس آئی اشارے اور چلتی اوسط جیسے ٹولز میں بھی کچھ حدود موجود ہیں ، اور مزید اصلاح کی ضرورت ہے ، تاکہ حکمت عملی کے پیرامیٹرز کو زیادہ سے زیادہ موافقت بخش ، بہتر فلٹرنگ ، زیادہ سے زیادہ خطرہ کم اور منافع میں اضافہ ہو۔

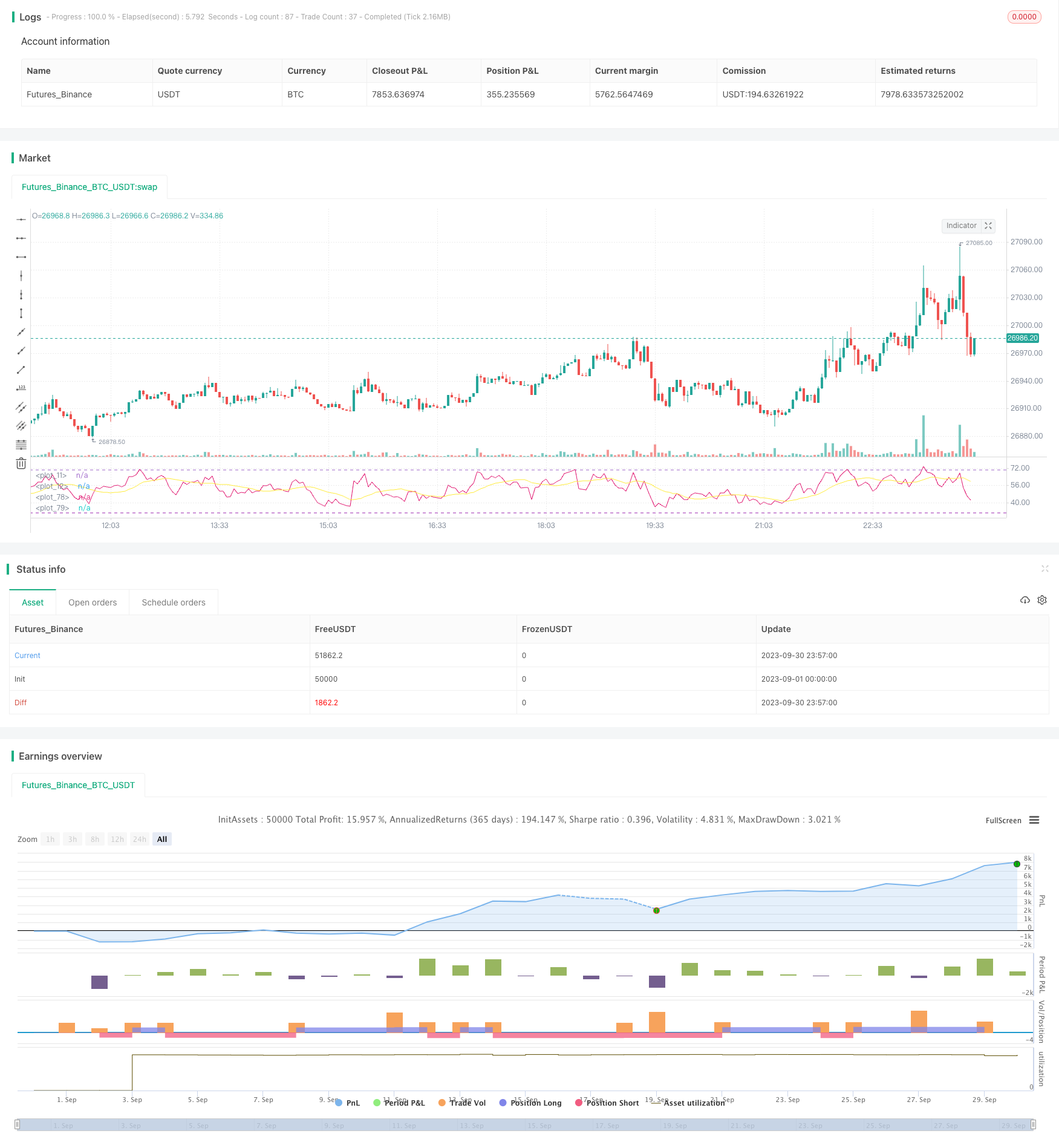

/*backtest

start: 2023-09-01 00:00:00

end: 2023-09-30 23:59:59

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © samuelkanneman

//@version=4

strategy("RSI KANNEMAN")

//////Entrada///////

i_startTime = input(title="Start Date Filter", defval=timestamp("01 Nov 2020 13:30 +0000"), type=input.time, tooltip="Date & time to begin trading from")

i_endTime = input(title="End Date Filter", defval=timestamp("1 Nov 2022 19:30 +0000"), type=input.time, tooltip="Date & time to stop trading")

sobrecompra= input(70, title="Sobre Compra", type=input.integer ,minval=50, maxval=100 )

sobreventa= input(30, title="Sobre Venta", type=input.integer ,minval=0, maxval=50 )

l1=hline(sobrecompra)

l2=hline(sobreventa, color=color.purple)

periodos= input(14, title="Periodos", type=input.integer ,minval=1, maxval=50 )

periodos_media= input(14, title="Logintud media movil", type=input.integer ,minval=1, maxval=200 )

var SL =0.0

var TP=0.0

StopLoss = input(2.0, title="SL %", step=0.2)

TakeProfit = input(5.0, title="TP %", step=0.2)

//////Proceso///////

mi_rsi=rsi(close,periodos)

mm_rsi=sma(mi_rsi,periodos_media)

Es_compra= crossover(mm_rsi,sobreventa)

Es_venta= crossunder(mm_rsi,sobrecompra)

comprado= strategy.position_size > 0

vendido = strategy.position_size < 0

//time to test

dateFilter = true

//timePeriod = time >= timestamp(syminfo.timezone, 2020, 11, 1, 0, 0)

// long

if (not comprado and Es_compra and dateFilter )

// realizar long

cantidad = strategy.equity/hlc3

strategy.entry ("compra", strategy.long , cantidad)

SL := close*(1-(StopLoss/100))

TP := close*(1+(TakeProfit/100))

if close >= TP

strategy.close ("compra" , comment="Salto TP")

if (comprado and Es_venta )

strategy.close ("compra" , comment="Sobre Venta")

if close <= SL

strategy.close ("compra" , comment="Salto SL")

// short

if (not vendido and Es_venta and dateFilter )

// realizar short

cantidad = strategy.equity/hlc3

strategy.entry ("venta", strategy.short , cantidad)

SL := close*(1+(StopLoss/100))

TP := close*(1-(TakeProfit/100))

if close <= TP

strategy.close ("venta" , comment="Salto TP")

if (vendido and Es_compra )

strategy.close ("venta" , comment="Sobre Compra")

if close >= SL

strategy.close ("venta" , comment="Salto SL")

///////Salida//////

fill(l1,l2)

plot(mi_rsi)

plot(mm_rsi, color=color.yellow)

bgcolor(Es_compra ? color.blue : na , transp=0)

bgcolor(Es_venta ? color.red : na , transp=0)

// 1d 70 22 5 4 3 15 6 meses

//1h 70 20 6 4 5 7 1 mese

//15m 70 20 5 4 4 7 1 semana