ملٹی فیکٹر مومینٹم گردش کی حکمت عملی

جائزہ

اس حکمت عملی میں RSI ، میڈین MACD ، برین بینڈ اور کراس اسٹاپ فاکٹر کا استعمال کیا گیا ہے تاکہ کثیر عنصر متحرک گردش تجارت کو ممکن بنایا جاسکے۔ حکمت عملی پہلے یہ فیصلہ کرتی ہے کہ آیا متعدد تکنیکی اشارے بیک وقت خریدنے یا بیچنے کا اشارہ دیتے ہیں ، اور اگر ایسا ہے تو ، اس کے مطابق خریدنے یا بیچنے کا عمل انجام دیا جاتا ہے۔ اس کے ساتھ ہی ، حکمت عملی منافع کو مقفل کرنے اور خطرے کو کنٹرول کرنے کے لئے متحرک اسٹاپ اور اسٹاپ نقصان کا استعمال کرتی ہے۔

حکمت عملی کا اصول

اس پالیسی میں مندرجہ ذیل اہم نکات شامل ہیں:

فیصلہ کن عوامل

- آر ایس آئی: 14 سائیکل آر ایس آئی کا حساب لگائیں کہ آیا یہ سیٹ بائی لائن سے نیچے ہے یا سیٹ بائی لائن سے اوپر ہے

- ٹی ڈی سیریز: خرید و فروخت کی شرائط کو پورا کرنے کے ل days دن کی تعداد کا حساب لگائیں

- MACD: MACD اور MACD کی تاریخی قیمتوں کا حساب لگانا ، خرید و فروخت کی شرائط کو پورا کرنے کا فیصلہ کرنا

- برن بینڈ: 20 دن کے برن بینڈ کا حساب لگائیں تاکہ قیمتوں میں برن بینڈ کے اوپر اور نیچے کی ٹریک کو چھوا جاسکے

داخلہ اور باہر نکلنا

- خریدنے کی شرائط: آر ایس آئی ، ایم اے سی ڈی ، ٹی ڈی سیریز ایک ساتھ خریدنے کا اشارہ دیتے وقت خریدیں

- فروخت کی شرائط: جب RSI ، MACD ، اور TD سیریز بیک وقت فروخت کے اشارے دیتے ہیں تو فروخت کی جاتی ہے

- اسٹاپ: ایک مقررہ پوائنٹ یا فیصد کے ساتھ موبائل اسٹاپ

- سٹاپ نقصان: زیادہ سے زیادہ ٹالنے والے نقصان کے پوائنٹس مقرر کریں اور سٹاپ نقصان کریں

حکمت عملی کی اصلاح

- آر ایس آئی پیرامیٹرز کو ایڈجسٹ کریں: آر ایس آئی کو بہتر بنانے کے لئے دورانیہ پیرامیٹرز

- ایڈجسٹ ایم اے سائیکل: اوسط لائن کو بہتر بنانے کے لئے سائیکل پیرامیٹرز

- داخلہ کی شرائط کو ایڈجسٹ کریں: داخلہ سگنل میں اضافہ یا کمی

- دیگر عوامل کو شامل کریں: مزید تکنیکی اشارے اور اعداد و شمار کے ساتھ

حکمت عملی کا تجزیہ

- داخلہ کی درستگی کو یقینی بنانے کے لئے متعدد عوامل کا مجموعہ

اس حکمت عملی میں صرف ایک ہی تکنیکی اشارے پر غور نہیں کیا گیا ہے ، بلکہ آر ایس آئی ، ایم اے سی ڈی ، ٹی ڈی سیریز اور دیگر متعدد عوامل کو یکجا کیا گیا ہے ، تاکہ داخلے کی درستگی کو بہتر بنایا جاسکے ، جس سے ایک ہی اشارے کی وجہ سے ہونے والے غلط سگنل کو کم کیا جاسکے۔

- رجحانات پر قبضہ کرنے کے لئے متحرک خصوصیات

RSI ، MACD اور دیگر اشارے زیادہ واضح متحرک خصوصیات کے حامل ہیں ، جو اسٹاک کی قیمتوں میں رجحان کی تبدیلیوں کو پکڑ سکتے ہیں۔ مساوی لائن جیسے رجحان سے باخبر رہنے والے اشارے کے مقابلے میں ، یہ اشارے زیادہ حساس ہیں۔

- اسٹاپ نقصان کا طریقہ کار ، خطرے پر قابو پانا

متحرک اسٹاپ منافع کو بہتر طور پر لاک کرنے کے لئے ٹریڈنگ کے ساتھ چلنے والے اسٹاپ کو روک سکتا ہے۔ اسٹاپ نقصان کی ترتیب انفرادی نقصان کو کنٹرول کرسکتی ہے۔

- حکمت عملی واضح اور آسان

اس حکمت عملی میں عام طور پر استعمال ہونے والے تکنیکی اشارے شامل ہیں ، جس میں کچھ عالمگیریت ہے۔ قواعد نسبتا simple آسان اور واضح ہیں ، جن کو سمجھنے اور چلانے میں آسان ہے۔

حکمت عملی کے خطرے کا تجزیہ

- ایک سے زیادہ حکمرانوں کے ساتھ بہت کم اثر ہوتا ہے

اس حکمت عملی میں ریورس مارکیٹ مینجمنٹ کی بنیاد پر ، یہ ایک الٹ حکمت عملی ہے۔ بیل کی مارکیٹ میں ، اس حکمت عملی کو استعمال کرنے سے نقصانات کا بار بار خاتمہ ہوسکتا ہے ، اور اس کا اثر کم ہوتا ہے۔

- ٹرانزیکشنز کی کثرت

اگر پیرامیٹرز کو بہت حساس طور پر ترتیب دیا گیا ہے تو ، تجارت کی کثرت زیادہ ہوسکتی ہے ، جس سے تجارت کی لاگت میں اضافہ ہوتا ہے اور اسکیلپنگ نقصان ہوتا ہے۔

- انڈیکس پھیلاؤ کا خطرہ

اس حکمت عملی پر انحصار متعدد اشارے ایک ہی سمت سگنل ، لیکن بعض اوقات مختلف اشارے بھی اختلاف ہو سکتے ہیں ، جس سے غلط سگنل جاری ہوتا ہے۔

- نقصانات کو روکنے کے لئے خطرہ

اس خطرے سے بچنے کے لئے ، متحرک اسٹاپ کو ترتیب دیں یا حصص کی تبدیلی پر غور کریں۔

حکمت عملی کی اصلاح کی سمت

- پیرامیٹرز کو بہتر بنانے اور ٹرانزیکشن کی کثرت کو کم کرنا

آر ایس آئی کے پیرامیٹرز اور اوسط لائن کے دورانیہ کے پیرامیٹرز کی جانچ پڑتال کی جاسکتی ہے تاکہ کم تجارتی تعدد کا مجموعہ تلاش کیا جاسکے۔

- اعداد و شمار میں اضافہ، کارکردگی میں اضافہ

حکمت عملی کی کارکردگی کو بہتر بنانے کے لئے پیرامیٹرز کو ترتیب دینے کے لئے اسٹاک کی اپنی اعدادوشمار کی خصوصیات جیسے اتار چڑھاؤ ، لیکویڈیٹی وغیرہ کو جوڑ سکتے ہیں۔

- VIX اور دیگر عالمی مارکیٹ کے اشارے کے ساتھ

حکمت عملی کے پیرامیٹرز کو مارکیٹ میں خوف و ہراس کے اشارے جیسے وی آئی ایکس کے مطابق ایڈجسٹ کیا جاسکتا ہے ، جس سے مارکیٹ میں خوف و ہراس کے وقت تجارت کی تعدد کم ہوجائے۔

- مختلف پوزیشن وقت کی جانچ پڑتال

حکمت عملی کے اثر و رسوخ پر طویل مدتی انعقاد یا قلیل مدتی گردش کے اثرات کا اندازہ لگانے کے لئے پوزیشن کے مختلف دوروں کی جانچ کی جاسکتی ہے۔

- اسٹاپ نقصان کی حکمت عملی کو بہتر بنانے اور جانچنے کے لئے

اس کے نتیجے میں ، اس کے نتیجے میں ، اس کے نتیجے میں ، اس کے نتیجے میں ، اس کے نتیجے میں ، اس کے نتیجے میں ، اس کے نتیجے میں۔

خلاصہ کریں۔

اس حکمت عملی میں متعدد تکنیکی اشارے پر جامع غور کیا گیا ہے ، منافع کو مقفل کرنے اور خطرے کو کنٹرول کرنے کے لئے موبائل اسٹاپ اور نقصان کا استعمال کیا گیا ہے تاکہ اعلی اندراج کی درستگی کو یقینی بنایا جاسکے۔ حکمت عملی کا نظریہ سادہ اور واضح ہے ، آپریشن کو سمجھنے میں آسان ہے ، پیرامیٹرز کو بہتر بنانے اور اشارے کو ترجیح دینے کے ذریعہ اس کی تاثیر کو مزید بڑھایا جاسکتا ہے۔ لیکن یہ حکمت عملی دباؤ اور جھٹکے والی صورتحال کے لئے موزوں ہے ، اور اس کی کارکردگی مسلسل بڑھتی ہوئی صورتحال میں خراب ہوسکتی ہے۔ یہ حکمت عملی ایک عام کثیر عنصر کی متحرک حجم کی الٹ حکمت عملی ہے ، جو اسٹاک کی گردش کی تجارت کے لئے نظریہ اور حوالہ فراہم کرسکتی ہے۔

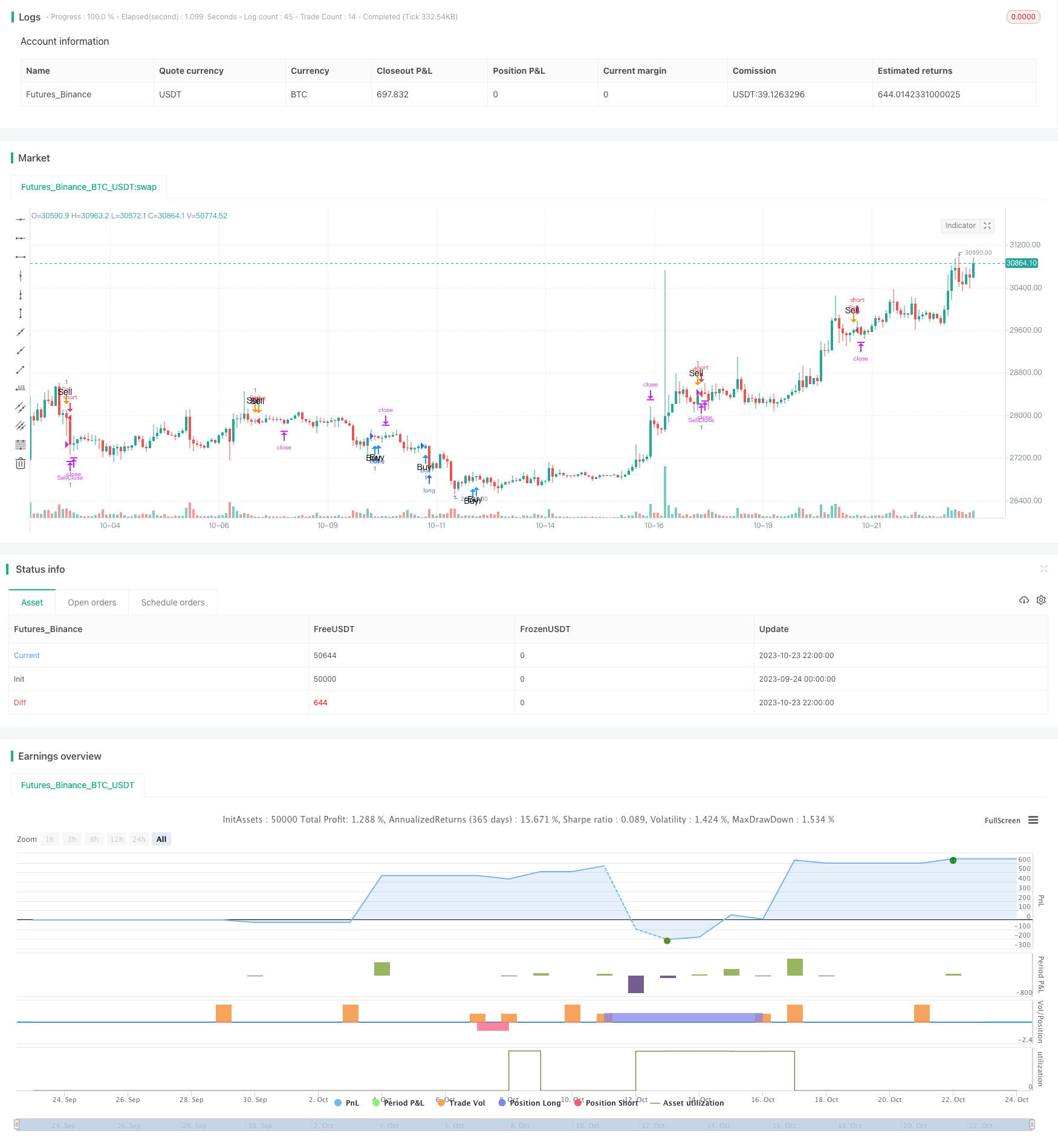

/*backtest

start: 2023-09-24 00:00:00

end: 2023-10-24 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("RSI, TD Seq, MACD, BB Strategy - Calculation Trailing Profit",overlay=true)

RSIDifference = input(-7, minval=-50, maxval=50, title="RSI Difference")

TD = close > close[4] ?nz(TD[1])+1:0

TS = close < close[4] ?nz(TS[1])+1:0

TDUp = TD - valuewhen(TD < TD[1], TD , 1 )

TDDn = TS - valuewhen(TS < TS[1], TS , 1 )

TDcheckUP = iff(TD == 2, true, false)

TDCheckDOWN = iff(TS == 2, true, false)

[_, _, histLine] = macd(close, 12, 26, 9)

MACDCheckDown = iff(histLine > 0 and histLine[1] > 0 and histLine[2] > 0 and histLine[3] > 0 and histLine[4] > 0, true, false)

MACDCheckUp = iff(histLine < 0 and histLine[1] < 0 and histLine[2] < 0 and histLine[3] < 0 and histLine[4] < 0, true, false)

RSICal = rsi(close, 14)

RSICalNewUp = 50 + RSIDifference

RSICalNewDown = 50 - RSIDifference

RSICheckUp = iff(RSICal <= RSICalNewUp, true, false)

RSICheckDown = iff(RSICal >= RSICalNewDown, true, false)

basis = sma(close, 20)

dev = 2 * stdev(close, 20)

upperBB = basis + dev

lowerBB = basis - dev

BBCheckUp = iff(close > upperBB, true, false)

BBCheckDown = iff(close < lowerBB, true, false)

//BBCheckUp = false

//BBCheckDown = false

BuyCheck = iff(TDcheckUP == true and MACDCheckUp == true and RSICheckUp == true and BBCheckUp == false, true, false)

SellCheck = iff(TDCheckDOWN == true and MACDCheckDown == true and RSICheckDown == true and BBCheckDown == false, true, false)

ProfitStratA = input(50, minval=0, maxval=10000, title="Profit", step=0.5)

ProfitTrailingA = input(10, minval=0, maxval=10000, title="Profit", step=0.5)

useStopLoss = input(false, title="Use Stop Loss?")

LossstratA = input(145, minval=0, maxval=10000, title="Stop Loss", step=0.5)

colB = input(100, minval=0, maxval=100, title="0-show / 100-hide Strategy", step=100)

ProfitStrat = ProfitStratA * 10

ProfitTrailing = ProfitTrailingA * 10

Lossstrat = useStopLoss ? LossstratA * 10 : 1000000

if (strategy.position_size > 0)

strategy.exit("BuyClose", "Buy", trail_points=ProfitStrat, trail_offset=ProfitTrailing, loss=Lossstrat)

if (strategy.position_size < 0)

strategy.exit("SellClose", "Sell", trail_points=ProfitStrat, trail_offset=ProfitTrailing, loss=Lossstrat)

if (BuyCheck == true and strategy.position_size == 0)

strategy.entry("Buy", strategy.long, comment="Long Entry")

if (SellCheck == true and strategy.position_size == 0)

strategy.entry("Sell", strategy.short, comment="Short Entry")

plotshape(BuyCheck, color=blue, transp=colB, style=shape.arrowup, text="Buy\n", location=location.belowbar)

plotshape(SellCheck, color=orange, transp=colB, style=shape.arrowdown, text="Sell\n", location=location.abovebar)