MACD اشارے کی بنیاد پر نقصان کو روکنے کی حکمت عملی

جائزہ

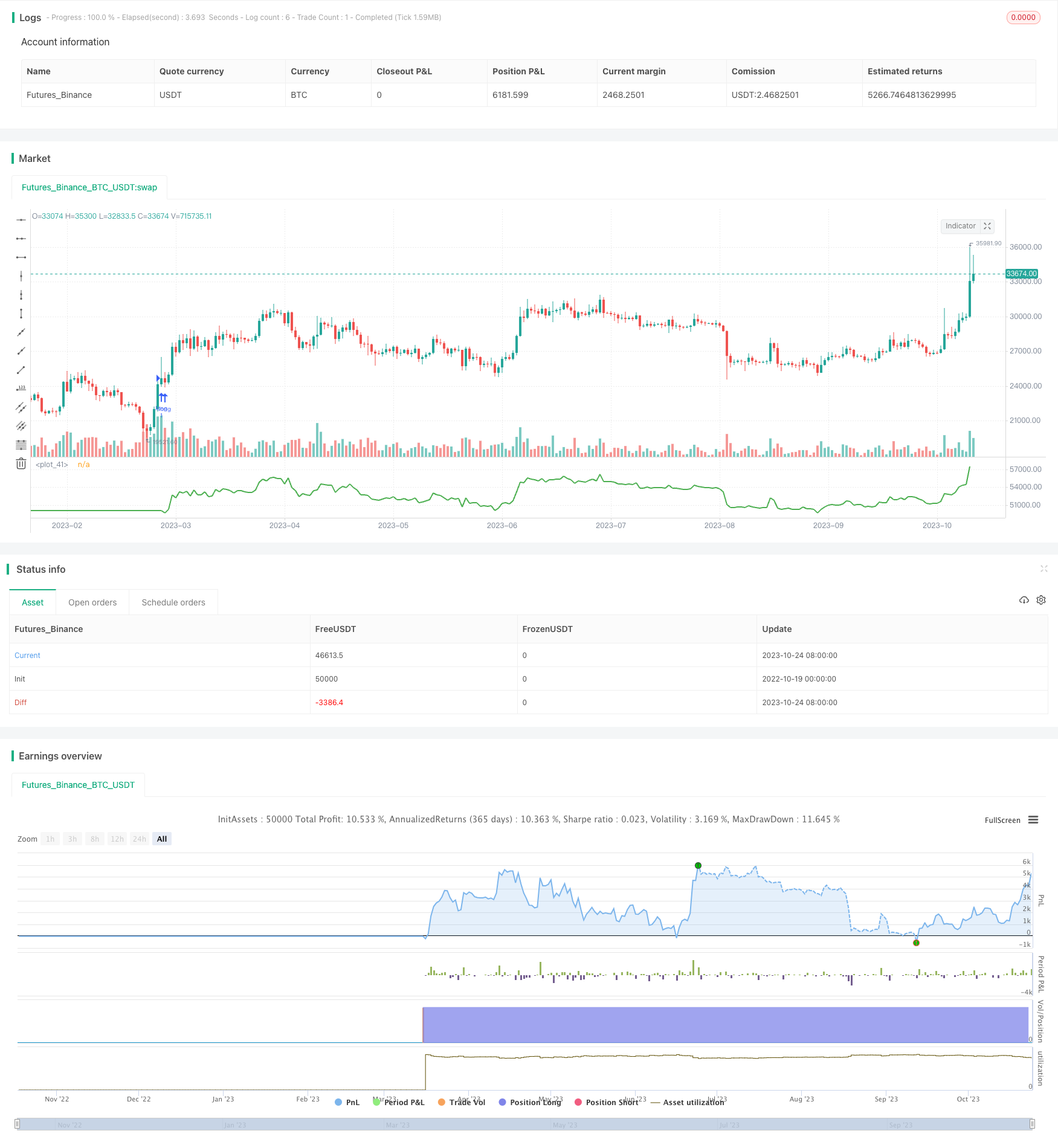

اس حکمت عملی کو MACD اشارے پر مبنی ایک لمبی لائن ٹریڈنگ حکمت عملی کے طور پر ڈیزائن کیا گیا ہے جو ہر تجارت کے خطرے پر قابو پانے کے قابل ہے۔ روایتی کثیر اور فاریکس پلٹائیں حکمت عملی کے مقابلے میں ، اس حکمت عملی میں ہر تجارت کے خطرے پر قابو پانے پر زیادہ توجہ دی گئی ہے۔ حکمت عملی نے ہدف کی روک تھام کی قیمت اور روک تھام کی قیمتوں کا حساب کتاب کرکے مناسب پوزیشن سائز طے کیا ، ہر تجارت میں ممکنہ نقصان کو محدود کیا۔ یہ واپسی کو مؤثر طریقے سے کنٹرول کرسکتا ہے اور طویل مدتی مستحکم منافع حاصل کرسکتا ہے۔

اصول

اس حکمت عملی میں سب سے پہلے MACD اشارے کی MACD لائن اور سگنل لائن کا حساب لگایا گیا ہے۔ جب MACD لائن نیچے سے اوپر کی طرف سے سگنل لائن کو توڑتی ہے تو ، اسے خریدنے کا اشارہ سمجھا جاتا ہے۔ جعلی توڑنے کے لئے ، حکمت عملی کو barssince ((crossover ((macd_line ، signal_line)) <= 5 کی ضرورت ہوتی ہے ، یعنی یہ کہ 5 تازہ ترین K لائنوں کے اندر اندر ہوتا ہے۔ اس کے ساتھ ہی ، MACD لائن اور سگنل لائن دونوں کو 0 سے کم کی ضرورت ہوتی ہے ، جس سے یہ ظاہر ہوتا ہے کہ اس وقت اوور سیل کی حالت میں ہے ، اور wma اوسط لائن سے اوپر کی قیمت بند ہوتی ہے ، جس سے یہ ظاہر ہوتا ہے کہ اوپر کی طرف رجحان ہے۔ جب مذکورہ بالا شرائط کو پورا کیا جاتا ہے تو ، پوزیشن خرید لی جاتی ہے۔

ہر تجارت کے لئے حکمت عملی معقول اسٹاپ نقصان کی قیمت اور اسٹاپ کی قیمت کا حساب لگاتی ہے۔ سٹاپ نقصان کی قیمت 3 حالیہ K لائنوں کی کم سے کم قیمت کے طور پر مقرر کی جاتی ہے۔ اسٹاپ کی قیمت خرید قیمت کے علاوہ اسٹاپ نقصان کی قیمت سے خرید قیمت کے فاصلے کے 4 گنا کے طور پر مقرر کی جاتی ہے۔

کلیدی بات یہ ہے کہ حکمت عملی ہر تجارت کے لئے مخصوص پوزیشنوں کو قابل قبول خطرے کے مطابق حساب کرتی ہے۔ اس کے بعد ، ہر تجارت کے لئے زیادہ سے زیادہ قابل قبول نقصان کا مجموعی سرمایہ کا فیصد capital_risk پیرامیٹر کے ذریعہ طے کیا جاتا ہے۔ اس کے بعد ، اسٹاپ نقصان کی گنجائش کے مطابق ، پوزیشن کا سائز امریکی ڈالر میں حساب کیا جاتا ہے۔ پھر معاہدے کی تعداد میں تبدیل کرکے خریدنے اور کھولنے کی پوزیشن۔

ہر تجارت کے خطرے کو کل فنڈ کے 1٪ کے اندر کنٹرول کیا جاتا ہے ، جس سے واپسی کو مؤثر طریقے سے کنٹرول کیا جاسکتا ہے۔ اس کے علاوہ ، بڑی اسٹاپ پوزیشن زیادہ منافع بخش ہوسکتی ہے۔

فوائد

- خطرے پر قابو پانا سب سے پہلے ہے، ہر ٹرانزیکشن خطرے پر قابو پانے والا ہے

- پوزیشن کی سائز کو بہتر بنائیں اور فنڈز کو زیادہ سے زیادہ استعمال کریں

- نقصان کی روک تھام کی حکمت عملی کو مؤثر طریقے سے واپس لینے پر قابو پانے کے لئے

- مناسب اسٹاپ ، زیادہ منافع بخش صلاحیت

خطرات اور بہتری

- ایم اے سی ڈی اشارے میں تاخیر ہے ، جو تیزی سے بدلنے والے رجحان سے محروم ہوسکتا ہے

- اسٹاپ نقصان یا اسٹاپ پوزیشن کی غلط ترتیب سے منافع کم ہوسکتا ہے یا خطرہ بڑھ سکتا ہے

- ٹرانزیکشن کی زیادہ فریکوئینسی، ٹرانزیکشن کی قیمت میں اضافہ

اس پر غور کریں:

- دیگر اشارے کے ساتھ رجحانات کو مربوط کریں اور MACD کے پیچھے رہ جانے سے بچیں

- اسٹاپ لاسٹ اینڈ اسٹاپ الگورتھم کو بہتر بنانا اور اسے زیادہ لچکدار بنانا

- ٹرانزیکشن کی فریکوئنسی کو مناسب طریقے سے کم کرنا اور ٹرانزیکشن کی لاگت کو کم کرنا

خلاصہ کریں۔

یہ حکمت عملی MACD اشارے کی بنیاد پر رجحان کی سمت کا تعین کرنے ، خطرے کو کنٹرول کرنے کے لئے تجارت کرنے کے لئے ، مناسب پوزیشن کی جگہ کا حساب لگانے کے لئے ہے۔ خطرہ کنٹرول اور پوزیشن کی اصلاح اہم ہے ، طویل مدتی مستحکم منافع حاصل کیا جاسکتا ہے۔ تاہم ، MACD اشارے میں کچھ خامیاں موجود ہیں ، اور نقصان کو روکنے کے طریقہ کار کو مزید بہتر بنانے کی ضرورت ہے۔ اگر اشارے کے استعمال ، نقصان کو روکنے کے اسٹاپ سیٹنگ اور تجارت کی تعدد کو کم کرنے میں مزید اصلاح کی جائے تو حکمت عملی کو مزید مضبوط بنایا جاسکتا ہے۔

/*backtest

start: 2022-10-19 00:00:00

end: 2023-10-25 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy( "McDonalds ", shorttitle="Ur Lovin' It", initial_capital=10000, default_qty_type=strategy.cash, currency=currency.USD )

capital_risk = input( 1.0, "% capital risk per trade" ) / 100

r_exit = input( 4.0, "Take Profit in 'R'" )

wma_length = input( 150, 'WMA Bias Length' )

[macd_line, signal_line, hist ] = macd(close, 12, 26, 9)

w_line = wma( close, wma_length )

golong = barssince(crossover(macd_line, signal_line)) <= 5 and ( macd_line < 0 and signal_line < 0 ) and ( close > w_line ) and strategy.opentrades == 0

float stop = na

float tp = na

// For a stop, use a recent low

stop := golong ? lowest(low, 3)[1] : stop[1]

range = abs(close - stop)

tp := golong ? close + (r_exit * range) : tp[1]

// This is the bit that calculates how much size to use so we only lose 1% of the `strategy.equity`

how_much_willing_to_lose = strategy.equity * capital_risk

// Spread the risk across the stop range

position_size_in_usd = how_much_willing_to_lose / (range / close)

// Sized specified in base contract

position_size_in_contracts = position_size_in_usd / close

// Enter the position

if golong

strategy.entry("long", strategy.long, qty=position_size_in_contracts)

strategy.exit("long exit","long", stop=stop, limit=tp)

// experimental exit strategy

// hist_strength = hist >= 0 ? ( hist[1] < hist ? 'strong' : 'weak') : ( hist[1] < hist ? 'weak' : 'strong' )

// if hist < 0 and hist_strength == 'strong' and falling( hist, 8 )

// strategy.close("long")

plot( strategy.equity, color=strategy.equity > 10000 ? color.green : color.red, linewidth=2 )