لیری کونرز کی کلاسک حکمت عملی پر مبنی

جائزہ

یہ حکمت عملی لاری کونوس کی کلاسیکی حکمت عملی پر مبنی ہے ، جس میں مارکیٹ کے وسط اور مختصر لہر کے اتار چڑھاؤ کو پکڑنے کے لئے ایک دوہری مساوی نظام کا استعمال کیا گیا ہے ، جس میں اوور بیئر اوور سیل زون میں بیگ کو محفوظ رکھنے کے لئے حکمت عملی کا استعمال کیا گیا ہے۔

حکمت عملی کا اصول

2 سائیکل RSI اشارے کا استعمال کرتے ہوئے یہ معلوم کریں کہ آیا اسٹاک کی قیمت اوور سیل زون میں ہے۔

طویل مدتی اوسط ((200 دورانیہ) کا استعمال کرتے ہوئے بڑے رجحان کی سمت کا تعین کریں۔ صرف اس صورت میں پوزیشن لگانے پر غور کریں جب قیمت طویل مدتی اوسط سے زیادہ ہو۔

جب قیمت طویل مدتی اوسط سے زیادہ ہو اور آر ایس آئی اشارے اوور سیل لائن سے کم ہو تو ، مارکیٹ کی قیمت پر واحد پوزیشن لگانے سے زیادہ کریں۔

جب قیمتوں میں اضافے مختصر مدت کی اوسط لائن ((5 سائیکل) کو توڑ دیتے ہیں تو ، مارکیٹ کی قیمتوں میں یکساں طور پر ایک سے زیادہ اسٹاپ۔

اس کے علاوہ، پالیسی مندرجہ ذیل ترتیب کے اختیارات فراہم کرتی ہے:

RSI پیرامیٹرز: سائیکل کی لمبائی، اوورلوڈ اوورلوڈ لائن پوزیشن

میڈین لائن پیرامیٹرز: لمبی اور مختصر میڈین لائن دورانیے

RSI اوسط لائن فلٹر: RSI اوسط لائن کا فیصلہ شامل کریں ، تاکہ RSI اشارے کو زیادہ سے زیادہ اتار چڑھاؤ سے بچایا جاسکے۔

سٹاپ نقصان کی ترتیبات: آپ کو سٹاپ نقصان شامل کرنے کے لئے منتخب کر سکتے ہیں.

طاقت کا تجزیہ

دوہری مساوی لائن سسٹم کا استعمال کرتے ہوئے، یہ طویل لائن رجحانات کو مؤثر طریقے سے ٹریک کرنے کے قابل ہے.

RSI اشارے نے شدید ہلچل کے دوران بہترین انٹری ٹائم سے محروم ہونے سے گریز کیا۔

مختلف پیرامیٹرز کی اصلاح کے لئے لچکدار ترتیب

اس کے علاوہ، یہ بھی ممکن ہے کہ آپ کے پاس پہلے سے ہی آپ کے پاس موجود ہے اور آپ کے پاس پہلے سے ہی آپ کے پاس ہے.

خطرے کا تجزیہ

ڈبل یکساں حکمت عملی پیرامیٹرز کے لئے حساس ہے اور بہترین اثر حاصل کرنے کے لئے پیرامیٹرز کو بہتر بنانے کی ضرورت ہے۔

نقصان کے بغیر سیٹ اپ میں نقصانات میں اضافے کا خطرہ ہے۔ احتیاط سے فنڈ مینجمنٹ کی ضرورت ہے ، اور ایک ہی پوزیشن کے سائز پر قابو پانا ہے۔

ہلچل کے حالات میں جعلی بریک اپ سے نقصان کا خطرہ ہوسکتا ہے۔ آپ اوسط لائن کے دورانیے کو بہتر بنانے یا فلٹر کے طور پر دوسرے شرائط کو شامل کرنے پر غور کرسکتے ہیں۔

اعداد و شمار کے مطابق ہونے کا خطرہ۔ متعدد مارکیٹوں میں طویل عرصے تک حکمت عملی کی استحکام کی توثیق کرنے کی ضرورت ہے۔

اصلاح کی سمت

آر ایس آئی اور اوسط لائن کے پیرامیٹرز کے مجموعے کو بہتر بنانے کے لئے ٹیسٹ کریں ، بہترین پیرامیٹرز تلاش کریں۔

غلط سگنل کو کم کرنے کے لئے مختلف انٹری فلٹرنگ شرائط کی جانچ کریں ، جیسے کہ ٹرانزیکشن میں اضافے وغیرہ

انفرادی نقصان کو کنٹرول کرنے کے لئے ٹریکنگ سٹاپ شامل کریں۔ مجموعی منافع پر اسٹاپ نقصان کی ترتیب کے اثرات کا اندازہ لگانا ضروری ہے۔

منافع پر مختلف پوزیشن کے وقت کے اثرات کا اندازہ کریں اور بہترین پوزیشن رکھنے کا دورانیہ تلاش کریں۔

طویل عرصے تک مدت کے دوران حکمت عملی کی استحکام کی جانچ پڑتال کریں (مثال کے طور پر سورج کی سطح).

خلاصہ کریں۔

اس حکمت عملی میں باہمی مساوی رجحانات کی پیروی اور آر ایس آئی اشارے کی اوپری خرید اور اوپری فروخت کی خصوصیات کو مربوط کیا گیا ہے۔ یہ ایک عام طور پر توڑنے والا نظام ہے۔ پیرامیٹرز کی اصلاح ، سخت فنڈ مینجمنٹ اور استحکام کی توثیق کے ذریعہ ، یہ حکمت عملی مقدار کی تجارت کے لئے ایک طاقتور آلہ بن سکتی ہے۔ تاہم ، تاجروں کو فٹنس کے مسائل کا محتاط جائزہ لینے کی ضرورت ہے ، اور مارکیٹ کے بدلتے ہوئے ماحول کے مطابق حکمت عملی کو ایڈجسٹ کرنے اور بہتر بنانے کے لئے عملی طور پر جاری رکھنا چاہئے۔

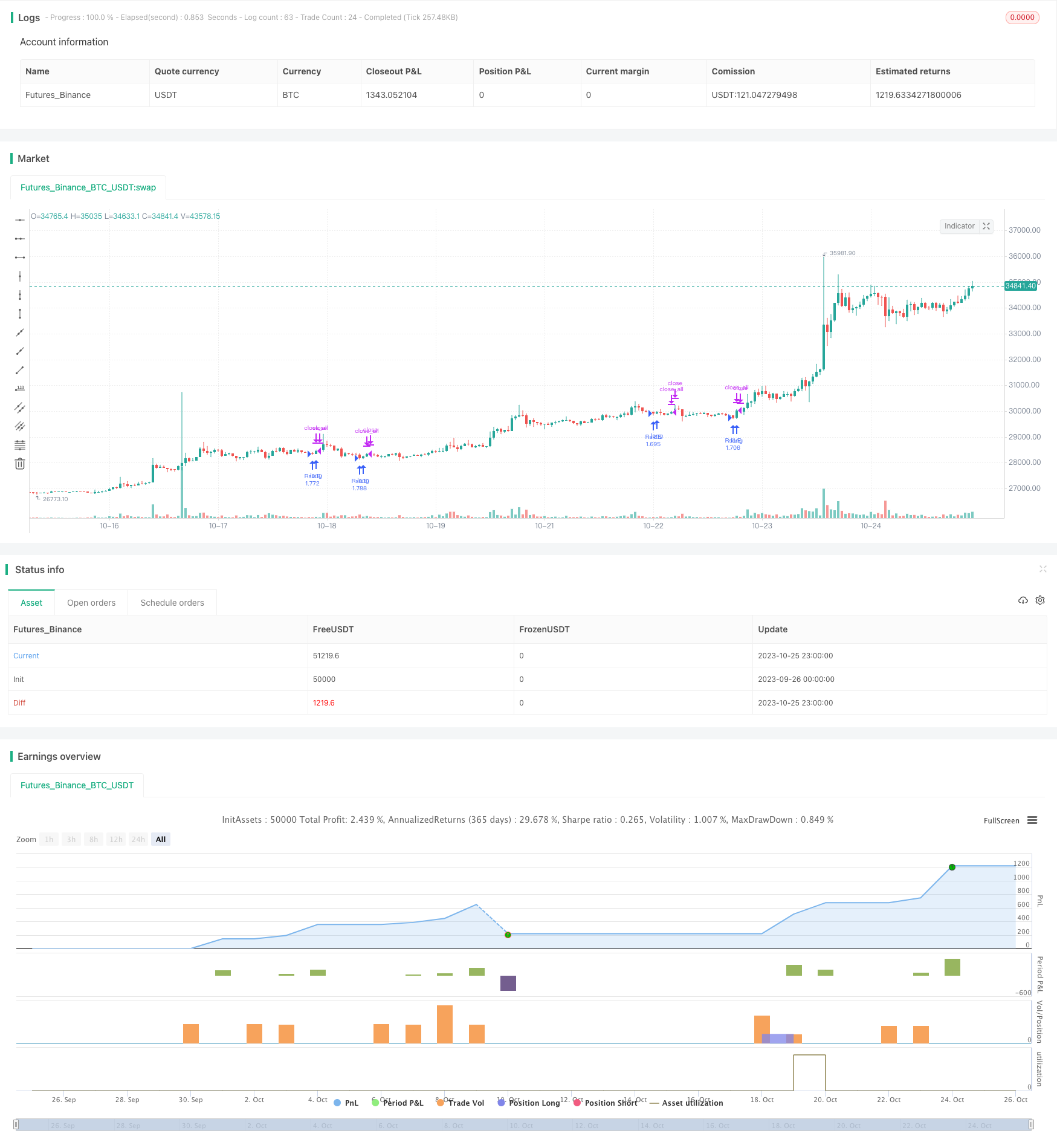

/*backtest

start: 2023-09-26 00:00:00

end: 2023-10-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("RSI Strategy", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100)

//Starter Parameters

length = input(title="RSI Lenght", defval=2)

overBoughtRSI = input(title="OverBought Level for RSI", defval=10)

shortLength = input(title="Short MA Length", defval=5)

longLength = input(title="Long MA Length", defval=200)

RuleMRSI=input(title="RSI Moving Average Filter", defval= true)

lengthmrsi=input(title="RSI Moving Average Length", defval=4)

overBoughtMRSI=input(title="OverBought Level for the Moving Average of the RSI", defval=30)

Rulestop=input(title="Apply Stop Loss", defval=false)

stop_percentual=input(title="% Stop Loss", defval=10)

//RSI

vrsi = rsi(close, length)

//Moving Averages

longma = sma(close,longLength)

shortma = sma(close,shortLength)

mrsi=sma(vrsi,lengthmrsi)

//Stop Loss

stop_level = strategy.position_avg_price*((100-stop_percentual)/100)

//Backtest Period

testStartYear = input(2009, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(2, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testStopYear = input(2020, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(30, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

testPeriod() => true

//Strategy

if testPeriod() and (not na(vrsi))

if (RuleMRSI==false) and (Rulestop==false)

if (vrsi<overBoughtRSI) and (close>longma)

strategy.entry("RsiLE", strategy.long , comment="Open")

if (close>shortma)

strategy.close_all()

if (RuleMRSI==true) and (Rulestop==false)

if (vrsi<overBoughtRSI) and (close>longma) and (mrsi<overBoughtMRSI)

strategy.entry("RsiLE", strategy.long , comment="Open")

if (close>shortma)

strategy.close_all()

if (RuleMRSI==false) and (Rulestop==true)

if (vrsi<overBoughtRSI) and (close>longma)

strategy.entry("RsiLE", strategy.long , comment="Open")

strategy.exit("RsiLE", stop = stop_level)

if (close>shortma)

strategy.close_all()

if (RuleMRSI==true) and (Rulestop==true)

if (vrsi<overBoughtRSI) and (close>longma) and (mrsi<overBoughtMRSI)

strategy.entry("RsiLE", strategy.long , comment="Open")

strategy.exit("RsiLE", stop = stop_level)

if (close>shortma)

strategy.close_all()