ڈبل سپرمپوزڈ موونگ ایوریج امتزاج سٹوکاسٹک مماثلت اور فرق K-line تجارتی حکمت عملی

جائزہ

اس حکمت عملی میں ڈبل اوورلیپڈ میڈین اور اسٹوکاسٹک اشارے کا استعمال کیا گیا ہے تاکہ رجحان کے الٹ جانے کے مواقع کی نشاندہی کی جاسکے۔ اس حکمت عملی میں مختصر تجارت کو موثر بنایا گیا ہے۔ جب قیمت اوورلوپ اوور سیل زون میں داخل ہوتی ہے تو حکمت عملی کو کم کرنے کا انتخاب کیا جاتا ہے۔ جب قیمت اوورلوپ زون میں داخل ہوتی ہے تو حکمت عملی کو زیادہ کرنے کا انتخاب کیا جاتا ہے تاکہ مختصر لائن رجحان کے الٹ کو پکڑ سکے۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر ڈبل اوورلیپ اوسط اور اسٹوکاسٹک اشارے کے مجموعی استعمال پر مبنی ہے۔

ڈبل اسٹاپ اوسط تیز رفتار حرکت پذیر اوسط ، آہستہ چلنے والی اوسط اور انتہائی آہستہ چلنے والی اوسط پر مشتمل ہے۔ جب تیز رفتار حرکت پذیر اوسط پر آہستہ چلنے والی اوسط کو عبور کیا جاتا ہے تو ، اسے خریدنے کا اشارہ سمجھا جاتا ہے۔ جب تیز رفتار حرکت پذیر اوسط کے نیچے آہستہ چلنے والی اوسط کو عبور کیا جاتا ہے تو ، اسے فروخت کرنے کا اشارہ سمجھا جاتا ہے۔ ڈبل اسٹاپ اوسط وسط میں مختصر لائن رجحان کے الٹ پوائنٹس کی نشاندہی کرتا ہے۔

اسٹاکسٹک اشارے میں K اور D کی قیمتیں شامل ہیں ، K کی قیمتیں موجودہ اختتامی قیمتوں کے مقابلے میں N دن میں سب سے زیادہ قیمت اور کم قیمت کی پوزیشن کو ظاہر کرتی ہیں ، D کی قیمت K کی قیمتوں کا M دن کا سادہ منتقل اوسط ہے۔ K اور D کی قیمتیں 80 سے زیادہ ہونے پر اوور بائڈ زون ہیں ، اور 20 سے کم ہونے پر اوور سیل زون ہیں۔ اسٹاکسٹک اشارے قلیل مدتی اوور بائڈ اوور سیل زون کی نشاندہی کرسکتے ہیں۔

یہ حکمت عملی ڈبل اوورلیپ اوسط اور اسٹوکاسٹک اشارے کے ساتھ مل کر کام کرتی ہے تاکہ جب اسٹوکاسٹک اشارے میں اوورلوڈ یا اوور سیل علاقہ ظاہر ہوتا ہے تو ، ٹری ویو دیکھے کہ آیا یہ ڈبل اوسط سگنل کے ساتھ مطابقت رکھتا ہے یا نہیں ، اور اگر یہ مطابقت رکھتا ہے تو ، اس نقطہ کو الٹ تجارت کے لئے منتخب کیا جاتا ہے ، جس کی امید ہے کہ شارٹ لائن رجحان کا رخ موڑ لیا جائے۔

طاقت کا تجزیہ

یہ حکمت عملی مندرجہ ذیل فوائد رکھتی ہے:

اس میں ڈبل اوورلیپڈ اوسط اور اسٹوکاسٹک اشارے کا استعمال کیا گیا ہے ، جس سے ایک ہی وقت میں وسط شارٹ لائن اور شارٹ لائن کے رجحانات کی نشاندہی کی جاسکتی ہے۔

اسٹوکاسٹک اشارے کا استعمال کرتے ہوئے اوورلوڈ اوور سیل سگنل کا استعمال کرتے ہوئے زیادہ موثر ڈبل سپلیمنٹ میڈین ریورس ٹریڈنگ مواقع کا انتخاب کریں۔

ٹریڈنگ حکمت عملی کے قواعد واضح ہیں اور ان پر عمل درآمد آسان ہے۔

مختلف اقسام اور ٹائم فریموں کے لئے ایڈجسٹ ٹرانزیکشن اوقات اور ماہ کے پیرامیٹرز۔

خطرے کو کنٹرول کرنے کے لئے سٹاپ نقصان کی ترتیب.

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں:

ڈبل اوورلیپڈ میڈینز سے جھوٹے بریک ہوسکتے ہیں ، اور اسٹوکاسٹک اشارے میں غیر متزلزل K لائن شکلیں ہوسکتی ہیں ، جس کی وجہ سے تجارتی سگنل کی غلطی ہوتی ہے۔ پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کیا جاسکتا ہے ، یا مجموعہ کی توثیق کے لئے دوسرے اشارے شامل کیے جاسکتے ہیں۔

صرف تکنیکی اشارے کی بنیاد پر ، بنیادی عوامل کو مدنظر نہ رکھتے ہوئے ، اہم معاشی واقعات کی صورت میں ناکام ہونے کا خطرہ ہے۔

جب آپ کو معلوم نہیں ہوتا ہے کہ آپ کے اسٹاپ نقصانات بہت چھوٹے ہیں یا بہت بڑے ہیں تو آپ کو اسٹاپ نقصانات کی حکمت عملی کو بہتر بنانا چاہئے۔

پیرامیٹرز کی غلط ترتیب سے تجارتی تعدد یا سگنل کی ناقص کارکردگی کا سبب بن سکتا ہے۔ مختلف اقسام اور ادوار کے لئے پیرامیٹرز کی اصلاح کی جانچ کی جانی چاہئے۔

صرف شارٹ لائن ٹریڈنگ کے لئے موزوں ، لمبی لائن کے لئے موزوں نہیں ہے۔ پوزیشن کے سائز کو کنٹرول کرنا چاہئے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

مزید اشارے کے مجموعے جیسے کے ڈی جے، ایم اے سی ڈی وغیرہ کی جانچ کر کے سگنل کی افادیت میں اضافہ کریں۔

ٹرانزیکشن حجم کے اشارے کے تجزیے میں شامل ہوں ، تاکہ جعلی توڑ سے بچا جاسکے۔

ڈبل میڈین پیرامیٹرز کو بہتر بنانے کے لئے ، زیادہ درست الٹ پوائنٹس کی نشاندہی کریں۔

اسٹاپ نقصان کی حکمت عملی کو بہتر بنانا اور اسٹاپ نقصان کے متحرک ہونے کے امکانات کو کم کرنا

مالیاتی واقعات کے خطرے کو کنٹرول کرنے کے لئے ماڈیولز کو شامل کریں تاکہ بڑے واقعات کے اثر سے بچنے کے لئے.

مشین لرننگ ٹکنالوجی کا استعمال کرتے ہوئے پیرامیٹرز کو خود بخود بہتر بنائیں ، پیرامیٹرز کی موافقت کو بہتر بنائیں۔

زیادہ اقسام اور ادوار میں جانچ پڑتال کریں اور بہترین اطلاق کی سمت تلاش کریں۔

خلاصہ کریں۔

اس حکمت عملی کا مقصد دوہری اوورلیپنگ اوسط اور اسٹوکاسٹک متضاد K لائن فارمیٹ کے مجموعی استعمال کے ذریعہ وسط شارٹ لائن رجحان الٹ موڑ کے نقطہ پر تجارت کرنا ہے۔ یہ حکمت عملی کسی اشارے کو اکیلے استعمال کرنے کے مقابلے میں تجارت کی منافع بخش صلاحیت کو بہتر بناتی ہے ، اور اس حکمت عملی کے قواعد واضح اور آسان ہیں۔ لیکن اس حکمت عملی میں کچھ خطرہ بھی موجود ہے ، جس میں پیرامیٹرز اور روکنے والے نقصانات کو بہتر بنانے کی ضرورت ہے ، اور مزید تصدیق کے اشارے اور خطرے کے کنٹرول کے اوزار شامل کیے جائیں گے۔ مجموعی طور پر ، یہ حکمت عملی ایک قابل اعتماد ، درمیانے درجے کی مختصر تجارت کی حکمت عملی ہے۔

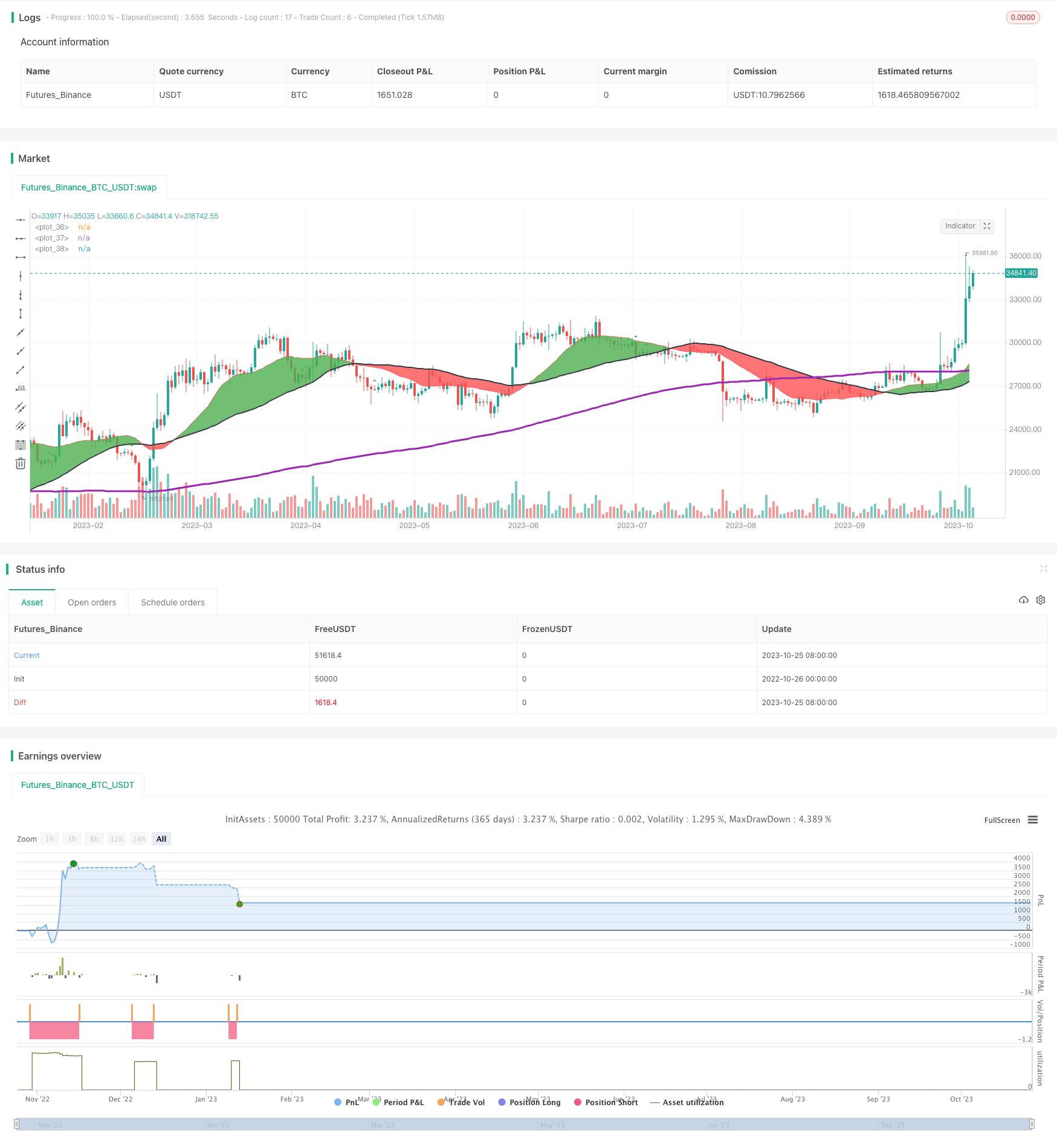

/*backtest

start: 2022-10-26 00:00:00

end: 2023-10-26 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="Intraday Stochiastic Strategy", shorttitle="Intraday Stochiastic Strategy", overlay=true, initial_capital = 1000)

//WORKS FOR BTCUSD M30

//OBVERVED GOOD PERFORMANCES FOR SELL MODE M15 : US30USD / UK100GBP / JP225USD / SPX500USD / BCOUSD / EURGBP

//Best Forex Hours are 7-21

//0 is Long Position

//1 is Short Position

//2 No position

mode=input(1, maxval=2, title="Mode")

lossLimit=input(10000, maxval=10000, title="Loss Limit")

hourStart=input(2, maxval=24, title="Hour Start")

hourStop=input(13, maxval=24, title="Hour Stop")

//Month selected for back testing. 0 is maximum number of months

monthSelected = input(0, maxval=12, title="Month Selected")

/////////////////////////////////////////////////

fast = 20, slow = 50, ultraSlow = 200

fastMA = sma(close, fast)

slowMA = sma(close, slow)

ultraSlowMA = sma(close, ultraSlow)

colorFast = red

colorSlow = black

colorUltraSlowMA = purple

if(timeframe.period == "1" or timeframe.period == "3" or timeframe.period == "5" or timeframe.period == "15" or timeframe.period == "30" or timeframe.period == "45" or timeframe.period == "60" or timeframe.period == "120" or timeframe.period == "180" or timeframe.period == "240")

fastMA := ema(close, fast)

slowMA := ema(close, slow)

ultraSlowMA := ema(close, ultraSlow)

colorFast := orange

colorSlow := gray

colorUltraSlowMA := blue

p1 = plot(fastMA, color=colorFast)

p2 = plot(slowMA, color=colorSlow, linewidth=2)

p3 = plot(ultraSlowMA, color=colorUltraSlowMA, linewidth=3)

fill(p1, p2, color = fastMA > slowMA ? green : red)

////////////////////////////////////////////////

ema150 = 200

ema150MA = ema(close, ema150)

smooth = input(3, minval=1), K = input(14, minval=1), D=input(3,minval=1)

hh=highest(high,K)

ll=lowest(low,K)

k = sma((close-ll)/(hh-ll)*100, smooth)

d = sma(k, 3)

//plot(k, color=blue)

//plot(d, color=red)

//h0 = hline(80)

//h1 = hline(20)

//fill(h0, h1, color=purple, transp=95)

//plot(hour*100, color=red, linewidth=2)

stochiasticHigh = 80

stochiasticLow = 20

data = close < ema150MA and k>stochiasticHigh and d>stochiasticHigh and close>open

plotshape(data, style=shape.triangledown, location=location.belowbar, color=red)

data2 = close > ema150MA and k<stochiasticLow and d<stochiasticLow and close<open

plotshape(data2, style=shape.triangleup, location=location.abovebar, color=green)

isData = 0

isData := isData[1]

if(isData == 0)

if(data)

if(mode==1 and hour>hourStart and hour<hourStop and (monthSelected==0 or month==monthSelected)) //DOW hours : 2-13

strategy.entry("SCALP SHORT", strategy.short)

isData := 1

else

if(k<stochiasticLow and d<stochiasticLow)

if(mode==1)

strategy.close_all(when = true)

isData := 0

isData2 = 0

isData2 := isData2[1]

if(isData2 == 0)

if(data2)

if(mode==0 and hour>hourStart and hour<hourStop and (monthSelected==0 or month==monthSelected))

strategy.entry("SCALP LONG", strategy.long)

isData2 := 1

else

if(k>stochiasticHigh and d>stochiasticHigh)

if(mode==0)

strategy.close_all(when = true)

isData2 := 0

strategy.exit("STOP LOSS", "SCALP LONG", loss=lossLimit)

strategy.exit("STOP LOSS", "SCALP SHORT", loss=lossLimit)