متحرک RSI مستطیل گرڈ حکمت عملی

جائزہ

یہ حکمت عملی گرڈ بوٹ کی طرح کی حکمت عملی ہے جو بنیادی طور پر الگورتھم ٹریڈنگ کے لئے استعمال کی جاتی ہے۔ اس میں ایک متحرک ، غیر مساوی وقفے والے گرڈ گرڈ کا استعمال کیا جاتا ہے جو تجارت کی مقدار پر مبنی ہوتا ہے ، اور گرڈ کو صرف اس وقت اپ ڈیٹ کیا جاتا ہے جب آر ایس آئی مخصوص شرائط پر پورا اترتا ہے۔ اس میں عام گرڈ بوٹ کے برعکس اسٹریٹجک ٹریڈنگ کی خصوصیات بھی ہیں۔

مختصر طور پر ، یہ حکمت عملی ہر بار جب RSI خرید / فروخت سگنل لائن کو عبور کرتا ہے تو ، گرڈ کو آپ کے دیئے گئے ڈیٹا سورس (سیٹ اپ میں “src”) پر مبنی ٹرانزیکشن حجم پر مبنی اعلی ترین / کم ترین قیمت پر اپ ڈیٹ کرتا ہے۔ یہ اس فاصلے کے مطابق 5 مساوی فاصلے والی لائنیں تیار کرتا ہے ، اور موجودہ ڈیٹا سورس کا استعمال کرتے ہوئے یہ طے کرتا ہے کہ قریب ترین ڈیٹا سورس کون سی لائن ہے۔ اگر ڈیٹا سورس موجودہ لائن کے دائیں طرف کی لائن کو توڑتا ہے تو ، خریدنے کا اشارہ ہوتا ہے۔ اگر ڈیٹا سورس نیچے کی طرف ہے تو ، موجودہ لائن کے دائیں طرف کی لائن کو توڑتا ہے۔

آپ اپنی ترتیبات میں خالی جگہ ، ڈیٹا کا ذریعہ ، RSI کی مدت اور اوورلوڈ اور اوور سیل لائن کو تشکیل دے سکتے ہیں۔

حکمت عملی کا اصول

اس حکمت عملی کی بنیادی منطق یہ ہے:

RSI اشارے کا استعمال کرتے ہوئے رجحان کی تبدیلی کا تعین کرنے کے لئے ، RSI لائن کو عبور کرنے والے اوور بائڈ زون یا اوور سیل زون کو تصدیق کے اشارے کے طور پر استعمال کریں۔

جب آر ایس آئی کی تصدیق کا اشارہ ہوتا ہے تو ، ایک خاص دورانیے میں اعلی ترین اور کم ترین قیمتوں کو ریکارڈ کیا جاتا ہے ، جس کو گرڈ کی کم حد کے طور پر ترتیب دیا جاتا ہے۔

قیمتوں کا تعین کرنے کے لئے 5 گرڈ لائنوں میں تقسیم کیا گیا ہے ، اور قیمتوں کا تعین کرنے کے لئے 5 گرڈ لائنوں میں تقسیم کیا گیا ہے۔

جب قیمت گرڈ لائن سے اوپر کی لائن کو توڑتی ہے تو ، زیادہ داخلہ ہوتا ہے۔ جب قیمت گرڈ لائن سے نیچے کی لائن کو گرتی ہے تو ، نچلی پوزیشن میں داخلہ ہوتا ہے۔

ٹرینڈ بریکنگ کو بہتر طور پر پکڑنے کے لئے عام گرڈ بوٹ کے بجائے گرڈ کو توڑنے کا طریقہ استعمال کریں۔

ٹریڈنگ دن کے اختتام پر تمام پیراڈائم آرڈرز کو بند کردیں ، راتوں رات کے خطرات سے بچنے کے لئے۔

اس حکمت عملی میں مندرجہ ذیل اجزاء شامل ہیں:

ان پٹ پیرامیٹرز کی ترتیبات: بشمول ڈیٹا ماخذ ، آر ایس آئی پیرامیٹرز ، زیادہ سے زیادہ خالی اختیارات وغیرہ۔

RSI اشارے کا حساب لگائیں: RSI اشارے کا حساب لگائیں اور فیصلہ کریں کہ آیا اس میں کراسنگ سگنل ہے۔

متحرک گرڈ کی ترتیب: آر ایس آئی سگنل کے واقع ہونے پر قیمت کی حد کو ریکارڈ کریں اور گرڈ لائن کا حساب لگائیں۔

سگنل کا فیصلہ: قیمتوں کا پتہ لگانے کے لئے کہ آیا گرڈ کو توڑنا ہے یا نہیں ، اور اس بات کا فیصلہ کرنے کے لئے کہ کیا زیادہ سے زیادہ سگنل ہے۔

آرڈر مینجمنٹ: زیادہ سے زیادہ کالعدم سگنل جاری کریں اور بند ہونے سے پہلے پلاٹ ہاؤسنگ پرامڈ آرڈر کریں۔

نقشہ انٹرفیس: گرڈ لائن دکھائیں، مزید خالی جگہیں بنائیں وغیرہ۔

متحرک طور پر گرڈ کو اپ ڈیٹ کرکے ، رجحان کا فیصلہ اور آر ایس آئی کے اشارے کے ساتھ ٹوٹنے والے سگنل ، حکمت عملی کو موثر انداز میں رجحانات کی پیروی کرنے اور الٹ جانے پر بروقت سمت میں ایڈجسٹ کرنے کی اجازت دیتا ہے۔ اختتامی صفائی سے پہلے کی پوزیشن راتوں رات خطرے کو مؤثر طریقے سے کنٹرول کرسکتی ہے۔

طاقت کا تجزیہ

اس حکمت عملی کے درج ذیل اہم فوائد ہیں:

متحرک گرڈ رجحانات کے مطابق اپنے آپ کو ایڈجسٹ کر سکتے ہیں، بجائے فکسڈ اور مستحکم گرڈ کے، زیادہ لچکدار.

گرڈ کو صرف اس وقت ایڈجسٹ کریں جب آر ایس آئی نے رجحان کی تبدیلی کی تصدیق کی ہے ، اور کچھ شور سگنل کو فلٹر کریں۔

ٹرانسمیشن ٹرنپوائنٹس کو صرف ٹچ سگنل کے بجائے بریک سگنل کا استعمال کرتے ہوئے زیادہ درست طریقے سے پکڑ سکتے ہیں۔

تمام پوزیشنوں کو بند کرنے سے پہلے ، راتوں رات بڑے پیمانے پر اتار چڑھاؤ کے خطرے سے بچنے اور منافع کو بچانے کے لئے۔

آر ایس آئی اشارے زیادہ خرید و فروخت کا بہتر اندازہ لگاتے ہیں ، متحرک گرڈ کے ساتھ مل کر کام کرتے ہیں۔

رجحانات کے آغاز میں داخل ہونے کے بہتر مواقع حاصل کرنے کے لئے ، ریورس موڈ کے بجائے بریک موڈ کا استعمال کریں۔

گرڈ کے فاصلے اور تجارت کے حجم کے تناسب کو ایڈجسٹ کرنے سے حکمت عملی کے خطرے سے فائدہ اٹھانے کی خصوصیت کو لچکدار بنایا جاسکتا ہے۔

گرافک انٹرفیس میں گرڈ ڈسٹری بیوشن اور اضافی خالی جگہوں کو دکھایا گیا ہے۔

مختلف تاجروں کی ضروریات کو پورا کرنے کے لئے آپشن کو کھولنے یا کھولنے کا انتخاب کریں۔

قواعد سادہ اور واضح ہیں ، ان کو سمجھنے میں آسان ہے ، اور وہ الگورتھم ٹریڈنگ کے لئے موزوں ہیں۔

مندرجہ بالا فوائد حکمت عملی کو خود کار طریقے سے رجحانات کو ٹریک کرنے کی اجازت دیتا ہے، جبکہ خطرے کو کنٹرول کرنے کے لئے، اور اس کی مقدار میں ٹریڈنگ کے لئے مناسب ہے.

خطرے کا تجزیہ

اس حکمت عملی کے کچھ ممکنہ خطرات بھی ہیں جن کے بارے میں آگاہ ہونا ضروری ہے:

بڑے زلزلے کے رجحانات میں ، اسٹاپ نقصان کا خطرہ ہوسکتا ہے۔ اسٹاپ نقصان کی حد کو مناسب طریقے سے نرمی دی جاسکتی ہے ، یا زلزلے کے دوران حکمت عملی کو روک دیا جاسکتا ہے۔

رات کے وقت ایک رات میں ایک بڑی چھلانگ ہوسکتی ہے ، جس کی وجہ سے بڑی پوزیشنیں کھولی جاسکتی ہیں۔ اس خطرے سے بچنے کے لئے پوزیشن کا تناسب کم کرنے پر غور کیا جاسکتا ہے۔

پیرامیٹرز کی غلط ترتیب سے ٹرانزیکشن کی کثرت یا سگنل کی غلطی پیدا ہوسکتی ہے۔ پیرامیٹرز کو بہتر بنانے کے لئے احتیاط سے جانچ کی جانی چاہئے۔

جب تجارت کی فیس زیادہ ہوتی ہے تو ، گرڈ تجارت کا منافع بار بار کھا سکتا ہے۔ مناسب طریقے سے تجارت کی تعداد کو ایڈجسٹ کریں یا کم شرح والے تبادلے کا انتخاب کریں۔

بریک سگنل رجحان کی تبدیلی کے بعد تھوڑا سا دیر سے ہوسکتا ہے ، جس کی وجہ سے بریک کی شدت کو مناسب طریقے سے ترتیب دینے کی ضرورت ہے۔

اسٹاک مارکیٹ میں مستحکم عروج کے مرحلے میں ، یہ حکمت عملی خراب کارکردگی کا مظاہرہ کرسکتی ہے۔ دوسرے اشارے کے مجموعے کے ساتھ استعمال کرنے پر غور کیا جاسکتا ہے۔

کافی فنڈز کی ضرورت ہوتی ہے تاکہ بڑی پوزیشنوں اور پرامڈ پوزیشنوں کی حمایت کی جاسکے ، ورنہ اس کا اثر کم ہوگا۔ پوزیشنوں کو فنڈز کی مقدار کے مطابق ایڈجسٹ کیا جانا چاہئے۔

ردعمل:

پیرامیٹرز کو بہتر بنائیں ، تجارت کی تعدد کو کم کریں ، اور ضرورت سے زیادہ تجارت کو روکیں۔

ٹرینڈ اشارے کے ساتھ مل کر ، اتار چڑھاؤ کی تجارت سے گریز کریں۔

پوزیشنوں کو ایڈجسٹ کریں ، ایک ہی تجارت کا تناسب کم کریں ، خطرے پر قابو پالیں۔

وقت اور استحکام کو متوازن کرنے کے لئے مختلف توڑنے والی طول و عرض کے پیرامیٹرز کی جانچ کریں۔

مارکیٹ کی مزید معلومات کو استعمال کرنے کے لئے دیگر اشارے کے ساتھ مجموعہ پر غور کیا جا سکتا ہے.

سرمایہ کاری میں اضافہ ، پوزیشنوں کا سائز بڑھانا ، منافع کی جگہ میں اضافہ کرنا۔

پیرامیٹرز کی اصلاح، خطرے کے انتظام، اور دیگر حکمت عملی کے ساتھ مجموعہ جیسے طریقوں کے ذریعہ، اس حکمت عملی کے خطرے کو کم کرنے کے لئے کچھ حد تک کم کیا جاسکتا ہے، تاکہ یہ مستحکم کام کر سکے.

اصلاح کی سمت

اس حکمت عملی کو مزید بہتر بنایا جاسکتا ہے:

RSI پیرامیٹرز کو بہتر بنائیں ، مختلف RSI سائیکل لمبائی کی جانچ کریں ، بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔

مختلف گرڈ فاصلے کی ترتیبات کو آزمائیں اور بہترین منافع / خطرے کا تناسب تلاش کریں۔

دیگر اشارے فلٹرنگ سگنل کے ساتھ مل کر کوشش کریں ، جیسے MACD ، KD ، وغیرہ ، درستگی کو بہتر بنانے کے لئے

مارکیٹ میں اتار چڑھاو کی حد کے مطابق اسٹاپ نقصان کی حد کو متحرک طور پر ایڈجسٹ کرنے کے لئے ایک لچکدار اسٹاپ حکمت عملی تیار کریں۔

پوزیشن کھولنے کی شرائط میں اضافہ کریں ، اور صرف اس وقت پوزیشن کھولیں جب رجحانات کافی واضح ہوں ، اور اس سے بچنے سے گریز کریں۔

ریٹرننگ کو بہتر بنانے کے لئے، طویل عرصے سے اعداد و شمار کی جانچ پڑتال کریں، پیرامیٹرز کی استحکام کا اندازہ کریں.

مشین لرننگ پر مبنی متحرک پیرامیٹرز کی اصلاح کی کوشش کریں تاکہ حکمت عملی مختلف مارکیٹ کے حالات کے مطابق ہو۔

آپشنز کے ساتھ حکمت عملیوں کی تلاش کریں اور آپشنز کے ساتھ پوزیشن کے خطرات کا احاطہ کریں۔

حالیہ مارکیٹ کی خصوصیات کے مطابق ، حکمت عملی کو بہتر بنانے کے لئے پیرامیٹرز کو ایڈجسٹ کریں ، تاکہ حکمت عملی کو موثر بنایا جاسکے۔

گرافک حکمت عملی کو بہتر بنانے کے لئے پلیٹ فارم تیار کریں ، تیز رفتار اصلاح کے ٹیسٹ میں معاونت کریں۔

خودکار پیرامیٹرز کی اصلاح ، حکمت عملی کا مجموعہ اور مارکیٹ کی مزید معلومات متعارف کرانے کے ذریعہ ، اس حکمت عملی کو بہتر استحکام اور منافع کی شرح کے ساتھ ایک حقیقی طور پر قابل اعتماد کوانٹم ٹریڈنگ حکمت عملی بنانا ہے۔

خلاصہ کریں۔

مجموعی طور پر ، آر ایس آئی مستطیل گرڈ حکمت عملی آر ایس آئی کے اشارے کا استعمال کرتی ہے تاکہ رجحان کی واپسی کی تصدیق کی سگنل کا تعین کیا جاسکے ، قیمت کی حد کی متحرک گرڈ ترتیب دی جائے ، گرڈ لائن کو توڑنے پر تجارت کی جائے ، دن کے دوران مکمل طور پر خالی ہوجائے ، ایک لچکدار رجحان سے باخبر رہنے والی الگورتھم ٹریڈنگ حکمت عملی تشکیل دی جائے۔ اس سے فکسڈ گرڈ حکمت عملی کے مقابلے میں ، یہ مارکیٹ میں تبدیلیوں کو بہتر طور پر ڈھال سکتا ہے۔

اس حکمت عملی کے کچھ فوائد ہیں ، بشمول رجحانات کا فیصلہ کرنے والے آر ایس آئی اشارے ، متحرک گرڈ کی موافقت ، توڑ پھوڑ کے طریقوں سے تجارت اور دن کے اندر مکمل بیعانہ وغیرہ۔ اس سے یہ ممکن ہے کہ اس رجحان کو مؤثر طریقے سے ٹریک کیا جاسکے اور خطرات پر قابو پایا جاسکے۔ لیکن اس حکمت عملی میں کچھ ممکنہ خطرات بھی موجود ہیں جن پر دھیان دینے کی ضرورت ہے ، جیسے زلزلے کے رجحانات کے تحت نقصانات کا خطرہ ، راتوں رات اڑنے کا خطرہ وغیرہ۔ ان خطرات کو پیرامیٹرز کی اصلاح ، دیگر سگنل کے ساتھ مجموعہ اور خطرے کے انتظام کے طریقوں سے کم کیا جاسکتا ہے۔

اس حکمت عملی میں بہت ساری اصلاحات بھی ہیں جن کو زیادہ سے زیادہ اشارے ، مشین لرننگ آپٹیمائزیشن پیرامیٹرز اور گرافک ریٹرننگ پلیٹ فارم جیسے ذرائع کو متعارف کرانے کے ذریعہ بہتر بنایا جاسکتا ہے۔ مجموعی طور پر ، یہ حکمت عملی ایک قابل اعتماد ، آسان ٹرینڈ ٹریکنگ الگورتھم فریم ورک فراہم کرتی ہے۔

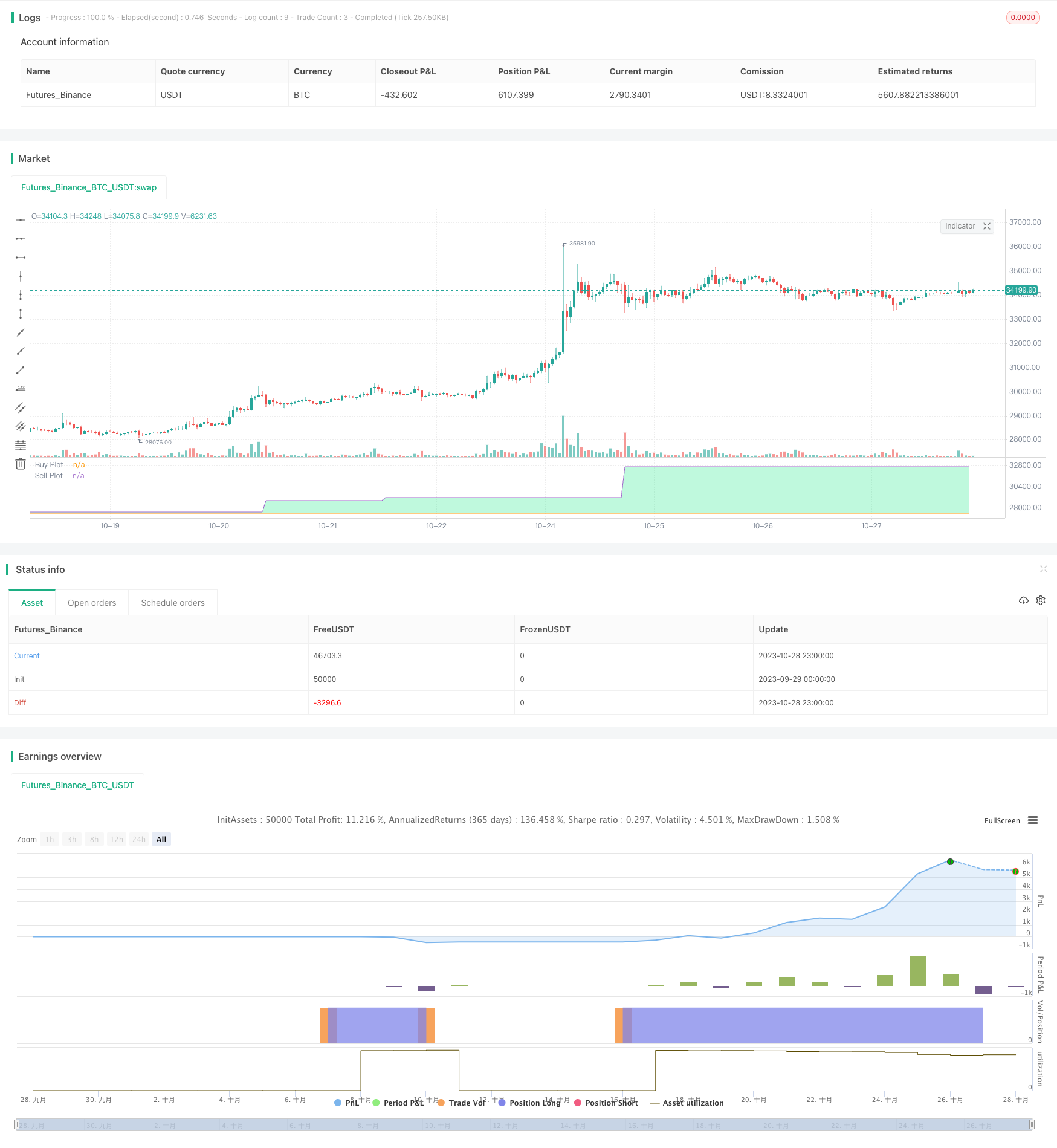

/*backtest

start: 2023-09-29 00:00:00

end: 2023-10-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © wbburgin

//@version=5

// strategy("RSI Box Strategy (pseudo-Grid Bot)", overlay=true, initial_capital = 10000,

// default_qty_type = strategy.percent_of_equity, default_qty_value = 1, pyramiding = 33, commission_value=0.10)

src = input.source(close,"Source")

rsiLength = input.int(14,"RSI Length")

oblvl = input.int(70,"Overbought Level")

oslvl = input.int(30,"Oversold Level")

useShorts = input.bool(false,"Use Shorts",inline="B")

showGrid = input.bool(false,"Show Grid",inline="B")

rsi = ta.rsi(src,rsiLength)

rsi_crossdn = ta.crossunder(rsi,oblvl)

rsi_crossup = ta.crossover(rsi,oslvl)

highest = ta.vwma(ta.highest(src,rsiLength),rsiLength)

lowest = ta.vwma(ta.lowest(src,rsiLength), rsiLength)

gridTop = ta.valuewhen(rsi_crossdn,highest,0)

gridBottom = ta.valuewhen(rsi_crossup,lowest,0)

gridMiddle = math.avg(gridTop,gridBottom)

gridMidTop = math.avg(gridMiddle,gridTop)

gridMidBottom = math.avg(gridMiddle,gridBottom)

diff1 = math.abs(src - gridTop)

diff2 = math.abs(src - gridBottom)

diff3 = math.abs(src - gridMiddle)

diff4 = math.abs(src - gridMidTop)

diff5 = math.abs(src - gridMidBottom)

minDiff = math.min(diff1, diff2, diff3, diff4, diff5)

// Determine which line is the closest

float closestLine = na

if minDiff == diff1

closestLine := gridTop

else if minDiff == diff2

closestLine := gridBottom

else if minDiff == diff3

closestLine := gridMiddle

else if minDiff == diff4

closestLine := gridMidTop

else if minDiff == diff5

closestLine := gridMidBottom

buyCrosses = ta.crossover(src,gridTop) or ta.crossover(src,gridBottom) or ta.crossover(src,gridMiddle) or ta.crossover(src,gridMidTop) or ta.crossover(src,gridMidBottom)

sellCrosses= ta.crossunder(src,gridTop) or ta.crossunder(src,gridBottom) or ta.crossunder(src,gridMiddle) or ta.crossunder(src,gridMidTop) or ta.crossunder(src,gridMidBottom)

condition_bull = buyCrosses

condition_bear = sellCrosses

var float bull_status_line = na

var float bear_status_line = na

var float bull_buy_line = na

var float bear_sell_line = na

if condition_bull

bull_status_line := closestLine

if condition_bear

bear_status_line := closestLine

if bull_status_line == gridBottom

bull_buy_line := gridMidBottom

if bull_status_line == gridMidBottom

bull_buy_line := gridMiddle

if bull_status_line == gridMiddle

bull_buy_line := gridMidTop

if bull_status_line == gridMidTop

bull_buy_line := gridTop

if bear_status_line == gridTop

bear_sell_line := gridMidTop

if bear_status_line == gridMidTop

bear_sell_line := gridMiddle

if bear_status_line == gridMiddle

bear_sell_line := gridMidBottom

if bear_status_line == gridMidBottom

bear_sell_line := gridBottom

l = ta.crossover(src,bull_buy_line)

s = ta.crossunder(src,bear_sell_line)

if l

strategy.entry("Long",strategy.long)

if s

strategy.close("Long")

if useShorts

strategy.entry("Short",strategy.short)

// Plotting

in_buy = ta.barssince(l) < ta.barssince(s)

u=plot(bull_buy_line,color=na,title="Buy Plot")

d=plot(bear_sell_line,color=na,title="Sell Plot")

plot(not showGrid?na:gridBottom,color=color.new(color.white,75),title="Grid Line -2")

plot(not showGrid?na:gridMidBottom,color=color.new(color.white,75),title="Grid Line -1")

plot(not showGrid?na:gridMiddle,color=color.new(color.white,75),title="Grid Line 0")

plot(not showGrid?na:gridMidTop,color=color.new(color.white,75),title="Grid Line 1")

plot(not showGrid?na:gridTop,color=color.new(color.white,75),title="Grid Line 2")

fill(u,d,color=in_buy ? color.new(color.lime,75) : color.new(color.red,75))