Momentum Reversal Combination Strategy

جائزہ

اس حکمت عملی میں دو متحرک اشارے کا مجموعہ استعمال کیا جاتا ہے تاکہ زیادہ سے زیادہ تجارتی مواقع کا پتہ لگایا جاسکے۔ پہلا اشارے ولف جینسن نے اپنی کتاب میں پیش کیا ہے۔ تیز اور آہستہ بے ترتیب اشارے کی الٹ حکمت عملی۔ دوسرا اشارے جان ایہلرز نے پیش کیا ہے۔ قیمتوں میں رجحان سازی کی ترکیب۔ یہ حکمت عملی دونوں اشارے کے اشارے کا استعمال کرتی ہے جب دونوں اشارے بیک وقت خریدنے یا بیچنے کے اشارے دیتے ہیں۔

حکمت عملی کا اصول

پہلے حصے میں فاسٹ سست رینڈم اشارے کی الٹ حکمت عملی کا اصول یہ ہے: جب اختتامی قیمت پچھلے دن کی اختتامی قیمت سے کم ہو اور تیز لائن سست لائن سے زیادہ ہو تو زیادہ کام کریں؛ جب اختتامی قیمت پچھلے دن کی اختتامی قیمت سے دو دن مسلسل زیادہ ہو اور تیز لائن سست لائن سے کم ہو تو خالی کریں۔

دوسرے حصے میں قیمتوں کے رجحان سازی کے لئے حساب کتاب کا فارمولا یہ ہے:

ڈی ایس پی = ای ایم اے ((ایچ ایل / 2 ، 0.25 سائیکل) - ای ایم اے ((ایچ ایل / 2 ، 0.5 سائیکل)

اس میں HL / 2 اعلی کم قیمت کے وسط پوائنٹس کا حساب ہے ، 0.25 دورانیہ ای ایم اے قیمت کے قلیل مدتی رجحان کی نمائندگی کرتا ہے ، اور 0.5 دورانیہ ای ایم اے قیمت کے طویل مدتی رجحان کی نمائندگی کرتا ہے۔ رجحان سازی کی ترکیب قیمت کی نمائندگی کرتی ہے جس میں اس کی غالب سائیکل کے مقابلے میں قیمت میں اضافہ ہوتا ہے۔ جب ڈی ایس پی پر قیمت کی قیمتوں میں اضافہ ہوتا ہے ، اور جب قیمت کی قیمتوں میں کمی ہوتی ہے تو نیچے کی طرف جاتا ہے۔

اس حکمت عملی میں دونوں اشارے کے سگنل کو مجموعی طور پر مدنظر رکھا گیا ہے۔ صرف اس صورت میں پوزیشن کھولی جائے گی جب دونوں اشارے بیک وقت خرید یا فروخت کے سگنل جاری کریں۔

طاقت کا تجزیہ

- غیر یقینی اشارے کو فلٹر کرنے کے لئے دو اشارے کا استعمال کرتے ہوئے ، غلط تجارت کو کم کیا جاسکتا ہے

- سگنل کی وشوسنییتا کو بہتر بنانے کے لئے دونوں اشارے ایک دوسرے کی توثیق کرتے ہیں

- مختصر مدت میں واپسی کے مواقع پر قبضہ کرنے کے لئے تیز رفتار اور بے ترتیب اشارے کی واپسی کی حکمت عملی

- گرنے کے رجحانات قیمتوں کی شناخت کے لئے طویل لائن رجحانات

- دو اشارے کا مجموعہ ، جو الٹ کو پکڑ سکتا ہے اور رجحانات کی پیروی کرسکتا ہے ، اعلی لچکدار

خطرے کا تجزیہ

- تیز رفتار اور بے ترتیب اشارے بدقسمتی سے شہر میں خراب ہیں

- ٹرینڈ ٹرانسمیشن قیمتوں میں ٹرینڈ ٹرننگ پوائنٹ سے پہلے غلط سگنل ہوسکتا ہے

- صرف دو اشارے ایک ساتھ سگنل دیتے وقت تجارت کرنا ، کچھ مواقع سے محروم ہوسکتا ہے

- مجموعی اثر کے لئے پیرامیٹرز کو صحیح طریقے سے ترتیب دینے کی ضرورت ہے

اصلاح کی سمت

- مختلف پیرامیٹرز کی جانچ پڑتال کر سکتے ہیں اور انڈیکیٹرز کے اثر کو بہتر بنا سکتے ہیں

- مختلف اشارے کے وزن کی کوشش کر سکتے ہیں، جیسا کہ تاخیر سے رجحان سازی قیمت سگنل

- خطرے کو کنٹرول کرنے کے لئے سٹاپ نقصان شامل کر سکتے ہیں

- زیادہ سے زیادہ مختلف اقسام کے اشارے کو ملا کر ایک کثیر عنصر ماڈل بنایا جا سکتا ہے

خلاصہ کریں۔

اس حکمت عملی میں دو مختلف متحرک اشارے استعمال کیے گئے ہیں ، جس سے سگنل کے معیار کو دوہری فلٹرنگ کے ذریعہ بہتر بنایا جاسکتا ہے ، اور تجارت کی تعدد کو برقرار رکھتے ہوئے خطرے کو کنٹرول کیا جاسکتا ہے۔ تاہم ، اشارے کی حدود پر دھیان دینے کی ضرورت ہے ، اور پیرامیٹرز کو مناسب طریقے سے بہتر بنانے کی ضرورت ہے۔ اگر اس کو مستقل طور پر بہتر بنایا جاسکتا ہے تو ، اس حکمت عملی سے بڑے پیمانے پر منافع حاصل کرنے کی امید ہے۔

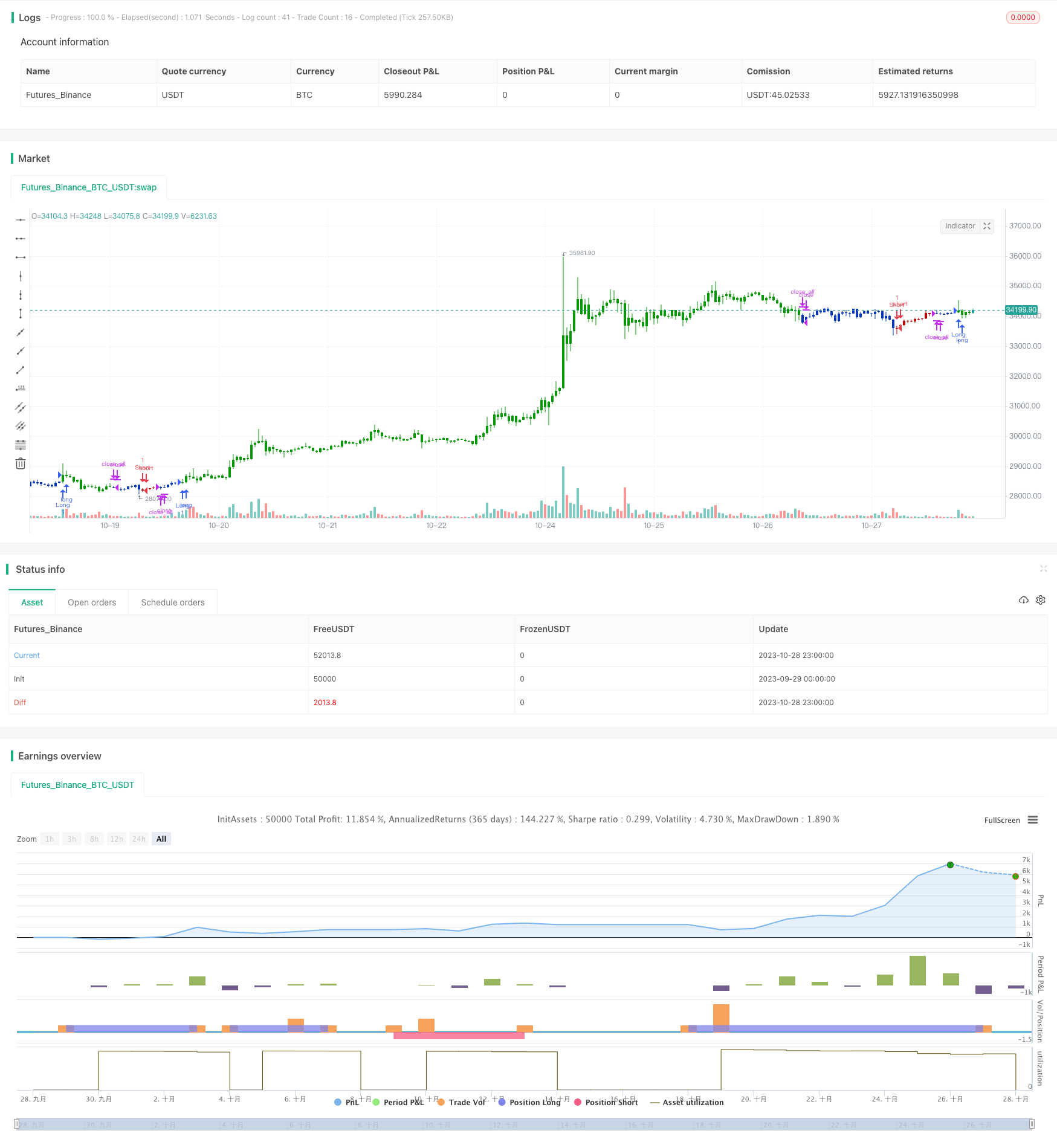

/*backtest

start: 2023-09-29 00:00:00

end: 2023-10-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 18/11/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Detrended Synthetic Price is a function that is in phase with the

// dominant cycle of real price data. This DSP is computed by subtracting

// a half-cycle exponential moving average (EMA) from the quarter cycle

// exponential moving average.

// See "MESA and Trading Market Cycles" by John Ehlers pages 64 - 70.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

D_DSP(Length, SellBand, BuyBand) =>

pos = 0.0

xHL2 = hl2

xEMA1 = ema(xHL2, Length)

xEMA2 = ema(xHL2, 2 * Length)

xEMA1_EMA2 = xEMA1 - xEMA2

pos := iff(xEMA1_EMA2 > SellBand, 1,

iff(xEMA1_EMA2 < BuyBand, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & D_DSP (Detrended Synthetic Price) V 2", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

LengthDSP = input(14, minval=1)

SellBand = input(-25)

BuyBand = input(25)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posD_DSP = D_DSP(LengthDSP, SellBand, BuyBand)

pos = iff(posReversal123 == 1 and posD_DSP == 1 , 1,

iff(posReversal123 == -1 and posD_DSP == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )