لائن ٹریڈنگ کی حکمت عملی

جائزہ

یہ حکمت عملی اہم حمایت اور مزاحمت کو توڑنے کے خیال پر مبنی ہے ، قیمتوں کے چارٹ میں اہم اوپر اور نیچے کی رجحان لائنوں کی نشاندہی کرکے ، اور جب قیمت ٹرینڈ لائنوں کو توڑتی ہے تو تجارت کرتی ہے۔ حکمت عملی آسان ، قابل اعتماد ہے ، اور مارکیٹ کے ماحول کے لئے موزوں ہے جہاں رجحان واضح ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں بائیں اور دائیں کالم لائنوں کی اونچائی اور نچلی سطحوں کا حساب لگایا گیا ہے تاکہ قیمتوں میں اضافے اور کمی کے اہم مقامات کی نشاندہی کی جاسکے ، جس سے معاون لائنیں اور دباؤ کی لائنیں حاصل کی جاسکیں۔

استعمال کریں

pivothigh()اورpivotlow()فنکشن کا پتہ لگانے کے اہم اعلی اور کم نقطہ نظر.معاون لائنوں اور دباؤ کی لائنوں کے مساوات کو اعلی اور کم نقطہ نظر سے ڈرائنگ کریں۔

جب قیمت پریشر لائن کو توڑتی ہے تو ، زیادہ کام کریں۔ جب قیمت سپورٹ لائن کو توڑتی ہے تو ، خالی کرو۔

رجحان کی سمت کے مطابق زیادہ یا کم کرنے کا انتخاب کریں۔

آپ کو منتخب کر سکتے ہیں کہ آیا آپ کو فوری طور پر فوری طور پر تبدیل کرنا چاہئے یا نہیں.

آپ کو روکنے، روکنے، اور روکنے کے لئے استعمال کر سکتے ہیں.

سوئنگ پوائنٹ اسٹاپ ، اے ٹی آر اسٹاپ ، فکسڈ اسٹاپ کا انتخاب کریں۔

اس حکمت عملی میں سادہ رجحانات کی نشاندہی کی طرف سے تجارت کو توڑنے کے لئے، رجحانات کی پیروی اور رجحانات کو تبدیل کرنے کے لئے آسان اور عملی ہے.

طاقت کا تجزیہ

- اس کی حکمت عملی سادہ ہے، اسے سمجھنا اور اس پر عمل درآمد کرنا آسان ہے۔

- اس کے علاوہ ، اس نے اس کے بارے میں مزید معلومات حاصل کیں۔

- خطرے کو کنٹرول کرنے کے لئے سٹاپ نقصان روکنے کی سیٹ کریں.

- رجحانات کی پیروی یا رجحانات کو تبدیل کرنے کے لئے.

- مختلف مارکیٹ کے حالات کے لئے مرضی کے مطابق پیرامیٹرز

خطرے کا تجزیہ

- ٹوٹ پھوٹ کے سگنل میں غلطی ہو سکتی ہے۔

- اسٹاپ نقصان کی غلط ترتیب سے نقصان میں اضافہ ہوسکتا ہے۔

- ریورس آپریشن میں پھنس جانے کا خطرہ ہے۔

- پیرامیٹر ٹیوننگ تجربے کی ضرورت ہوتی ہے ، اور غلط ترتیب سے ناکام ہوسکتا ہے۔

- خالص رجحان کی خرابی، زلزلے کے حالات پر لاگو نہیں ہوتا.

خطرے کو روکنے کی حکمت عملی کو بہتر بنانے کے ذریعہ خطرے کو کم کیا جاسکتا ہے ، جس میں بریک سگنل کے معیار کا اندازہ لگانا ، الٹ ٹائمنگ کا اندازہ لگانا شامل ہے۔

اصلاح کی سمت

- اس کی درستگی کو بہتر بنانے کے لئے ، بریک اپ سگنل کی وشوسنییتا کا اندازہ لگائیں۔

- حجم کے ساتھ مل کر، بریک سگنل کو مضبوط بنانے کے لئے

- مارکیٹ میں اتار چڑھاو کے لئے نقصانات کو روکنے کی حکمت عملی کو بہتر بنائیں۔

- تبدیلی کا بہترین وقت طے کریں

- parameter tuning。

- کثیر عنصر ماڈل کا جائزہ لیں

- دیگر اشارے کے ساتھ مجموعی طور پر استعمال کیا جاتا ہے۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر سادہ عملی ہے ، قیمتوں کے رجحانات کو پکڑنے کے لئے ایک سادہ رجحان کے ذریعے ، کنٹرول کرنے والا خطرہ ہے۔ حکمت عملی کو متعدد پہلوؤں سے بہتر بنایا جاسکتا ہے ، جو مارکیٹ کے زیادہ حالات پر لاگو ہوتا ہے ، اور مجموعی طور پر یہ ایک بہت ہی عملی رجحانات کی پیروی کرنے والی حکمت عملی ہے۔

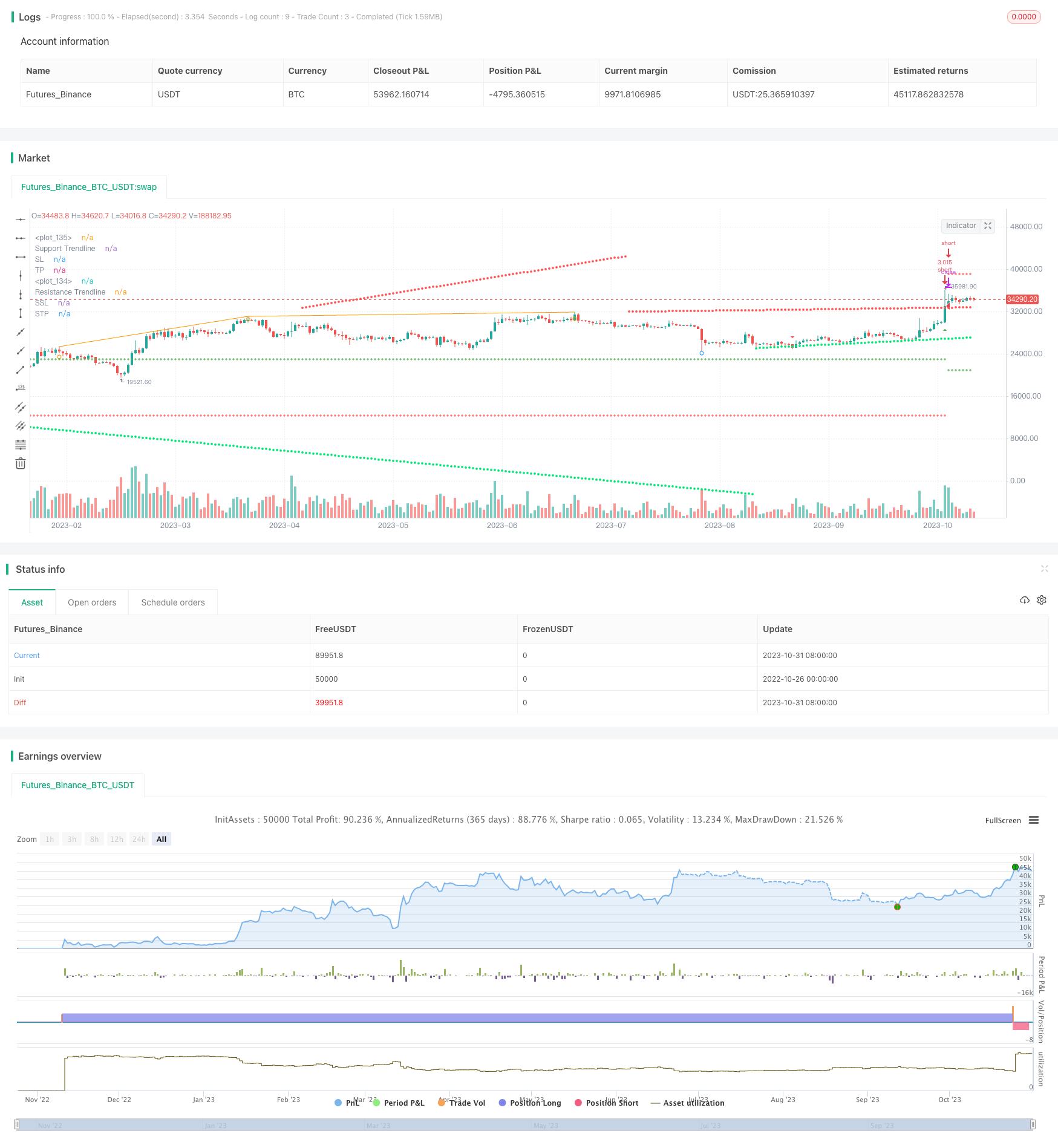

/*backtest

start: 2022-10-26 00:00:00

end: 2023-11-01 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tweakerID and © BacktestRookies

// Using the clever calculations and code by BacktestRookies, here is a strategy that buys

// when the price breaks above a trendline and sells (or shorts) when it crosses below.

// This logic can be reversed, which seems to work better with recent market conditions.

//@version=4

strategy("Trendlines Strategy",

overlay=true,

default_qty_type=strategy.percent_of_equity,

default_qty_value=100,

initial_capital=10000,

commission_value=0.04,

calc_on_every_tick=false,

slippage=0)

direction = input(0, title = "Strategy Direction", type=input.integer, minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all :

(direction < 0 ? strategy.direction.short : strategy.direction.long))

// Bought and Sold Boolean Signal

bought = strategy.position_size > strategy.position_size[1]

or strategy.position_size < strategy.position_size[1]

/////////////////////// STRATEGY INPUTS ////////////////////////////////////////

title1=input(true, "-----------------Strategy Inputs-------------------")

leftbars = input(100, minval=1, title='Pivot Detection: Left Bars')

rightbars = input(15, minval=1, title='Pivot Detection: Right Bars')

plotpivots = input(true, title='Plot Pivots')

/////////////////////// BACKTESTER /////////////////////////////////////////////

title2=input(true, "-----------------General Inputs-------------------")

// Backtester General Inputs

i_SL=input(true, title="Use Stop Loss and Take Profit")

TS=input(false, title="Use Trailing Stop")

i_SLType=input(defval="ATR Stop", title="Type Of Stop", options=["Strategy Stop", "Swing Lo/Hi", "ATR Stop"])

i_SPL=input(defval=10, title="Swing Point Lookback")

i_PercIncrement=input(defval=3, step=.1, title="Swing Point SL Perc Increment")*0.01

i_ATR = input(14, title="ATR Length")

i_ATRMult = input(4, step=.1, title="ATR Multiple")

i_TPRRR = input(2, step=.1, title="Take Profit Risk Reward Ratio")

DPR=input(true, "Allow Direct Position Reverse")

reverse=input(true, "Reverse Trades")

// Swing Points Stop and Take Profit

SwingStopProfit() =>

LL=(lowest(i_SPL))*(1-i_PercIncrement)

HH=(highest(i_SPL))*(1+i_PercIncrement)

LL_price = valuewhen(bought, LL, 0)

HH_price = valuewhen(bought, HH, 0)

entry_LL_price = strategy.position_size > 0 ? LL_price : na

entry_HH_price = strategy.position_size < 0 ? HH_price : na

tp=strategy.position_avg_price + (strategy.position_avg_price - entry_LL_price)*i_TPRRR

stp=strategy.position_avg_price - (entry_HH_price - strategy.position_avg_price)*i_TPRRR

[entry_LL_price, entry_HH_price, tp, stp]

// ATR Stop

ATRStop() =>

ATR=atr(i_ATR)*i_ATRMult

ATRLong = ohlc4 - ATR

ATRShort = ohlc4 + ATR

ATRLongStop = valuewhen(bought, ATRLong, 0)

ATRShortStop = valuewhen(bought, ATRShort, 0)

LongSL_ATR_price = strategy.position_size > 0 ? ATRLongStop : na

ShortSL_ATR_price = strategy.position_size < 0 ? ATRShortStop : na

ATRtp=strategy.position_avg_price + (strategy.position_avg_price - LongSL_ATR_price)*i_TPRRR

ATRstp=strategy.position_avg_price - (ShortSL_ATR_price - strategy.position_avg_price)*i_TPRRR

[LongSL_ATR_price, ShortSL_ATR_price, ATRtp, ATRstp]

// Strategy Stop

StrategyStop(bought) =>

float LongStop = na

float ShortStop = na

float StratTP = na

float StratSTP = na

[LongStop, ShortStop, StratTP, StratSTP]

//TrailingStop

TrailingStop(SL,SSL) =>

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - SL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

[tstop, Ststop]

//Stop Loss & Take Profit Switches

SLTPLogic(LongStop, ShortStop, StratTP, StratSTP, LongSL_ATR_price, ShortSL_ATR_price, ATRtp, ATRstp,

entry_LL_price, entry_HH_price, tp, stp) =>

SL= i_SLType == "Swing Lo/Hi" ? entry_LL_price : i_SLType == "ATR Stop" ? LongSL_ATR_price : LongStop

SSL= i_SLType == "Swing Lo/Hi" ? entry_HH_price : i_SLType == "ATR Stop" ? ShortSL_ATR_price : ShortStop

TP= i_SLType == "Swing Lo/Hi" ? tp : i_SLType == "ATR Stop" ? ATRtp : StratTP

STP= i_SLType == "Swing Lo/Hi" ? stp : i_SLType == "ATR Stop" ? ATRstp : StratSTP

[SL, SSL, TP, STP]

/////////////////////// STRATEGY LOGIC /////////////////////////////////////////

// Pivots

ph = pivothigh(high, leftbars, rightbars)

pl = pivotlow(low, leftbars, rightbars)

phv1 = valuewhen(ph, high[rightbars], 0)

phb1 = valuewhen(ph, bar_index[rightbars], 0)

phv2 = valuewhen(ph, high[rightbars], 1)

phb2 = valuewhen(ph, bar_index[rightbars], 1)

plv1 = valuewhen(pl, low[rightbars], 0)

plb1 = valuewhen(pl, bar_index[rightbars], 0)

plv2 = valuewhen(pl, low[rightbars], 1)

plb2 = valuewhen(pl, bar_index[rightbars], 1)

plotshape(ph, style=shape.circle, location=location.abovebar, color=color.orange, title='Pivot High', offset=-rightbars)

plotshape(pl, style=shape.circle, location=location.belowbar, color=color.blue, title='Pivot Low', offset=-rightbars)

plot(ph ? high[rightbars] : na, color=color.orange, offset=-rightbars)

plot(pl ? low[rightbars] : na, color=color.purple, offset=-rightbars)

// TRENDLINE CODE

// --------------

get_slope(x1,x2,y1,y2)=>

m = (y2-y1)/(x2-x1)

get_y_intercept(m, x1, y1)=>

b=y1-m*x1

get_y(m, b, ts)=>

Y = m * ts + b

int res_x1 = na

float res_y1 = na

int res_x2 = na

float res_y2 = na

int sup_x1 = na

float sup_y1 = na

int sup_x2 = na

float sup_y2 = na

// Resistance

res_x1 := ph ? phb1 : res_x1[1]

res_y1 := ph ? phv1 : res_y1[1]

res_x2 := ph ? phb2 : res_x2[1]

res_y2 := ph ? phv2 : res_y2[1]

res_m = get_slope(res_x1,res_x2,res_y1,res_y2)

res_b = get_y_intercept(res_m, res_x1, res_y1)

res_y = get_y(res_m, res_b, bar_index)

// Support

sup_x1 := pl ? plb1 : sup_x1[1]

sup_y1 := pl ? plv1 : sup_y1[1]

sup_x2 := pl ? plb2 : sup_x2[1]

sup_y2 := pl ? plv2 : sup_y2[1]

sup_m = get_slope(sup_x1,sup_x2,sup_y1,sup_y2)

sup_b = get_y_intercept(sup_m, sup_x1, sup_y1)

sup_y = get_y(sup_m, sup_b, bar_index)

// plot(line.get_y2(line1))

plot(res_y, color=color.red, title='Resistance Trendline', linewidth=2, style=plot.style_circles)

plot(sup_y, color=color.lime, title='Support Trendline', linewidth=2, style=plot.style_circles)

// if ph

// line.new(phb1,phv1, bar_index, res_y, style=line.style_dashed, color=color.blue)

// if pl

// line.new(plb1,plv1, bar_index, sup_y, style=line.style_dashed, color=color.blue)

// Breaks

long_break = crossover(close, res_y)

short_break = crossunder(close, sup_y)

plotshape(long_break, style=shape.triangleup, color=color.green, size=size.tiny, location=location.belowbar, title='Long Break')

plotshape(short_break, style=shape.triangledown, color=color.red, size=size.tiny, location=location.abovebar, title='Short Break')

BUY=long_break

SELL=short_break

/////////////////////// FUNCTION CALLS /////////////////////////////////////////

// Stops and Profits

[entry_LL_price, entry_HH_price, tp, stp] = SwingStopProfit()

[LongSL_ATR_price, ShortSL_ATR_price, ATRtp, ATRstp] = ATRStop()

[LongStop, ShortStop, StratTP, StratSTP] = StrategyStop(bought)

[SL, SSL, TP, STP] = SLTPLogic(LongStop, ShortStop, StratTP, StratSTP,

LongSL_ATR_price, ShortSL_ATR_price, ATRtp, ATRstp, entry_LL_price, entry_HH_price, tp, stp)

[tstop, Ststop] = TrailingStop(SL,SSL)

// Entries

if reverse

if not DPR

strategy.entry("long", strategy.long, when=SELL and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=BUY and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=SELL)

strategy.entry("short", strategy.short, when=BUY)

else

if not DPR

strategy.entry("long", strategy.long, when=BUY and strategy.position_size == 0)

strategy.entry("short", strategy.short, when=SELL and strategy.position_size == 0)

else

strategy.entry("long", strategy.long, when=BUY)

strategy.entry("short", strategy.short, when=SELL)

// Exits

if i_SL

strategy.exit("TP & SL", "long", limit=TP, stop=TS? tstop : SL)

strategy.exit("TP & SL", "short", limit=STP, stop=TS? Ststop : SSL)

/////////////////////// PLOTS //////////////////////////////////////////////////

plot(i_SL and strategy.position_size > 0 and not TS ? SL : i_SL and

strategy.position_size > 0 and TS ? tstop : na , title='SL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size < 0 and not TS ? SSL : i_SL and

strategy.position_size < 0 and TS ? Ststop : na , title='SSL', style=plot.style_cross, color=color.red)

plot(i_SL and strategy.position_size > 0 ? TP : na, title='TP', style=plot.style_cross, color=color.green)

plot(i_SL and strategy.position_size < 0 ? STP : na, title='STP', style=plot.style_cross, color=color.green)

// Draw price action setup arrows

plotshape(BUY ? 1 : na, style=shape.triangleup, location=location.belowbar,

color=color.green, title="Bullish Setup", size=size.auto)

plotshape(SELL ? 1 : na, style=shape.triangledown, location=location.abovebar,

color=color.red, title="Bearish Setup", size=size.auto)