دوہری مساوات کی واپسی کی حکمت عملی

جائزہ

ڈبل موونگ ایوریج ریورشن اسٹریٹجی (انگریزی: Dual Moving Average Reversion Strategy) ایک عام قلیل مدتی ریورشن ٹریڈنگ حکمت عملی ہے۔ یہ حکمت عملی دو مختلف پیرامیٹرز کی ترتیبات پر مشتمل میڈین لائن کا استعمال کرتی ہے جس سے ٹریڈنگ سگنل جاری ہوتا ہے ، اور جب رجحان میں ردوبدل ہوتا ہے تو منافع حاصل ہوتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں دو مساوی لائنوں کا استعمال کیا جاتا ہے جو ٹریڈنگ سگنل پیدا کرتی ہیں۔ پہلی مساوی لائن ما اوپننگ کا استعمال رجحان کی سمت کا تعین کرنے کے لئے کیا جاتا ہے ، اور دوسری مساوی لائن میکلوسنگ کا استعمال تجارتی سگنل دینے کے لئے کیا جاتا ہے۔

جب ما اوپننگ بڑھتی ہے تو ، اس کا مطلب ہے کہ یہ فی الحال رجحان میں اضافے کے مرحلے میں ہے۔ جب ما اوپننگ گرتی ہے تو ، اس کا مطلب یہ ہے کہ یہ فی الحال رجحان میں کمی کے مرحلے میں ہے۔ میکلوسیجنگ کو 1 سے زیادہ کے ایک عنصر سے ضرب دیا جاتا ہے ، جس سے یہ زیادہ حساس ہوتا ہے ، اور اس سے قبل الٹ جانے کا اشارہ مل سکتا ہے۔

خاص طور پر ، جب maopening بڑھتا ہے اور maclosing نیچے maopening سے گزرتا ہے تو ، اس کا مطلب یہ ہے کہ رجحان الٹ جاتا ہے ، اس وقت حکمت عملی خالی ہوجاتی ہے۔ جب maopening گرتا ہے اور maclosing maopening سے گزرتا ہے تو ، اس کا مطلب یہ ہے کہ رجحان الٹ جاتا ہے ، اس وقت حکمت عملی زیادہ پوزیشن کھولتی ہے۔

اس حکمت عملی کے پیرامیٹرز میں اوسط لائن کی قسم ، لمبائی ، ڈیٹا کا ماخذ وغیرہ شامل ہیں۔ ان پیرامیٹرز کو ایڈجسٹ کرکے بہتر تجارتی اثر حاصل کیا جاسکتا ہے۔ اس کے علاوہ ، اس حکمت عملی میں کچھ اختیارات بھی شامل ہیں ، جیسے پوزیشن کھولنے کا طریقہ ، اسٹاپ نقصان کا طریقہ وغیرہ ، جو ضرورت کے مطابق ترتیب دیا جاسکتا ہے۔

طاقت کا تجزیہ

دوہری مساوی الٹ کی حکمت عملی کے فوائد میں شامل ہیں:

چھوٹی واپسی ، شارٹ لائن ٹریڈنگ کے لئے موزوں ہے۔ دو تیز اوسط لائنوں کا استعمال ، مختصر مدت کے رجحان کے الٹ کو جلدی سے پکڑ سکتا ہے ، چھوٹی واپسی۔

یہ آسان ہے اور اس پر قابو پانا آسان ہے۔ دو یکساں لائنوں کے ساتھ کراسنگ ایک تجارتی سگنل ہے ، یہ بہت آسان اور واضح ہے۔

بہت سارے پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے ، بہتر بنایا جاسکتا ہے۔ پیرامیٹرز اور فیکٹرز جن میں 2 اوسط لائنیں شامل ہیں ، بہتر بنانے کے ذریعہ بہترین پیرامیٹرز کا مجموعہ تلاش کیا جاسکتا ہے۔

شیڈولیبل ، خودکار تجارت کے لئے موزوں۔ حکمت عملی کی منطق سادہ اور واضح ہے ، عملدرآمد کی اعلی تعدد ، خودکار تجارت کے لئے پروگرامنگ کے لئے بہت موزوں ہے۔

کنٹرول کرنے والا خطرہ ، جس میں اسٹاپ نقصان کا طریقہ کار ہے۔ متحرک اسٹاپ یا عددی اسٹاپ کو ترتیب دیا جاسکتا ہے ، جس میں ایک ہی نقصان پر قابو پایا جاسکتا ہے۔

خطرے کا تجزیہ

اس کے علاوہ، اس میں کچھ خطرات بھی ہیں:

ڈبل مساوی لائن کراسنگ میں تاخیر ہوتی ہے۔ مساوی لائن خود قیمت سے پیچھے رہ جاتی ہے ، اور جب کراسنگ ہوتی ہے تو رجحان کچھ عرصے سے پلٹ سکتا ہے۔

ٹرینڈ ریورس کو برقرار رکھنے کے لئے ضروری نہیں ہے، یہ جلد ہی ایک اور ریورس واپس آ سکتا ہے، اور اس کے نتیجے میں ٹرینڈ ریورس.

انخلا جاری ہے۔ وقت پر روکنے والے نقصانات کو کم کیا جاسکتا ہے ، لیکن لگاتار روکنے والے نقصانات بھی زیادہ انخلا کا سبب بن سکتے ہیں۔

اعداد و شمار کو بہتر بنانے کا خطرہ۔ زیادہ سے زیادہ اصلاح کے پیرامیٹرز ، تاریخی اعداد و شمار میں اچھی کارکردگی کا مظاہرہ کرتے ہیں لیکن ریئل ڈسک میں خراب کارکردگی کا مظاہرہ کرتے ہیں۔

خطرے سے نمٹنے کے لئے اقدامات میں شامل ہیں:

پیرامیٹرز کو بہتر بنانے کے لئے، فوری ردعمل کے لئے اوسط لائن کی ترتیب تلاش کریں.

دوسرے اشارے کے ساتھ مل کر قید سے بچنے کے لئے، جیسے پیمائش کی قیمت اشارے، اتار چڑھاؤ کی شرح اشارے وغیرہ۔

سٹاپ نقصان کی پوزیشن کو ایڈجسٹ کریں تاکہ مسلسل نقصان کی شرح کم ہوجائے.

کثیر گروپ پیرامیٹرز کی اصلاح ٹیسٹ ، پیرامیٹرز کی مضبوطی کا اندازہ لگانا۔

اصلاح کی سمت

ڈبل مساوی الٹ حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

مختلف اقسام کی اوسط لائنوں کی جانچ کریں ، زیادہ ردعمل کے لئے زیادہ حساس اوسط لائنوں کی تلاش کریں۔ جیسے کاما ، زیلیما وغیرہ۔

اوسط لکیری پیرامیٹرز کو بہتر بنائیں اور لمبائی کا بہترین مجموعہ تلاش کریں۔ اوسط لکیری اثر عام طور پر کم دورانیے میں بہتر ہوتا ہے۔

مختلف اعداد و شمار کے ذرائع جیسے اختتامی قیمت، اوسط قیمت، عام قیمت وغیرہ کی جانچ پڑتال کریں.

رجحان فلٹر کو شامل کریں اور غیر موزوں ریورس سگنل سے بچیں۔ ڈونچیئن چینل وغیرہ دستیاب ہیں۔

دوسرے اشارے کے ساتھ مل کر تصدیق کریں ، جیسے مقدار اور قیمت کا اشارے MACD ، OBV وغیرہ۔

خطرے کے انتظام کے طریقہ کار کو بڑھانا ، جیسے موبائل اسٹاپ ، اکاؤنٹ میں زیادہ سے زیادہ نقصان وغیرہ۔

پورٹ فولیو کو بہتر بنانے کے لئے، بہترین اثاثہ تعیناتی کا تناسب تلاش کریں.

پیرامیٹرز کی فٹنس ٹیسٹنگ میں اضافہ کریں تاکہ پیرامیٹرز کو زیادہ بہتر بنانے کے خطرے کا اندازہ لگایا جاسکے۔

خلاصہ کریں۔

ڈبل مساوی لائن الٹ حکمت عملی ایک سادہ عملی شارٹ لائن حکمت عملی ہے جو مارکیٹ میں قلیل مدتی الٹ کو پکڑنے کے لئے موزوں ہے۔ یہ حکمت عملی چھوٹی ہے ، اس پر عمل درآمد آسان ہے ، اور یہ مقدار میں تجارت کے لئے موزوں ہے۔ لیکن اس میں کچھ مسائل بھی ہیں ، جیسے پسماندہ ، قید اور دیگر خطرات۔ اسٹریٹجک افادیت کو بہتر بنانے کے لئے پیرامیٹرز کو بہتر بنانا ، اشارے کی فلٹرنگ میں اضافہ کرنا ، اور خطرے کے کنٹرول کو بہتر بنانا ، ایک مستحکم ، موثر حکمت عملی تیار کرنا ہے۔

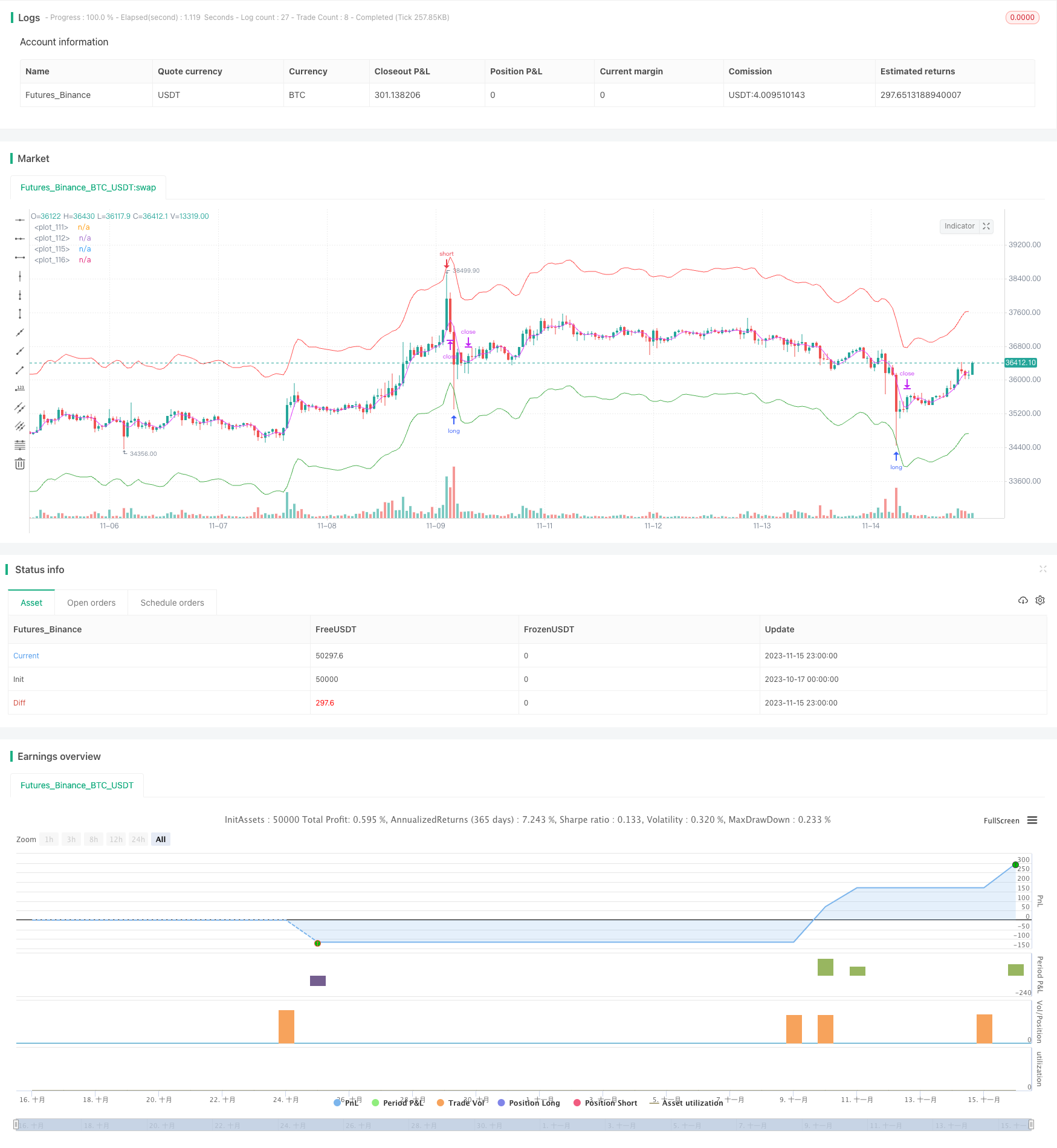

/*backtest

start: 2023-10-17 00:00:00

end: 2023-11-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title = "hamster-bot MRS 2", overlay = true, default_qty_type = strategy.percent_of_equity, initial_capital = 100, default_qty_value = 100, pyramiding = 9, commission_value = 0.045, backtest_fill_limits_assumption = 1)

info_options = "Options"

on_close = input(false, title = "Entry on close", inline=info_options, group=info_options)

OFFS = input.int(0, minval = 0, maxval = 1, title = "| Offset View", inline=info_options, group=info_options)

trade_offset = input.int(0, minval = 0, maxval = 1, title = "Trade", inline=info_options, group=info_options)

use_kalman_filter = input.bool(false, title="Use Kalman filter", group=info_options)

//MA Opening

info_opening = "MA Opening"

maopeningtyp = input.string("SMA", title="Type", options=["SMA", "EMA", "TEMA", "DEMA", "ZLEMA", "WMA", "Hma", "Thma", "Ehma", "H", "L", "DMA"], title = "", inline=info_opening, group=info_opening)

maopeningsrc = input.source(ohlc4, title = "", inline=info_opening, group=info_opening)

maopeninglen = input.int(3, minval = 1, maxval = 200, title = "", inline=info_opening, group=info_opening)

//MA Closing

info_closing = "MA Closing"

maclosingtyp = input.string("SMA", title="Type", options=["SMA", "EMA", "TEMA", "DEMA", "ZLEMA", "WMA", "Hma", "Thma", "Ehma", "H", "L", "DMA"], title = "", inline=info_closing, group=info_closing)

maclosingsrc = input.source(ohlc4, title = "", inline=info_closing, group=info_closing)

maclosinglen = input.int(3, minval = 1, maxval = 200, title = "", inline=info_closing, group=info_closing)

maclosingmul = input.float(1, step = 0.005, title = "mul", inline=info_closing, group=info_closing)

long1on = input(true, title = "", inline = "long1")

long1shift = input.float(0.96, step = 0.005, title = "Long", inline = "long1")

long1lot = input.int(10, minval = 0, maxval = 10000, step = 10, title = "Lot 1", inline = "long1")

short1on = input(true, title = "", inline = "short1")

short1shift = input.float(1.04, step = 0.005, title = "short", inline = "short1")

short1lot = input.int(10, minval = 0, maxval = 10000, step = 10, title = "Lot 1", inline = "short1")

startTime = input(timestamp("01 Jan 2010 00:00 +0000"), "Start date", inline = "period")

finalTime = input(timestamp("31 Dec 2030 23:59 +0000"), "Final date", inline = "period")

HMA(_src, _length) => ta.wma(2 * ta.wma(_src, _length / 2) - ta.wma(_src, _length), math.round(math.sqrt(_length)))

EHMA(_src, _length) => ta.ema(2 * ta.ema(_src, _length / 2) - ta.ema(_src, _length), math.round(math.sqrt(_length)))

THMA(_src, _length) => ta.wma(ta.wma(_src,_length / 3) * 3 - ta.wma(_src, _length / 2) - ta.wma(_src, _length), _length)

tema(sec, length)=>

tema1= ta.ema(sec, length)

tema2= ta.ema(tema1, length)

tema3= ta.ema(tema2, length)

tema_r = 3*tema1-3*tema2+tema3

donchian(len) => math.avg(ta.lowest(len), ta.highest(len))

ATR_func(_src, _len)=>

atrLow = low - ta.atr(_len)

trailAtrLow = atrLow

trailAtrLow := na(trailAtrLow[1]) ? trailAtrLow : atrLow >= trailAtrLow[1] ? atrLow : trailAtrLow[1]

supportHit = _src <= trailAtrLow

trailAtrLow := supportHit ? atrLow : trailAtrLow

trailAtrLow

f_dema(src, len)=>

EMA1 = ta.ema(src, len)

EMA2 = ta.ema(EMA1, len)

DEMA = (2*EMA1)-EMA2

f_zlema(src, period) =>

lag = math.round((period - 1) / 2)

ema_data = src + (src - src[lag])

zl= ta.ema(ema_data, period)

f_kalman_filter(src) =>

float value1= na

float value2 = na

value1 := 0.2 * (src - src[1]) + 0.8 * nz(value1[1])

value2 := 0.1 * (ta.tr) + 0.8 * nz(value2[1])

lambda = math.abs(value1 / value2)

alpha = (-math.pow(lambda, 2) + math.sqrt(math.pow(lambda, 4) + 16 * math.pow(lambda, 2)))/8

value3 = float(na)

value3 := alpha * src + (1 - alpha) * nz(value3[1])

//SWITCH

ma_func(modeSwitch, src, len, use_k_f=true) =>

modeSwitch == "SMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.sma(src, len)) : ta.sma(src, len) :

modeSwitch == "RMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.rma(src, len)) : ta.rma(src, len) :

modeSwitch == "EMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.ema(src, len)) : ta.ema(src, len) :

modeSwitch == "TEMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(tema(src, len)) : tema(src, len):

modeSwitch == "DEMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(f_dema(src, len)) : f_dema(src, len):

modeSwitch == "ZLEMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(f_zlema(src, len)) : f_zlema(src, len):

modeSwitch == "WMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.wma(src, len)) : ta.wma(src, len):

modeSwitch == "VWMA" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.vwma(src, len)) : ta.vwma(src, len):

modeSwitch == "Hma" ? use_kalman_filter and use_k_f ? f_kalman_filter(HMA(src, len)) : HMA(src, len):

modeSwitch == "Ehma" ? use_kalman_filter and use_k_f ? f_kalman_filter(EHMA(src, len)) : EHMA(src, len):

modeSwitch == "Thma" ? use_kalman_filter and use_k_f ? f_kalman_filter(THMA(src, len/2)) : THMA(src, len/2):

modeSwitch == "ATR" ? use_kalman_filter and use_k_f ? f_kalman_filter(ATR_func(src, len)): ATR_func(src, len) :

modeSwitch == "L" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.lowest(len)): ta.lowest(len) :

modeSwitch == "H" ? use_kalman_filter and use_k_f ? f_kalman_filter(ta.highest(len)): ta.highest(len) :

modeSwitch == "DMA" ? donchian(len) : na

//Var

sum = 0.0

maopening = 0.0

maclosing = 0.0

os = maopeningsrc

cs = maclosingsrc

pos = strategy.position_size

p = 0.0

p := pos == 0 ? (strategy.equity / 100) / close : p[1]

truetime = true

loss = 0.0

maxloss = 0.0

equity = 0.0

//MA Opening

maopening := ma_func(maopeningtyp, maopeningsrc, maopeninglen)

//MA Closing

maclosing := ma_func(maclosingtyp, maclosingsrc, maclosinglen) * maclosingmul

long1 = long1on == false ? 0 : long1shift == 0 ? 0 : long1lot == 0 ? 0 : maopening == 0 ? 0 : maopening * long1shift

short1 = short1on == false ? 0 : short1shift == 0 ? 0 : short1lot == 0 ? 0 : maopening == 0 ? 0 : maopening * short1shift

//Colors

maopeningcol = maopening == 0 ? na : color.blue

maclosingcol = maclosing == 0 ? na : color.fuchsia

long1col = long1 == 0 ? na : color.green

short1col = short1 == 0 ? na : color.red

//Lines

plot(maopening, offset = OFFS, color = maopeningcol)

plot(maclosing, offset = OFFS, color = maclosingcol)

long1line = long1 == 0 ? close : long1

short1line = short1 == 0 ? close : short1

plot(long1line, offset = OFFS, color = long1col)

plot(short1line, offset = OFFS, color = short1col)

//Lots

lotlong1 = p * long1lot

lotshort1 = p * short1lot

//Entry

if maopening > 0 and maclosing > 0 and truetime

//Long

sum := 0

strategy.entry("L", strategy.long, lotlong1, limit = on_close ? na : long1, when = long1 > 0 and pos <= sum and (on_close ? close <= long1[trade_offset] : true))

sum := lotlong1

//Short

sum := 0

pos := -1 * pos

strategy.entry("S", strategy.short, lotshort1, limit = on_close ? na : short1, when = short1 > 0 and pos <= sum and (on_close ? close >= short1[trade_offset] : true))

sum := lotshort1

strategy.exit("Exit", na, limit = maclosing)

if time > finalTime

strategy.close_all()