دوہری لکیری ریورسل موونگ ایوریج آسکیلیٹر امتزاج کی حکمت عملی

جائزہ

اس حکمت عملی میں ولف جینسن نے اپنی کتاب میں پیش کردہ 123 فارمیٹ ریورس ٹریڈنگ اسٹریٹجی کو مارٹن پرنک کے ذریعہ پیش کردہ ویٹرنٹ موونگ ایوریج آسکیلیٹر (KST) کے ساتھ جوڑ دیا گیا ہے ، تاکہ ایک جامع حکمت عملی تشکیل دی جاسکے جو ٹریڈنگ سگنل پیدا کرنے کے لئے ریورس فارمیٹ اور رجحان کی ہلچل کے اشارے کا استعمال کرتی ہے۔

حکمت عملی کا اصول

123 ریورس تشکیل کا طریقہ کار

اس حکمت عملی کے اس حصے کا بنیادی منطق یہ ہے کہ آیا اسٹاک کی اختتامی قیمتوں میں حالیہ 2 دنوں میں کوئی تبدیلی آئی ہے یا نہیں ، خاص طور پر:

اگر حالیہ 2 دن کی اختتامی قیمت نیچے کی طرف ہے ، یعنی پچھلے دن کی اختتامی قیمت پچھلے 2 دن سے زیادہ ہے۔ اور آج کی اختتامی قیمت پچھلے دن کی اختتامی قیمت سے اوپر کی طرف ہے ، یعنی پچھلے دن کی اختتامی قیمت سے زیادہ ہے ، تو پھر نیچے کی طرف مڑنے کا فیصلہ کیا جاسکتا ہے ، جس سے خریدنے کا اشارہ ملتا ہے۔

اس کے برعکس ، اگر حالیہ 2 دن کے اختتامی قیمتوں میں اضافے کا رجحان رہا ہے ، یعنی پچھلے دن کی اختتامی قیمت پچھلے 2 دن سے کم ہے۔ اور اگر آج کی اختتامی قیمت پچھلے دن کی اختتامی قیمت سے کم ہے ، یعنی پچھلے دن کی اختتامی قیمت سے کم ہے ، تو پھر یہ فیصلہ کیا جاسکتا ہے کہ اوپر کی الٹ ، فروخت کا اشارہ پیدا کرتی ہے۔

یہ حکمت عملی اسٹوکاسٹک اشارے کے ساتھ بھی کام کرتی ہے تاکہ یہ معلوم کیا جا سکے کہ آیا آپ اوور بیئر یا اوور سیل کر رہے ہیں یا نہیں اور غیر الٹ ٹائم پوائنٹس کے ٹریڈنگ سگنل کو فلٹر کریں۔

KST اشارے کا طریقہ کار

کے ایس ٹی اشارے میں آر او سی قیمتوں میں تبدیلی کی شرح کی نمائندگی کرتا ہے ، جس میں 6 دن ، 10 دن ، 15 دن اور 20 دن کے آر او سی کا حساب لگایا جاتا ہے ، اور مختلف پیرامیٹرز کے لئے منتقل اوسط کو ہموار کرنے کے بعد ، اس کو وزن سے بڑھایا جاتا ہے ، جس سے کے ایس ٹی اشارے تشکیل پاتے ہیں۔

جب فوری لائن پر سست لائن کو پار کرتے ہیں تو اس کا فیصلہ باؤس کے طور پر کیا جاتا ہے ، اور جب فوری لائن کے نیچے سست لائن کو پار کرتے ہیں تو اس کا فیصلہ بیس کے طور پر کیا جاتا ہے۔ یہاں ، فوری لائن بنیادی KST کی قیمت ہے ، اور سست لائن KST کی حرکت پذیری اوسط ہے۔

اس حکمت عملی میں KST> 0 کا تعین پوائنٹ کے طور پر کیا گیا ہے اور KST < 0 کا تعین پوائنٹ کے طور پر کیا گیا ہے۔

سگنل ضم

KST اشارے کے لئے Judgment سگنل کے ساتھ 123 شکل کی واپسی کی حکمت عملی کو یکجا کریں:

- اگر دونوں سگنل ایک جیسے ہیں تو اس سمت میں ٹریڈنگ سگنل پیدا ہوتا ہے

- اگر دونوں سگنل متضاد ہیں تو تجارت نہ کریں

جیسا کہ دیکھا جا سکتا ہے ، اس حکمت عملی میں دو مختلف اقسام کے تکنیکی اشارے کا استعمال کیا گیا ہے ، جس میں ان کی سگنل کی طاقت کے ساتھ مل کر ایک اعلی درجے کی مقدار میں تجارت کی حکمت عملی تیار کی گئی ہے۔

اسٹریٹجک فوائد

- ٹرانسمیشن شکل کا حصہ موڑ کے نقطہ نظر کو مؤثر طریقے سے شناخت کرتا ہے، اور اشارے کا حصہ رجحانات کو ٹریک کرتا ہے، دونوں کو مکمل کرتا ہے

- ڈبل اشارے فلٹرنگ کے ساتھ مل کر ، سگنل کے معیار کو بہتر بنانے اور جعلی سگنل کو کم کرنے کے لئے

- KST پیرامیٹرز لچکدار ہیں اور مختلف ادوار کے اسٹاک کے لئے بہتر بنائے جاسکتے ہیں

- اعلی اتار چڑھاؤ کے لئے موزوں اسٹاک، یا نسبتا مستحکم اسٹاک کے لئے استعمال کیا جا سکتا ہے

اسٹریٹجک رسک

- ریورس ناکامی کا خطرہ ، ریورس سگنل بھی جعلی کامیابی ہوسکتی ہے

- سگنل ضم کے بعد کچھ مواقع سے محروم

- غلط KST پیرامیٹرز کے نتیجے میں زیادہ مداخلت ہوسکتی ہے

- اسٹاک کی قیمتوں میں شدید اتار چڑھاؤ کے دوران کے ایس ٹی میں تاخیر ہوتی ہے ، سگنل متضاد ہوسکتے ہیں

پیرامیٹرز کو ایڈجسٹ کرنے ، ریورس فیصلے کے منطق کو بہتر بنانے ، اور اسٹاپ نقصان کے طریقہ کار کو متعارف کرانے جیسے طریقوں سے خطرے کو کنٹرول کیا جاسکتا ہے۔

حکمت عملی کی اصلاح کی سمت

- Stochastic اشارے پیرامیٹرز کو بہتر بنائیں

- KST لائن کی لمبائی پیرامیٹرز کو بہتر بنائیں

- ٹریڈنگ حجم یا اتار چڑھاؤ کے اشارے کو فلٹر کریں

- رجحانات کا اندازہ لگانے اور منفی تجارت سے بچنے کے لئے

- سٹاپ نقصان کا طریقہ کار متعارف کرایا جا رہا ہے۔

خلاصہ کریں۔

اس حکمت عملی میں متعدد مختلف قسم کے تکنیکی اشارے کا استعمال کیا گیا ہے ، جو دوہری توثیق اور مجموعہ کی اصلاح کے ذریعہ سائنسی طور پر ڈیزائن کیا گیا ہے ، جس میں ایک مضبوط مقداری تجارت کی حکمت عملی ہے ، جو حکمت عملی کے مجموعہ کی مثال ہے۔ عملی طور پر کارکردگی کو مزید جانچنے کی ضرورت ہے ، لیکن نظریاتی طور پر ، اس نے متعدد منظرناموں کو جامع طور پر مدنظر رکھا ہے ، جس نے ایک ہی اشارے کی حدود کو حل کیا ہے ، اور اس کی مزید تحقیق اور اطلاق کے قابل ہے۔

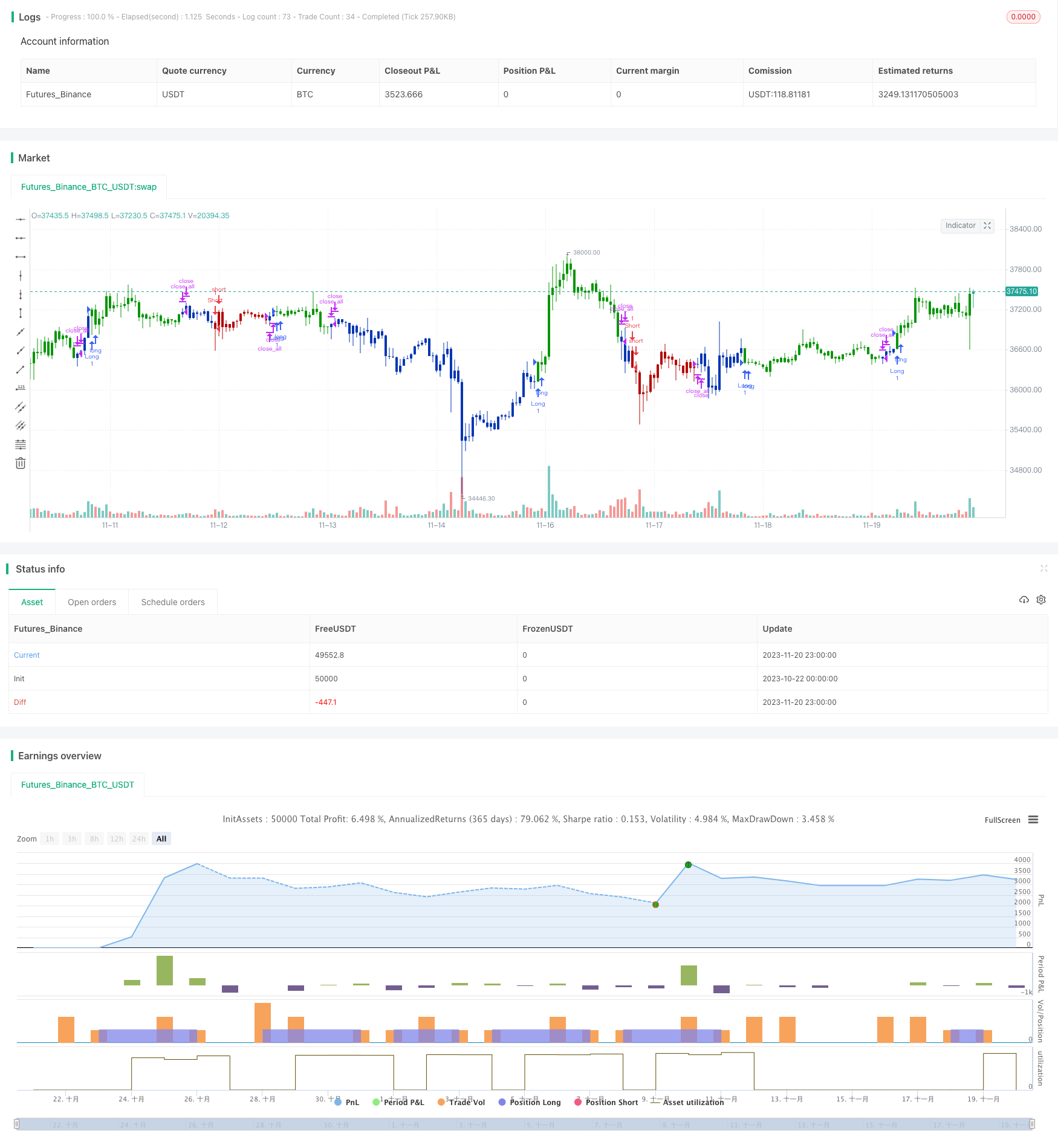

/*backtest

start: 2023-10-22 00:00:00

end: 2023-11-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 23/03/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator really is the KST indicator presented by Martin Pring.

// the KST indicator is a weighted summed rate of change oscillator that

// is designed to identify meaningful turns. Various smoothed rate of change

// indicators can be combined to form different measurements of cycles.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

MROC() =>

pos = 0.0

xROC6 = sma(roc(close, 6), 10)

xROC10 = sma(roc(close, 10), 10)

xROC15 = sma(roc(close, 15), 9)

xROC20 = sma(roc(close, 20), 15)

nRes = xROC6 + (2 * xROC10) + (3 * xROC15) + (4 * xROC20)

pos := iff(nRes > 0, 1,

iff(nRes < 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & MovROC (KST indicator)", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posMROC = MROC()

pos = iff(posReversal123 == 1 and posMROC == 1 , 1,

iff(posReversal123 == -1 and posMROC == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )