ATR اور منی مینجمنٹ پر مبنی SSL چینل بیک ٹیسٹنگ کی حکمت عملی

جائزہ

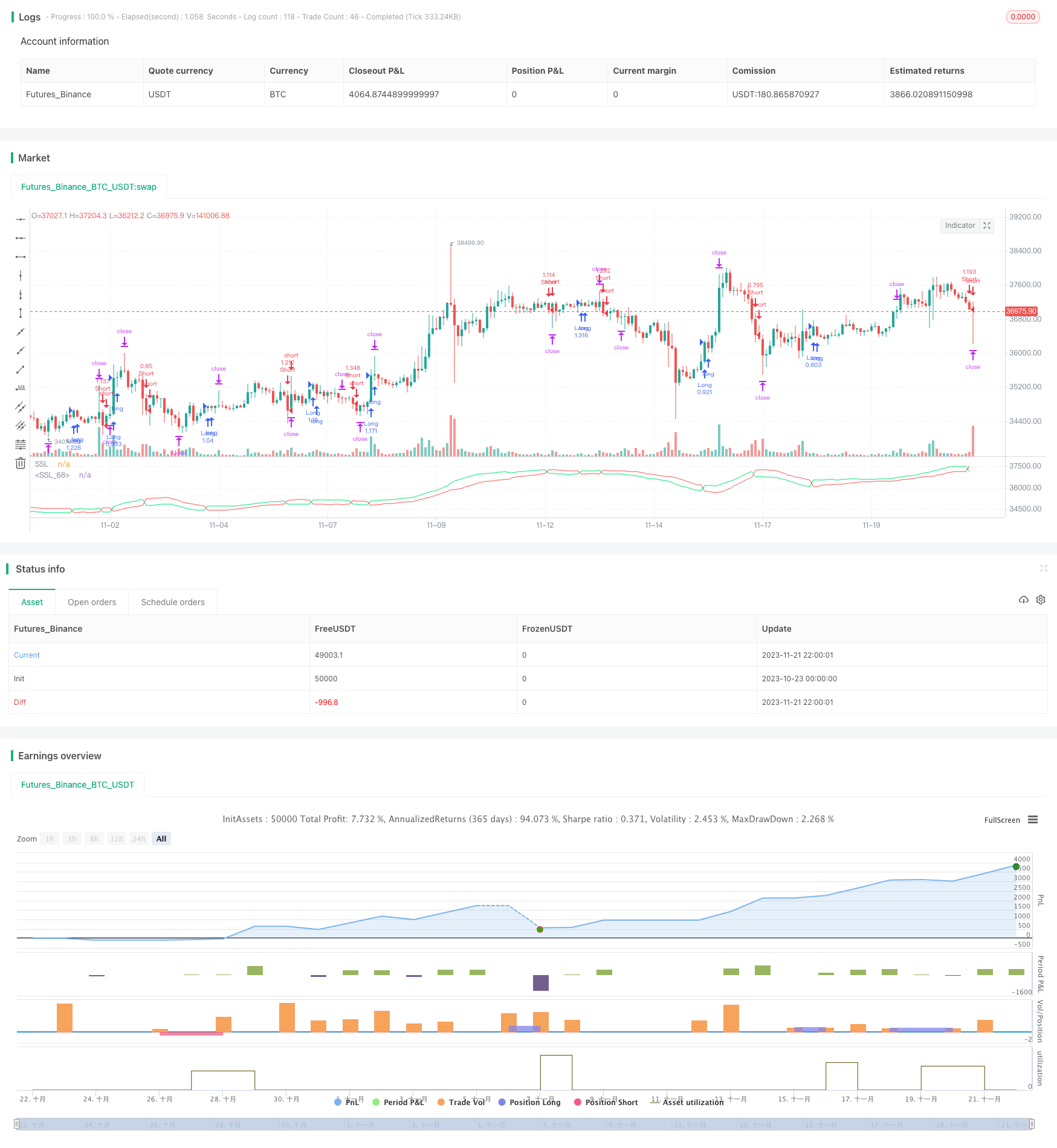

یہ حکمت عملی ایس ایس ایل چینل کے اشارے پر مبنی ایک ریٹرننگ حکمت عملی ہے ، جس میں اے ٹی آر اسٹاپ ، اے ٹی آر اسٹاپ اور فنڈ مینجمنٹ جیسے افعال شامل ہیں ، جس سے ایس ایس ایل چینل کی حکمت عملی کی تاثیر کو مزید جامع طور پر جانچنے کی اجازت دی جاسکتی ہے۔

حکمت عملی کا اصول

ایس ایس ایل چینل اشارے

ایس ایس ایل چینل اشارے چینل کی وسط لائن اور چینل بینڈ پر مشتمل ہے۔ چینل کی وسط لائن ایک سادہ حرکت پذیر اوسط ہے ، جو اوپر اور نیچے کی پٹریوں میں تقسیم ہوتی ہے ، عام طور پر اونچائی کے دوران سادہ حرکت پذیر اوسط کو اوپر کی پٹری کے طور پر اور نچلے حصے کے دوران سادہ حرکت پذیر اوسط کو نیچے کی پٹری کے طور پر لیا جاتا ہے۔ چینل بینڈ اوپر کی پٹری اور نیچے کی پٹری کے درمیان کے علاقوں پر مشتمل ہوتا ہے۔

جب قیمت چینل کے اوپری ریل کے قریب ہوتی ہے تو اسے اوپری خرید سمجھا جاتا ہے ، اور جب قیمت چینل کے نچلے ریل کے قریب ہوتی ہے تو اسے اوپری فروخت سمجھا جاتا ہے۔ جب قیمت چینل بینڈ کو توڑ دیتی ہے تو ، رجحان میں تبدیلی کا اشارہ کرتی ہے۔

اس پالیسی میں ایس ایس ایل ٹرانسمیشن اشارے پیرامیٹرز کو ترتیب دیا گیا:ssl_period=16。

ATR سٹاپ نقصان سٹاپ

اے ٹی آر کا مطلب ہے اوسط حقیقی طول موج۔ اس کا استعمال مارکیٹ کی اتار چڑھاؤ کا اندازہ لگانے اور اسٹاپ لاس اسٹاپ پوزیشن کا تعین کرنے کے لئے کیا جاسکتا ہے۔

اس حکمت عملی کے لئے استعمال کیا جاتا ہے پیرامیٹرزatr_period=14اے ٹی آر کے اشارے، اور کے ساتھ مل کرatr_stop_factor=1.5اورatr_target_factor=1.0اسٹاپ اور اسٹاپ کے متحرک ضرب کے طور پر ، مارکیٹ میں اتار چڑھاؤ کی بنیاد پر اسٹاپ نقصان کا احساس ہوتا ہے۔

اس کے علاوہ، مختلف اقسام کو اپنانے کے لئے، اس حکمت عملی میں شامل کیا گیا ہےtwo_digitپیرامیٹرز کا فیصلہ معاہدہ 2 بٹ کی درستگی کی اقسام ((جیسے سونے ، ین) ، تاکہ اسٹاپ نقصان کی پوزیشن کو لچکدار انداز میں ایڈجسٹ کیا جاسکے۔

فنڈز کا انتظام

فنڈ مینجمنٹ بنیادی طور پر پیرامیٹرز کے ذریعےposition_size(فکسڈ پوزیشن) اورrisk(فیصد خطرے کی چوٹی) کی تکمیل:use_mm=trueاس کے بعد فنڈ مینجمنٹ ماڈیول کو چالو کیا جائے گا۔

فنڈ مینجمنٹ کا بنیادی مقصد ہر پوزیشن پر پوزیشن کی مقدار کو کنٹرول کرنا ہے۔ جب فیکٹری فیصد خطرہ ماڈل استعمال کیا جاتا ہے تو ، اکاؤنٹ کے حقوق اور فوائد کے مطابق خطرے کی کھپت کے بعد معاہدے کی تعداد میں تبدیل ہوجاتا ہے ، جس سے ایک ہی نقصان کو روکنے کا اثر ہوتا ہے۔

طاقت کا تجزیہ

- ایس ایس ایل چینل کا استعمال کرتے ہوئے رجحانات کی سمت کا تعین کرنے کے لئے ، رجحانات کو تبدیل کرنے میں کچھ اثر پڑتا ہے

- اے ٹی آر کا متحرک حساب لگانے والے اسٹاپ نقصان کی پوزیشن کو لاگو کریں ، جو مارکیٹ میں اتار چڑھاؤ کے مطابق ہو

- فنڈ مینجمنٹ کے اصولوں کا استعمال ، خطرے کو طویل مدتی نقطہ نظر سے کنٹرول کرنے میں مدد کرتا ہے

خطرے کا تجزیہ

- اگرچہ ایس ایس ایل چینل رجحان کی تبدیلی کا تعین کرسکتا ہے ، لیکن یہ 100 فیصد قابل اعتماد نہیں ہے ، اور اس سے غلط سگنل مل سکتے ہیں۔

- اے ٹی آر نے مارکیٹ میں اتار چڑھاؤ کی وجہ سے اسٹاپ نقصان کی روک تھام کی ہے ، جو بہت زیادہ نرمی یا سخت ہوسکتی ہے

- فنڈ مینجمنٹ پیرامیٹرز کی غلط ترتیب بھی زیادہ پوزیشنوں یا کم کارکردگی کا سبب بن سکتی ہے

ان خطرات کو مندرجہ ذیل طریقوں سے کم کیا جا سکتا ہے:

- غلط سگنل سے بچنے کے لئے دوسرے اشارے کے ساتھ مل کر تصدیق کریں

- ATR سائیکل پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کریں تاکہ اسٹاپ نقصان کی روک تھام کی سطح زیادہ سے زیادہ توازن تک پہنچ جائے

- مختلف فنڈ مینجمنٹ پیرامیٹرز کو آزمائیں اور بہترین پوزیشن تلاش کریں

اصلاح کی سمت

یہ حکمت عملی مندرجہ ذیل پہلوؤں سے بہتر بنائی جا سکتی ہے۔

- ایس ایس ایل چینل پیرامیٹرز کو بہتر بنائیں اور بہترین پیرامیٹرز کا مجموعہ تلاش کریں

- اے ٹی آر کو بہتر بنانے یا اس کی جگہ لینے کے لئے اس کی روک تھام کو بہتر بنائیں

- غیر ضروری تجارت سے بچنے کے لئے دیگر فلٹرنگ اشارے شامل کریں

- زیادہ سے زیادہ منافع کے لئے پوزیشن کنٹرول ماڈیول شامل کریں

- مختلف اقسام کے لئے پیرامیٹرز کو ایڈجسٹ کریں تاکہ حکمت عملی کو بہتر بنایا جاسکے

- پیمائش کے آلات کو شامل کریں تاکہ زیادہ جامع پیمائش اور اصلاح کی جاسکے

نظام کی جانچ اور اصلاح کے ذریعے، حکمت عملی کو ایک قابل اعتماد اور مستحکم پیمائش کی تجارت کے نظام میں تبدیل کیا جا سکتا ہے.

خلاصہ کریں۔

اس حکمت عملی میں ایس ایس ایل چینل کے اشارے کے فیصلے کے رجحانات ، اے ٹی آر نے روک تھام اور فنڈ مینجمنٹ کے خطرے پر قابو پانے کے تین طریقہ کار کو مربوط کیا ہے۔ اس حکمت عملی کی افادیت کو جامع ردعمل کے ذریعہ جانچنے کے لئے استعمال کیا جاسکتا ہے ، اور یہ ایک بنیادی فریم ورک کے طور پر استعمال کیا جاسکتا ہے جس میں تجارتی حکمت عملی کو بہتر بنایا جاسکتا ہے۔

/*backtest

start: 2023-10-23 00:00:00

end: 2023-11-22 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © comiclysm

//@version=4

strategy("SSL Backtester", overlay=false)

//--This strategy will simply test the effectiveness of the SSL using

//--money management and an ATR-derived stop loss

//--USER INPUTS

two_digit = input(false, "Check this for 2-digit pairs (JPY, Gold, Etc)")

ssl_period = input(16, "SSL Period")

atr_period = input(14, "ATR Period")

atr_stop_factor = input(1.5, "ATR Stop Loss Factor")

atr_target_factor = input(1.0, "ATR Target Factor")

use_mm = input(true, "Check this to use Money Management")

position_size = input(1000, "Position size (for Fixed Risk)")

risk = input(0.01, "Risk % in Decimal Form")

//--INDICATORS------------------------------------------------------------

//--SSL

sma_high = sma(high, ssl_period)

sma_low = sma(low, ssl_period)

ssl_value = 0

ssl_value := close > sma_high ? 1 : close < sma_low ? -1 : ssl_value[1]

ssl_low = ssl_value < 0 ? sma_high : sma_low

ssl_high = ssl_value < 0 ? sma_low : sma_high

//--Average True Range

atr = atr(atr_period)

//--TRADE LOGIC----------------------------------------------------------

signal_long = ssl_value > 0 and ssl_value[1] < 0

signal_short = ssl_value < 0 and ssl_value[1] > 0

//--RISK MANAGMENT-------------------------------------------------------

strategy.initial_capital = 50000

balance = strategy.netprofit + strategy.initial_capital

risk_pips = atr*10000*atr_stop_factor

if(two_digit)

risk_pips := risk_pips / 100

risk_in_value = balance * risk

point_value = syminfo.pointvalue

risk_lots = risk_in_value / point_value / risk_pips

final_risk = use_mm ? risk_lots * 10000 : position_size

//--TRADE EXECUTION-----------------------------------------------------

if (signal_long)

stop_loss = close - atr * atr_stop_factor

target = close + atr * atr_target_factor

strategy.entry("Long", strategy.long, final_risk)

strategy.exit("X", "Long", stop=stop_loss, limit=target)

if (signal_short)

stop_loss = close + atr * atr_stop_factor

target = close - atr * atr_target_factor

strategy.entry("Short", strategy.short, final_risk)

strategy.exit("X", "Short", stop=stop_loss, limit=target)

//--PLOTTING-----------------------------------------------------------

plot(ssl_low, "SSL", color.red, linewidth=1)

plot(ssl_high, "SSL", color.lime, linewidth=1)