حکمت عملی کے بعد مومنٹم ٹرٹل ٹرینڈ

جائزہ

متحرک سمندری طوفان کی رجحانات کی پیروی کرنے والی حکمت عملی سمندری طوفان کے تجارتی اصولوں پر مبنی ایک رجحانات کی پیروی کرنے والی حکمت عملی ہے۔ یہ سمندری طوفان کے اشارے کو رجحانات کی نشاندہی کرنے کے لئے استعمال کرتا ہے ، اور متحرک اشارے کے ساتھ مل کر کچھ شور تجارت کو فلٹر کرتا ہے۔ اس حکمت عملی کا بنیادی فائدہ یہ ہے کہ قیمتوں کے مضبوط رجحانات کو پکڑنے اور اضافی منافع حاصل کرنے کے قابل ہو۔

حکمت عملی کا اصول

یہ حکمت عملی سمندری طوفان کے اشارے میں بنیادی توڑنے والے نظام کا استعمال کرتی ہے تاکہ رجحان کی سمت کا فیصلہ کیا جاسکے۔ خاص طور پر ، جب بند ہونے والی قیمت پچھلے 20 دن کی اونچائی سے اوپر ہو تو اس وقت زیادہ کام کریں ، اور جب بند ہونے والی قیمت پچھلے 20 دن کی اونچائی سے نیچے ہو تو اس کی حکمت عملی کو نیچے جانے کا اشارہ دیا جائے۔

شور کی تجارت کو فلٹر کرنے کے لئے ، اس حکمت عملی میں ایک متحرک عنصر بھی شامل کیا گیا ہے۔ اگر قیمت میں اتار چڑھاؤ 5 اے ٹی آر سے کم ہے تو حکمت عملی تجارت میں داخل نہیں ہوگی۔ یہ اس نقصان سے بچا جاسکتا ہے جس کی وجہ سے بہت کم تجارت ہوتی ہے۔

پوزیشن کھولنے کے بعد ، حکمت عملی ساحل سمندر کے اصول میں N قدر کو توڑ کر باہر نکل جاتی ہے۔ یہ نظام حالیہ 20 دن کی اعلی ترین اور کم ترین قیمتوں پر مبنی ہے جس کی بنیاد پر اسٹاپ نقصان کی پوزیشن طے کی جاتی ہے۔ مثال کے طور پر ، ایک سے زیادہ اسٹاپ نقصان کی قیمت پچھلے 20 دن کی کم ترین قیمت کے نیچے 2N کا اے ٹی آر ہے۔ حکمت عملی کا اسٹاپ نسبتا simple آسان ہے ، جو اکاؤنٹ کے کل اثاثوں کا 10٪ ہے۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ یہ رجحانات کی نگرانی اور حجم کے انتظام کو ایک ساتھ جوڑتا ہے۔ سمندری ٹریڈنگ سسٹم قیمتوں کے درمیانی مدت کے رجحانات کو درست طریقے سے پکڑ سکتا ہے اور مارکیٹ کے شور سے پریشان ہونے سے بچ سکتا ہے۔ جبکہ اے ٹی آر متحرک حجم فلٹر کو شامل کرنے سے غیر ضروری تجارت کو مزید کم کیا جاسکتا ہے ، جس سے منافع کی گنجائش میں نمایاں اضافہ ہوتا ہے۔

اس حکمت عملی کے کچھ فوائد ہیں:

- سمندری طوفان کے اشارے رجحانات کا درست اور قابل اعتماد اندازہ لگاتے ہیں ، درمیانی مدت کے رجحانات کو مؤثر طریقے سے ٹریک کرتے ہیں

- حجم فلٹرنگ میکانزم غیر ضروری لین دین کو کم کرنے کے لئے استعمال کیا جاتا ہے ، اور تجارت کی تعداد میں کمی سے بچنے کے لئے

- خطرے پر قابو پانے کے اقدامات جو رجحانات کی تبدیلی کے وقت نقصانات کو روک سکتے ہیں

- مجموعی طور پر ، اسٹریٹجک پیرامیٹرز کو اچھی طرح سے بہتر بنایا گیا ہے ، اور ساحل سمندر کے اصولوں کے مطابق ہے۔

خطرے کا تجزیہ

اگرچہ اس حکمت عملی میں بہتری کی گنجائش ہے ، لیکن اس میں کچھ ممکنہ خطرات بھی ہیں جن سے بچنے کی ضرورت ہے:

- طویل مدتی پوزیشنوں میں اضافے کی عدم استحکام کا مسئلہ حل نہیں کیا جاسکتا ہے۔ ساحل سمندر کے نظام کی پوزیشن سائزنگ میں اتار چڑھاؤ کے عوامل کو مدنظر نہیں رکھا گیا ہے ، جس سے ایک ہی نقصان کا باعث بن سکتا ہے۔

- اسٹاپ نقصان کی قیمتوں میں تیزی سے تبدیلی کی صورت میں ، اسٹاپ نقصان کی قیمتوں میں اضافہ ہوسکتا ہے ، جس کی وجہ سے توقع سے زیادہ نقصان ہوتا ہے۔

- اس نظام میں منافع کی کوئی ہدف مقرر نہیں کی گئی ہے، جس کی وجہ سے زیادہ سے زیادہ پوزیشنوں کا خطرہ بڑھ جاتا ہے۔

اصلاح کی سمت

مندرجہ بالا خطرے کے تجزیے کے مطابق ، اس حکمت عملی میں کچھ اہم اصلاحات ہیں:

- متحرک پوزیشننگ الگورتھم کو شامل کرنے پر غور کیا جاسکتا ہے جس میں اتار چڑھاؤ کی شرح کو ایڈجسٹ کیا جاتا ہے ، تاکہ پوزیشن کے نقصانات کی حد تک پہنچنے پر پوزیشن کو فعال طور پر کم کیا جاسکے۔

- ریورس میکانیزم کو شامل کریں ، اور ہیڈ شولر ٹاپ اور ڈبل ٹاپ کی طرح کی شکلیں بناتے وقت پوزیشن کو کم کرنے یا ریورس خالی کرنے پر غور کریں۔

- منافع کا ہدف بڑھائیں۔ جب مجموعی منافع اکاؤنٹ کے کل اثاثوں کا ایک خاص تناسب تک پہنچ جاتا ہے تو ، پوزیشن کی واپسی کو جزوی طور پر کم کیا جاسکتا ہے۔

خلاصہ کریں۔

متحرک سیلاب رجحان ٹریکنگ حکمت عملی مجموعی طور پر ایک بہت ہی عملی درمیانی لمبی لائن رجحان ٹریکنگ اسکیم ہے۔ یہ سیلاب اشارے کے فیصلے کے رجحان اور اے ٹی آر اشارے کے جھٹکے کے فلٹر کو ایک ساتھ جوڑتا ہے ، جس سے مضبوط قیمت کے رجحان کو مؤثر طریقے سے مقفل کیا جاسکتا ہے۔ اس کے علاوہ ، حکمت عملی کا خطرہ کنٹرول اور پیرامیٹرز کی اصلاح بھی بہت اچھی طرح سے کی گئی ہے ، جس سے واپسی کی شرح کو کم کیا جاسکتا ہے۔ متحرک پوزیشن مینجمنٹ ، ریورس میکانزم اور منافع کے اہداف جیسے ماڈیول کو شامل کرنے کے ساتھ ، اس حکمت عملی کی تاثیر کو مزید بڑھایا جاسکتا ہے۔

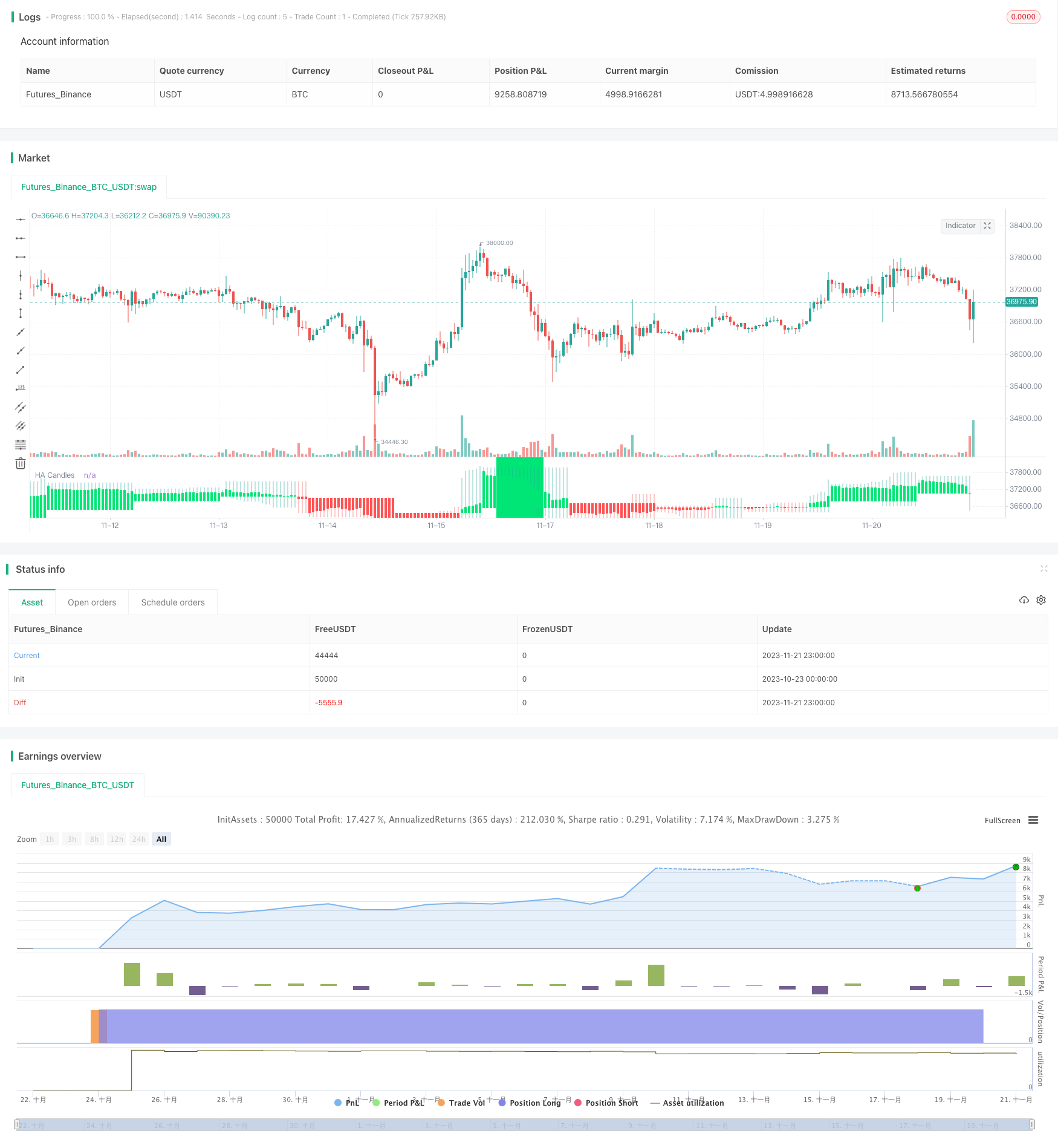

/*backtest

start: 2023-10-23 00:00:00

end: 2023-11-22 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Heiken Ashi BF 🚀", overlay=false, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.075)

/////////////// Time Frame ///////////////

testStartYear = input(2017, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2029, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

///////////// HA /////////////

haTicker = heikinashi(syminfo.tickerid)

haOpen = security(haTicker, "D", open)

haHigh = security(haTicker, "D", high)

haLow = security(haTicker, "D", low)

haClose = security(haTicker, "D", close)

///////////// Rate Of Change /////////////

source = close

roclength = input(30, minval=1)

pcntChange = input(7.0, minval=1)

roc = 100 * (source - source[roclength]) / source[roclength]

emaroc = ema(roc, roclength / 2)

isMoving() => emaroc > (pcntChange / 2) or emaroc < (0 - (pcntChange / 2))

/////////////// Strategy ///////////////

long = haOpen < haClose and isMoving()

short = haOpen > haClose and isMoving()

last_long = 0.0

last_short = 0.0

last_long := long ? time : nz(last_long[1])

last_short := short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

last_open_long_signal = 0.0

last_open_short_signal = 0.0

last_open_long_signal := long_signal ? open : nz(last_open_long_signal[1])

last_open_short_signal := short_signal ? open : nz(last_open_short_signal[1])

last_long_signal = 0.0

last_short_signal = 0.0

last_long_signal := long_signal ? time : nz(last_long_signal[1])

last_short_signal := short_signal ? time : nz(last_short_signal[1])

in_long_signal = last_long_signal > last_short_signal

in_short_signal = last_short_signal > last_long_signal

last_high = 0.0

last_low = 0.0

last_high := not in_long_signal ? na : in_long_signal and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_short_signal ? na : in_short_signal and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

sl_inp = input(2.0, title='Stop Loss %') / 100

tp_inp = input(5000.0, title='Take Profit %') / 100

take_level_l = strategy.position_avg_price * (1 + tp_inp)

take_level_s = strategy.position_avg_price * (1 - tp_inp)

since_longEntry = barssince(last_open_long_signal != last_open_long_signal[1])

since_shortEntry = barssince(last_open_short_signal != last_open_short_signal[1])

slLong = in_long_signal ? strategy.position_avg_price * (1 - sl_inp) : na

slShort = strategy.position_avg_price * (1 + sl_inp)

long_sl = in_long_signal ? slLong : na

short_sl = in_short_signal ? slShort : na

/////////////// Execution ///////////////

if testPeriod()

strategy.entry("L", strategy.long, when=long)

strategy.entry("S", strategy.short, when=short)

strategy.exit("L SL", "L", stop=long_sl, limit=take_level_l, when=since_longEntry > 0)

strategy.exit("S SL", "S", stop=short_sl, limit=take_level_s, when=since_shortEntry > 0)

/////////////// Plotting ///////////////

plotcandle(haOpen, haHigh, haLow, haClose, title='HA Candles', color = haOpen < haClose ? color.lime : color.red)

bgcolor(isMoving() ? long ? color.lime : short ? color.red : na : color.white, transp=70)

bgcolor(long_signal ? color.lime : short_signal ? color.red : na, transp=50)