گولڈن کراس ٹریڈنگ کی حکمت عملی

جائزہ

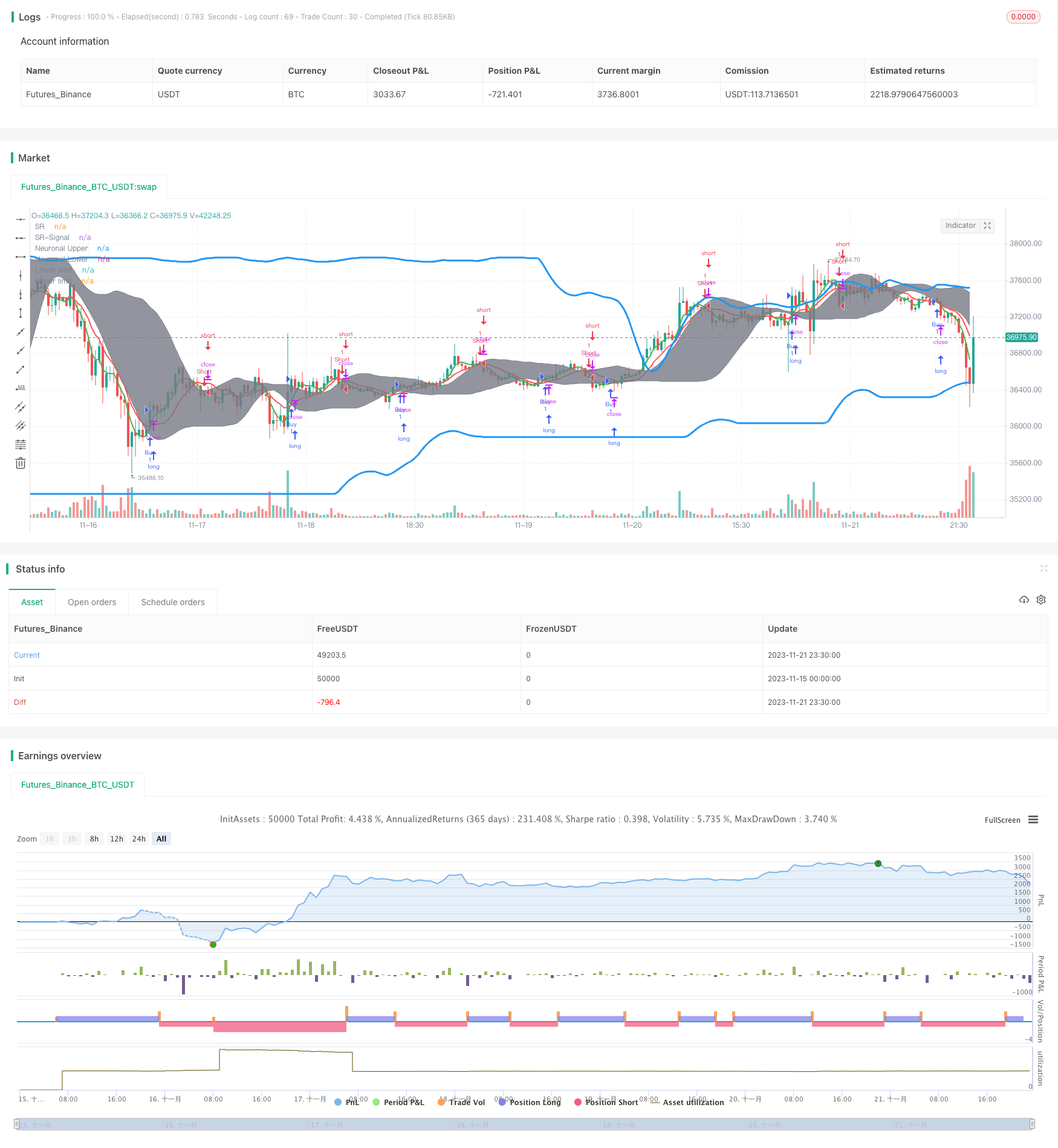

گولڈ کراس ٹریڈنگ اسٹریٹجی ایک درمیانی لمبی لائن ٹرینڈ ٹریکنگ اسٹریٹجی ہے۔ یہ اسٹاک کی قیمتوں کے ایس آر اشارے اور ایس آر سگنل اشارے کا حساب کتاب کرکے اسٹاک کی قیمت کی سمت کی نشاندہی کرتی ہے ، اور نیورل نیٹ ورک کے ساتھ مل کر رجحان چینل کا نقشہ بناتی ہے ، تاکہ رجحان ٹریکنگ آپریشن کو انجام دیا جاسکے۔ جب ایس آر اشارے ایس آر سگنل کو پار کرتے ہیں تو خریدنے کا اشارہ پیدا ہوتا ہے۔ جب ایس آر اشارے ایس آر سگنل کو پار کرتے ہیں تو فروخت کا اشارہ پیدا ہوتا ہے۔ یہ حکمت عملی خود بخود لکیری واپسی فلورنگ ٹکنالوجی کو بھی استعمال کرتی ہے تاکہ چینل کی وکر کو بہتر بنایا جاسکے ، غلط سگنل کو مؤثر طریقے سے روکنا۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اشارے ایس آر اشارے اور ایس آر سگنل اشارے ہیں۔ ایس آر اشارے WMA میڈین لائن اور ایس ایم اے میڈین لائن کا ایک ثانوی ترکیب ہے جس میں 8 دورانیے کے پیرامیٹرز ہیں۔ ایس آر سگنل اشارے ایس آر اشارے ہیں جو 20 دورانیے کے پیرامیٹرز کے حساب سے ہیں۔ ایس آر اشارے اور ایس آر سگنل کا سنہری کراسنگ ٹرینڈ کی سمت کا فیصلہ کرتا ہے۔

اس حکمت عملی میں نیورل نیٹ ورک کے الگورتھم کا استعمال کیا گیا ہے تاکہ خود بخود اسٹاک کی قیمتوں کی اوپری اور نچلی حدود کا نقشہ تیار کیا جاسکے۔ اوپری حد ان پٹ کے طور پر ایس آر اشارے کی تاریخی زیادہ سے زیادہ قیمتوں کے ساتھ ہے ، اور نچلی حد ان پٹ کے طور پر تاریخی کم سے کم قیمتوں کے ساتھ ہے ، اور اس کے بعد چینل کے اوپری نچلی حد کے طور پر ریگریشن وکر کا حساب کتاب کیا گیا ہے۔ چینل کی وکر خود بخود لکیری ریگریشن کی لہر سے گزرنے کے بعد زیادہ ہموار ہے۔

جب ایس آر اشارے پر ایس آر سگنل گزرتا ہے تو ، خریدنے کا اشارہ پیدا ہوتا ہے۔ جب ایس آر اشارے کے نیچے ایس آر سگنل گزرتا ہے تو ، فروخت کا اشارہ پیدا ہوتا ہے۔ جب ایک سے زیادہ کالعدم سگنل جاری کیا جاتا ہے تو ، اسٹاک کی قیمت اور چینل کی اوپری اور نچلی حد کا رشتہ اسٹاپ نقصان کی پوزیشن کا فیصلہ کرتا ہے۔

طاقت کا تجزیہ

- قیمتوں کے اتار چڑھاو کے اثرات کو ختم کرنے کے لئے دو لائنر ترکیب کی تکنیک کا استعمال کرتے ہوئے ، رجحانات کی سمت کا درست اندازہ لگائیں۔

- خود کار طریقے سے گزرنے کے الگورتھم کو بہتر بنانے کے لئے داخلہ اور باہر نکلنے کے وقت کو بہتر بنانے کے لئے، جعلی کامیابیوں سے بچنے کے لئے؛

- چینل وکر لکیری رجعت فلٹرنگ تکنیک کا اطلاق کرتا ہے ، تاکہ وکر انتہائی قیمت سے متاثر نہ ہو۔

- سٹاپ نقصان سٹاپ لاک کی پوزیشنوں کے ساتھ چینل کی متحرک تبدیلیوں، خود کار طریقے سے رجحانات کی پیروی اور منافع بخش.

خطرے کا تجزیہ

یہ حکمت عملی بنیادی طور پر رجحانات کی پیروی پر مبنی ہے اور اس میں مندرجہ ذیل اہم خطرات ہیں:

- زلزلے کے رجحانات میں غلط سگنل کی ایک بڑی تعداد اور بہت زیادہ غیر موثر آپریشنز؛

- اچانک واقعے کے نتیجے میں فاسٹ نیچے کی طرف گزرنے کے راستے کی نچلی حد سے زیادہ نقصانات کا سبب بنتا ہے۔

- غلط پیرامیٹرز کی ترتیب کی وجہ سے حکمت عملی ناکام ہوگئی

خطرے کو کنٹرول کرنے کے لئے ، یہ مشورہ دیا جاتا ہے کہ دیگر حکمت عملیوں کا مجموعہ کیا جائے ، اور ایک ہی حکمت عملی پر عملدرآمد سے گریز کیا جائے۔ اس کے ساتھ ساتھ مختلف مارکیٹ کے حالات کے مطابق پیرامیٹرز کی ترتیب کو بہتر بنایا جائے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

ایس آر اشارے اور سگنل اشارے کے پیرامیٹرز کو بہتر بنانا ، کراس سگنل کی استحکام کو بہتر بنانا؛

ہم آہنگ گزرنے کی لمبائی کی مدت کو بہتر بنانا ، گزرنے کی منحنی خطوط کو ہموار کرنا؛

دیگر فلٹرنگ اشارے شامل کریں تاکہ غلط کارروائی سے بچا جاسکے۔ مثال کے طور پر توانائی کی پیمائش ، اتار چڑھاؤ کی شرح کے اشارے وغیرہ۔

گہری سیکھنے کے الگورتھم کے ساتھ مل کر ریئل ٹائم ٹرانسمیشن وکر کو بہتر بنانے کے لئے، خود کو بہتر بنانے کے لئے.

خلاصہ کریں۔

گولڈ کراس ٹریڈنگ اسٹریٹجی ایک مقداری حکمت عملی ہے جو وسط اور لمبی لکیری رجحانات کو مؤثر طریقے سے ٹریک کرتی ہے۔ اس میں رجحان کی سمت کا صحیح اندازہ لگانے کا امکان زیادہ ہے ، اور آپریشن کا خطرہ کم ہے۔ الگورتھم ماڈل کو بہتر بنانے کے لئے بہت زیادہ جگہ کے ساتھ ، اس حکمت عملی کو اسٹاک کے رجحانات میں تبدیلیوں کو ٹریک کرنے کا ایک طاقتور ذریعہ بننے کی امید ہے۔

/*backtest

start: 2023-11-15 00:00:00

end: 2023-11-22 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

strategy(title = " Strategy PyramiCover",

shorttitle = "S-PC",

overlay = true,

precision = 8,

calc_on_order_fills = true,

calc_on_every_tick = true,

backtest_fill_limits_assumption = 0,

default_qty_type = strategy.fixed,

default_qty_value = 2,

initial_capital = 10000,

pyramiding=50,

currency = currency.USD,

linktoseries = true)

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

backTestSectionFrom = input(title = "═══════════════ From ═══════════════", defval = true, type = input.bool)

FromMonth = input(defval = 1, title = "Month", minval = 1)

FromDay = input(defval = 1, title = "Day", minval = 1)

FromYear = input(defval = 2014, title = "Year", minval = 2014)

backTestSectionTo = input(title = "════════════════ To ════════════════", defval = true, type = input.bool)

ToMonth = input(defval = 31, title = "Month", minval = 1)

ToDay = input(defval = 12, title = "Day", minval = 1)

ToYear = input(defval = 9999, title = "Year", minval = 2014)

backTestPeriod() => (time > timestamp(FromYear, FromMonth, FromDay, 00, 00)) and (time < timestamp(ToYear, ToMonth, ToDay, 23, 59))

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

per = input(14,title="🔹 Length")

//

up = 0.0

nup= 0.0

lowl = 0.0

nin = 0.0

//

srl=wma(close,8)

srr = sma(close,8)

sr = 2*srl - srr

//

srsl=wma(close,20)

srsr= sma(close,20)

srsignal = 2*srsl - srsr

//

if sr>srsignal

up := highest(sr,round(150))

nup :=highest(srsignal,round(20))

else

up := highest(srsignal,round(150))

nup := highest(sr,round(20))

//

if sr<srsignal

lowl := lowest(sr,round(150))

nin := lowest(srsignal,round(20))

else

lowl := lowest(sr,round(150))

nin := lowest(srsignal,round(20))

//reg alexgrover

f_reg(src,length)=>

x = bar_index

y = src

x_ = sma(x, length)

y_ = sma(y, length)

mx = stdev(x, length)

my = stdev(y, length)

c = correlation(x, y, length)

slope = c * (my / mx)

inter = y_ - slope * x_

reg = x * slope + inter

reg

//

up_=f_reg(up,per)

lowl_=f_reg(lowl,per)

nup_=f_reg(nup,per)

nin_=f_reg(nin,per)

//

plot(sr, title='SR', color=color.green, linewidth=2, style=plot.style_line,transp=0)

plot(srsignal, title='SR-Signal', color=color.red, linewidth=2, style=plot.style_line,transp=0)

plot(up_, title='Upper limit', color=color.blue, linewidth=3, style=plot.style_line,transp=0)

plot(lowl_, title='Lower limit', color=color.blue, linewidth=3, style=plot.style_line,transp=0)

a=plot(nup_, title='Neuronal Upper', color=color.gray, linewidth=1, style=plot.style_line,transp=0)

b=plot(nin_, title='Neuronal Lower', color=color.gray, linewidth=1, style=plot.style_line,transp=0)

fill(a, b, color=color.gray)

plotshape(crossunder(sr,nup_)? sr+atr(20):na, title="Sell", text="🐻", location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.red, textcolor=color.black,transp=0)

plotshape(crossover(sr,nin_)? sr-atr(20):na, title="Buy", text="🐂", location=location.absolute, style=shape.labelup, size=size.tiny, color=color.green, textcolor=color.black,transp=0)

//

// ▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒▒ //

if backTestPeriod()

strategy.entry("Buy", true, 1, when = crossover(sr,nin_))

strategy.entry("Short", false, 1, when = crossunder(sr,nup_))