CCI اشارے پر مبنی حکمت عملی کے بعد رجحان

جائزہ

یہ حکمت عملی سی سی آئی اشارے پر مبنی رجحانات کی پیروی کرنے والی حکمت عملی ہے۔ اس میں تجارتی سگنل پیدا کرنے کے لئے دو مختلف دورانیے کے سی سی آئی اشارے استعمال کیے جاتے ہیں۔ خاص طور پر ، یہ نگرانی کرتا ہے کہ آیا ایک مختصر دورانیے کا سی سی آئی اشارے ایک طویل دورانیے کے سی سی آئی اشارے کو توڑتا ہے یا نہیں ، اور اس کی سمت کے مطابق فیصلہ کرتا ہے کہ زیادہ یا کم کرنا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کی بنیادی منطق یہ ہے:

- دو سی سی آئی کی پیمائش کریں ، سی آئی 1 14 دوروں کے لئے ، سی آئی 2 56 دوروں کے لئے

- جب ci1 اوپر سے ci2 پار کرے تو زیادہ کام کریں

- جب ci1 نیچے کی طرف سے ci2 کو توڑتا ہے تو ، خالی کریں

- ٹریڈنگ سگنل جاری ہونے کے بعد ، سی آئی 1 اور سی آئی 2 کی قدر کے ذریعہ پوزیشن رکھنے کی پوزیشن کا تعین کریں

زیادہ کام کرنے کے قواعد:

- سی آئی 1 پر سی آئی 2 ، یعنی مختصر دورانیہ سی سی آئی پر طویل دورانیہ سی سی آئی

- سٹاپ نقصان کی شرائط: سی آئی 1 < -50 اور تبدیلی کی شرح < 0 یا سی آئی 1 -100 سے نیچے

اس کے علاوہ، آپ کو یہ بھی معلوم ہونا چاہئے کہ آپ کو کیا کرنا چاہئے:

- ci1 کے نیچے سے گزرنے ci2، یعنی مختصر دورانیہ CCI کے نیچے سے گزرنے طویل دورانیہ CCI

- سٹاپ نقصان کی شرائط: CI1> 100 اور تبدیلی کی شرح> 0 یا CI2 پر پہن 100

جیسا کہ یہ دیکھا جاسکتا ہے ، اس حکمت عملی نے رجحانات کی شناخت اور ان کا سراغ لگانے کے لئے مختصر مدت کے سی سی آئی کی حساسیت اور طویل مدت کے سی سی آئی کی استحکام کا فائدہ اٹھایا۔

اسٹریٹجک فوائد

یہ حکمت عملی مندرجہ ذیل فوائد رکھتی ہے:

- سی سی آئی کے اشارے سے فائدہ اٹھائیں تاکہ رجحانات کو مؤثر طریقے سے پہچانا جاسکے

- ڈبل سی سی آئی ڈیزائن کچھ شور کی تجارت کو فلٹر کرتا ہے

- طویل اور مختصر مدت کے سی سی آئی اشارے کے مجموعے کے ذریعہ ، رجحانات کی پیروی کرتے ہوئے خطرے کو کنٹرول کیا جاسکتا ہے

- حکمت عملی کے قواعد سادہ اور واضح ہیں، ان کو سمجھنا اور ان پر عمل درآمد کرنا آسان ہے۔

- اعلی ترتیب ، سی سی آئی سائیکل اور اسٹاپ نقصان کی شرائط حسب ضرورت ہیں

اسٹریٹجک رسک

اس حکمت عملی کے کچھ خطرات بھی ہیں:

- سی سی آئی کے اشارے کی افقی اور ہلچل کے رجحانات کی شناخت میں کمزوری

- سی سی آئی کی طویل اور مختصر مدت میں انحراف ہوسکتا ہے ، جس سے ٹریڈنگ سگنل میں غلطی ہوسکتی ہے۔

- اسٹاپ نقصان کی شرائط کی غلط ترتیب سے زیادہ نقصانات کا سامنا کرنا پڑتا ہے

- غلط پیرامیٹرز کی ترتیب بھی حکمت عملی کی آمدنی پر زیادہ اثر ڈالتی ہے

خطرے سے نمٹنے کے لیے اقدامات:

- دوسرے اشارے کے ساتھ مل کر ٹریڈنگ کا اندازہ لگائیں اور ہنگامہ خیز حالات میں ٹریڈنگ سے بچیں

- فلٹرنگ کی شرائط میں اضافہ کریں تاکہ غلط سگنل سے بچنے کے لئے جو سی سی آئی کی طویل مدت سے دور ہے

- مختلف سٹاپ نقصان کے حالات کو بہتر بنانے اور جانچنے کے لئے

- ریٹرننگ اور پیرامیٹرز کی اصلاح کے ذریعے پیرامیٹرز کا مناسب مجموعہ منتخب کریں

حکمت عملی کی اصلاح کی سمت

اس حکمت عملی کو مزید بہتر بنانے کے لیے مندرجہ ذیل نکات پر غور کیا جا سکتا ہے:

- دوسرے اشارے کے فیصلے کو شامل کریں ، اور زیادہ سسٹم ٹریڈنگ سسٹم بنائیں

- ہفتے کے دن اور سیشن کے درمیان آمدنی کے فرق کی جانچ

- مشین لرننگ کے ساتھ بہتر پیرامیٹرز تلاش کریں

- مختلف اقسام کی خصوصیات کے مطابق پیرامیٹرز کو ایڈجسٹ کریں

- پوزیشن کھولنے اور پوزیشن کی شرائط کو بہتر بنائیں

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک سادہ رجحان ٹریکنگ حکمت عملی ہے جس کی بنیاد پر طویل مدتی اور مختصر مدت کے سی سی آئی اشارے کی توڑ ہے۔ یہ رجحان کی سمت کو مؤثر طریقے سے پہچاننے اور رجحان کی پیروی کرنے کے قابل ہے۔ اس کے ساتھ ساتھ اسٹاپ نقصان جیسے ذرائع کے ذریعہ خطرے کو کنٹرول کریں۔ یہ حکمت عملی آسان عملی ہے ، پیرامیٹرز کو ایڈجسٹ کرنے میں لچکدار ہے ، اور یہ مقدار کی تجارت کے لئے ایک ابتدائی حکمت عملی کے طور پر کام کر سکتی ہے۔ مزید اصلاح اور مجموعہ کے ذریعہ ، ایک زیادہ طاقتور تجارتی نظام تشکیل دیا جاسکتا ہے۔

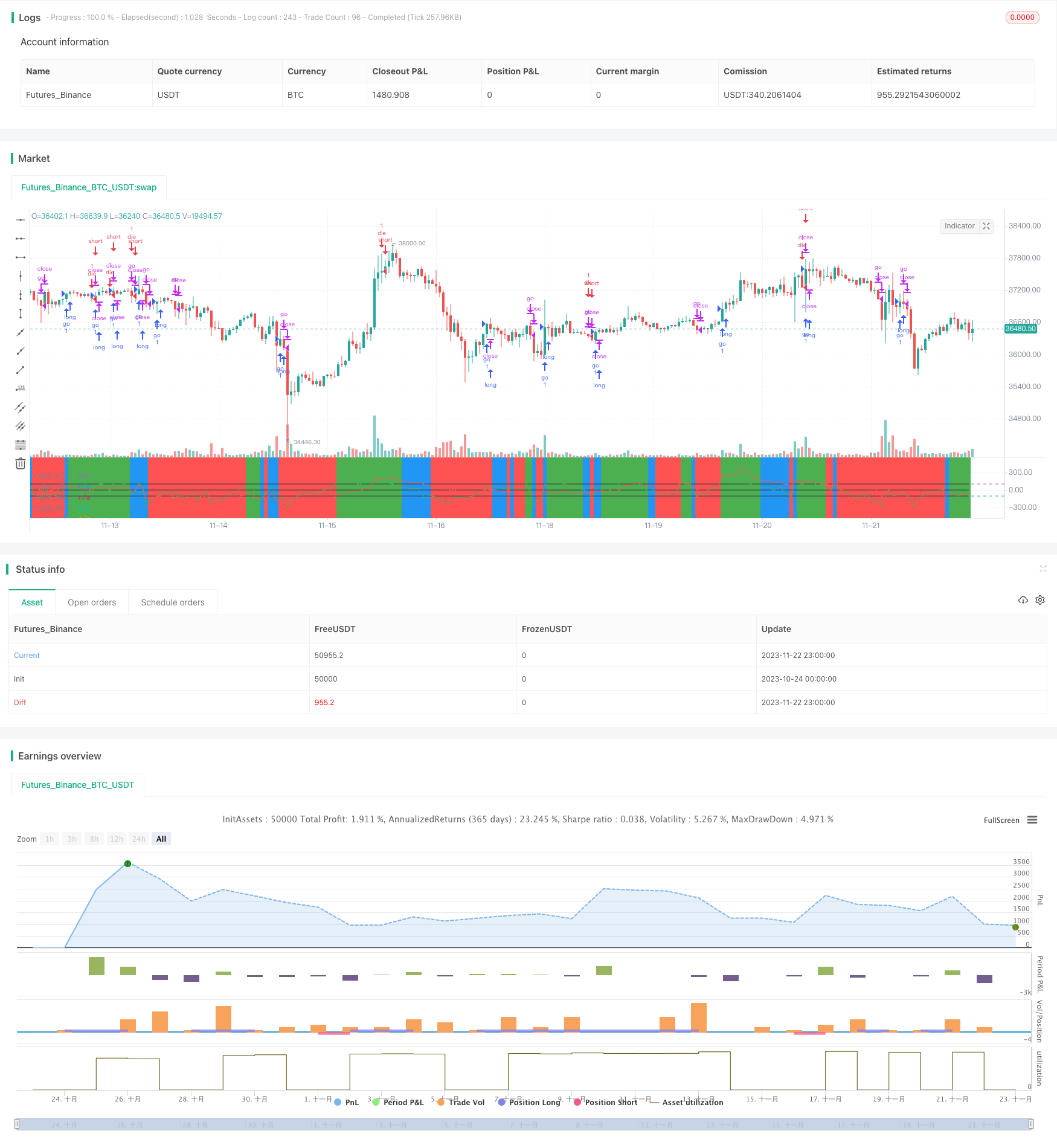

/*backtest

start: 2023-10-24 00:00:00

end: 2023-11-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="my work",calc_on_order_fills=true,currency=currency.USD, default_qty_type=strategy.percent_of_equity,commission_type=strategy.commission.percent)

source = close

shortlength=input(14)

longlength=input(56)

aa=input(2)

Ss=input(75)

//Cci part

ci1=cci(source,shortlength) //4시간봉의 기본 cci

ci2=cci(source,longlength) //4시간봉에서 12시봉의 cci 무빙측정

//오린간 선생님의 WT + ichimoku

len = input(10)

lenTurn = input(9)

lenStd = input(26)

wtm_e(so, l) =>

esa = ema(so, l)

d = ema(abs(so - esa), l)

ci = (so - esa) / (0.015 * d)

ema(ci, l*2+1)

alh(len) => avg(lowest(len), highest(len))

alh_src(src, len) => avg(lowest(src, len), highest(src, len))

wt = wtm_e(close,len)

turn = alh_src(wt, lenTurn)

std = alh_src(wt, lenStd)

cnt = 0

if wt > turn

cnt:=cnt+1

if wt > std

cnt:=cnt+1

//100,-100선

h0 = hline(100)

h1 = hline(-100)

//plot(ci,color=green)

// plot(k,color=green)

// plot(d,color=red)

plot(ci1,color=green)

plot(ci2,color=red)

plot(0,color=black)

plot(100,color=black)

plot(-100,color=black)

fill(h0,h1,color=purple,transp=95)

bgcolor(cnt==0 ? red : cnt==1 ? blue : cnt == 2 ? green : na, transp = Ss)

//기간조정

Fromday = input(defval=1, title="from day", minval=1, maxval=31)

FromMonth = input(defval=1, title="from month", minval=1, maxval=12)

FromYr = input(defval=2019, title="from yr", minval=1970)

Today = input(defval=13, title="to day", minval=1, maxval=31)

ToMonth = input(defval=12, title="to month", minval=1, maxval=12)

ToYr = input(defval=2019, title="to yr", minval=1970)

startDate = timestamp(FromYr, FromMonth, Fromday, 00, 00)

finishDate = timestamp(ToYr, ToMonth, Today, 00, 00)

Time_cond = true

/////롱

if crossover(ci1,ci2) and change(ci2)>0 and Time_cond

strategy.entry("go", strategy.long, comment="go")

strategy.close("go", (ci2<0 and ci1 <-50 and change(ci1)<0) or (crossunder(ci1,-100) and strategy.openprofit<0) and change(cnt)<0)

/////숏

if (crossunder(ci1,ci2) and change(ci2)<0 and falling(ci1,aa)) and Time_cond

strategy.entry("die", strategy.short, comment="die")

strategy.close("die", (ci2>0 and ci1 > 100 and change(ci1)>0) or (crossover(ci2,100) and strategy.openprofit<0) and change(cnt)>0)