کریپٹو کرنسیوں کے لیے تیز RSI گیپ حکمت عملی

تفصیلات: یہ حکمت عملی ایک ایسی حکمت عملی ہے جو کریپٹوکرنسیوں پر لاگو ہوتی ہے۔ یہ تجارت کے مواقع تلاش کرنے کے لئے ایک ہی وقت میں ایک تیز رفتار آر ایس آئی اشارے اور ایک K لائن حکمت عملی کا استعمال کرتی ہے۔

حکمت عملی: اس حکمت عملی میں دو اہم اشارے ایک ساتھ استعمال کیے جاتے ہیں: فاسٹ آر ایس آئی اور چھلانگ لگانے والی K لائن۔

سب سے پہلے ، یہ صرف 7 K لائنوں کے ساتھ ایک تیز آر ایس آئی اشارے کا حساب لگاتا ہے۔ آر ایس آئی اشارے زیادہ حساس ہیں اور تیزی سے اوورلوڈ اور اوورلوڈ کو پکڑ سکتے ہیں۔ آر ایس آئی کی اوپری حد 70 اور نچلی حد 30 ہے۔ جب آر ایس آئی 70 سے زیادہ ہے تو اوورلوڈ ہے ، اور 30 سے کم ہے تو اوورلوڈ ہے۔

دوسرا ، اس میں ایک K لائن کا پتہ لگایا گیا ہے جس میں چھلانگ لگائی گئی ہے۔ چھلانگ اس بات کی نشاندہی کرتی ہے کہ اسٹاک کی قیمت میں پچھلے دن کے اسٹاک کی قیمت کے مقابلے میں کافی حد تک فرق ہے۔ چھلانگ ایک اعلی اتار چڑھاؤ کا اشارہ ہے ، جس سے یہ ظاہر ہوتا ہے کہ رجحان کا ممکنہ الٹ جانا ہے۔

جب نیچے کی طرف جانے والی K لائن کا پتہ چلتا ہے اور فوری RSI اشارے میں زیادہ فروخت ہوتا ہے تو ، زیادہ کام کریں۔ جب اوپر کی طرف جانے والی K لائن کا پتہ چلتا ہے اور فوری RSI اشارے میں زیادہ خریداری ہوتی ہے تو ، خالی کریں۔

اس کے علاوہ ، اس حکمت عملی میں ایس ایم اے میڈین لائن اور کم سے کم سب سے بڑا اشارے فلٹر کے طور پر مقرر کیے گئے ہیں تاکہ غلط تجارت سے بچایا جاسکے۔ صرف فلٹر کے ذریعے ہی حقیقی تجارتی سگنل جاری کیے جائیں گے۔

تجزیہ: اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ تیزی سے اوپربورڈ اوپریڈ رجحانات اور الٹ پلٹ کے مواقع کو پکڑنا ہے۔ یہ خاص طور پر زیادہ اتار چڑھاؤ والی کریپٹوکرنسی مارکیٹوں کے لئے موزوں ہے ، جو تیزی سے رجحانات کے موڑ کو پکڑ سکتا ہے۔ روایتی آر ایس آئی کے مقابلے میں ، فاسٹ آر ایس آئی زیادہ حساس ہے ، جو کریپٹوکرنسیوں کے اعلی تعدد کے کاروبار کے لئے موزوں ہے۔ کم سے کم سب سے بڑے اشارے اور ایس ایم اے کی اوسط لائن کا اضافہ ، حکمت عملی کی استحکام کو بڑھانے کے لئے کچھ غلط مواقع کو بھی ختم کرسکتا ہے۔

خطرے کا تجزیہ: اس حکمت عملی کے چار بڑے خطرات ہیں:

فاسٹ آر ایس آئی اشارے بہت زیادہ حساس ہیں ، جس سے بڑے پیمانے پر غلط سگنل پیدا ہونے کا خطرہ ہے۔

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ اس حکمت عملی کے نتیجے میں قیمتوں میں کمی واقع ہوسکتی ہے ، اور اس کا مطلب یہ نہیں ہے کہ قیمتوں میں کمی واقع ہوگی۔

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ اس کے نتیجے میں ، اس نے اپنی زندگی میں بہت ساری تبدیلیاں کیں۔

پالیسی پیرامیٹرز جیسے کم سے کم اور زیادہ سے زیادہ اشارے کی لمبائی کی غلط ترتیب ، سگنل کی کمی اور کم کارکردگی کا سبب بن سکتی ہے۔

اسی طرح، مندرجہ ذیل طریقوں سے مندرجہ بالا خطرات کو کم کیا جا سکتا ہے:

فوری RSI کے پیرامیٹرز کو ایڈجسٹ کریں اور مناسب طریقے سے RSI سائیکل کی تعداد میں اضافہ کریں؛

منافع کو لاک کرنے کے لئے موبائل روکنے کا استعمال کریں ، تاکہ نقصان سے بچنے سے بچ سکیں۔

کم اتار چڑھاؤ کے حالات میں حکمت عملی کی شمولیت کو کنٹرول کرنے کے لئے حکمت عملی کی شمولیت کی ترتیب کو بہتر بنانا؛

بار بار جانچ اور اصلاح کے پیرامیٹرز کو تلاش کرنے کے لئے بہترین پیرامیٹرز کو یقینی بنانے کے لئے حکمت عملی کے اثر و رسوخ.

بہتر بنانے کی سمت: اس حکمت عملی میں مندرجہ ذیل اصلاحات شامل ہیں:

دیگر قیمتوں کے اشارے جیسے MACD، KDJ وغیرہ کو تلاش کرنے کے لئے جوڑنے کے لئے، سگنل کی درستگی کو بہتر بنانے کے لئے؛

مارکیٹ میں اتار چڑھاو کے مطابق اسٹاپ نقصان کو خود کار طریقے سے ایڈجسٹ کرنے کے لئے ایڈجسٹ اسٹاپ نقصان کی ترتیبات شامل کریں۔

مجموعی توانائی کے اشارے جیسے او بی وی کو اچھالنے کے تصدیق کے اشارے کی جانچ پڑتال کرنے کے لئے ، رجحان کو تبدیل کرنے کی تصدیق کرنے کے لئے؛

فلٹر کی لمبائی اور پیرامیٹرز کو بہتر بنانے کے لئے ، غلط اطلاعات کو کم کرنے کے لئے بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔

مختلف کریپٹو کرنسیوں کی حکمت عملی کے پیرامیٹرز کے لئے ان کی موافقت کا مطالعہ کریں ، اور زیادہ درست پیرامیٹرز طے کریں۔

ان اصلاحات سے حکمت عملی کی استحکام ، موافقت اور وشوسنییتا میں اضافہ ہوتا ہے۔

خلاصہ: فاسٹ آر ایس آئی اچھالنے کی حکمت عملی ایک اعلی کارکردگی کی تجارتی حکمت عملی ہے جو خاص طور پر کرپٹو کرنسی کے اتار چڑھاؤ کے لئے ڈیزائن کی گئی ہے۔ یہ فاسٹ آر ایس آئی اشارے کی حساسیت اور اچھالنے والی K لائن کی پیش گوئی کرنے کی صلاحیت کو جوڑتا ہے۔ مسلسل جانچ اور اصلاح کے ذریعہ اس حکمت عملی کی مارکیٹ میں تیزی سے الٹ جانے کی صلاحیت کو مزید بہتر بنایا جاسکتا ہے ، اور غیر مستحکم کرپٹو کرنسی مارکیٹ میں طویل مدتی مستحکم منافع حاصل کیا جاسکتا ہے۔

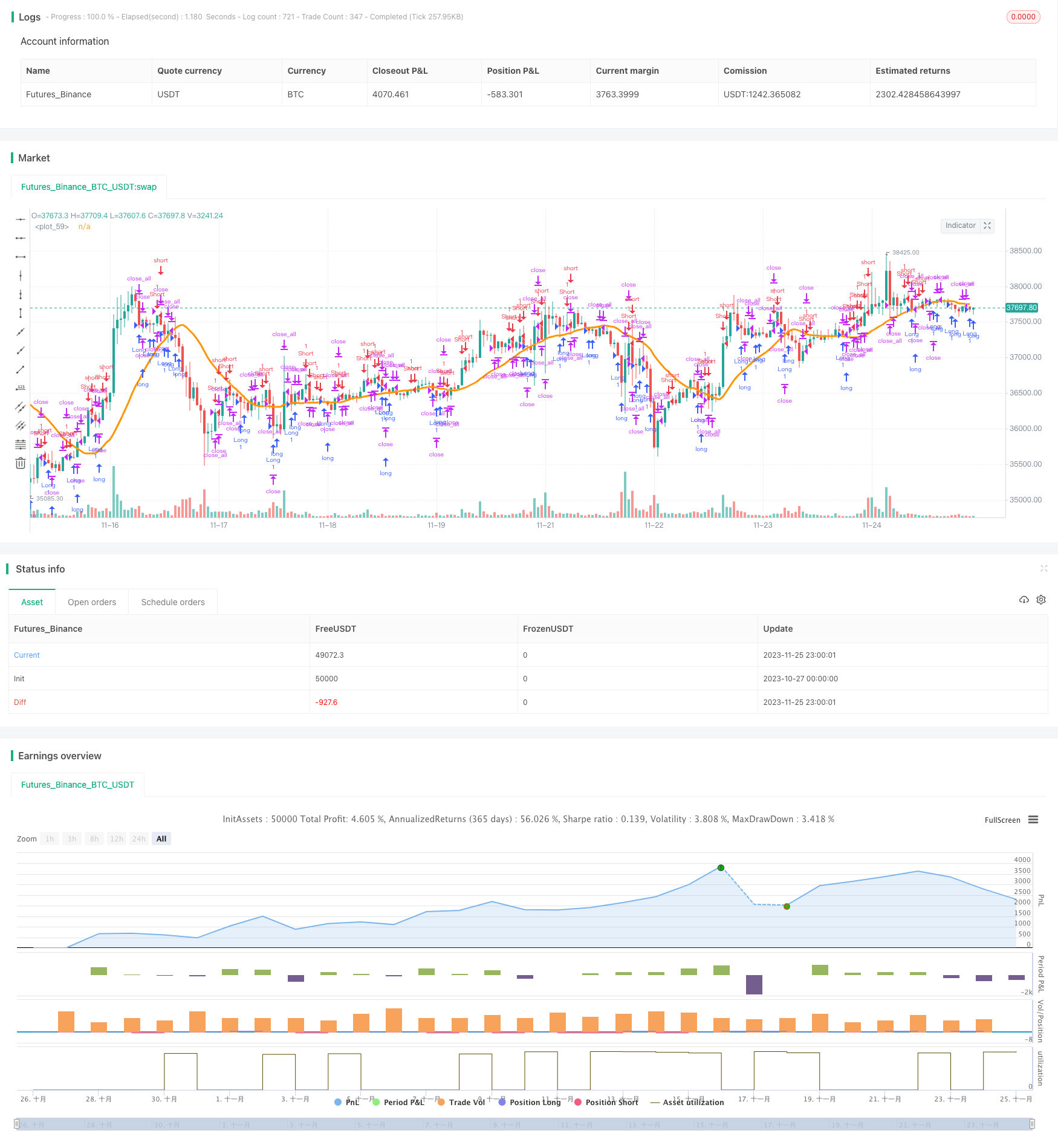

/*backtest

start: 2023-10-27 00:00:00

end: 2023-11-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=3

strategy(title = "Noro's Fast RSI Strategy v1.5", shorttitle = "Fast RSI str 1.5", overlay = true)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usersi = input(true, defval = true, title = "Use Fast RSI Strategy")

usemm = input(true, defval = true, title = "Use Min/Max Strategy")

usesma = input(false, defval = false, title = "Use SMA Filter")

smaperiod = input(20, defval = 20, minval = 2, maxval = 1000, title = "SMA Filter Period")

fast = input(7, defval = 7, minval = 2, maxval = 50, title = "Fast RSI Period")

limit = input(30, defval = 30, minval = 1, maxval = 100, title = "RSI limit")

rsisrc = input(close, defval = close, title = "RSI Price")

rsibars = input(1, defval = 1, minval = 1, maxval = 20, title = "RSI Bars")

mmbars = input(1, defval = 1, minval = 1, maxval = 5, title = "Min/Max Bars")

showsma = input(false, defval = false, title = "Show SMA Filter")

showarr = input(false, defval = false, title = "Show Arrows")

fromyear = input(2018, defval = 2018, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast RSI

fastup = rma(max(change(rsisrc), 0), fast)

fastdown = rma(-min(change(rsisrc), 0), fast)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Limits

bar = close > open ? 1 : close < open ? -1 : 0

uplimit = 100 - limit

dnlimit = limit

//RSI Bars

upsignal = fastrsi > uplimit ? 1 : 0

dnsignal = fastrsi < dnlimit ? 1 : 0

uprsi = sma(upsignal, rsibars) == 1

dnrsi = sma(dnsignal, rsibars) == 1

//Body

body = abs(close - open)

abody = sma(body, 10)

//MinMax Bars

min = min(close, open)

max = max(close, open)

minsignal = min < min[1] and bar == -1 and bar[1] == -1 ? 1 : 0

maxsignal = max > max[1] and bar == 1 and bar[1] == 1 ? 1 : 0

mins = sma(minsignal, mmbars) == 1

maxs = sma(maxsignal, mmbars) == 1

//SMA Filter

sma = sma(close, smaperiod)

colorsma = showsma ? blue : na

plot(sma, color = colorsma, linewidth = 3)

//Signals

up1 = bar == -1 and (strategy.position_size == 0 or close < strategy.position_avg_price) and dnrsi and body > abody / 5 and usersi

dn1 = bar == 1 and (strategy.position_size == 0 or close > strategy.position_avg_price) and uprsi and body > abody / 5 and usersi

up2 = mins and (close > sma or usesma == false) and fastrsi < 70 and usemm

dn2 = maxs and (close < sma or usesma == false) and fastrsi > 30 and usemm

exit = ((strategy.position_size > 0 and fastrsi > dnlimit and bar == 1) or (strategy.position_size < 0 and fastrsi < uplimit and bar == -1)) and body > abody / 2

//Arrows

col = exit ? black : up1 or dn1 ? blue : up2 or dn2 ? red : na

needup = up1 or up2

needdn = dn1 or dn2

needexitup = exit and strategy.position_size < 0

needexitdn = exit and strategy.position_size > 0

plotarrow(showarr and needup ? 1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needdn ? -1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needexitup ? 1 : na, colorup = black, colordown = black, transp = 0)

plotarrow(showarr and needexitdn ? -1 : na, colorup = black, colordown = black, transp = 0)

//Trading

if up1 or up2

strategy.entry("Long", strategy.long, needlong == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn1 or dn2

strategy.entry("Short", strategy.short, needshort == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()