چار اشارے حرکت پذیر اوسط الٹ حکمت عملی

جائزہ

یہ حکمت عملی EMA ، نسبتا strong مضبوط اشارے RSI ، کموڈٹی چینل اشارے CCI تین بڑے مرکزی دھارے کے اشارے کو جوڑتی ہے ، EMA کے ذریعہ قیمت کے رجحان کو پہچاننے کے لئے کہ آیا اوسط لائن میں تبدیلی آئی ہے یا نہیں ، اور پھر RSI اور CCI اشارے کا استعمال کرتے ہوئے جو خرید و فروخت کی گئی ہے ، اس کے ذریعہ معاون فیصلے کرنے کے لئے ، تجارتی سگنل تشکیل دیا گیا ہے۔ یہ ایک درمیانی مدت کی تجارتی حکمت عملی ہے۔

حکمت عملی کا اصول

قیمتوں کے رجحانات کا تعین کرنے کے لئے 4 اور 8 سائیکل ای ایم اے کی اوسط لائنوں کے ساتھ کراس کریں ، 4 سائیکل تیزی سے فیصلہ کریں ، اور 8 سائیکل آہستہ آہستہ طے کریں۔

جب EMA اوسط لائن اوپر کی طرف لوٹتی ہے ، یعنی 4 کی سائیکل لائن پر 8 کی سائیکل لائن کو پار کرتی ہے ، اور اس کے بعد RSI اشارے کو 65 سے زیادہ (relative overbought zone) اور CCI اشارے کو 0 سے زیادہ (representing no overbought oversold) سے زیادہ سمجھا جاتا ہے ، تو اس سے زیادہ سگنل پیدا ہوتا ہے۔

جب EMA اوسط لائن نیچے کی طرف موڑتا ہے ، یعنی 4 سائیکل لائن کے نیچے 8 سائیکل لائن کو پار کرتا ہے ، اور پھر آر ایس آئی اشارے کو 35 ((رشتہ دار اوور سیل زون) سے کم اور سی سی آئی اشارے کو 0 ((مثال کے طور پر ، اوورلوڈ اوورلوڈ نہیں ہے) سے کم کرنے کا فیصلہ کرتا ہے ، تو اس سے قاصر سگنل پیدا ہوتا ہے۔

ایک بار جب سگنل بن جاتا ہے تو ، ان پٹ اسٹاپ فاصلہ اور اسٹاپ فاصلہ کے مطابق اسٹاپ اور اسٹاپ قیمتیں طے کی جائیں۔

مجموعی طور پر ، اس حکمت عملی میں درمیانی اور قلیل مدتی قیمتوں کے رجحانات اور قلیل مدتی اشارے کو مدنظر رکھا گیا ہے۔ اس سے زیادہ خریدنے اور فروخت کرنے والے زونوں کے مابین بچاؤ ، نسبتا stable مستحکم ہے ، جبکہ اسٹاپ نقصان کی روک تھام کی ترتیب بھی ایک ہی تجارت میں زیادہ سے زیادہ نقصان کو مؤثر طریقے سے کنٹرول کرتی ہے۔

طاقت کا تجزیہ

متعدد اشارے کے مجموعی فیصلے سے بچنے کے لئے ، ایک اشارے کے ساتھ تجارت کی حکمت عملی جس میں غلطی کا امکان زیادہ ہے۔

ای ایم اے کی اوسط لائن اہم رجحانات کا تعین کرتی ہے ، تاکہ قلیل مدتی اتار چڑھاؤ سے غلط فہمی سے بچایا جاسکے۔ آر ایس آئی اور سی سی آئی اشارے اوورلوڈ اوور سیل زون سے بچنے کے لئے ، جیت کی شرح میں اضافہ کریں۔

خود کار طریقے سے اسٹاپ نقصان اور اسٹاپ کو کنٹرول کرنے کے لئے ایک ہی تجارت کے خطرے کو روکنے کے لئے ، تاکہ نقصانات کو بڑھنے سے روکنے کے لئے انتہائی حالات کو مؤثر طریقے سے روکنے کے لئے؛

یہ حکمت عملی تکنیکی تجارت کی حکمت عملی ہے ، اس پر بنیادی اثر نہیں پڑتا ہے ، مارکیٹ میں کسی بھی مرحلے کے دورانیے کے لئے استعمال کیا جاسکتا ہے ، اور یہ ریئل ٹائم میں آسان ہے۔

خطرے کا تجزیہ

تکنیکی اشارے اچانک بڑے منافع / خوشخبری کے سامنے بے اثر ہوجاتے ہیں۔

اسٹاک کی قیمتوں میں شدید اتار چڑھاو کی صورت میں ، اسٹاپ نقصان کو توڑ دیا جاسکتا ہے ، اور اسٹاپ نقصان کی حد کو مناسب طریقے سے نرمی دی جانی چاہئے۔

یہ حکمت عملی مختصر لائن بار بار تجارت کی حکمت عملی میں سے ایک ہے ، تجارت کی لاگت سے منافع پر کچھ اثر پڑتا ہے ، جو لاگت سے فائدہ مند اعلی تعدد کی حکمت عملی کے لئے موزوں ہے۔

اصلاح کی سمت

مشین لرننگ الگورتھم کو شامل کریں جو اسٹاک کے بنیادی حالات کے ساتھ پیرامیٹرز کو خود بخود ایڈجسٹ کرے۔

اس کے بجائے فکسڈ سٹاپ نقصان فاصلے کے مقابلے میں ایک خود کار طریقے سے سٹاپ نقصان کے طریقہ کار کو شامل کریں.

خلاصہ کریں۔

اس تجارتی حکمت عملی میں متعدد اشارے شامل ہیں ، معقول پیرامیٹرز کی ترتیب کے تحت ، نسبتا مستحکم درمیانی اور قلیل مدتی تجارتی منافع حاصل کیا جاسکتا ہے ، یہ ایک تکنیکی حکمت عملی ہے جو آسانی سے عملی طور پر قابل عمل ہے۔ تاہم ، اچانک اہم بنیادی خبروں سے بچنے کے لئے بھی دھیان دینا چاہئے ، اور اسٹاپ نقصان کے فاصلے جیسے خطرے سے بچاؤ کے اقدامات کو مناسب طریقے سے چھوڑنا چاہئے ، یہ بھی مستقبل میں مزید اصلاح کی سمت ہے۔

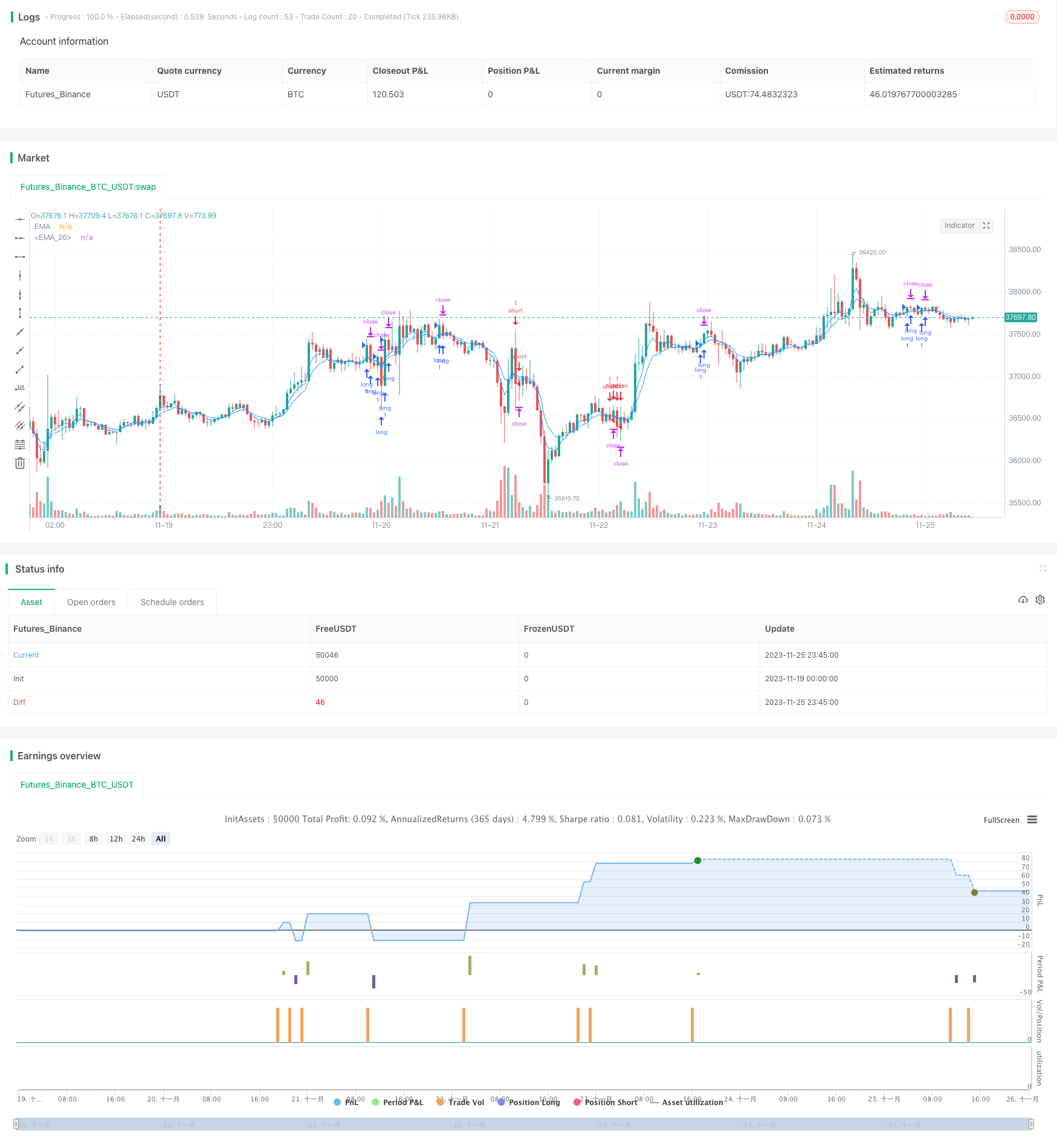

/*backtest

start: 2023-11-19 00:00:00

end: 2023-11-26 00:00:00

period: 45m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy(title="Moving Average Exponential", shorttitle="EMA", overlay=true)

len4 = input(4, minval=1, title="Length_MA4")

src4 = input(close, title="Source")

offset4 = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out4 = ema(src4, len4)

plot(out4, title="EMA", color=color.blue, offset=offset4)

len8 = input(8, minval=1, title="Length_MA8")

src8 = input(close, title="Source")

offset8 = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out8 = ema(src8, len8)

plot(out8, title="EMA", color=color.blue, offset=offset8)

//rsioma

src = close, len = input(14, minval=1, title="Length")

up = rma(max(change(ema(src, len)), 0), len)

down = rma(-min(change(ema(src, len)), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

//plot(rsi, color=color.blue)

//band1 = hline(80)

//band0 = hline(20)

//fill(band1, band0, color=color.purple, transp=90)

//hline(50, color=color.gray, linestyle=plot.style_line)

sig = ema(rsi, 21)

//plot(sig, color=color.purple)

//woodie

cciTurboLength = input(title="CCI Turbo Length", type=input.integer, defval=6, minval=3, maxval=14)

cci14Length = input(title="CCI 14 Length", type=input.integer, defval=14, minval=7, maxval=20)

source = close

cciTurbo = cci(source, cciTurboLength)

cci14 = cci(source, cci14Length)

last5IsDown = cci14[5] < 0 and cci14[4] < 0 and cci14[3] < 0 and cci14[2] < 0 and cci14[1] < 0

last5IsUp = cci14[5] > 0 and cci14[4] > 0 and cci14[3] > 0 and cci14[2] > 0 and cci14[1] > 0

histogramColor = last5IsUp ? color.green : last5IsDown ? color.red : cci14 < 0 ? color.green : color.red

// Exit Condition

// Exit Condition

a = input(12)*10

b = input(15)*10

c = a*syminfo.mintick

d = b*syminfo.mintick

longCondition = crossover(out4, out8) and (rsi >= 65 and cci14>=0)

shortCondition = crossunder(out4, out8) and (rsi <=35 and cci14<=0)

long_stop_level = float(na)

long_profit_level1 = float(na)

long_profit_level2 = float(na)

long_even_level = float(na)

short_stop_level = float(na)

short_profit_level1 = float(na)

short_profit_level2 = float(na)

short_even_level = float(na)

long_stop_level := longCondition ? close - c : long_stop_level [1]

long_profit_level1 := longCondition ? close + d : long_profit_level1 [1]

//long_profit_level2 := longCondition ? close + d : long_profit_level2 [1]

//long_even_level := longCondition ? close + 0 : long_even_level [1]

short_stop_level := shortCondition ? close + c : short_stop_level [1]

short_profit_level1 := shortCondition ? close - d : short_profit_level1 [1]

//short_profit_level2 := shortCondition ? close - d : short_profit_level2 [1]

//short_even_level := shortCondition ? close + 0 : short_even_level [1]

//ha

// === Input ===

//ma1_len = input(1, title="MA 01")

//ma2_len = input(40, title="MA 02")

// === MA 01 Filter ===

//o=ema(open,ma1_len)

//cc=ema(close,ma1_len)

//h=ema(high,ma1_len)

//l=ema(low,ma1_len)

// === HA calculator ===

//ha_t = heikinashi(syminfo.tickerid)

//ha_o = security(ha_t, timeframe.period, o)

//ha_c = security(ha_t, timeframe.period, cc)

//ha_h = security(ha_t, timeframe.period, h)

//ha_l = security(ha_t, timeframe.period, l)

// === MA 02 Filter ===

//o2=ema(ha_o, ma2_len)

//c2=ema(ha_c, ma2_len)

//h2=ema(ha_h, ma2_len)

//l2=ema(ha_l, ma2_len)

// === Color def ===

//ha_col=o2>c2 ? color.red : color.lime

// === PLOTITING===

//plotcandle(o2, h2, l2, c2, title="HA Smoothed", color=ha_col)

tp=input(120)

sl=input(96)

strategy.entry("long", strategy.long, when = longCondition)

//strategy.close("long", when = o2>c2 , comment="ha_long")

strategy.entry("short", strategy.short , when =shortCondition )

//strategy.close("short", when = o2<=c2 , comment = "ha_short" )

//strategy.close("long",when=long_profit_level1 or long_stop_level , comment="tp/sl")

//strategy.close("short",when=short_profit_level1 or short_stop_level , comment="tp/sl")

strategy.exit("x_long","long",profit = tp, loss = sl) //when = o2>c2)

strategy.exit("x_short","short",profit = tp, loss = sl) //when = o2<c2)