ڈبل موونگ ایوریج آسکیلیشن بریک تھرو حکمت عملی

جائزہ

ڈبل مساوی لکیری جھٹکا توڑنے کی حکمت عملی دو مختلف ادوار کی اوسط لکیروں کا حساب کتاب کرکے ، ایک چینل تشکیل دے کر ، قیمت کے جھٹکے کی حرکت کا تعین کرتی ہے۔ جب قیمت چینل کو پار کرتی ہے تو ، ایک تجارتی سگنل تشکیل دیا جاتا ہے۔ یہ حکمت عملی مارکیٹ کی مرکزی دھارے کی حرکت کے فیصلے کے ساتھ مل کر ، غلط ٹوٹنے سے بچنے کے لئے ہے۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر دو متحرک اوسط لائنوں کے ذریعے اوپر اور نیچے چینل بناتی ہے ، جس کی حد اوسط حقیقی اتار چڑھاؤ کی حد اے ٹی آر کے ذریعہ طے کی جاتی ہے۔ خاص طور پر ، اس حکمت عملی میں بنیادی طور پر درج ذیل اقدامات شامل ہیں:

دو اوسط لکیریں حساب کریں ، اوسط لکیری 1 کا دورانیہ مختصر ہے ، اوسط لکیری 2 کا دورانیہ لمبا ہے۔ اوسط لکیری 1 موجودہ قیمت کے رجحان کی عکاسی کرتی ہے ، اوسط لکیری 2 مرکزی دھارے میں آنے والی قیمت کے رجحان کی عکاسی کرتی ہے۔

اوسط لائن 1 پر ہر ایک کے علاوہ ایک اے ٹی آر تشکیل چینل ، اے ٹی آر موجودہ مارکیٹ میں اتار چڑھاؤ کی عکاسی کرسکتا ہے۔

جب قیمت نیچے سے اوپر کی طرف سے چینل کو توڑتی ہے تو ، خریدنے کا اشارہ ہوتا ہے۔ جب قیمت اوپر سے نیچے کی طرف سے چینل کو توڑتی ہے تو ، فروخت کا اشارہ ہوتا ہے۔

مرکزی دھارے میں شامل قیمتوں کے رجحانات کے ساتھ مل کر ، حقیقی تجارتی سگنل صرف اس وقت پیدا ہوتے ہیں جب قلیل مدت کے وقفے کی سمت طویل مدت کے رجحانات کے مطابق ہو۔

مندرجہ بالا اقدامات کے ذریعے ، حکمت عملی قیمت کے اتار چڑھاؤ کے رجحان میں ٹوٹ پھوٹ کو پکڑ سکتی ہے ، جبکہ مرکزی دھارے کے رجحانات کے ساتھ مل کر غلط سگنل سے بچ سکتی ہے۔

طاقت کا تجزیہ

یہ حکمت عملی مندرجہ ذیل فوائد رکھتی ہے:

ڈبل مساوی لائنوں کا استعمال کرتے ہوئے ، موجودہ قیمت کے اتار چڑھاؤ کی حد کو ظاہر کرنے کے لئے ایک چینل تشکیل دیا گیا ہے۔

اے ٹی آر پیرامیٹرز کا تعارف ، جس سے چینل کی حد مارکیٹ میں اتار چڑھاؤ کی اصل وقت کی نگرانی کرسکتی ہے۔

مرکزی دھارے میں شامل قیمتوں کے رجحانات کے ساتھ مل کر ، اتار چڑھاؤ کی مارکیٹ میں غلط سگنل سے بچنے کے لئے۔

حکمت عملی کے فیصلے کے قواعد واضح اور آسان ہیں ، ان کو سمجھنے میں آسان ہے اور مطالعہ کے لئے موزوں ہے۔

خطرے کا تجزیہ

اس حکمت عملی میں مندرجہ ذیل خطرات بھی ہیں:

اس کے نتیجے میں ، آپ کے پاس بہت سارے امکانات ہیں ، لیکن آپ کو یہ بھی معلوم ہونا چاہئے کہ آپ کے پاس بہت سارے امکانات ہیں۔

مرکزی دھارے کے فیصلے میں وقت کی تاخیر موجود ہے ، اور غلط سگنل کو مکمل طور پر ختم نہیں کیا جاسکتا ہے۔ اس کو کم کرنے کے لئے اوسط لائن پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کیا جاسکتا ہے۔

بڑے پیمانے پر ہلچل والے بازاروں میں ، اسٹاپ نقصان کو آسانی سے توڑ دیا جاسکتا ہے۔ مارکیٹ میں اتار چڑھاؤ کے جواب میں ریئل ٹائم ایڈجسٹمنٹ کے ذریعے اے ٹی آر کو ایڈجسٹ کیا جاسکتا ہے۔

اصلاح کی سمت

یہ حکمت عملی مندرجہ ذیل پہلوؤں سے بہتر بنائی جا سکتی ہے۔

اوسط لکیری کے پیرامیٹرز کو مختلف اقسام کے لئے بہترین پیرامیٹرز کا مجموعہ تلاش کرنے کے لئے بہتر بنایا جاسکتا ہے۔

اے ٹی آر پیرامیٹرز کو بھی بہتر بنایا جاسکتا ہے تاکہ چینل کو موجودہ اتار چڑھاؤ کا بہتر انداز میں پتہ چل سکے۔

اضافی فلٹرنگ شرائط شامل کریں ، جیسے توانائی کے اشارے ، اتار چڑھاؤ کے اشارے وغیرہ ، غلط سگنل کو مزید روکنے کے لئے

مشین لرننگ ٹکنالوجی کے ذریعہ ہر پیرامیٹر کو خود بخود بہتر بنائیں ، پیرامیٹرز کو متحرک طور پر ایڈجسٹ کریں۔

خلاصہ کریں۔

ڈبل یکساں جھٹکے کی حکمت عملی نے دو یکساں راستے اور مرکزی دھارے کی سمت کا فیصلہ کرکے جھٹکے کے رجحانات کو پکڑنے میں کامیابی حاصل کی۔ حکمت عملی کے فیصلے کے قواعد سادہ ، واضح ، آسانی سے سمجھنے اور ان پر عمل درآمد کرنے کے لئے آسان ہیں ، اور یہ توڑنے کی حکمت عملی کو سمجھنے اور سیکھنے کی ایک بہترین مثال ہے۔ پیرامیٹرز کی ترتیب اور سگنل فلٹرنگ کو مستقل طور پر بہتر بنانے کے ذریعہ ، یہ حکمت عملی استحکام اور منافع کو مزید بڑھا سکتی ہے۔

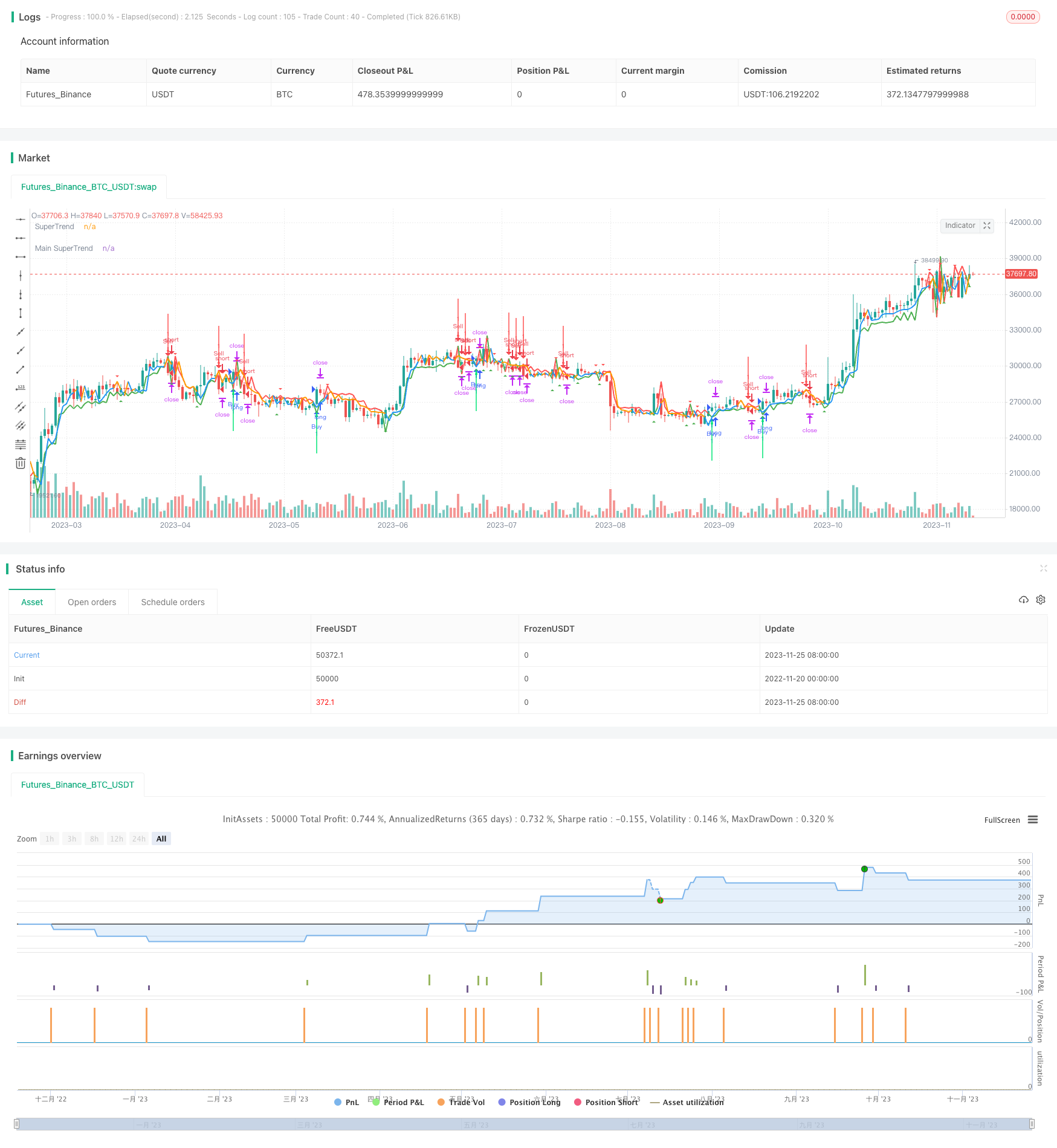

/*backtest

start: 2022-11-20 00:00:00

end: 2023-11-26 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Anuj4912

//@version=4

strategy("Anuj4912", overlay=true)

res = input(title="Time Frame", defval="120")

Factor=input(1, minval=1,maxval = 100)

Pd=input(1, minval=1,maxval = 100)

tp = input(500,title="Take Profit")

sl = input(400,title="Stop Loss")

Up=hl2-(Factor*atr(Pd))

Dn=hl2+(Factor*atr(Pd))

MUp=request.security(syminfo.tickerid,res,hl2-(Factor*atr(Pd)))

MDn=request.security(syminfo.tickerid,res,hl2+(Factor*atr(Pd)))

Mclose=request.security(syminfo.tickerid,res,close)

TrendUp=close[1]>TrendUp[1]? max(Up,TrendUp[1]) : Up

TrendDown=close[1]<TrendDown[1]? min(Dn,TrendDown[1]) : Dn

MTrendUp=Mclose[1]>MTrendUp[1]? max(MUp,MTrendUp[1]) : MUp

MTrendDown=Mclose[1]<MTrendDown[1]? min(MDn,MTrendDown[1]) : MDn

Trend = close > TrendDown[1] ? 1: close< TrendUp[1]? -1: nz(Trend[1],1)

Tsl = Trend==1? TrendUp: TrendDown

MTrend = Mclose > MTrendDown[1] ? 1: Mclose< MTrendUp[1]? -1: nz(MTrend[1],1)

MTsl = MTrend==1? MTrendUp: MTrendDown

linecolor = Trend == 1 ? green : red

plot(Tsl, color = linecolor , style = line , linewidth = 2,title = "SuperTrend")

Mlinecolor = MTrend == 1 ? blue : orange

plot(MTsl, color = Mlinecolor , style = line , linewidth = 2,title = "Main SuperTrend")

plotshape(cross(close,Tsl) and close>Tsl , "Up Arrow", shape.triangleup,location.belowbar,green,0,0)

plotshape(cross(Tsl,close) and close<Tsl , "Down Arrow", shape.triangledown , location.abovebar, red,0,0)

up = Trend == 1 and Trend[1] == -1 and MTrend == 1

down = Trend == -1 and Trend[1] == 1 and MTrend == -1

plotarrow(up ? Trend : na, title="Up Entry Arrow", colorup=lime, maxheight=60, minheight=50, transp=0)

plotarrow(down ? Trend : na, title="Down Entry Arrow", colordown=red, maxheight=60, minheight=50, transp=0)

golong = Trend == 1 and Trend[1] == -1 and MTrend == 1

goshort = Trend == -1 and Trend[1] == 1 and MTrend == -1

strategy.entry("Buy", strategy.long,when=golong)

strategy.exit("Close Buy","Buy",profit=tp,loss=sl)

strategy.entry("Sell", strategy.short,when=goshort)

strategy.exit("Close Sell","Sell",profit=tp,loss=sl)