موونگ ایوریج اور ریلیٹیو سٹرینتھ انڈیکس کی حکمت عملی

جائزہ

چلتی اوسط اور نسبتا weak مضبوط اشارے کی حکمت عملی ایک ایسی مقدار کی تجارت کی حکمت عملی ہے جس میں ایک ساتھ چلتی اوسط اور نسبتا strong مضبوط اشارے کو بطور تجارتی سگنل استعمال کیا جاتا ہے۔ یہ حکمت عملی قیمتوں کی متحرک اوسط اور نسبتا strong مضبوط اشارے کی مقدار کا موازنہ کرکے تجارتی سگنل تیار کرتی ہے تاکہ مارکیٹ کے رجحانات میں مواقع کو پکڑ سکے۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر دو اشارے پر مبنی ہے:

- سادہ منتقل اوسط ((SMA): قیمتوں کی اوسط رجحان کی عکاسی کرتی ہے۔

- نسبتاً کمزور اشارے ((RSI): قیمتوں کی کمزوری کی عکاسی کرتا ہے۔

اس حکمت عملی کی بنیادی منطق یہ ہے:

جب آر ایس آئی اشارے کی لکیر حرکت پذیر اوسط سے کم ہوتی ہے تو اس کو اوور سیل علاقہ سمجھا جاتا ہے ، جس سے اسٹاک کی قدر کم ہوتی ہے ، جس سے خریدنے کا اشارہ ملتا ہے۔ جب آر ایس آئی اشارے کی لکیر حرکت پذیر اوسط سے زیادہ ہوتی ہے تو اس کو اوور سیل علاقہ سمجھا جاتا ہے ، جس سے اسٹاک کی قدر زیادہ ہوتی ہے ، جس سے فروخت کا اشارہ ملتا ہے۔

اس کا مطلب یہ ہے کہ ، چلتی اوسط ایک حد تک اسٹاک کی منصفانہ قیمت کی عکاسی کرتی ہے۔ آر ایس آئی اشارے اسٹاک کی موجودہ مضبوطی کی نمائندگی کرتے ہیں۔ آر ایس آئی اشارے سے زیادہ یا اس سے کم چلنے والی اوسط کا مطلب یہ ہے کہ الٹ جانے کا موقع موجود ہے۔

یہ حکمت عملی مندرجہ ذیل اقدامات کے ذریعے ٹریڈنگ سگنل تیار کرتی ہے۔

- اسٹاک کے آر ایس آئی اور سادہ منتقل اوسط کے حساب سے

- RSI اشارے کی قیمتوں کا موازنہ اور منتقل اوسط کے درمیان بڑے پیمانے پر تعلقات

- جب RSI اشارے پر منتقل ہونے والی اوسط سے گزرتا ہے تو ، فروخت کا اشارہ ہوتا ہے

- جب RSI اشارے نیچے کی طرف منتقل ہوتا ہے تو خریدنے کا اشارہ ہوتا ہے

- خطرے کو کنٹرول کرنے کے لئے سٹاپ نقصان اور منتقل سٹاپ کا تعین کریں

اسٹریٹجک فوائد

اس حکمت عملی میں ٹریڈنگ کے رجحانات کا اندازہ لگانے کے لئے منتقل اوسط اور آر ایس آئی اشارے کے اوور خرید اور اوور فروخت کا اندازہ لگانا شامل ہے ، جس سے مختلف اشارے کے فوائد کا مجموعی طور پر استعمال کیا جاسکتا ہے ، جس سے مارکیٹ کے موڑ کا اندازہ لگایا جاسکتا ہے۔

اہم فوائد:

- قیمتوں کے رجحانات کو مؤثر طریقے سے دکھانے کے لئے منتقل اوسط

- RSI اشارے اوور بیو اور اوور سیل کی عکاسی کرسکتے ہیں

- ڈبل اشارے کے ساتھ مل کر ، مارکیٹ کے موڑ کی زیادہ درستگی کا اندازہ لگائیں

- خطرے کو کنٹرول کرنے کے لئے ایک سٹاپ نقصان مقرر کریں

اسٹریٹجک رسک

اس حکمت عملی کے کچھ خطرات بھی ہیں:

- اشارے کے غلط سگنل کا امکان موجود ہے ، جس سے غیر ضروری نقصان ہوسکتا ہے

- جب حالات شدید ہلچل کا شکار ہوں تو ، اسٹاپ نقصان کو توڑ دیا جاسکتا ہے ، جس سے زیادہ نقصان ہوتا ہے۔

- غلط پیرامیٹرز کی ترتیب بھی پالیسی کی کارکردگی کو متاثر کرتی ہے

خطرے کو کنٹرول کرنے کے لئے، آپ کو مندرجہ ذیل طریقوں سے بہتر بنانے کے کر سکتے ہیں:

- اشارے کے اشارے کو زیادہ قابل اعتماد بنانے کے لئے منتقل اوسط اور RSI کے پیرامیٹرز کو ایڈجسٹ کریں

- مناسب طریقے سے نرمی روکنے کے لئے روکنے سے بچنے سے بچنے کے لئے روکنے سے بچنے کے لئے

- DYNAMIC سٹاپ اور دیگر طریقوں کو اپنانے کے لئے موزوں سٹاپ کا استعمال کرتے ہوئے

حکمت عملی کی اصلاح کی سمت

اس حکمت عملی کو مزید بہتر بنانے کے لیے مندرجہ ذیل نکات پر غور کیا جا سکتا ہے:

- بہترین پیرامیٹرز کو تلاش کرنے کے لئے مختلف دوروں کے پیرامیٹرز کے مجموعے کی جانچ

- سگنل کی وشوسنییتا کو بہتر بنانے کے لئے دیگر اشارے فلٹر شامل کریں ، جیسے ٹرانزیکشن حجم اشارے

- اسٹاپ نقصان کی حکمت عملی کو بہتر بنائیں تاکہ اسٹاپ نقصان زیادہ متحرک اور معقول ہو

- ڈیپ لرننگ اور دیگر ٹکنالوجیوں کے ساتھ مل کر ، موافقت پذیر پیرامیٹرز کی اصلاح کا طریقہ کار تیار کرنا

- پوزیشن مینجمنٹ ماڈیول شامل کریں ، مارکیٹ کی صورتحال کے مطابق پوزیشنوں کو متحرک طور پر ایڈجسٹ کریں

اس حکمت عملی کی استحکام اور منافع بخش صلاحیت کو پیرامیٹرز کی اصلاح ، اشارے کی اصلاح ، خطرے کے انتظام کی اصلاح وغیرہ کے ذریعہ بڑھایا جاسکتا ہے۔

خلاصہ کریں۔

متحرک اوسط اور نسبتا strong مضبوط اشارے کی حکمت عملی قیمت کے رجحانات کا فیصلہ کرنے اور اوور بیئر اوور سیل فیصلے کا استعمال کرتے ہوئے ، مارکیٹ کے موڑ کے نقطہ کو مؤثر طریقے سے اندازہ لگاسکتی ہے ، واپسی کے مواقع کو پکڑ سکتی ہے۔ یہ حکمت عملی آسان ، عملی ، خطرے سے متعلق ہے ، اور یہ ایک عملی مقدار کی تجارت کی حکمت عملی ہے۔ مسلسل اصلاح کے ذریعہ ، بہتر نتائج حاصل کیے جاسکتے ہیں۔

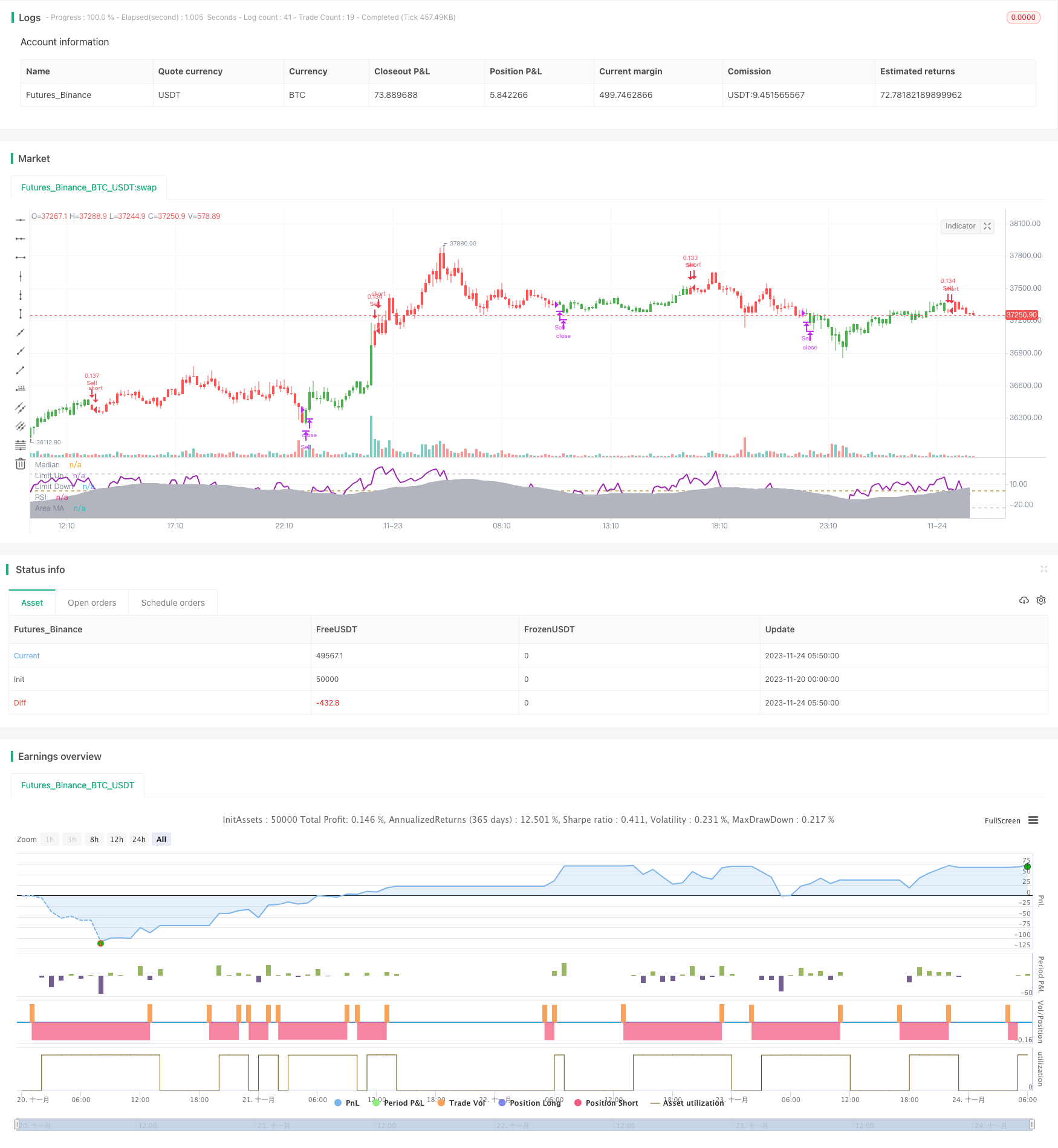

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-24 06:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title = "RSI versus SMA", shorttitle = "RSI vs SMA", overlay = false, pyramiding = 0, default_qty_type = strategy.percent_of_equity, default_qty_value = 10, currency = currency.GBP)

// Revision: 1

// Author: @JayRogers

//

// *** USE AT YOUR OWN RISK ***

// - Nothing is perfect, and all decisions by you are on your own head. And stuff.

//

// Description:

// - It's RSI versus a Simple Moving Average.. Not sure it really needs much more description.

// - Should not repaint - Automatically offsets by 1 bar if anything other than "open" selected as RSI source.

// === INPUTS ===

// rsi

rsiSource = input(defval = open, title = "RSI Source")

rsiLength = input(defval = 8, title = "RSI Length", minval = 1)

// sma

maLength = input(defval = 34, title = "MA Period", minval = 1)

// invert trade direction

tradeInvert = input(defval = false, title = "Invert Trade Direction?")

// risk management

useStop = input(defval = false, title = "Use Initial Stop Loss?")

slPoints = input(defval = 25, title = "Initial Stop Loss Points", minval = 1)

useTS = input(defval = true, title = "Use Trailing Stop?")

tslPoints = input(defval = 120, title = "Trail Points", minval = 1)

useTSO = input(defval = false, title = "Use Offset For Trailing Stop?")

tslOffset = input(defval = 20, title = "Trail Offset Points", minval = 1)

// === /INPUTS ===

// === BASE FUNCTIONS ===

// delay for direction change actions

switchDelay(exp, len) =>

average = len >= 2 ? sum(exp, len) / len : exp[1]

up = exp > average

down = exp < average

state = up ? true : down ? false : up[1]

// === /BASE FUNCTIONS ===

// === SERIES and VAR ===

// rsi

shunt = rsiSource == open ? 0 : 1

rsiUp = rma(max(change(rsiSource[shunt]), 0), rsiLength)

rsiDown = rma(-min(change(rsiSource[shunt]), 0), rsiLength)

rsi = (rsiDown == 0 ? 100 : rsiUp == 0 ? 0 : 100 - (100 / (1 + rsiUp / rsiDown))) - 50 // shifted 50 points to make 0 median

// sma of rsi

rsiMa = sma(rsi, maLength)

// self explanatory..

tradeDirection = tradeInvert ? 0 <= rsiMa ? true : false : 0 >= rsiMa ? true : false

// === /SERIES ===

// === PLOTTING ===

barcolor(color = tradeDirection ? green : red, title = "Bar Colours")

// hlines

medianLine = hline(0, title = 'Median', color = #996600, linewidth = 1)

limitUp = hline(25, title = 'Limit Up', color = silver, linewidth = 1)

limitDown = hline(-25, title = 'Limit Down', color = silver, linewidth = 1)

// rsi and ma

rsiLine = plot(rsi, title = 'RSI', color = purple, linewidth = 2, style = line, transp = 50)

areaLine = plot(rsiMa, title = 'Area MA', color = silver, linewidth = 1, style = area, transp = 70)

// === /PLOTTING ===

goLong() => not tradeDirection[1] and tradeDirection

killLong() => tradeDirection[1] and not tradeDirection

strategy.entry(id = "Buy", long = true, when = goLong())

strategy.close(id = "Buy", when = killLong())

goShort() => tradeDirection[1] and not tradeDirection

killShort() => not tradeDirection[1] and tradeDirection

strategy.entry(id = "Sell", long = false, when = goShort())

strategy.close(id = "Sell", when = killShort())

if (useStop)

strategy.exit("XSL", from_entry = "Buy", loss = slPoints)

strategy.exit("XSS", from_entry = "Sell", loss = slPoints)

// if we're using the trailing stop

if (useTS and useTSO) // with offset

strategy.exit("XSL", from_entry = "Buy", trail_points = tslPoints, trail_offset = tslOffset)

strategy.exit("XSS", from_entry = "Sell", trail_points = tslPoints, trail_offset = tslOffset)

if (useTS and not useTSO) // without offset

strategy.exit("XSL", from_entry = "Buy", trail_points = tslPoints)

strategy.exit("XSS", from_entry = "Sell", trail_points = tslPoints)