دوہری CCI مقداری حکمت عملی

جائزہ

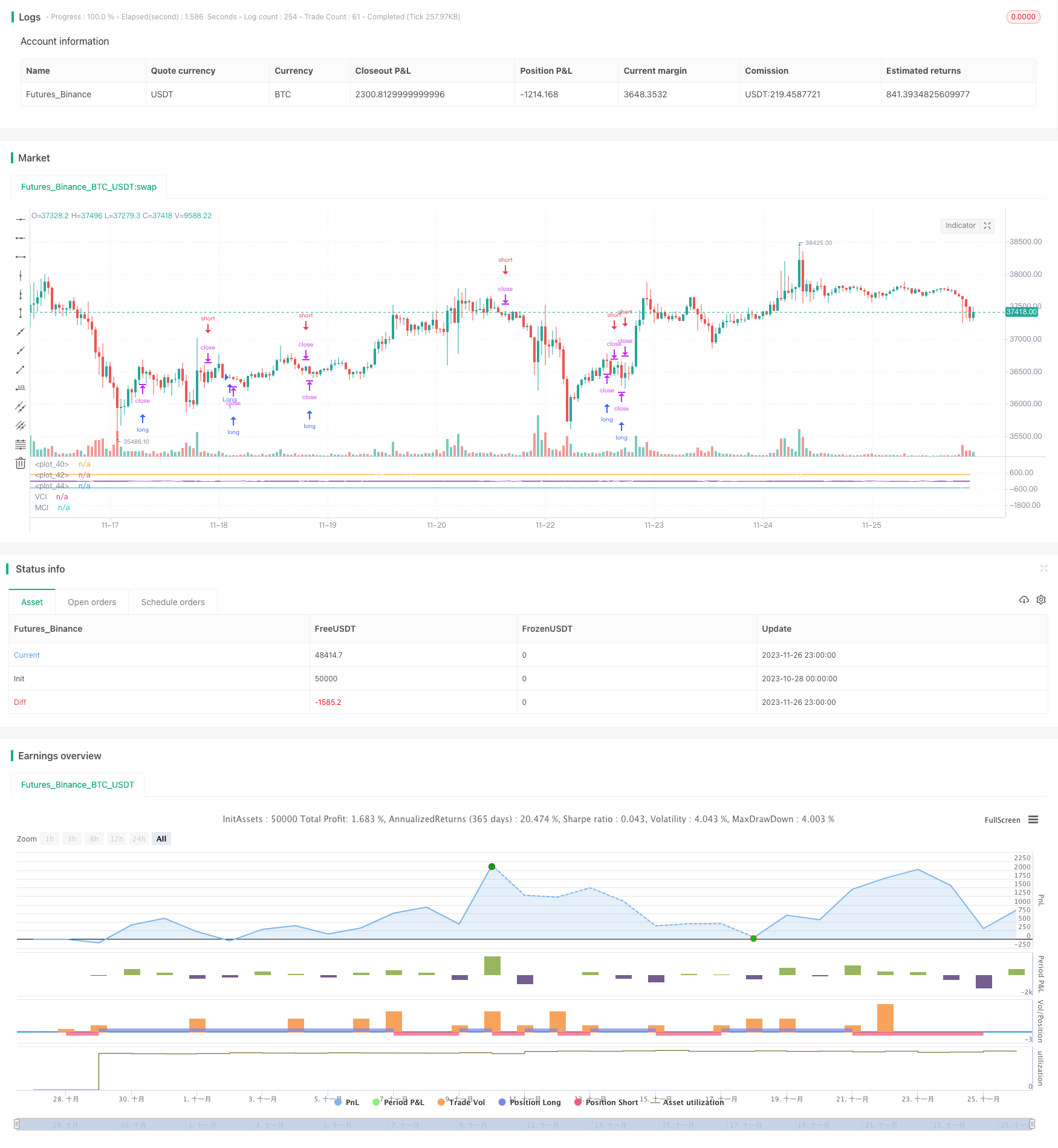

یہ حکمت عملی کلاسیکی تکنیکی اشارے سی سی آئی اور خود مختار طور پر تیار کردہ وی سی آئی ، ایم سی آئی ڈبل انڈیکس کے ساتھ مل کر ٹریڈنگ سگنل تشکیل دیتی ہے۔ یہ ایک عام مقدار کی تجارت کی حکمت عملی ہے۔ یہ حجم اور قیمت میں تبدیلی کے رجحانات کی نشاندہی کرکے ، موجودہ مارکیٹ میں اہم تجارتی سمت اور طاقت کا اندازہ کرکے ، تجارتی سگنل تشکیل دیتا ہے۔ یہ ڈیجیٹل کرنسی ، غیر ملکی کرنسی اور اسٹاک جیسے مالی آلات پر وسیع پیمانے پر لاگو ہوسکتا ہے۔

حکمت عملی کا اصول

- اوہل سی 4 اوسط لائن کا حساب لگائیں ، اور سی سی آئی اشارے کے ساتھ قیمتوں کا تعین کریں۔

- او بی وی کی پیمائش کے لئے پیسے کے بہاؤ کا حساب لگانا؛

- وی سی آئی انڈیکس کا حساب لگائیں ، یعنی او بی وی اشارے کے فرق کے ذریعہ پیسے کے بہاؤ کی تقسیم کا اندازہ لگائیں۔

- ایم سی آئی انڈیکس کا حساب لگائیں ، یعنی قیمتوں میں فرق کے ذریعہ قیمتوں کی تقسیم کی پیمائش کریں۔

- VCI اور MCI انڈیکس کا موازنہ کریں اور مارکیٹ میں خرید و فروخت کے رجحان کا اندازہ لگائیں۔

- VCI > MCI ، خریدار تیار ہے؛

- VCI < MCI، بیچنے والے کی خواہش؛

- وی سی آئی اور ایم سی آئی کے موازنہ پر مبنی ایک سے زیادہ کاؤک سگنل؛

طاقت کا تجزیہ

- اس حکمت عملی میں قیمتوں، حجم اور فنڈز کے بہاؤ کو متعدد جہتوں میں شامل کیا گیا ہے تاکہ مارکیٹ میں خرید و فروخت کے رجحان کا اندازہ لگایا جاسکے۔

- VCI اور MCI متحرک معیاری فرق کے حساب سے ، مارکیٹ میں حقیقی وقت میں تبدیلیوں کے مطابق ڈھالنے کے قابل ہیں۔

- حکمت عملی کے پیرامیٹرز کو بہت زیادہ ریٹرننگ کے بعد بہتر بنایا گیا ہے ، جس میں مضبوط استحکام ہے۔

خطرے کا تجزیہ

- قیمتوں اور حجم کے اشارے کی تاخیر سے گنتی کی گئی ہے ، جس سے غیر متوقع واقعات کو پہلے سے نہیں پکڑا جاسکتا ہے۔

- ایک واحد حکمت عملی پیچیدہ اور بدلتے ہوئے مارکیٹ کے حالات کا مکمل احاطہ نہیں کرسکتی ہے۔

- مارکیٹ کو الگ الگ نہیں سمجھا جاسکتا ہے کیونکہ اسے دوسرے معاون اشارے کے ساتھ مل کر استعمال کرنے کی ضرورت ہے۔

اصلاح کی سمت

- گہری سیکھنے اور دیگر پیش گوئی کرنے والے ماڈل کے ساتھ ، سگنل کے فیصلے کی درستگی کو بہتر بنائیں۔

- خطرے کے کنٹرول کے ماڈیولز جیسے اسٹاپ نقصانات میں اضافہ ، حکمت عملی کی استحکام کو بہتر بنانا۔

- مختلف پیرامیٹرز کے مجموعے کو آزمائیں اور مخصوص مارکیٹوں میں ان کی اہلیت کا اندازہ لگائیں۔

خلاصہ کریں۔

یہ حکمت عملی دوہری سی سی آئی انڈیکس کے موازنہ کے ذریعے تجارتی سگنل بناتی ہے ، جس میں قیمت اور تجارت کے حجم جیسے متعدد عوامل پر غور کیا جاتا ہے ، اور مارکیٹ کی خرید و فروخت کی طاقت کا اندازہ لگایا جاتا ہے۔ یہ ایک عام اور عملی مقدار میں تجارت کی حکمت عملی ہے۔ لیکن اس حکمت عملی کو زیادہ سے زیادہ فائدہ اٹھانے کے ل other دوسرے معاون ٹولز کے ساتھ مل کر استعمال کرنے کی ضرورت ہے۔

/*backtest

start: 2023-10-28 00:00:00

end: 2023-11-27 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("MCI and VCI - Modified CCI Formulas")

test = cci(ohlc4, 13)

test1 = cci(ohlc4, 20)

obv(src) => cum(change(src) > 0 ? volume : change(src) < 0 ? -volume : 0*volume)

mDisc = input(0, title="Mode Discrepency")

mDiv = input(0.015, title="Interval")

mean(_src, _length)=>

_return = sum(_src, _length) / _length

median(_src, _length)=>

_return = _src

for _i = 0 to _length

_return := _return == 0 ? _src : (_return + _src[_i]) / 2

_return

len = input(20, title="Standard (Average) Length")

mmm = input(20, title="Lookback length")

srcV = obv(input(ohlc4))

srcP = input(close)

x = sma(srcV, len)

MDV2 = abs(stdev(median(x, len), mmm))

MDV3 = abs(stdev(mean(x, len), mmm))

AMDV = (MDV2+MDV3)/2

pt1v = (srcV-ema(srcV, len))/ AMDV

pt2v = 1/mDiv

VCI=pt1v*pt2v

y = ema(srcP, len)

MDP2 = abs(stdev(median(y, len), mmm))

MDP3 = abs(stdev(mean(y, len), mmm))

AMDA = (MDP2 + MDP3)/2

pt1p = 1/mDiv

pt2p = (srcP-ema(srcP, len))/ AMDA

MCI = pt1p * pt2p

plot(VCI, color=yellow, title="VCI", style="Histogram")

plot(MCI, color=white, title="MCI")

plot(500, style=line)

plot(0, style=line, linewidth=2)

plot(-500, style=line)

long = crossover(MCI, 0) and VCI > MCI[2]

short = crossunder(MCI, 0) and VCI < MCI[2]

//Time Control

//Set date and time

FromMonth = input(defval = 9, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 13, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2018, title = "From Year", minval = 2017)

ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 2017)

// === FUNCTION EXAMPLE ===

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false // create function "within window of time"

direction = input(0, title = "Strategy Direction", minval=-1, maxval=1)

strategy.risk.allow_entry_in(direction == 0 ? strategy.direction.all : (direction < 0 ? strategy.direction.short : strategy.direction.long))

if (long)

strategy.entry("Long", strategy.long, when=window(), limit=ohlc4, oca_name="BollingerBands", comment="BBandLE")

else

strategy.cancel(id="Long")

if (short)

strategy.entry("Short", strategy.short, when=window(), limit=ohlc4, oca_name="BollingerBands", comment="BBandSE")

else

strategy.cancel(id="Short")