ڈبل ٹرٹل بریک آؤٹ حکمت عملی

جائزہ

ڈبل ساحلوں کی توڑنے والی حکمت عملی میں ساحلوں کے تجارتی قانون کی توڑنے والی حکمت عملی اور لنڈا راشک کے موبائل اسٹاپ اصول کو ملا دیا گیا ہے ، جس میں عمدہ توڑنے کی کارکردگی اور سخت خطرے پر قابو پانے کی حکمت عملی ہے۔ یہ حکمت عملی قیمتوں کے اوپر اور نیچے توڑنے کی نگرانی کرتی ہے ، جب توڑ پڑتا ہے تو زیادہ یا کم پوزیشن قائم کرتی ہے ، اور موبائل اسٹاپ نقصان اور موبائل اسٹاپ مینجمنٹ پوزیشن کا استعمال کرتی ہے۔

حکمت عملی کا اصول

بنیادی منطق یہ ہے کہ بڑے دورانیہ کی اونچائی پر چھوٹی دورانیہ کی اونچائی کو توڑنے پر خالی ہوجائیں ، اور بڑے دورانیہ کی نچلی سطح پر چھوٹی دورانیہ کی نچلی سطح کو توڑنے پر زیادہ کریں۔ پوزیشن قائم کرنے کے بعد چلنے والی روک تھام اور چلنے والی روک تھام ، پہلے روک تھام کے خطرے کی تصدیق کریں۔ جب پوزیشن کی تعداد مقررہ رکنے کی تعداد میں جمع ہوجاتی ہے تو ، اگلے دور میں روک تھام کا آرڈر منسوخ کریں ، اور پھر آدھی پوزیشن سے باہر نکلیں اور منافع کو مقفل کرنے اور قیمت کے فرق کو ٹریک کرنے کے لئے چلنے والی روک تھام اور چلنے والی روک تھام کو ترتیب دیں۔

آپریشن کے لیے درج ذیل مراحل پر عمل کریں:

- حساب لگائیں بڑا دورانیہ ((20 دورانیہ) اونچائیprevHigh اور چھوٹا دورانیہ ((4 دورانیہ) اونچائیsmallPeriodHigh。

- جب تازہ ترین K لائن کی اونچائی prevHigh سے بڑی ہو ، اور prevHigh چھوٹی پیریڈ ہائی سے بڑی ہو ، تو یہ ظاہر کرتا ہے کہ بڑے دورانیہ کی اونچائی چھوٹی دورانیہ کی اونچائی کو توڑ دیتی ہے ، اس وقت اگر کوئی پوزیشن خالی نہیں ہے۔

- ذخیرہ اندوزی کے بعد چلنے والی روک تھام کا تعین کریں ، جب پوزیشن کی پوزیشن تبدیل ہوجائے تو روک تھام کے احکامات کو منسوخ کریں ، تاکہ نقصان کو روکا جاسکے۔

- جب پوزیشن ہولڈر کی تعداد مقررہ موبائل اسٹاپ کی مدت تک پہنچ جاتی ہے (موجودہ دورانیہ 0 ہے) ، تو اگلے دورانیے میں آدھی پوزیشن چھوڑ دیں ، اور موبائل اسٹاپ اور موبائل اسٹاپ قائم کریں ، قیمت کے فرق کو ٹریک کریں اور منافع کو مقفل کریں۔

- اسی طرح ، ایک چھوٹی سی مدت کی کم سے کم اور بڑے دورانیے کی کم سے کم کے درمیان ایک وقفے کی بنیاد پر ایک کثیر پوزیشن بنائیں۔

طاقت کا تجزیہ

یہ ایک جامع اور کامیاب حکمت عملی ہے جس میں مندرجہ ذیل فوائد ہیں:

- دوہری دورانیہ سمندری سیلاب ٹریڈنگ کے طریقہ کار کے ساتھ مل کر ، اس سے ٹوٹ پھوٹ کے اشارے کو مؤثر طریقے سے پہچان لیا جاسکتا ہے۔

- موبائل اسٹاپ اور موبائل اسٹاپنگ ٹکنالوجی کا استعمال کرتے ہوئے خطرے کو سختی سے کنٹرول کریں اور بڑے نقصانات سے بچیں۔

- دو بار کھیلنے کے بعد ، ایک بار آدھی پوزیشن کو روکیں ، اور پھر پوری پوزیشن کو روکنے کے لئے ، منافع کو لاک کریں۔

- دو طرفہ آپریشنز کو مدنظر رکھتے ہوئے ، جو زیادہ جگہ کے تبادلے کی مارکیٹ کی خصوصیات کے مطابق ہے۔

- اس کے علاوہ، اس کے پاس بہت اچھا ریٹرننگ اثر ہے اور اس کی مضبوط ڈسک کی کارکردگی ہے.

خطرے کا تجزیہ

اہم خطرات اور ان سے نمٹنے کے اقدامات درج ذیل ہیں:

- جعلی توڑنے کا خطرہ دورانیہ کے پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کیا جانا چاہئے تاکہ اس بات کا یقین کیا جاسکے کہ توڑنے کا اثر ہے۔

- گرنے کے خطرے کا پیچھا کرنا۔ رجحان اور شکل کے ساتھ مل کر فلٹرنگ کی جانی چاہئے ، رجحان کے اختتام پر پوزیشن لگانے سے گریز کریں۔

- اسٹاپ نقصان کو جھٹکا دینے کا خطرہ ہے۔ اسٹاپ نقصان کی حد کو مناسب طریقے سے نرمی دی جاسکتی ہے ، اس بات کو یقینی بنائیں کہ کافی جگہ موجود ہے۔

- موبائل سٹاپ نقصان انتہائی حساس خطرہ ہے۔ اس کے بعد سلائڈ پوائنٹ کی ترتیب کو ایڈجسٹ کیا جانا چاہئے تاکہ بے کار نقصان سے بچا جاسکے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

- ٹرانزیکشنز کی تعداد میں اضافے کے لئے ایک بریک فلٹر کو استعمال کیا جاتا ہے، جس سے بریک کی صداقت کو یقینی بنایا جا سکتا ہے.

- رجحانات کی تشخیص کرنے والے اشارے میں شامل ہوں اور رجحانات کے اختتام پر پوزیشنوں سے گریز کریں۔

- مزید ٹائم سائیکلوں کے ساتھ ، اس وقت کا اندازہ لگائیں جب اس نے کامیابی حاصل کی ہو۔

- مشین لرننگ الگورتھم شامل کریں ، متحرک اصلاح کے پیرامیٹرز۔

- دیگر حکمت عملیوں کے ساتھ مل کر ، اعدادوشمار کے ارگٹ کو نافذ کریں۔

خلاصہ کریں۔

دو سمندری طوفانوں کی توڑنے والی حکمت عملی میں دوہری سائیکل ٹکنالوجی ، توڑنے والی تھیوری اور سخت رسک مینجمنٹ کے طریقوں کا جامع استعمال ہوتا ہے ، جس میں اعلی جیت کی شرح کو برقرار رکھنے کے ساتھ ساتھ منافع کی استحکام کو بھی یقینی بنایا جاتا ہے۔ حکمت عملی کا ماڈل سادہ اور واضح ہے ، سمجھنے اور لاگو کرنے میں آسان ہے ، اور یہ ایک بہت ہی عمدہ مقداری حکمت عملی ہے۔ اس حکمت عملی میں بہت زیادہ اصلاح کی گنجائش بھی ہے ، اور سرمایہ کار اس کی بنیاد پر جدت طرازی کرسکتے ہیں ، اور بہتر تجارتی نظام تشکیل دے سکتے ہیں۔

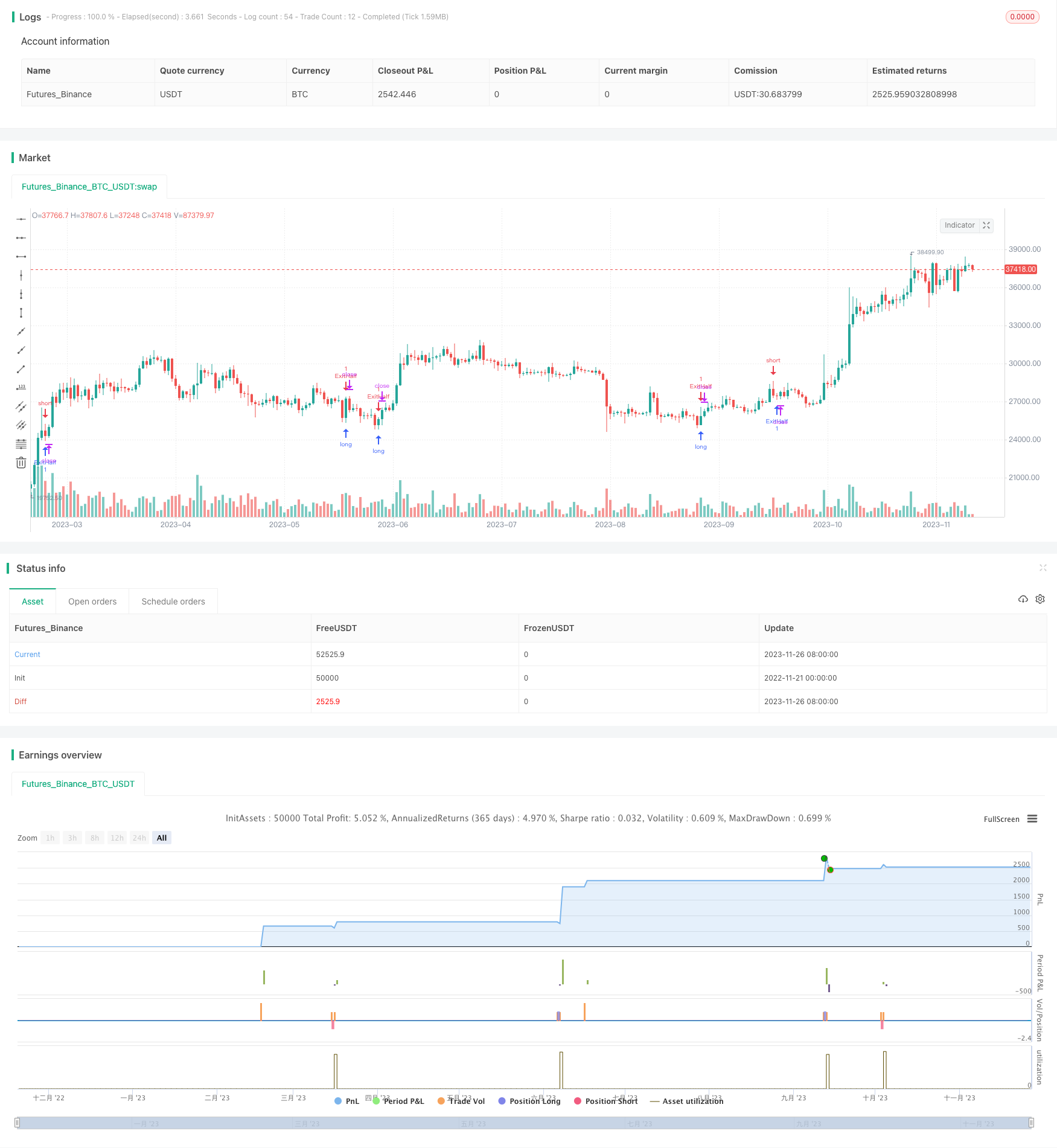

/*backtest

start: 2022-11-21 00:00:00

end: 2023-11-27 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title = "Turtle soup plus one", shorttitle = "Turtle soup plus one", overlay=true)

bigPeriod = input(20)

smallPeriod = input(4)

takeProfitBars = input(0)

trailingStop = input(5, title = "Trailing stop percentages")

if (strategy.position_size == 0)

strategy.cancel("Long")

strategy.cancel("Short")

strategy.cancel("Stop")

stopLossPrice = 0.1

stopLossPrice := nz(stopLossPrice[1])

takeProfitStarted = false

takeProfitStarted := nz(takeProfitStarted[1])

prevHigh = highest(high, bigPeriod - smallPeriod)[smallPeriod]

smallPeriodHigh = highest(high, smallPeriod - 1)[1]

if (high > prevHigh and prevHigh > smallPeriodHigh and close > prevHigh and strategy.position_size == 0)

strategy.order("Short", strategy.short, stop = prevHigh)

if strategy.position_size < 0 and strategy.position_size[1] == 0

stopLossPrice := high[1]

strategy.order("Stop", strategy.long, qty = -strategy.position_size, stop = stopLossPrice)

takeProfitStarted := false

if (strategy.position_size < 0 and sum(strategy.position_size, takeProfitBars) == strategy.position_size * takeProfitBars and close < strategy.position_avg_price and not takeProfitStarted)

takeProfitStarted := true

strategy.cancel("Stop")

strategy.order("ExitHalf", strategy.long, qty = ceil(-strategy.position_size / 2), stop = close)

if (strategy.position_size != -1)

strategy.exit("ExitFull", "Short", qty = -strategy.position_size - ceil(-strategy.position_size / 2), loss = stopLossPrice, trail_price = close, trail_offset = -(close - strategy.position_avg_price) * trailingStop / 100 / syminfo.mintick)

prevLow = lowest(low, bigPeriod - smallPeriod)[smallPeriod]

smallPeriodLow = lowest(low, smallPeriod - 1)[1]

if (low < prevLow and prevLow < smallPeriodLow and close < prevLow and strategy.position_size == 0)

strategy.order("Long", strategy.long, stop = prevLow)

if strategy.position_size > 0 and strategy.position_size[1] == 0

stopLossPrice := low[1]

strategy.order("Stop", strategy.short, qty = strategy.position_size, stop = stopLossPrice)

takeProfitStarted := false

if (strategy.position_size > 0 and sum(strategy.position_size, takeProfitBars) == strategy.position_size * takeProfitBars and close > strategy.position_avg_price and not takeProfitStarted)

takeProfitStarted := true

strategy.cancel("Stop")

strategy.order("ExitHalf", strategy.short, qty = ceil(strategy.position_size / 2), stop = close)

if (strategy.position_size != 1)

strategy.exit("ExitFull", "Long", qty = strategy.position_size - ceil(strategy.position_size / 2),loss = stopLossPrice, trail_price = close, trail_offset = (close - strategy.position_avg_price) * trailingStop / 100 / syminfo.mintick)

// === Backtesting Dates ===

testPeriodSwitch = input(false, "Custom Backtesting Dates")

testStartYear = input(2018, "Backtest Start Year")

testStartMonth = input(3, "Backtest Start Month")

testStartDay = input(6, "Backtest Start Day")

testStartHour = input(08, "Backtest Start Hour")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,testStartHour,0)

testStopYear = input(2038, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(14, "Backtest Stop Day")

testStopHour = input(14, "Backtest Stop Hour")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,testStopHour,0)

testPeriod() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

isPeriod = testPeriodSwitch == true ? testPeriod() : true

// === /END

if not isPeriod

strategy.cancel_all()

strategy.close_all()