بند یانگ لائن حکمت عملی

جائزہ

بند شمسی لکیری حکمت عملی ایک کی لائن شکل پر مبنی ایک مقداری تجارتی حکمت عملی ہے۔ یہ حکمت عملی خرید و فروخت کے سگنل تلاش کرنے کے لئے بند شمسی لکیری شکل کی شناخت کرتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اصول یہ ہے کہ: موجودہ K لائن ڈینٹ لائن ہے ، پچھلی K لائن یارن لائن ہے ، اور موجودہ K لائن کی کم سے کم قیمت پچھلی K لائن کی کم سے کم قیمت سے زیادہ ہے ، موجودہ K لائن کی اعلی قیمت پچھلی K لائن کی اعلی قیمت سے کم ہے ، جب ایک بند بند ڈینٹ لائن ڈوبنے والی شکل پیدا ہوتی ہے۔ اس کا مطلب یہ ہے کہ قیمت ایک بند اوپر کی جگہ تشکیل دے چکی ہے ، جس سے ظاہر ہوتا ہے کہ کثیر جہتی طاقت ختم ہونے والی ہے ، جو فروخت کا اشارہ ہے۔ اس کے برعکس ، جب ڈینٹ بند ڈینٹ لائن ڈوبنے کی تشکیل ہوتی ہے تو ، خریدنے کا اشارہ پیدا ہوتا ہے۔

یہاں K لائن اداروں کا اوسط استعمال کیا گیا ہے تاکہ وہ اسٹاپ لائن ہو۔ جب ادارے اسٹاپ لائن سے آدھے بڑے ہوں تو اسٹاپ لائن۔

طاقت کا تجزیہ

بند شمسی حکمت عملی کے فوائد میں سے کچھ یہ ہیں:

- سادہ اور معقول K لائن شکل کے فیصلے کی بنیاد پر ، آسانی سے سمجھنے اور لاگو کرنے کے لئے۔

- کم تبدیلیوں کے ساتھ ایک وقفے وقفے کی نشاندہی کی جاسکتی ہے۔ جب بڑھتی ہوئی حد بند ہوجاتی ہے تو ، کثیر طاقت کا خاتمہ قریب ہوتا ہے ، جو مناسب فروخت کی جگہ ہے۔

- خطرے کو کنٹرول کرنے کے لئے واضح اسٹاپ نقصان کا طریقہ کار۔

خطرے کا تجزیہ

اس میں کچھ خطرات بھی ہیں:

- نگرانی کی کم تعدد ، بہترین خرید و فروخت کے نقطہ نظر سے محروم ہوسکتا ہے۔ مختصر دورانیے والی K لائنوں پر اس کا اثر بہت کم ہے۔

- جعلی سورج کی لکیریں، جعلی زین کی لکیریں غلط سگنل کا سبب بن سکتی ہیں۔ ٹرانسپورٹ کی مقدار جیسے اشارے کو فلٹر کرنے کی ضرورت ہے۔

- صرف K لائن کی شکل کی بنیاد پر ، دیگر تکنیکی اشارے اور بنیادی عوامل کو مدنظر نہ رکھتے ہوئے ، ایک خاص اندھا پن موجود ہے۔

ان خطرات کو کم کرنے کے لئے ، تجارت کی مقدار میں شرائط کا فیصلہ شامل کرنے پر غور کیا جاسکتا ہے ، یا اس کے ساتھ مل کر استعمال کیا جاسکتا ہے دیگر اشارے ، جیسے کہ منتقل اوسط ، مارکیٹ کے رجحانات کا جامع فیصلہ کریں۔ اسٹاپ نقصان کی لائن بھی مارکیٹ میں اتار چڑھاؤ کی سطح کے مطابق متحرک طور پر ایڈجسٹ کی جاسکتی ہے۔

اصلاح کی سمت

بند شمسی حکمت عملی کو مندرجہ ذیل پہلوؤں سے بھی بہتر بنایا جاسکتا ہے:

- ٹرانزیکشن کی مقدار میں شرائط شامل کریں۔ ٹرانزیکشن کی مقدار میں تیزی سے اضافہ اکثر رجحان کی تبدیلی کا مطلب ہوتا ہے۔

- روکنے کی شرائط کو ایڈجسٹ کریں۔ مارکیٹ میں اتار چڑھاؤ کی سطح اور خطرے کی ترجیحات کے مطابق روک تھام کی لائن کو متحرک طور پر ایڈجسٹ کیا جاسکتا ہے۔

- کثیر دورانیہ کا مجموعہ۔ کثیر دورانیہ پر اہم حمایت کی سطح کے قریب سورج کی لکیروں کے بند ہونے والے پوائنٹس کی شناخت کریں۔

- دیگر تکنیکی اشارے کے ساتھ مل کر مثال کے طور پر مجموعی طور پر رجحان کا فیصلہ کرنے کے لئے ایک اوسط لائن سسٹم کا اضافہ ، یا خرید و فروخت کے مقامات کا پیشگی فیصلہ کرنے کے لئے کچھ پیش گوئی والے اشارے متعارف کرانے

خلاصہ کریں۔

بند شمسی لکیری حکمت عملی ایک کی لائن کی شکل پر مبنی مقداری حکمت عملی کے طور پر ، اس کی خوبی یہ ہے کہ یہ آسان سمجھنے اور آسانی سے عمل میں لایا جاسکتا ہے ، جو خرید و فروخت کے مخصوص سگنل کو مؤثر طریقے سے پہچان سکتا ہے۔ تاہم ، اس میں کچھ حدود بھی ہیں ، جیسے غلط سگنل پیدا کرنے کا امکان ، اندھا پن کا زیادہ امکان وغیرہ۔ یہ مسائل بھی اس حکمت عملی کو بہتر بنانے کی سمت فراہم کرتے ہیں۔ اس حکمت عملی کی تاثیر کو مزید بڑھانے کے لئے حجم ، کثیر دورانیہ تجزیہ ، اور دیگر تکنیکی اشارے وغیرہ کی معلومات کا استعمال کرکے جامع فیصلہ کیا جاسکتا ہے۔

/*backtest

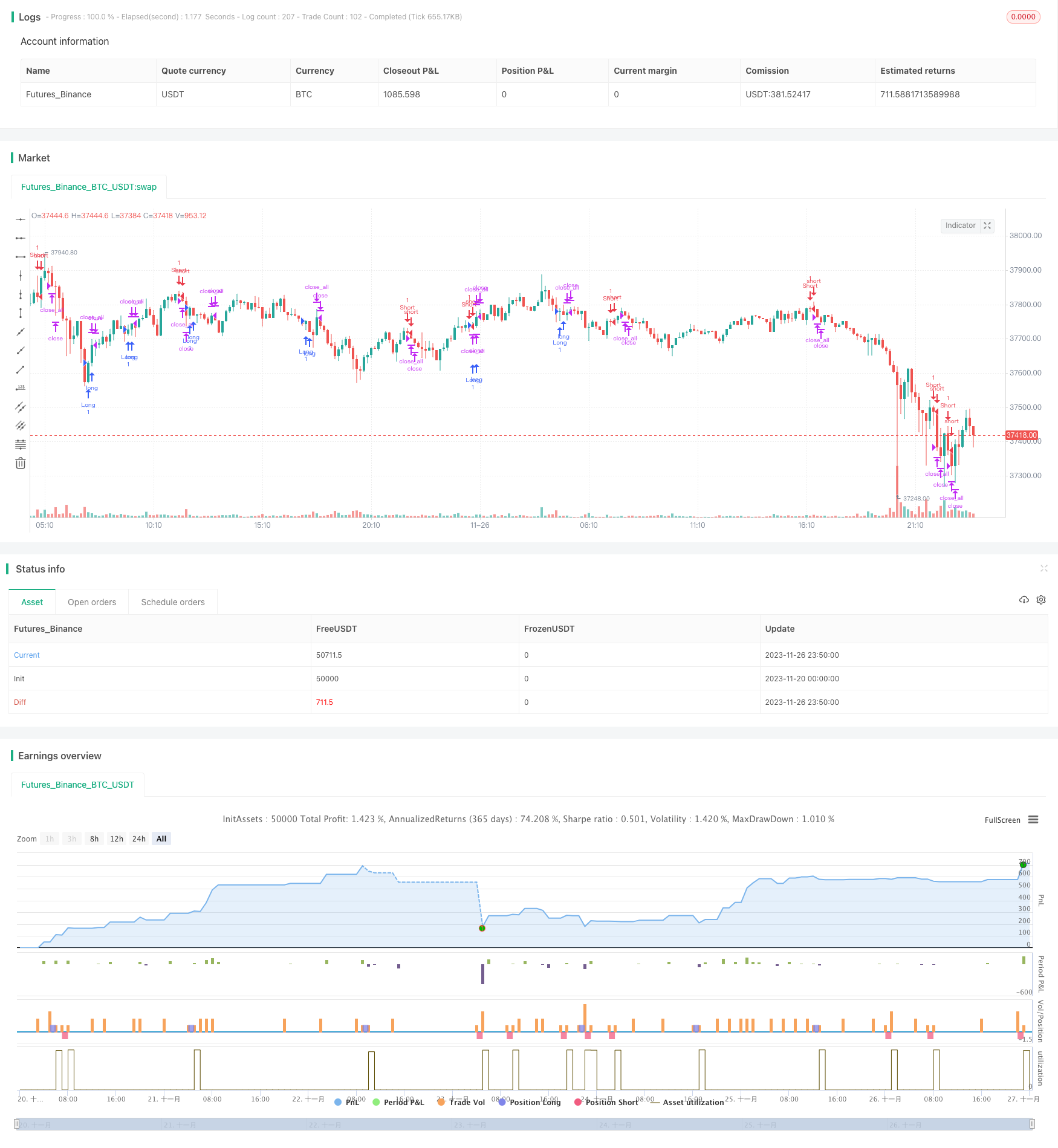

start: 2023-11-20 00:00:00

end: 2023-11-27 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=3

strategy(title = "Noro's Harami Strategy v1.0", shorttitle = "Harami str 1.0", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(false, defval = false, title = "Short")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Body

body = abs(close - open)

abody = sma(body, 10)

//MinMax Bars

min = min(close, open)

max = max(close, open)

bar = close > open ? 1 : close < open ? -1 : 0

//Signals

up = bar == 1 and bar[1] == -1 and min > min[1] and max < max[1]

dn = bar == -1 and bar[1] == 1 and min > min[1] and max < max[1]

exit = ((strategy.position_size > 0 and bar == 1) or (strategy.position_size < 0 and bar == -1)) and body > abody / 2

//Trading

if up

if strategy.position_size < 0

strategy.close_all()

strategy.entry("Long", strategy.long, needlong == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()