موونگ ایوریج ریورسل کراس اوور کی حکمت عملی

جائزہ

چلتی اوسط الٹ پلٹ پار کرنے کی حکمت عملی ایک تکنیکی تجزیہ کی حکمت عملی ہے۔ یہ چلتی اوسط کی سمت اور اسٹاک کی قیمت کے تعلقات کا استعمال کرتے ہوئے پوزیشن میں داخل ہونے یا باہر نکلنے کے وقت کا تعین کرتی ہے۔ خاص طور پر ، جب اسٹاک کی قیمت اوپر سے نیچے کی طرف 45 دن چلتی اوسط سے تجاوز کر جاتی ہے تو خالی ہوجاتی ہے۔ جب خالی پوزیشن رکھنے کے 8 دن بعد پوزیشن برابر ہوجاتی ہے۔ اس کے بعد جب اسٹاک کی قیمت نیچے کی طرف 45 دن چلتی اوسط سے تجاوز کرنے کا اشارہ ہوتا ہے تو اسے دوبارہ خالی کیا جاسکتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کی بنیادی منطق یہ ہے:

- 45 دن کی سادہ منتقل اوسط (SMA) کا حساب لگائیں

- جب اختتامی قیمت 45 دن کی اوسط سے اوپر اور نیچے کی طرف بڑھتی ہے تو ، shorted entry

- 8 ٹریڈنگ دن کے بعد خالی پوزیشن رکھنے والے

- اس کے بعد ، اگر قیمتوں میں ایک بار پھر کراسنگ کا اشارہ ہوتا ہے تو ، آپ دوبارہ خالی کر سکتے ہیں۔

خاص طور پر:

- پہلے 45 دن کے ایس ایم اے کا حساب لگائیں

- اگر کوئی خالی پوزیشن نہیں ہے اور اس کی قیمت میں کمی کا اشارہ ہے کہ ایس ایم اے کو عبور کیا گیا ہے ((قیمت اختتامی قیمت < ایس ایم اے اور پچھلے دن کی قیمت اختتامی قیمت> پچھلے دن کی ایس ایم اے) ، تو اس پر دباؤ ڈالیں

- اگر آپ کے پاس 8 دن کی خالی پوزیشن ہے تو ، آپ کو پوزیشن سے باہر ہونا چاہئے

- اگر کوئی خالی پوزیشن نہیں ہے اور قیمت ایک بار پھر SMA سگنل کو عبور کرتی ہے اور آخری کھلی پوزیشن سے کم از کم 8 دن کا وقفہ ہے تو ، اسے دوبارہ خالی کیا جاسکتا ہے

اس طرح کے منطق کے ساتھ ، اسٹاک کی قیمتوں میں نمایاں طور پر نیچے کی طرف جانے والی حرکت پذیری اوسط سے تجاوز کرنے کے بعد اور کچھ وقت کے بعد کٹ آف نقصان کے بعد ، اس میں کمی کی جاسکتی ہے۔

طاقت کا تجزیہ

اس حکمت عملی کے درج ذیل فوائد ہیں:

- تصورات سادہ ہیں، سمجھنے میں آسان اور قابل عمل

- اسٹاک کی قیمتوں میں تبدیلی کا اندازہ لگانے کے لئے حرکت پذیر اوسط کے اشارے کا استعمال کیا گیا

- واضح داخلے کے قواعد، ضائع کرنے کے قواعد

- کچھ جعلی بریک سگنلوں کو فلٹر کریں

دیگر حکمت عملیوں کے مقابلے میں ، یہ حکمت عملی سمجھنے میں آسان ہے اور اس پر عمل درآمد کرنا آسان ہے۔ اس کے علاوہ ، یہ اسٹاک کی قیمتوں کے رجحانات کا اندازہ لگانے کے لئے ایک معروف تکنیکی اشارے ، چلتی اوسط کا استعمال کرتا ہے۔ جب قیمت چلتی اوسط سے ٹوٹ جاتی ہے تو ، اس کا مطلب اکثر یہ ہوتا ہے کہ قلیل مدتی رجحانات میں ردوبدل ہوتا ہے۔ لہذا ، کچھ الٹ مواقع کو پکڑ سکتا ہے۔

اس کے علاوہ ، حکمت عملی میں داخلے کے قواعد اور 8 دن کی فکسڈ اسٹاپ نقصان کا طریقہ بھی خطرے کے کنٹرول کو واضح کرتا ہے۔ جعلی توڑ کی صورتحال کو بھی کچھ حد تک فلٹر کیا جاتا ہے۔ مجموعی طور پر ، یہ حکمت عملی آسان ، عملی اور آسانی سے قابل ہے۔

خطرے کا تجزیہ

لیکن اس حکمت عملی کے کچھ خطرات بھی ہیں:

- ایک متحرک اوسط خود ہی بہت زیادہ پسماندہ ہے اور اس بات کو یقینی نہیں بناتا ہے کہ ہر کراسنگ ایک درست رجحان کا رخ موڑنے والا نقطہ ہے

- 8 دن کی پوزیشن کا وقت نسبتاً کم ہے اور اس سے بڑے بازاروں کو پکڑنے میں مدد نہیں ملے گی

- ٹوٹ پھوٹ کے اشارے کی مزید تصدیق نہیں کی گئی ہے ، ممکنہ طور پر کچھ جعلی ٹوٹ پھوٹ ہوسکتی ہے۔

- کوئی اسٹاپ آؤٹ سیٹ نہیں ہے ، منافع کو لاک نہیں کیا جاسکتا

خاص طور پر ، حرکت پذیر اوسط خود ہی قیمت کی تبدیلیوں سے پیچھے رہ جاتا ہے ، لہذا اس کا اشارہ دینے کا وقت عین مطابق نہیں ہوتا ہے۔

اس کے علاوہ ، 8 دن کی پوزیشن ہولڈنگ کا وقت نسبتا short مختصر ہے۔ بڑے اسٹاک مارکیٹوں میں ، اس طرح کی روک تھام کی ترتیبات بہت زیادہ شدت پسند ہوسکتی ہیں ، جو مستقل طور پر بڑے الٹ کو پکڑنے کے قابل نہیں ہوسکتی ہیں۔ اس نے مارکیٹ میں بار بار آنے اور جانے والے لین دین کی تعداد میں بھی اضافہ کیا۔

حکمت عملی میں بریک سگنل کے فیصلے صرف قیمت اور منتقل اوسط کے تعلقات پر منحصر ہیں۔ سگنل کو فلٹر کرنے کے لئے مزید تصدیق کے اشارے یا شرائط مرتب نہیں کی گئیں۔ یہ اس وقت ہوتا ہے جب اس نے کسی حد تک جعلی بریک کی اجازت دی ہو۔

آخر میں ، منافع کو لاک کرنے کے لئے کوئی اسٹاپ پوائنٹ مرتب نہیں کیا گیا ہے۔ اس طرح ، نقصانات کو روکنے سے پہلے منافع میں کٹوتی ہوسکتی ہے۔

اصلاح کی سمت

مندرجہ بالا خطرے کے تجزیہ کے مطابق، حکمت عملی کو مندرجہ ذیل سمتوں میں بہتر بنایا جا سکتا ہے:

- جعلی توڑنے کو فلٹر کرنے کے لئے مزید تصدیق کے اشارے یا شرائط مرتب کریں

مثال کے طور پر ، دیگر تکنیکی اشارے جیسے MACD ، KD کو ترتیب دیا جاسکتا ہے ، جب وہ بھی ایک خاص سگنل ظاہر کرتے ہیں تو ہی رجحان کی تبدیلی کو تسلیم کیا جاسکتا ہے۔ یا تجارتی حجم میں اضافے کو بطور معاون شرط ترتیب دیا جاسکتا ہے۔

- ایڈجسٹ کرنے کے لئے پوزیشن کا وقت ترتیب دیں

مثال کے طور پر جب قیمت کسی مقررہ حد سے زیادہ چلنے کے بعد ہی رک جاتی ہے۔ یا جب دوسرے اشارے (جیسے MACD) سگنل دیتے ہیں تو رک جاتے ہیں۔

- سلائڈ پوائنٹ سٹاپ سیٹ کریں

اس طرح ، جب قیمت ایک خاص تناسب پر چلتی ہے تو ، منافع کو لاک کرنے کے لئے اسٹاپ پوائنٹس کو آہستہ آہستہ منتقل کیا جاتا ہے۔

- روزانہ پیرامیٹرز کو بہتر بنانے کے لئے

مختلف دن کے پیرامیٹرز کو آزمائیں اور جانچیں ، بہترین پیرامیٹرز تلاش کریں۔ آپ دوہری منتقل اوسط نظام بھی ترتیب دے سکتے ہیں۔

ان اصلاحات کے ذریعہ ، حکمت عملی کو آسان اور موثر رکھنے کی بنیاد پر ، سگنل کے معیار کو بہتر بنایا جاسکتا ہے ، جعلی توڑنے کے امکانات کو کم کیا جاسکتا ہے۔ زیادہ تر رجحانات سے فائدہ اٹھانا؛ اور زیادہ سے زیادہ خطرہ کنٹرول کرنے کی صلاحیت ہے۔ اس طرح ممکنہ طور پر بہتر حکمت عملی کی کارکردگی حاصل کی جاسکتی ہے۔

خلاصہ کریں۔

چلتی اوسط الٹ جانے والی حکمت عملی ایک بہت ہی آسان اور عملی شارٹ لائن ٹریڈنگ حکمت عملی ہے۔ یہ اسٹاک کی قیمتوں میں قلیل مدتی رجحان الٹ جانے کے سگنل کا اندازہ لگانے کے لئے ایک معروف تکنیکی اشارے ، چلتی اوسط کا استعمال کرتی ہے۔ اس کے فوائد میں آسانی سے سمجھنے ، آسان انجام دینے ، خطرے سے قابو پانے جیسے فوائد شامل ہیں۔ اس کے علاوہ ، کچھ اصلاح کے قابل مسائل بھی ہیں ، جیسے جھوٹے توڑ ، پوزیشن رکھنے کا وقت وغیرہ۔ معقول تکنیکی اشارے یا پیرامیٹرز کی تشکیل کے ذریعہ ، اس کی کارکردگی اور خطرے سے متعلق قابو پانے کی صلاحیت کو مزید بڑھا سکتے ہیں ، جبکہ اس کی سادہ اور موثر خصوصیات کو برقرار رکھتے ہوئے۔

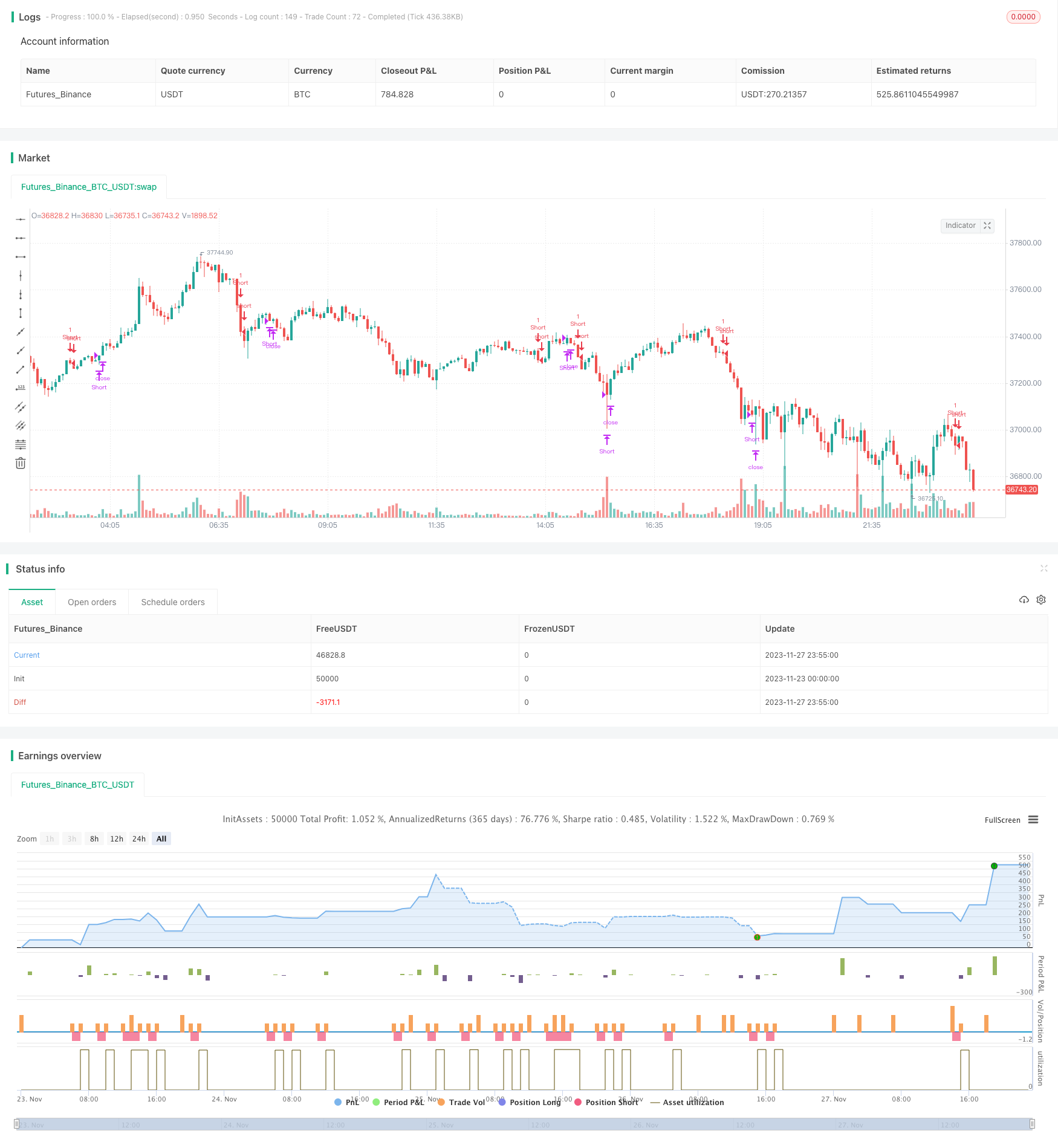

/*backtest

start: 2023-11-23 00:00:00

end: 2023-11-28 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average Reverse Crossover Strategy", overlay=true)

// Calculate the 45-day moving average

ma_length = 45

ma = ta.sma(close, ma_length)

// Track position entry and entry bar

var bool in_short_position = na

var int entry_bar = na

var int exit_bar = na

// Entry condition: Close price crosses below the 45-day moving average to enter the short position

if (not in_short_position and ta.crossunder(close, ma) and not na(ma[1]) and close < ma and close[1] > ma[1])

in_short_position := true

entry_bar := bar_index

// Exit condition: Close the short position after holding for 8 trading days

if (in_short_position and bar_index - entry_bar >= 8)

in_short_position := false

exit_bar := bar_index

// Re-entry condition: Wait for price to cross below the 45-day moving average again

if (not in_short_position and ta.crossunder(close, ma) and not na(ma[1]) and close < ma and close[1] < ma[1] and (na(exit_bar) or bar_index - exit_bar >= 8))

in_short_position := true

entry_bar := bar_index

// Execute short entry and exit

if (in_short_position)

strategy.entry("Short", strategy.short)

if (not in_short_position)

strategy.close("Short")