ڈبل موونگ ایوریج دوغلی تجارتی حکمت عملی

جائزہ

ڈبل میڈین لائن شیک ٹریڈنگ حکمت عملی ، جو کہ 2⁄20 انڈیکس کی حرکت پذیری اوسط اور خود سے موافقت پذیر قیمت کی بینڈ شیک اشارے کا استعمال کرتے ہوئے ، تجارتی سگنل تشکیل دیتی ہے ، جو کہ ہنگامہ خیز حالات میں منافع حاصل کرنے کے لئے ہے۔ یہ حکمت عملی بنیادی طور پر اسٹاک انڈیکس ، غیر ملکی کرنسی ، اجناس اور ڈیجیٹل کرنسی جیسے مارکیٹوں میں نمایاں طور پر ہنگامہ خیز خصوصیات کے لئے موزوں ہے۔

حکمت عملی کا اصول

ڈبل مساوی لہر ٹریڈنگ حکمت عملی دو حصوں پر مشتمل ہے:

2⁄20 انڈیکس منتقل اوسط۔ یہ اشارے ایک خرید سگنل پیدا کرتا ہے جب قیمت 20 دن کی لائن کو توڑ دیتی ہے اور 2 دن کی لائن سے نیچے نہیں آتی ہے۔ جب قیمت 2 دن کی لائن کو توڑ دیتی ہے اور 20 دن کی لائن سے اوپر نہیں جاتی ہے تو فروخت سگنل پیدا کرتی ہے۔

قیمتوں میں اتار چڑھاؤ کی حد کی بنیاد پر قیمتوں کی حد کی تعمیر کرنے والا ، قیمتوں کے اوپر اور نیچے کی قیمتوں کے بینڈ کو توڑ کر مارکیٹ کے موڑ کے نقطہ پر فیصلہ کرتا ہے ، خریدنے اور فروخت کے سگنل پیدا کرتا ہے۔

ڈبل اوسط لکیری جھٹکا ٹریڈنگ حکمت عملی حکمت عملی کی تجارت کو عملی طور پر تجارتی سگنل پیدا کرتی ہے جب 2⁄20 انڈیکس میں چلتی اوسط اور قیمت کے لچکدار لکیری جھٹکے کے اشارے ایک ساتھ سگنل دیتے ہیں۔ اس سے کچھ غیر موثر سگنلوں کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے اور سگنل کی معیار کو بہتر بنایا جاسکتا ہے۔

طاقت کا تجزیہ

ڈبل میڈین لہر ٹریڈنگ حکمت عملی جو میڈین لہر اشارے اور اتار چڑھاؤ اشارے کے فوائد کو جوڑتی ہے ، اس کی خصوصیات یہ ہیں:

قابل اعتماد ٹریڈنگ سگنل │ ڈبل اشارے کی توثیق سگنل کے معیار کو بہتر بناتی ہے ، اور غیر موثر سگنل کو مؤثر طریقے سے فلٹر کرتی ہے۔

زلزلے کے حالات کے لئے موزوں۔ اوسط لائن اور قیمت کی پٹی کے اشارے کا ایک مجموعہ استعمال کیا جاتا ہے ، جس سے زلزلے کے حالات میں موڑ کا درست اندازہ لگایا جاسکتا ہے۔

آپریشن کی فریکوئینسی اعتدال پسند ہے۔ ڈبل انڈیکس منتقل اوسط حکمت عملی کے مقابلے میں ، غیر موثر تجارت کے واقعات کو کم کیا جاسکتا ہے۔

خود کار طریقے سے ٹریڈنگ کو لاگو کرنا آسان ہے۔ سگنل کے قواعد واضح ہیں ، پیرامیٹرز کی ترتیب آسان ہے ، اور خود کار طریقے سے تجارت کو پروگرام کرنا آسان ہے۔

خطرے کا تجزیہ

ڈبل مساوی لکیری ہلچل کی تجارت کی حکمت عملی میں مندرجہ ذیل خطرات بھی شامل ہیں:

سگنل کی تاخیر زیادہ ہوسکتی ہے۔ ڈبل اشارے کے جوڑے سگنل کو فلٹر کرتے ہیں ، جس سے قیمتوں میں تیزی سے الٹ جانے کا موقع ضائع ہوسکتا ہے۔

جب زلزلے کی صورتحال کم ہوتی ہے تو اس کا اثر کم ہوتا ہے۔ حکمت عملی بنیادی طور پر زلزلے کی صورتحال پر انحصار کرتی ہے۔ جب زلزلے کی صورتحال کم ہوتی ہے تو ، تجارتی سگنل اور منافع کی گنجائش کم ہوجاتی ہے۔

پیرامیٹرز کی اصلاح کا اثر نمایاں ہے۔ اشارے کے پیرامیٹرز کی ترتیب سے لین دین کے نتائج پر بہت زیادہ اثر پڑتا ہے ، بہترین پیرامیٹرز کی نشاندہی کرنے کے لئے سسٹم کی اصلاح کی ضرورت ہے۔

مندرجہ بالا خطرات کے لئے ، مارکیٹ کے ماحول میں ہونے والی تبدیلیوں کے جواب میں متحرک ایڈجسٹمنٹ پیرامیٹرز کا استعمال کیا جاسکتا ہے ، جبکہ نقصان کے خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصان کی حکمت عملی طے کی جاسکتی ہے۔

اصلاح کی سمت

ڈبل مساوی لکیری ہلچل ٹریڈنگ کی حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

زیادہ سے زیادہ میڈین لائن اور پرائس بینڈ پیرامیٹرز کے مجموعے کی جانچ کریں۔ مختلف لمبائی کی میڈین لائن اور پرائس بینڈ پیرامیٹرز کو منظم طریقے سے جانچیں تاکہ بہترین پیرامیٹرز کا مجموعہ تلاش کیا جاسکے۔

شامل کرنے کے لئے ٹرانزیکشن حجم اشارے فلٹرنگ سگنل. ٹرانزیکشن حجم غیر معمولی سگنل فلٹرنگ اوسط لائن قیمت سگنل کے ساتھ مل کر ، سگنل کے معیار کو مزید بہتر بنایا جاسکتا ہے۔

متحرک اسٹاپ نقصان کا طریقہ کار ترتیب دیں۔ جب مارکیٹ میں اتار چڑھاؤ کم ہوجاتا ہے تو ، اسٹاپ نقصان کی جگہ کو مناسب طریقے سے سخت کریں ، اور انفرادی نقصان کو کم کریں۔

گہری سیکھنے کے ماڈل کے ساتھ مل کر۔ حکمت عملی کو زیادہ ذہین بنانے کے لئے ایل ایس ٹی ایم جیسے گہری سیکھنے کے ماڈل کا استعمال کرتے ہوئے ٹریڈنگ سگنل کی توثیق کریں۔

خلاصہ کریں۔

ڈبل اوسط لکیری کمپن ٹریڈنگ حکمت عملی 2⁄20 انڈیکس منتقل اوسط اور خود کو اپنانے کی قیمت کے بینڈ کمپن اشارے کے مجموعہ کے ذریعے ، اعلی معیار کے کمپن ٹریڈنگ سگنل پیدا کرتی ہے ، جو اسٹاک انڈیکس ، غیر ملکی کرنسی ، اجناس جیسے زیادہ اتار چڑھاؤ والے بازاروں کے مطابق ڈھالنے کے قابل ہے۔ اس حکمت عملی میں کمپن زون کے اندر بار بار تجارت کا اراریٹ ہے۔ اس حکمت عملی میں سگنل کے اعلی معیار ، خود کار طریقے سے لاگو کرنے میں آسانی اور اس طرح کے فوائد ہیں۔ اس کے ساتھ ہی ، اس پر قابو پانے کی ضرورت ہے کہ موڑ کے نقطہ کی شناخت میں تاخیر اور پیرامیٹرز کو متحرک طور پر ایڈجسٹ کرنے کا خطرہ ہے۔ اس کی بنیاد پر ، ابھی بھی بہت زیادہ اصلاح کی گنجائش ہے۔

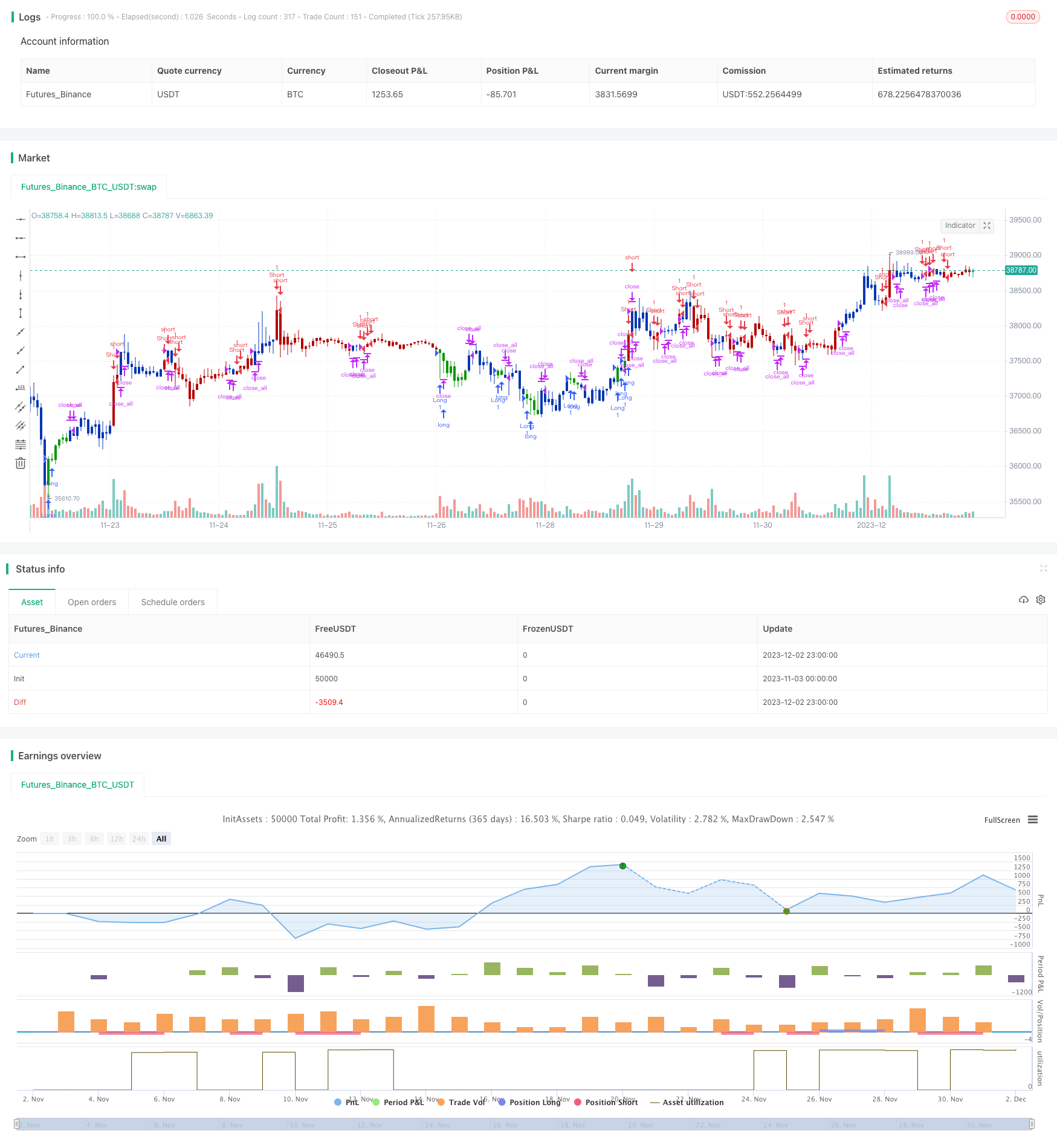

/*backtest

start: 2023-11-03 00:00:00

end: 2023-12-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 02/03/2022

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This indicator plots 2/20 exponential moving average. For the Mov

// Avg X 2/20 Indicator, the EMA bar will be painted when the Alert criteria is met.

//

// Second strategy

// The adaptive price zone (APZ) is a volatility-based technical indicator that helps investors

// identify possible market turning points, which can be especially useful in a sideways-moving

// market. It was created by technical analyst Lee Leibfarth in the article “Identify the

// Turning Point: Trading With An Adaptive Price Zone,” which appeared in the September 2006 issue

// of the journal Technical Analysis of Stocks and Commodities.

// This indicator attempts to signal significant price movements by using a set of bands based on

// short-term, double-smoothed exponential moving averages that lag only slightly behind price changes.

// It can help short-term investors and day traders profit in volatile markets by signaling price

// reversal points, which can indicate potentially lucrative times to buy or sell. The APZ can be

// implemented as part of an automated trading system and can be applied to the charts of all tradeable assets.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

EMA20(Length) =>

pos = 0.0

xPrice = close

xXA = ta.ema(xPrice, Length)

nHH = math.max(high, high[1])

nLL = math.min(low, low[1])

nXS = nLL > xXA or nHH < xXA ? nLL : nHH

iff_1 = nXS < close[1] ? 1 : nz(pos[1], 0)

pos := nXS > close[1] ? -1 : iff_1

pos

APZ(nPeriods,nBandPct) =>

pos = 0.0

xHL = high - low

nP = math.ceil(math.sqrt(nPeriods))

xVal1 = ta.ema(ta.ema(close,nP), nP)

xVal2 = ta.ema(ta.ema(xHL,nP), nP)

UpBand = nBandPct * xVal2 + xVal1

DnBand = xVal1 - nBandPct * xVal2

pos := low < DnBand ? 1 : high > UpBand ? -1 : pos[1]

pos

strategy(title='Combo 2/20 EMA & Adaptive Price Zone', shorttitle='Combo', overlay=true)

var I1 = '●═════ 2/20 EMA ═════●'

Length = input.int(14, minval=1, group=I1)

var I2 = '●═════ Adaptive Price Zone ═════●'

nPeriods = input(20)

nBandPct = input(2)

var misc = '●═════ MISC ═════●'

reverse = input.bool(false, title='Trade reverse', group=misc)

var timePeriodHeader = '●═════ Time Start ═════●'

d = input.int(1, title='From Day', minval=1, maxval=31, group=timePeriodHeader)

m = input.int(1, title='From Month', minval=1, maxval=12, group=timePeriodHeader)

y = input.int(2005, title='From Year', minval=0, group=timePeriodHeader)

StartTrade = time > timestamp(y, m, d, 00, 00) ? true : false

posEMA20 = EMA20(Length)

prePosAPZ = APZ(nPeriods,nBandPct)

iff_1 = posEMA20 == -1 and prePosAPZ == -1 and StartTrade ? -1 : 0

pos = posEMA20 == 1 and prePosAPZ == 1 and StartTrade ? 1 : iff_1

iff_2 = reverse and pos == -1 ? 1 : pos

possig = reverse and pos == 1 ? -1 : iff_2

if possig == 1

strategy.entry('Long', strategy.long)

if possig == -1

strategy.entry('Short', strategy.short)

if possig == 0

strategy.close_all()

barcolor(possig == -1 ? #b50404 : possig == 1 ? #079605 : #0536b3)