ڈبل موونگ ایوریج گولڈن کراس اور ڈیڈ کراس مقداری حکمت عملی

جائزہ

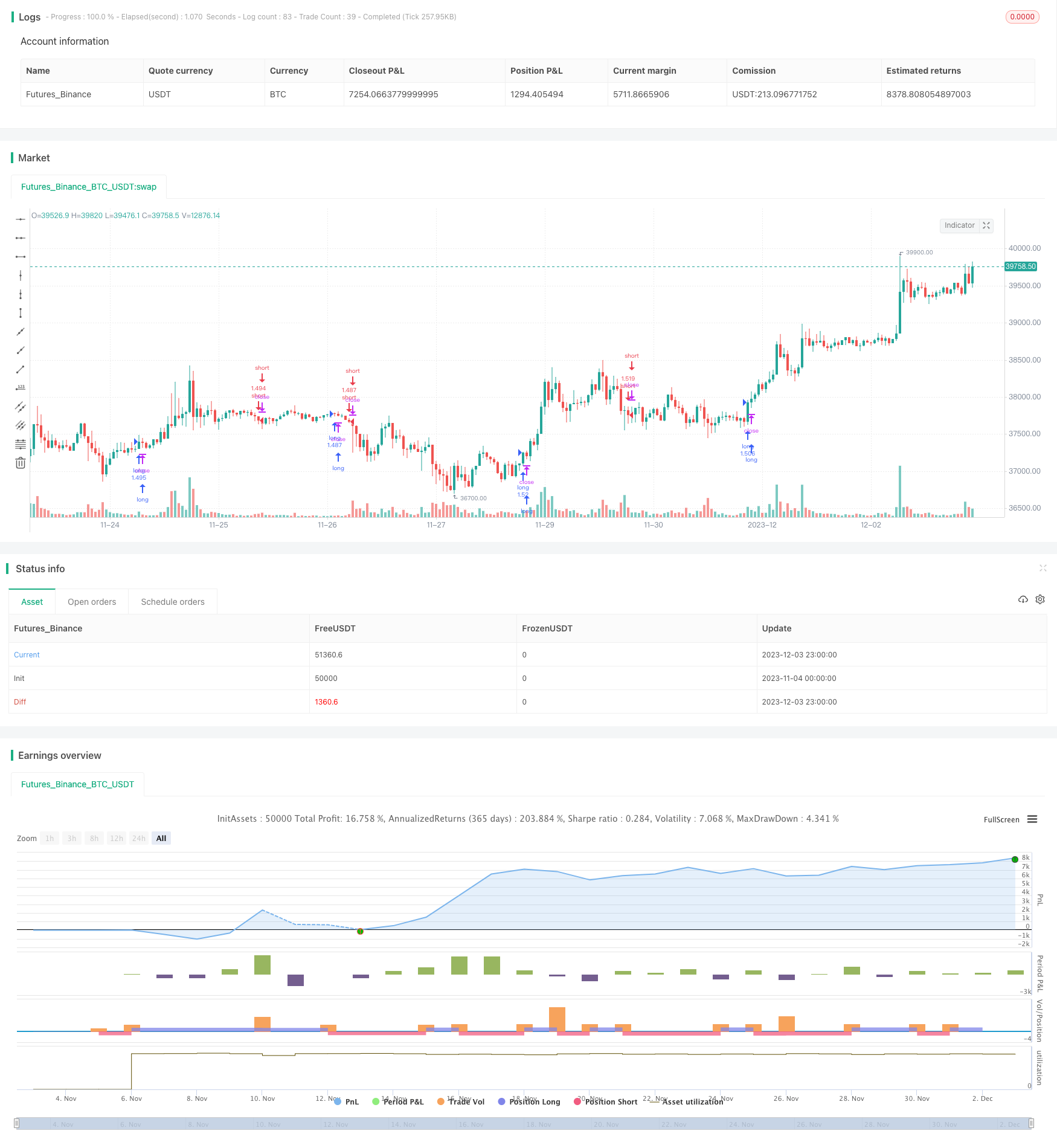

یہ حکمت عملی ڈبل ALMA منتقل اوسط پر مبنی سنہری فورک ڈیڈ فورک سگنل پر مبنی ہے ، جس میں MACD اشارے کے ساتھ مل کر کثیر خلائی سگنل شامل ہیں ، جو خود کار طریقے سے زیادہ خالی کرنے کے لئے ہے۔ حکمت عملی 4 گھنٹے یا اس سے زیادہ کی مدت کے لئے موزوں ہے ، ٹیسٹ ڈیٹا BNB/USDT ہے ، مدت 2017 سے ہے ، ہینڈلنگ فیس 0.03٪ ہے۔

حکمت عملی کا اصول

حکمت عملی ALMA فاسٹ لائن اور سست لائن کا استعمال کرتے ہوئے دوہری منتقل اوسط کی تعمیر کرتی ہے۔ فاسٹ لائن کی لمبائی 20 اور سست لائن کی لمبائی 40 ہے۔ ان میں سے ہر ایک میں 0.9 کی دباؤ ہے ، معیاری فرق 5 ہے۔ جب فاسٹ لائن پر سست لائن سے گزرتا ہے تو ایک سے زیادہ سگنل پیدا ہوتا ہے ، اور جب فاسٹ لائن کے نیچے سست لائن سے گزرتا ہے تو ایک خالی سگنل پیدا ہوتا ہے۔

اس کے علاوہ، حکمت عملی MACD اشارے کے ساتھ مل کر سیدھے نقشے کے سگنل. صرف جب MACD سیدھے نقشہ مثبت ہے (بڑھتے ہوئے) ، ایک سے زیادہ سگنل مؤثر ہے؛ صرف جب MACD سیدھے نقشہ منفی ہے (گرا) ، ایک سے کم سگنل مؤثر ہے.

اس حکمت عملی میں ایک ہی وقت میں اسٹاپ اسٹاپ کی شرط بھی رکھی گئی ہے۔ زیادہ اسٹاپ 2 گنا ، 0.2 گنا اسٹاپ۔ ایک ہی وقت میں ، اسٹاپ اسٹاپ 0.05 گنا ، 1 گنا اسٹاپ۔

طاقت کا تجزیہ

اس حکمت عملی میں ڈبل چلتی اوسط کے رجحانات کا فیصلہ اور MACD اشارے کی توانائی کا فیصلہ شامل ہے ، جس سے جعلی سگنل کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے ، اور داخلے کی درستگی کو بہتر بنایا جاسکتا ہے۔ اسٹاپ نقصان کی ترتیب معقول ہے ، منافع کو زیادہ سے زیادہ حد تک لاک کیا جاسکتا ہے ، اور بڑے نقصانات سے بچا جاسکتا ہے۔

ریٹائرمنٹ ڈیٹا adopted 2017 سے لے کر اب تک ، متعدد بیل اور ریچھ کی تبدیلیوں کو شامل کیا گیا ہے۔ حکمت عملی نے کراس سیکنڈ کے حالات میں اچھی کارکردگی کا مظاہرہ کیا ہے۔ اس سے ثابت ہوتا ہے کہ حکمت عملی مارکیٹ کی لکیری اور غیر لکیری خصوصیات کے مطابق ہے۔

خطرے کا تجزیہ

یہ حکمت عملی مندرجہ ذیل خطرات کا باعث بنتی ہے۔

- ڈبل چلتی اوسط خود میں تاخیر کا شکار ہے ، اور ممکنہ طور پر شارٹ لائن کا موقع ضائع ہوجائے گا

- جب MACD چارٹ صفر ہو تو حکمت عملی سگنل پیدا نہیں کرے گی

- اسٹاپ نقصان کا تناسب پہلے سے طے شدہ ہے اور اس میں حقیقت سے انحراف ہوسکتا ہے

حل:

- موزوں طور پر موزوں طور پر موزوں طور پر موزوں طور پر موزوں طور پر موزوں طور پر موزوں طور پر موزوں طور پر موزوں طور پر موزوں طور پر

- MACD پیرامیٹرز کو بہتر بنائیں تاکہ سیدھے نقشے میں زیادہ کثرت سے اتار چڑھاؤ آئے

- متحرک ایڈجسٹ سٹاپ نقصان کی ترتیب

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

- مختلف قسم کے متحرک اوسط کو آزمائیں اور بہتر ہموار اثر تلاش کریں

- مختلف اقسام اور ادوار کے مطابق منتقل اوسط اور MACD کے پیرامیٹرز کو بہتر بنائیں

- اضافی شرائط شامل کریں ، جیسے تجارت کے حجم میں تبدیلی ، فلٹر سگنل

- اسٹاپ نقصان کی شرح کو ریئل ٹائم میں ایڈجسٹ کریں تاکہ حکمت عملی زیادہ لچکدار ہو

خلاصہ کریں۔

اس حکمت عملی کو ایک متحرک اوسط کے رجحان کے فیصلے اور MACD کے معاون فیصلے کے ساتھ کامیابی سے جوڑ دیا گیا ہے ، اور معقول اسٹاپ نقصان کا تعین کیا گیا ہے ، جس سے متعدد حالات میں مستحکم منافع حاصل کیا جاسکتا ہے۔ پیرامیٹرز کی ترتیب کو مستقل طور پر بہتر بنانے اور اضافی فلٹرنگ شرائط کو شامل کرنے جیسے ذرائع سے حکمت عملی کی استحکام اور منافع بخش صلاحیت کو مزید بہتر بنایا جاسکتا ہے۔

/*backtest

start: 2023-11-04 00:00:00

end: 2023-12-04 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=4

strategy(title = "Full Crypto Swing Strategy ALMA Cross", overlay = true, pyramiding=1,initial_capital = 1, default_qty_type= strategy.percent_of_equity, default_qty_value = 100, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.03)

//time condition

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2010, title = "From Year", minval = 1970)

//monday and session

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2031, title = "To Year", minval = 1970)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = time >= startDate and time <= finishDate

UseHAcandles = input(false, title="Use Heikin Ashi Candles in Algo Calculations")

haClose = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, close) : close

haOpen = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, open) : open

haHigh = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, high) : high

haLow = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, low) : low

//alma fast and slow

src = haClose

windowsize = input(title="Length Size Fast", type=input.integer, defval=20)

windowsize2 = input(title="Length Size Slow", type=input.integer, defval=40)

offset = input(title="Offset", type=input.float, defval=0.9, step=0.05)

sigma = input(title="Sigma", type=input.float, defval=5)

outfast=alma(src, windowsize, offset, sigma)

outslow=alma(src, windowsize2, offset, sigma)

//macd

fast_length = input(title="Fast Length", type=input.integer, defval=6)

slow_length = input(title="Slow Length", type=input.integer, defval=25)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

// Calculating

fast_ma = ema(src, fast_length)

slow_ma = ema(src, slow_length)

macd = fast_ma - slow_ma

signal = ema(macd, signal_length)

hist = macd - signal

long=crossover(outfast,outslow) and hist > hist[1] and time_cond

short=crossunder(outfast,outslow) and hist < hist[1] and time_cond

takeProfit_long=input(2.0, step=0.005)

stopLoss_long=input(0.2, step=0.005)

takeProfit_short=input(0.05, step=0.005)

stopLoss_short=input(1.0, step=0.005)

strategy.entry("long",1,when=long)

strategy.entry("short",0,when=short)

strategy.exit("short_tp/sl", "long", profit=close * takeProfit_long / syminfo.mintick, loss=close * stopLoss_long / syminfo.mintick, comment='LONG EXIT', alert_message = 'closeshort')

strategy.exit("short_tp/sl", "short", profit=close * takeProfit_short / syminfo.mintick, loss=close * stopLoss_short / syminfo.mintick, comment='SHORT EXIT', alert_message = 'closeshort')