اوسط گولڈن کراس اور ڈیڈ کراس پر مبنی تجارتی حکمت عملی

جائزہ

یہ حکمت عملی بی ٹی سی کی 50 دن کی متحرک اوسط اور 200 دن کی متحرک اوسط پر مبنی ہے ، جس میں اضافی تکنیکی اشارے کے فیصلے کے ساتھ مل کر خرید اور فروخت کے اشارے جاری کیے جاتے ہیں۔ یہ حکمت عملی بنیادی طور پر بی ٹی سی / یو ایس ڈی ٹی کرنسی کی جوڑی کے لئے ہے جس میں واضح رجحان کی خصوصیات ہیں۔

حکمت عملی کا اصول

جب 50 دن کی متحرک اوسط اوپر 200 دن کی متحرک اوسط کو توڑتی ہے اور ایک سنکنرن فورک تشکیل دیتی ہے تو ، اس کا مطلب ہے کہ بی ٹی سی ایک کثیر مارکیٹ میں داخل ہوتا ہے ، جس سے خریدنے کا اشارہ ہوتا ہے۔ جبکہ جب 50 دن کی متحرک اوسط نیچے کی طرف 200 دن کی متحرک اوسط کو توڑتی ہے اور اس کا مطلب ہے کہ بی ٹی سی ایک خالی مارکیٹ میں داخل ہوتا ہے ، جس سے فروخت کا اشارہ ہوتا ہے۔

اس حکمت عملی میں بنیادی طور پر منتقل اوسط ٹنڈر فورکس اور ٹنڈر فورکس سگنل کے فیصلے کے علاوہ، فیصلے میں معاون ہونے کے لئے کچھ اضافی تکنیکی اشارے شامل ہیں، جن میں شامل ہیں:

EMA اشارے: ایک لمبائی + آفسیٹ کے EMA اشارے کا حساب لگایا جاتا ہے ، جب اس کے اضافے سے ظاہر ہوتا ہے کہ یہ فی الحال ایک ہیڈر مارکیٹ میں ہے ، جس میں خرید لیا جاسکتا ہے۔

EMA کے ساتھ حرکت پذیر اوسط کا موازنہ کریں: اگر EMA 50 دن کی اوسط سے زیادہ ہے تو ، خریدنے کا فیصلہ کیا جاتا ہے۔

قیمتوں کی جانچ پڑتال کریں جو پچھلی K لائن کی کم ترین سطح سے 1٪ سے زیادہ کم ہو ، اور اگر یہ پورا ہوجائے تو فروخت کا اشارہ پیدا ہوتا ہے۔

مندرجہ بالا اشارے میں سے کچھ کو ملا کر ، آپ کو کچھ غلط سگنلوں کو فلٹر کرنے میں مدد مل سکتی ہے ، اور اسٹریٹجک ٹریڈنگ کے فیصلوں کو زیادہ قابل اعتماد بنا سکتے ہیں۔

طاقت کا تجزیہ

اس حکمت عملی کے درج ذیل فوائد ہیں:

ایک اہم ٹریڈنگ سگنل کے طور پر منتقل اوسط کا استعمال کرتے ہوئے، مارکیٹ شور فلٹر، رجحان سمت کی شناخت.

ای ایم اے جیسے متعدد معاون تکنیکی اشارے کے ساتھ مل کر ، سگنل کی وشوسنییتا کو بڑھا سکتے ہیں ، جعلی سگنل کو فلٹر کرسکتے ہیں۔

مناسب اسٹاپ نقصان کی حکمت عملی کو اپنانے سے ، انفرادی نقصان کو مؤثر طریقے سے کنٹرول کیا جاسکتا ہے۔

یہ ایک سادہ ٹریڈنگ منطق ہے، جس کو سمجھنے میں آسان ہے، اور یہ مقدار میں تجارت کرنے والے ابتدائی افراد کے لیے موزوں ہے۔

آپ کی ترجیحات کے مطابق ایڈجسٹ کرنے کے لئے زیادہ سے زیادہ پیرامیٹرز تشکیل دے سکتے ہیں.

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں جن کے بارے میں آگاہ ہونا ضروری ہے:

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ اس کی قیمتوں میں تیزی سے تبدیلی کا امکان ہے ، کیونکہ اس کی وجہ سے قیمتوں میں تیزی سے تبدیلی کا موقع ضائع ہوسکتا ہے۔

معاون اشارے قواعد کی تعداد میں اضافہ کرتے ہیں اور غلط سگنل پیدا کرنے کے امکانات میں اضافہ کرتے ہیں۔

غلط اسٹاپ نقصان کی ترتیب سے نقصانات میں اضافہ ہوسکتا ہے۔

پیرامیٹرز کی غلط ترتیب (جیسے کہ منتقل اوسط کی لمبائی وغیرہ) بھی حکمت عملی کے اثر کو متاثر کرتی ہے۔

اس کا حل کیا ہے؟

مناسب طریقے سے منتقل اوسط کی مدت کو کم کرنے کے لئے، پیرامیٹرز کی اصلاح کی حد کو بڑھانے کے لئے

پیمائش کے اعداد و شمار کو بڑھانا، سگنل کے معیار کی جانچ پڑتال کرنا

اسٹاپ نقصان کی حد کو مناسب طریقے سے نرمی دیں ، جبکہ منافع کی حد مقرر کریں۔

پیرامیٹرز کی اصلاح میں اضافہ کریں اور بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل طریقوں سے بہتر بنایا جاسکتا ہے:

مشین لرننگ الگورتھم شامل کریں اور پیرامیٹرز کو خود کار طریقے سے بہتر بنائیں۔

مزید معاون اشارے شامل کریں ، متعدد ذیلی حکمت عملی بنائیں ، اور ووٹنگ کے طریقہ کار کے ذریعے فیصلے کریں۔

بریک آؤٹ کی حکمت عملی کو آزمائیں اور قیمتوں میں اضافے کی نشاندہی کریں۔

قیمتوں کے رجحانات کی پیشن گوئی کے لئے گہری سیکھنے کا استعمال کریں۔

متحرک ٹریکنگ سٹاپ نقصان کے لئے سٹاپ نقصان کے نظام کو بہتر بنائیں۔

یہ اصلاحات فیصلہ سازی کی درستگی کو بہتر بناتی ہیں اور حکمت عملی کی منافع بخش اور مستحکم ہوتی ہیں۔

خلاصہ کریں۔

اس حکمت عملی میں بنیادی طور پر بی ٹی سی کی متحرک اوسط کراسنگ پر مبنی ٹریڈنگ فیصلے کیے جاتے ہیں ، جس میں ای ایم اے جیسے تکنیکی اشارے کے ذریعہ سگنل فلٹر کیے جاتے ہیں۔ اس حکمت عملی میں مضبوط رجحان کی پیروی کرنے کی صلاحیت ہے ، یہ اعلی ترتیب دینے کے قابل ہے ، اور یہ مقدار کی تجارت کے لئے ایک داخلہ حکمت عملی کے طور پر موزوں ہے۔ تاہم ، اس میں کچھ پسماندگی کا خطرہ بھی ہے ، جس سے احتیاط کی ضرورت ہے۔ اگلی اصلاح کی سمت مشین لرننگ ، انٹیگریشن حکمت عملی ، اور اسٹاپ نقصان کی حکمت عملی جیسے متعدد سطحوں پر کی جاسکتی ہے۔

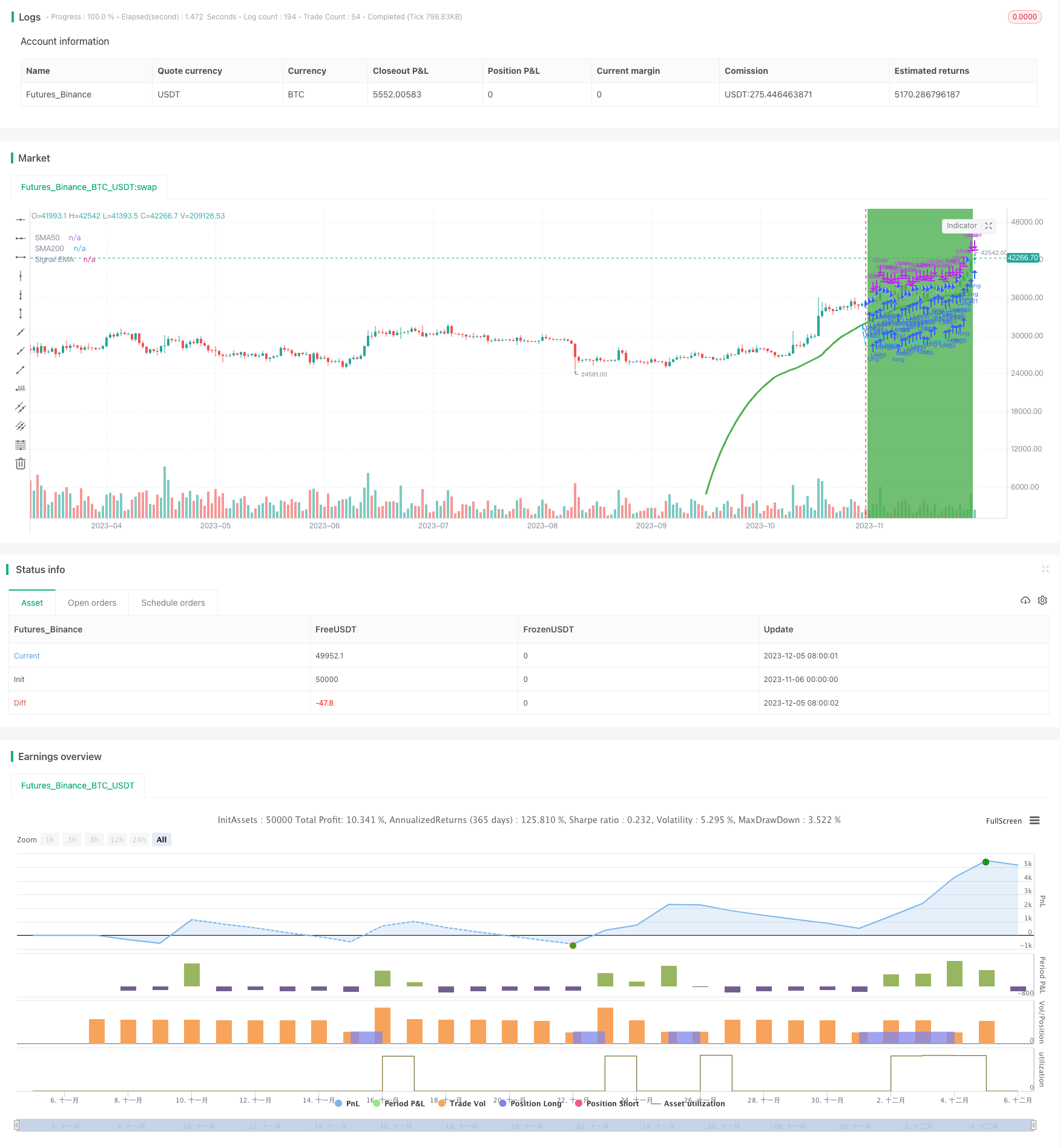

/*backtest

start: 2023-11-06 00:00:00

end: 2023-12-06 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('JayJay BTC Signal', overlay=true, initial_capital=100, currency='USD', default_qty_value=100, default_qty_type=strategy.percent_of_equity, commission_value=0, calc_on_every_tick=true)

securityNoRepaint(sym, tf, src) => request.security(sym, tf, src[barstate.isrealtime ? 1 : 0])[barstate.isrealtime ? 0 : 1]

//200 50 Moving Average

ma50Len = input.int(50, minval=1, title='MA50-Length')

ma50Src = input(close, title='MA50-Source')

ma50Show = input(true, title='Show SMA50 on chart')

ma50Close = ta.sma(ma50Src, ma50Len)

ma50CloseTimeframe = input.timeframe("240", "Ma50 Timeframe", group = "EMA Options")

ma50Open = ta.sma(open, ma50Len)

ma200Len = input.int(200, minval=1, title='MA200-Length')

ma200Src = input(close, title='MA200-Source')

ma200Show = input(true, title='Show SMA200 on chart')

ma200CloseTimeframe = input.timeframe("D", "Ma200 Timeframe", group = "EMA Options")

ma200Close = ta.sma(ma200Src, ma200Len)

ma200Open = ta.sma(open, ma200Len)

//plot(ma200Close, color=color.new(#0b6ce5, 0), title='MA200')

//plot(ma50Close, color=color.new(#00d8ff, 0), title='MA50')

sma50 = securityNoRepaint(syminfo.tickerid, ma50CloseTimeframe, ma50Close)

plot(sma50 and ma50Show ? sma50 : na, color=color.new(#00d8ff, 0), title='SMA50')

sma200 = securityNoRepaint(syminfo.tickerid, ma200CloseTimeframe, ma200Close)

plot(sma200 and ma200Show ? sma200 : na, color=color.new(#00d8ff, 0), title='SMA200')

// Short/Long EMA

// Define the offset value

EMAOffsetValue = input.int(2, title='EMA Offset', minval=0)

emaplot = input(true, title='Show EMA on chart')

len = input.int(20, minval=1, title='ema Length') + EMAOffsetValue

emaCloseTimeframe = input.timeframe("240", "EMA 1 Timeframe", group = "EMA Options")

emaOpen = ta.ema(open, len)

emaClose = ta.ema(close, len)

ema = securityNoRepaint(syminfo.tickerid, emaCloseTimeframe, emaClose)

up = emaClose > ema[1]

down = emaClose < ema[1]

mycolor = up ? color.green : down ? color.red : color.blue

plot(ema and emaplot ? ema : na, title='Signal EMA', color=mycolor, linewidth=3)

//plot(emaClose and emaplot ? emaClose : na, title='Signal 20 EMA', color=color.yellow, linewidth=3)

ma50GreaterThanMa200 = sma50 > sma200

last3BarUp = ema > ema[1]

startLong = up and ema > sma50 and ma50GreaterThanMa200 and (100 - (sma50 / ema * 100) > 1.0)

startFrom = input(timestamp("20 Jan 2000 00:00"), "StartFrom")

yearFilter = true

alertLongPositionMessage = "{\"direction:\": \"long\", \"action\": \"{{strategy.order.action}}\", \"price\": \"{{strategy.order.price}}\", \"qty\": \"{{strategy.position_size}}\", \"symbol\": \"{{ticker}}\", \"date\": \"{{time}}\"}"

if true and startLong and yearFilter

strategy.entry('Long', strategy.long, comment = "Long", alert_message = alertLongPositionMessage)

longStopLossLevel = open * 0.05

strategy.exit('StopLoss', from_entry='Long',comment = "StopLoss!", loss=longStopLossLevel, profit=close * 0.3, alert_message = alertLongPositionMessage)

longPercentageChange = low / close[1] * 100 - 100

is1PercentLower = longPercentageChange < -0.1

closeLongPositionWhen = (down and is1PercentLower) or (emaClose < sma50)

if closeLongPositionWhen

strategy.close('Long', comment = "Fuck It!", alert_message = alertLongPositionMessage)

bgcolor(startLong ? color.green : na, transp=90)