مزاحمت بریک آؤٹ سرکلر سٹاپ نقصان کی حکمت عملی

جائزہ

اس حکمت عملی میں مزاحمت کی توڑ کی قیمت کی شکل کے اشارے اور حلقے کے خاتمے کے خطرے کے کنٹرول کا طریقہ کار استعمال کیا گیا ہے۔ یہ مزاحمت کی سطح کو توڑنے کے بعد زیادہ پوزیشن بنائے گا اور معاونت کی سطح کو توڑنے کے بعد خالی پوزیشن بنائے گا۔ اس کے ساتھ ساتھ حلقے کے خاتمے اور نقصان کو بھی ترتیب دیا گیا ہے ، جو خطرے کو مؤثر طریقے سے کنٹرول کرتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کی بنیاد مندرجہ ذیل نکات پر ہے:

اوسط لائن کا استعمال کرتے ہوئے رجحان کی سمت کا تعین کریں۔ حکمت عملی میں ایک تیز اور آہستہ اوسط لائن ترتیب دیں ، تیز لائن پر سست لائن کو توڑنے سے لمبی لائن میں اضافہ ہوتا ہے ، اور نیچے کی طرف سے لمبی لائن میں کمی ہوتی ہے۔

مزاحمت کو توڑنے کے لئے ایک سے زیادہ سگنل کریں۔ جب قیمت میں اضافے نے حالیہ اونچائی کو توڑ دیا تو ، مزاحمت کی سطح کو توڑنے کے لئے ایک سگنل سمجھا جاتا ہے ، اور زیادہ داخلہ لیا جاتا ہے۔

سپورٹ کو توڑنے کے لئے ایک مختصر سگنل۔ جب قیمت میں کمی حالیہ نچلی سطح کو توڑتی ہے تو ، اسے سپورٹ کو توڑنے کا اشارہ سمجھا جاتا ہے ، اور مختصر مدت میں داخل ہوتا ہے۔

حلقے کی روک تھام کو ترتیب دیں۔ داخلے کے بعد روک تھام کی لائن ترتیب دیں ، اور قیمت کے اتار چڑھاؤ کے ساتھ ایڈجسٹ کریں ، تاکہ روک تھام کی لائن کے ارد گرد قیمت چلائیں۔

نقصان کو روکنے اور روکنے کے لئے نکلیں۔ نقصان کو روکنے کے لئے نکلنے سے خطرے کو مؤثر طریقے سے کنٹرول کیا جاسکتا ہے ، اور روکنے کے لئے نکلنے سے منافع کو لاک کیا جاسکتا ہے۔

خاص طور پر ، اس حکمت عملی میں اعلی اور کم قیمتوں کی اوسط کا استعمال قیمتوں کے ذرائع کے طور پر کیا جاتا ہے ، اور تیزی سے ای ایم اے کا حساب لگایا جاتا ہے تاکہ رجحان کی سمت کا تعین کیا جاسکے۔ جب تیز لائن پر سست لائن کو عبور کرتے ہوئے مزاحمت کا نشانہ بنایا جاتا ہے تو زیادہ کریں ، اور جب تیز لائن کے نیچے سست لائن کو عبور کرتے ہوئے معاونت کا نشانہ بنایا جاتا ہے تو خالی ہوجائیں۔ داخلے کے بعد ، ایک خاص دورانیے میں کم سے کم قیمت کو روکنے کے طور پر استعمال کریں ، اور قیمتوں میں اضافے کے ساتھ ایڈجسٹ کریں ، اور روکنے والی لائن کو لاک کریں تاکہ منافع کو مقفل کیا جاسکے۔ خطرے کو مؤثر طریقے سے کنٹرول کرتے ہوئے رجحان میں منافع حاصل کریں۔

طاقت کا تجزیہ

اس حکمت عملی کے درج ذیل فوائد ہیں:

مستحکم منافع۔ رجحان کے ساتھ کام کرنا ، انڈیکس کی سطح پر لمبی لائن رجحانات میں منافع کمانا۔

خطرے پر قابو پانے کے لئے اچھا ہے۔ نقصانات کو روکنے اور روکنے کے ل loop حلقے کی ترتیب دیں تاکہ نقصانات کو روکنے اور وقت پر انخلا کرسکیں۔

سگنل کی درستگی۔ مزاحمت کی جگہ سے زیادہ اور سپورٹ کی جگہ سے زیادہ ، سگنل کی درستگی قابل اعتماد ہے۔

سادہ اور آسان آپریشن. اشارے اور سگنل کے قواعد سادہ اور واضح ہیں، پیرامیٹرز کی ترتیب پیچیدہ نہیں ہے.

مارکیٹ کے مطابق ڈھالنے والا۔ مختلف اقسام اور کسی بھی مارکیٹ کے حالات میں کام کرنے کے قابل۔

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں جن کے بارے میں آگاہ ہونا ضروری ہے:

توڑنے میں ناکامی کا خطرہ۔ مزاحمت کی حمایت کی سطح کو توڑنے کے بعد ری سائیکلنگ اور دوبارہ کوششیں ہوسکتی ہیں ، جس سے نقصان ہوتا ہے۔

پیرامیٹرز کو بہتر بنانے کا خطرہ۔ پیرامیٹرز کی غلط ترتیب سے سگنل کی کثرت یا کمی کا سبب بن سکتا ہے۔ اصلاح کے عمل میں احتیاط کی ضرورت ہے۔

ای ایم اے اشارے کی ناکامی کا خطرہ۔ مارکیٹ کے خاص حالات میں ، ای ایم اے اشارے کی ناکامی یا تاخیر ہوسکتی ہے۔

رجحان کے الٹ جانے کا خطرہ۔ جب مارکیٹ سے انحراف ہوتا ہے تو نقصان میں اضافہ ہوسکتا ہے۔

ان خطرات کو بہت حد تک کنٹرول اور کم کیا جاسکتا ہے جیسے پیرامیٹرز کی اصلاح ، مناسب رواداری اور سگنل پر سختی سے عمل کرنا۔

اصلاح کی سمت

اس حکمت عملی کو مزید بہتر بنانے کے لیے مندرجہ ذیل نکات پر غور کیا جا سکتا ہے۔

ٹائم سائیکل آپٹمائزیشن۔ اوسط اور قیمت کی شکل کے حساب کتاب کے ٹائم سائیکل پیرامیٹرز کو ایڈجسٹ کریں ، بہترین مجموعہ تلاش کریں۔

مختلف اقسام کی خصوصیات کے مطابق پیرامیٹرز کی ترتیب کو ایڈجسٹ کریں۔

نقصان کی روک تھام کی حکمت عملی کو بہتر بنائیں۔ زیادہ مستحکم اور درست روک تھام کے طریقوں کا استعمال کریں ، جیسے چلنے والی روک تھام ، کمپن کی روک تھام وغیرہ۔

اسٹاپ اسٹاپ کی حکمت عملی کو بہتر بنائیں۔ منافع کو بڑھانے کے لئے موبائل اسٹاپ یا انڈیکس اسٹاپ سیٹ کریں۔

فلٹرنگ کی شرائط میں اضافہ کریں۔ فلٹرنگ کی شرائط شامل کریں جیسے حجم ، اتار چڑھاؤ کی شرح ، اور جھوٹی توڑ کو خارج کردیں۔

داخلہ سگنل کو مضبوط کریں۔ داخلہ سگنل کی تصدیق کے طور پر مزید اشارے یا شکلیں شامل کریں۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ہموار کام کرتی ہے ، بنیادی نظریہ واضح ہے ، مضبوط استحکام اور منافع بخش صلاحیت رکھتی ہے۔ خطرے پر قابو پانے اور اشارے کا اطلاق بھی مناسب ہے ، یہ ایک قابل استعمال بریک کیٹگریشن حکمت عملی ہے۔ بعد میں پیرامیٹرز اور ماڈیول کی اصلاح کے ذریعے ، حکمت عملی کو مزید بہتر بنایا جاسکتا ہے ، اور زیادہ اقسام اور پیچیدہ مارکیٹ کے ماحول کے مطابق ڈھال لیا جاسکتا ہے۔

/*backtest

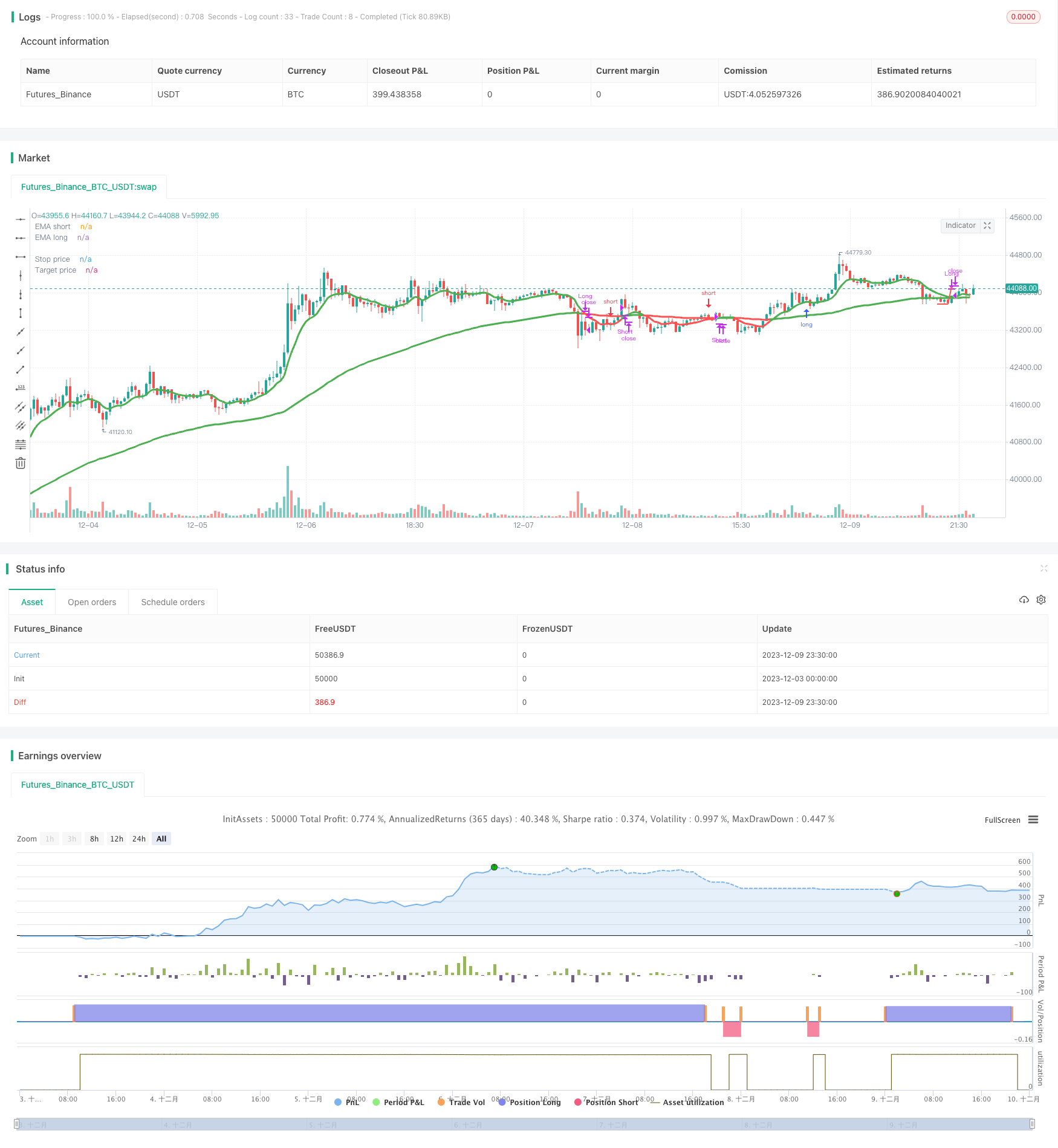

start: 2023-12-03 00:00:00

end: 2023-12-10 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © EduardoMattje

//@version=4

strategy("Reversal closing price", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10, initial_capital=10000)

src = input(hl2, "Price source")

order_direction = input("Both", "Order direction", options=["Both", "Long", "Short"])

// EMA calculation and plot

ema_long_period = input(80, "EMA long period")

ema_short_period = input(8, "EMA short period")

ema_long = ema(src, ema_long_period)

ema_short = ema(src, ema_short_period)

ema_bull = ema_short > ema_long

ema_bear = ema_short < ema_long

plot(ema_long, "EMA long", ema_bull ? color.green : color.red, 3)

plot(ema_short, "EMA short", ema_bull ? color.green : color.red, 3)

// Settings

risk_reward_ratio = input(2.0, "Risk to reward ratio", minval=1.0, step=0.1)

stop_lookback = input(3, "Stoploss candle lookback", minval=1)

ema_cross_stop = input(true, "Close if EMA crosses in oposite direction")

allow_retracing = input(true, "Allow price retracing")

// RCP calculation

rcp_bull = low[0] < low[1] and low[0] < low[2] and close[0] > close[1]

rcp_bear = high[0] > high[1] and high[0] > high[2] and close[0] < close[1]

// Order placement

in_market = strategy.position_size != 0

long_condition = rcp_bull and ema_bull and not in_market and order_direction != "Short"

short_condition = rcp_bear and ema_bear and not in_market and order_direction != "Long"

bought = strategy.position_size[0] > strategy.position_size[1] and strategy.position_size[1] == 0

sold = strategy.position_size[0] < strategy.position_size[1] and strategy.position_size[1] == 0

closed = not in_market and in_market[1]

long_position = strategy.position_size > 0

short_position = strategy.position_size < 0

buy_price = high + syminfo.mintick

sell_price = low - syminfo.mintick

if long_condition

strategy.entry("Long", true, stop=buy_price)

if short_condition

strategy.entry("Short", false, stop=sell_price)

if allow_retracing

better_price_long = barssince(closed) > barssince(long_condition) and barssince(long_condition) >= 1 and not in_market and ema_bull and buy_price < valuewhen(long_condition, buy_price, 0) and buy_price[0] < buy_price[1]

if better_price_long

strategy.cancel("Long")

strategy.entry("Long", true, stop=buy_price)

better_price_short = barssince(closed) > barssince(short_condition) and barssince(short_condition) >= 1 and not in_market and ema_bear and sell_price > valuewhen(short_condition, sell_price, 0) and sell_price[0] > sell_price[1]

if better_price_short

strategy.cancel("Short")

strategy.entry("Short", false, stop=sell_price)

// Stoploss orders

stop_price = long_position ? valuewhen(bought, lowest(stop_lookback)[1] - syminfo.mintick, 0) : short_position ? valuewhen(sold, highest(3)[1] + syminfo.mintick, 0) : na

stop_comment = "Stoploss triggered"

strategy.close("Long", low <= stop_price, stop_comment)

strategy.close("Short", high >= stop_price, stop_comment)

plot(stop_price, "Stop price", color.red, 2, plot.style_linebr)

// EMA cross close orders

if ema_cross_stop

if long_position and ema_bear

strategy.close("Long", comment=stop_comment)

if short_position and ema_bull

strategy.close("Short", comment=stop_comment)

// Take profit orders

stop_ticks = abs(strategy.position_avg_price - stop_price)

take_profit_price = long_position ? valuewhen(bought, strategy.position_avg_price + stop_ticks * risk_reward_ratio, 0) : short_position ? valuewhen(sold, strategy.position_avg_price - (stop_ticks * risk_reward_ratio), 0) : na

target_comment = "Take profit"

strategy.close("Long", high >= take_profit_price, target_comment)

strategy.close("Short", low <= take_profit_price, target_comment)

plot(take_profit_price, "Target price", color.green, 2, plot.style_linebr)