ATR چینل موونگ ایوریج ریورسل پر مبنی مقداری تجارتی حکمت عملی

جائزہ

یہ حکمت عملی ایک صرف زیادہ کرنے والی حکمت عملی ہے جو ATR چینل کی نچلی حد کو توڑنے کی قیمت کا استعمال کرتے ہوئے داخلے کا وقت طے کرتی ہے ، اور ATR چینل کی اوسط لائن یا ATR چینل کی اوپری حد کو روکنے کے لئے باہر نکلتی ہے۔ اس کے علاوہ ، یہ ATR کو روکنے کی قیمت کا حساب لگانے کے لئے بھی استعمال کرتی ہے۔ یہ حکمت عملی تیز رفتار مختصر لائن تجارت کے لئے موزوں ہے۔

حکمت عملی کا اصول

جب قیمت ATR چینل کی نچلی حد سے نیچے آجاتی ہے تو ، اس سے ظاہر ہوتا ہے کہ قیمت میں غیر معمولی کمی واقع ہوئی ہے۔ اس وقت حکمت عملی اگلے K لائن کے کھلنے پر زیادہ داخلہ لے گی۔ اسٹاپ نقصان کی قیمت میں داخلہ کی قیمت کو ATR اسٹاپ نقصان کے فیکٹر کو ATR سے ضرب کرنا ہے۔ اسٹاپ قیمت ATR چینل کی اوسط لائن یا ATR چینل کی حد ہے ، اگر موجودہ K لائن بند ہونے والی قیمت پچھلی K لائن کی کم سے کم قیمت سے کم ہے تو ، پچھلی K لائن کی کم سے کم قیمت اسٹاپ قیمت کے طور پر ہے۔

اس حکمت عملی میں بنیادی طور پر مندرجہ ذیل منطق شامل ہے:

- اے ٹی آر اور اے ٹی آر چینل اوسط کا حساب لگائیں

- وقت فلٹرنگ کی شرائط کا تعین کریں

- جب قیمتیں اے ٹی آر چینل کی نچلی حد سے کم ہوں تو ، نشانات زیادہ داخلے کے اہل ہوں گے

- اگلی K لائن کے آغاز پر زیادہ داخلہ

- داخلہ کی قیمت ریکارڈ

- سٹاپ نقصان کی قیمت کا حساب لگانا

- جب قیمت اے ٹی آر چینل کی اوسط لائن یا اے ٹی آر چینل کی حد سے زیادہ ہو تو پوزیشن کو بند کردیں

- جب قیمت اسٹاپ نقصان کی قیمت سے کم ہو تو اسٹاپ نقصان سے باہر نکلیں

طاقت کا تجزیہ

یہ حکمت عملی مندرجہ ذیل فوائد رکھتی ہے:

- اے ٹی آر چینل کا استعمال کرتے ہوئے انٹری اور اسٹاپس کا تعین کرنا ، زیادہ قابل اعتماد

- غیر معمولی طور پر کم ہونے کے بعد ہی کھیل میں شامل ہوں ، اور اس سے بچیں کہ زیادہ سے زیادہ حاصل نہ کریں۔

- نقصانات کو روکنے کے قواعد سخت اور خطرے کو مؤثر طریقے سے کنٹرول کریں

- فوری اور مختصر لین دین کے لئے موزوں ، طویل عرصے تک پوزیشن رکھنے کی ضرورت نہیں

- سادہ، سمجھنے میں آسان، لاگو کرنے اور بہتر بنانے کے لئے آسان قواعد

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں:

- ٹرانزیکشن فیس اور سلائڈ پوائنٹ کا خطرہ

- سٹاپ نقصان کے سلسلے میں ممکنہ طور پر ٹرگر ہونے کی صورت حال

- غلط پیرامیٹرز کی اصلاح سے حکمت عملی کی تاثیر متاثر ہوسکتی ہے

- جب اشارے کی قیمت میں زیادہ اتار چڑھاؤ ہوتا ہے تو ، روکنا بہت زیادہ ہوسکتا ہے

اے ٹی آر سائیکل کو ایڈجسٹ کرنے ، اسٹاپ نقصان کے عنصر کو کم کرنے اور اس طرح کے طریقوں سے مذکورہ بالا خطرات کو کم کیا جاسکتا ہے۔ اس کے علاوہ ، یہ بھی ضروری ہے کہ کم ٹرانزیکشن فیس والے بروکرز کا انتخاب کریں۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل طریقوں سے بھی بہتر بنایا جاسکتا ہے:

- دوسرے اشارے کے لئے فلٹر شامل کریں تاکہ بہترین وقت سے محروم نہ ہوں

- ATR سائیکل پیرامیٹرز کو بہتر بنائیں

- دوبارہ داخلے کے نظام میں شامل ہونے پر غور

- متحرک طور پر اسٹاپ نقصان کی حد کو ایڈجسٹ کریں

- رجحانات کا اندازہ لگانے کے قواعد میں شامل ہونا ، مخالف رجحانات سے بچنے کے لئے

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک سادہ اور عملی مختصر لائن توڑ اوسط لائن الٹ حکمت عملی ہے۔ اس میں واضح داخلے کے قواعد ، سخت اسٹاپ نقصان کا طریقہ کار اور ایک بہتر اسٹاپ کا طریقہ ہے۔ اس کے ساتھ ہی کچھ پیرامیٹرز کو ایڈجسٹ کرنے کے لئے بہتر جگہ بھی فراہم کی گئی ہے۔ اگر تاجر مناسب پیراگراف کا انتخاب کرنے اور خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصان کے ساتھ کام کرنے کے قابل ہو تو ، اس حکمت عملی کو اچھا اثر ملنا چاہئے۔

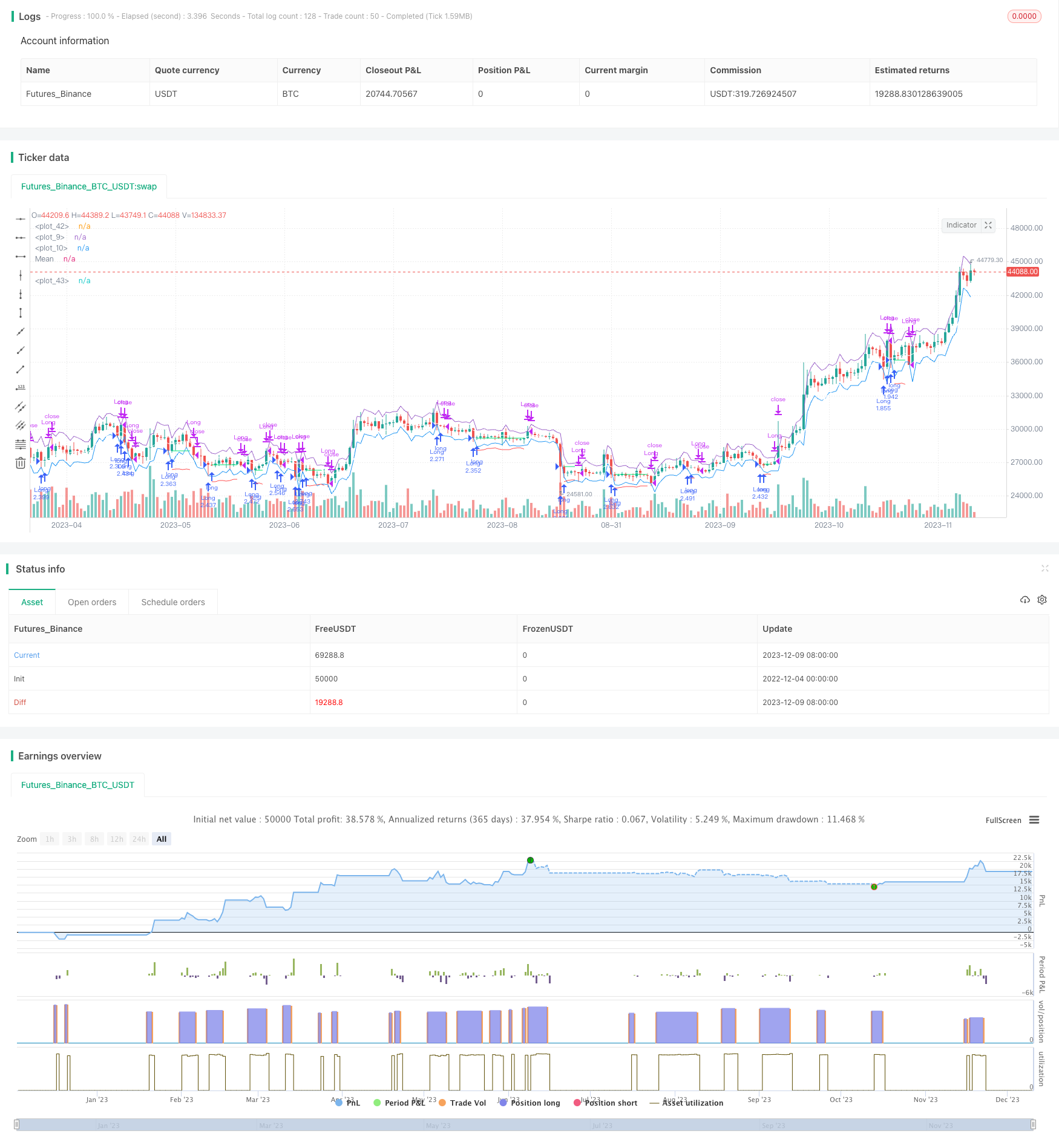

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Bcullen175

//@version=5

strategy("ATR Mean Reversion", overlay=true, initial_capital=100000,default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=6E-5) // Brokers rate (ICmarkets = 6E-5)

SLx = input(1.5, "SL Multiplier", tooltip = "Multiplies ATR to widen stop on volatile assests, Higher values reduce risk:reward but increase winrate, Values below 1.2 are not reccomended")

src = input(close, title="Source")

period = input.int(10, "ATR & MA PERIOD")

plot(open+ta.atr(period))

plot(open-ta.atr(period))

plot((ta.ema(src, period)), title = "Mean", color=color.white)

i_startTime = input(title="Start Filter", defval=timestamp("01 Jan 1995 13:30 +0000"), group="Time Filter", tooltip="Start date & time to begin searching for setups")

i_endTime = input(title="End Filter", defval=timestamp("1 Jan 2099 19:30 +0000"), group="Time Filter", tooltip="End date & time to stop searching for setups")

// Check filter(s)

f_dateFilter = true

atr = ta.atr(period)

// Check buy/sell conditions

var float buyPrice = 0

buyCondition = low < (open-ta.atr(period)) and strategy.position_size == 0 and f_dateFilter

sellCondition = (high > (ta.ema(close, period)) and strategy.position_size > 0 and close < low[1]) or high > (open+ta.atr(period))

stopDistance = strategy.position_size > 0 ? ((buyPrice - atr)/buyPrice) : na

stopPrice = strategy.position_size > 0 ? (buyPrice - SLx*atr): na

stopCondition = strategy.position_size > 0 and low < stopPrice

// Enter positions

if buyCondition

strategy.entry(id="Long", direction=strategy.long)

if buyCondition[1]

buyPrice := open

// Exit positions

if sellCondition or stopCondition

strategy.close(id="Long", comment="Exit" + (stopCondition ? "SL=true" : ""))

buyPrice := na

// Draw pretty colors

plot(buyPrice, color=color.lime, style=plot.style_linebr)

plot(stopPrice, color=color.red, style=plot.style_linebr, offset=-1)