Ichimoku Kinko Hyo پر مبنی 5 منٹ کی تیز رفتار پیش رفت کی حکمت عملی

جائزہ

یہ حکمت عملی 5 منٹ کے ٹائم فریم کے لئے ایک Ichimoku پہلی نظر توازن شیٹ پر مبنی ایک تیز رفتار بریک اسکیلپنگ حکمت عملی ہے۔ اس حکمت عملی میں Ichimoku کی منتقلی کی لائن ، بیس لائن اور فرنٹ لائن A/B جیسے عناصر کا بھرپور استعمال کیا گیا ہے تاکہ مارکیٹ میں قلیل مدتی حرکت کو پکڑ سکے۔ روایتی Ichimoku حکمت عملی کے برعکس ، اس حکمت عملی میں پیرامیٹرز کو بہتر بنایا گیا ہے تاکہ یہ ہائی فریکوئینسی ٹریڈنگ کے لئے موزوں ہو۔

حکمت عملی کا بنیادی خیال یہ ہے کہ جب بیس لائن کو عبور یا نیچے سے عبور کیا جاتا ہے تو اس میں زیادہ یا کم کام کیا جاتا ہے ، اور قیمت کو بادل کے چارٹ کی دو فرنٹ لائنوں کو توڑنا ہوتا ہے ، اس طرح رجحان کی سمت کا زیادہ درست اندازہ لگایا جاسکتا ہے۔ اس کے علاوہ ، حکمت عملی نے خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصان اور اسٹاپ پوزیشن کی وضاحت کی ہے۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر Ichimoku کی منتقلی لائن اور بیس لائن پر مبنی ہے جس میں زیادہ سے زیادہ کم از کم سگنل فراہم کیے جاتے ہیں. منتقلی لائن کی قیمتوں میں ردعمل کی مختصر مدت کی تبدیلی، بیس لائن کی ردعمل کی درمیانی مدت کی رجحان.

خاص طور پر ، جب تبادلوں کی لائن پر بیس لائن کو عبور کرتے وقت کثیر سگنل پیدا ہوتا ہے ، اس وقت قیمت کو بادل کے چارٹ کی دو اگلی لائنوں A اور B سے اوپر کی ضرورت ہوتی ہے ، اس طرح اس بات کا یقین ہوتا ہے کہ اوپر کی طرف سے توڑ دیا جائے گا۔ اس کے برعکس ، جب تبادلوں کی لائن کے نیچے بیس لائن کو عبور کرتے وقت خالی سگنل پیدا ہوتا ہے ، جس کی ضرورت ہوتی ہے قیمت بادل کے چارٹ کی دو اگلی لائنوں سے نیچے کی طرف سے ، اس بات کا یقین کرنے کے لئے کہ نیچے کی طرف سے توڑ دیا جائے گا۔

اس کے علاوہ ، حکمت عملی میں دو پیرامیٹرز per centStop اور per centTP کی وضاحت کی گئی ہے ، جو بالترتیب اسٹاپ نقصان کا تناسب اور اسٹاپ ٹاپ تناسب کی نمائندگی کرتے ہیں۔ یہ دونوں اقدار تاجر کے خطرے کی ترجیحات کے مطابق ترتیب دی جاسکتی ہیں۔ اسٹاپ نقصان اور اسٹاپ قیمتیں پوزیشن کھولنے کی اوسط قیمت پر مبنی ہیں۔

جب زیادہ کرنے یا کم کرنے کا اشارہ ہوتا ہے تو ، متعلقہ اسٹاپ اور اسٹاپ آرڈر بھی جاری کیے جاتے ہیں۔ اگر قیمت اسٹاپ یا نقصان کی سطح کو چھوتی ہے تو ، متعلقہ پوزیشن کو ختم کردیا جاتا ہے۔

طاقت کا تجزیہ

روایتی Ichimoku حکمت عملی کے مقابلے میں، اس حکمت عملی کو مندرجہ ذیل طور پر بہتر بنایا گیا ہے:

- قیمتوں میں تبدیلیوں کو پکڑنے کے لئے ٹرانسمیشن لائن سائیکل کو 9 تک کم کیا گیا ہے۔

- بیس لائن کا دورانیہ 26 پر برقرار ہے ، جو درمیانی مدت کے رجحان کی نمائندگی کرتا ہے۔

- فرنٹ لائن بی کا دورانیہ 52 تک بڑھتا ہے ، جس سے طویل مدتی رجحان کی سمت کا اندازہ لگایا جاسکتا ہے۔

- متبادل ترمیم 26 پر سیٹ کی گئی ہے ، جس سے ایک نظر توازن کی میز 26 ادوار پہلے کی پیش گوئی کرسکتی ہے۔

ان پیرامیٹرز کی ایڈجسٹمنٹ حکمت عملی کو 5 منٹ کے اس اعلی تعدد کے تجارتی وقت کے لئے زیادہ موزوں بناتی ہے ، جس سے مقامی انتہائی نقطہ کے قریب تیزی سے الٹ جانے کے مواقع کا اندازہ لگایا جاسکتا ہے۔ جبکہ بادل کے چارٹ کے ساتھ مل کر طویل مدتی رجحانات کا اندازہ لگانے میں کارکردگی میں اضافہ ہوتا ہے۔

اس کے علاوہ، اس حکمت عملی میں براہ راست سٹاپ نقصان کی روک تھام کی منطق ہے، جس میں تاجروں کو خود کو شامل کرنے کی ضرورت نہیں ہے، جو خطرے کے انتظام کے لئے آسان ہے، جو ابتدائیوں کے لئے موزوں ہے.

خطرے کا تجزیہ

اس حکمت عملی میں مندرجہ ذیل خطرات شامل ہیں:

- ہائی فریکوئینسی اسکیلپنگ حکمت عملی ٹرانزیکشن لاگت سے زیادہ حساس ہے ، لہذا کم فیس والے بروکرز کا انتخاب کرنے کی سفارش کی جاتی ہے۔

- ریورس ٹرانسمیشن کی حکمت عملی مارکیٹ کے جھٹکے کے لئے کمزور ہے، جہاں سٹاپ نقصان کو جھٹکے کی صورت حال میں متحرک کیا جا سکتا ہے.

- اس حکمت عملی میں بنیادی عوامل کو مدنظر نہیں رکھا گیا ہے اور اگر کوئی اہم واقعہ پیش آتا ہے تو اس کی کوئی اہمیت نہیں رہتی۔

- حکمت عملی کو بہتر بنانے کے لئے سائیکل پیرامیٹرز مختلف اقسام کے تحت مختلف اثرات کا باعث بن سکتے ہیں، مختلف اقسام کے لئے مختلف ٹیسٹنگ کی ضرورت ہوتی ہے.

خطرے کو کنٹرول کرنے کے لئے مندرجہ ذیل طریقوں پر غور کیا جا سکتا ہے:

- اسٹاپ نقصان کی شرح میں اضافہ کریں تاکہ یہ یقینی بنایا جاسکے کہ انفرادی نقصانات قابل برداشت حد تک قابو میں ہیں۔

- اعلی اتار چڑھاؤ کے اوقات میں تجارت سے گریز کریں اور نسبتا مستحکم اوقات میں کام کریں۔

- اس حکمت عملی کو بنیادی تجزیہ کے ساتھ مل کر استعمال کیا جاتا ہے تاکہ کسی بڑے واقعے سے پہلے یا بعد میں اس کا استعمال نہ کیا جا سکے۔

- مختلف تجارتی اقسام کے لئے الگ الگ پیرامیٹرز کی جانچ کریں ، بہترین سائیکل کا مجموعہ تلاش کریں۔

اصلاح کی سمت

اس حکمت عملی میں کچھ اصلاحات کی گنجائش ہے:

- اس کے علاوہ ، اس میں سرمایہ کاروں کو ان کی سرمایہ کاری کی شرح اور حجم کے بارے میں معلومات فراہم کی گئی ہے۔

- اس کے علاوہ ، اس میں خود کار طریقے سے نقصان کی روک تھام کا نظام شامل کیا گیا ہے۔

- مشین لرننگ ٹریننگ پیرامیٹرز کا استعمال کرتے ہوئے مختلف اقسام اور مارکیٹ کے حالات کے لئے بہتر طور پر اپنانے کے لئے۔

- بنیادی سگنل کے ساتھ مل کر، بڑے واقعات کے اسٹریٹجک اثرات سے بچنے کے لئے.

یہ اصلاحات حکمت عملی کو زیادہ سے زیادہ مارکیٹ کے ماحول میں مستحکم کارکردگی کا مظاہرہ کرنے میں مدد کرتی ہیں۔

خلاصہ کریں۔

Ichimoku scalping حکمت عملی روایتی پیرامیٹرز کو ایڈجسٹ کرکے ہائی فریکوئینسی آپریشن کے لئے زیادہ موزوں بناتی ہے۔ منتقلی کی لائن ، بیس لائن اور کلاؤڈ گراف کے ساتھ مل کر فیصلے سے قلیل مدتی رجحانات کو جلدی سے پکڑ لیا جاسکتا ہے۔ بلٹ میں اسٹاپ اسٹاپ نقصان کا طریقہ کار بھی خطرے کو کنٹرول کرنے میں مدد کرتا ہے۔

اگرچہ اس حکمت عملی کے کچھ فوائد ہیں ، لیکن اس کے ساتھ ہی اس میں عام خطرات بھی موجود ہیں۔ اس کے بعد اس حکمت عملی کو زیادہ سے زیادہ استحکام دینے کے لئے متعدد پہلوؤں سے بہتر بنایا جاسکتا ہے ، جیسے اتار چڑھاؤ کی شرح ، مشین لرننگ ، واقعہ کی محرک ، وغیرہ۔

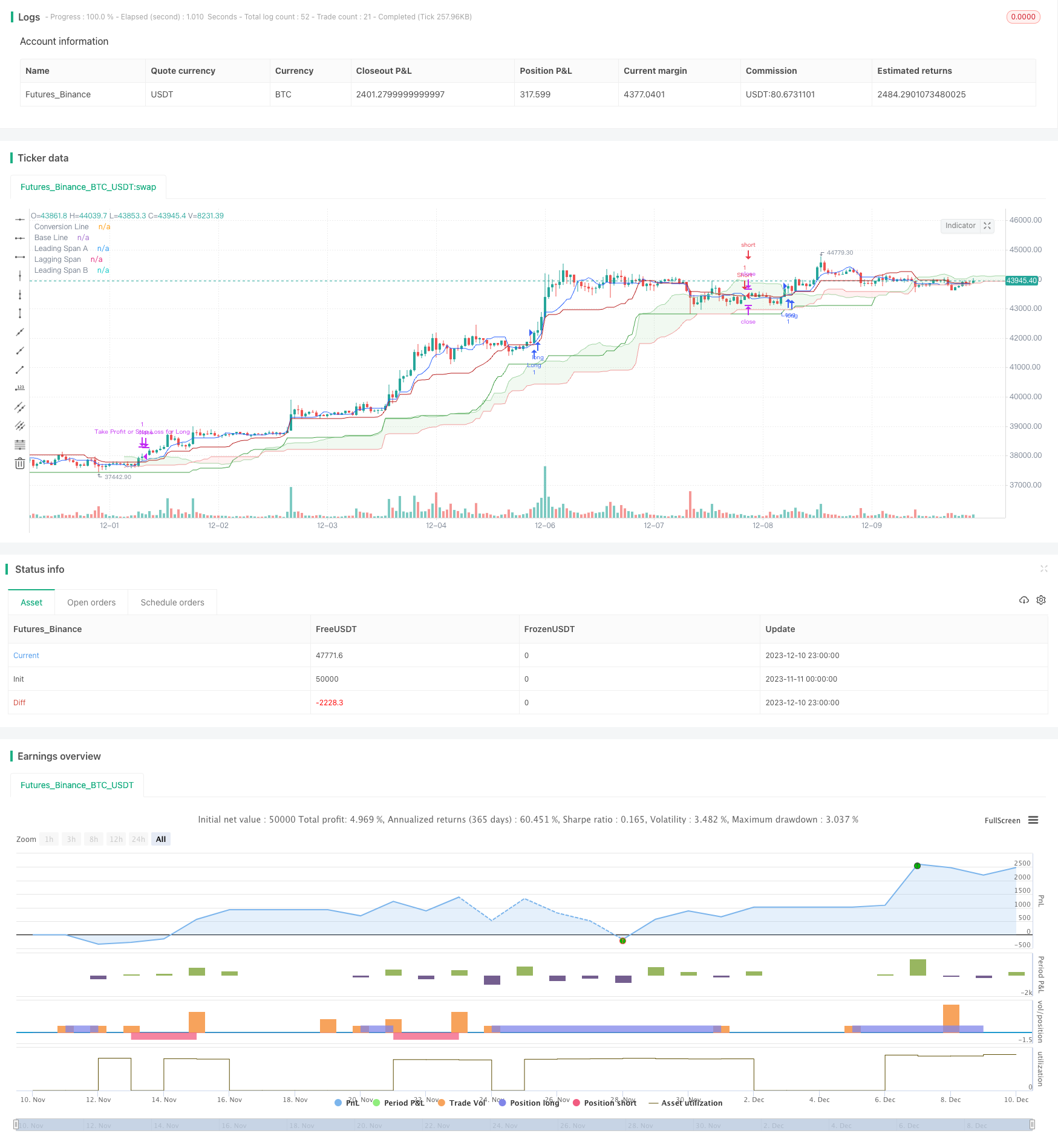

/*backtest

start: 2023-11-11 00:00:00

end: 2023-12-11 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="Scalping Ichimoku Strategy", shorttitle="Scalp Ichimoku", overlay=true)

showBB = input(true, "Show Ichimoku Cloud")

showTrade = input(true, 'Show TP/SL')

conversionPeriods = input(9, "Conversion Line Periods")

basePeriods = input(26, "Base Line Periods")

spanBPeriods = input(52, "Span B Periods")

displacement = input(26, "Displacement")

conversionLine = (ta.highest(high, conversionPeriods) + ta.lowest(low, conversionPeriods)) / 2

baseLine = (ta.highest(high, basePeriods) + ta.lowest(low, basePeriods)) / 2

leadLine1 = (conversionLine + baseLine) / 2

leadLine2 = (ta.highest(high, spanBPeriods) + ta.lowest(low, spanBPeriods)) / 2

plot(showBB ? conversionLine : na, "Conversion Line", color=#2962FF)

plot(showBB ? baseLine : na, "Base Line", color=#B71C1C)

plot(showBB ? ta.lowest(low, 52) : na, "Lagging Span", color=#43A047, offset=-displacement)

p1 = plot(showBB ? leadLine1 : na, "Leading Span A", color=#A5D6A7, offset=displacement)

p2 = plot(showBB ? leadLine2 : na, "Leading Span B", color=#EF9A9A, offset=displacement)

fill(p1, p2, color=leadLine1 > leadLine2 ? color.new(color.green, 90) : color.new(color.red, 90))

// Define the shorter Stop Loss and Take Profit percentages for scalping

percentStop = input(0.5, "Stop Loss (%)")

percentTP = input(1.0, "Take Profit (%)")

// Define the entry conditions

longCondition = ta.crossover(conversionLine, baseLine) and close > leadLine1 and close > leadLine2

shortCondition = ta.crossunder(conversionLine, baseLine) and close < leadLine1 and close < leadLine2

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Take Profit or Stop Loss for Long", "Long", stop=strategy.position_avg_price * (1 - percentStop / 100), limit=strategy.position_avg_price * (1 + percentTP / 100))

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Take Profit or Stop Loss for Short", "Short", stop=strategy.position_avg_price * (1 + percentStop / 100), limit=strategy.position_avg_price * (1 - percentTP / 100))