قیمت جھٹکا بریک آؤٹ حکمت عملی

جائزہ

جھٹکا توڑنے کی حکمت عملی ایک ایسی حکمت عملی ہے جس میں قیمتوں کے اتار چڑھاؤ کی شکل کا استعمال کرتے ہوئے خرید و فروخت کی کارروائی کی جاتی ہے جب قیمتیں اہم حمایت یا مزاحمت کی سطح کو توڑ دیتی ہیں۔ یہ حکمت عملی متعدد تکنیکی اشارے کے ساتھ مل کر اہم تجارتی مواقع کی نشاندہی کرتی ہے۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر برن بینڈ کی وسط لائن ، 48 دن کی سادہ حرکت پذیری اوسط (ایس ایم اے) ، ایم اے سی ڈی اور اے ڈی ایکس چار تکنیکی اشارے پر مبنی ہے۔ اس کی مخصوص منطق یہ ہے:

48 دن کے ایس ایم اے کے نیچے یا اس سے اوپر جانے پر ٹریڈنگ کے مواقع پر غور کریں۔

جب بند ہونے والی قیمتوں میں بلین بینڈ کی وسط لائن کو توڑ دیا جاتا ہے تو ، اس میں داخل ہونے کا اشارہ ہوتا ہے۔

MACD 0 سے زیادہ یا اس سے کم ہے ، جو رجحان کی سمت کا تعین کرنے کے لئے ایک معاون اشارے ہے۔

ADX 25 سے زیادہ ہے، غیر رجحانات کو فلٹر کرنے کے لئے.

اگر آپ مندرجہ بالا چار شرائط پر پورا اترتے ہیں تو ، زیادہ یا کم کریں۔

اسٹریٹجک فوائد

یہ ایک ایسی حکمت عملی ہے جو رجحانات اور جھٹکے کے اشارے کو یکجا کرتی ہے۔ اس کے اہم فوائد یہ ہیں:

48 دن کے ایس ایم اے نے زیادہ بار بار تجارت کو فلٹر کیا ، جس سے درمیانی اور لمبی لائن کا رجحان لاک ہوگیا۔

Brin کی بینڈ کے وسط لائن توڑنے اہم حمایت مزاحمت توڑ پھوڑ پوائنٹس پر قبضہ، ایک بہت مضبوط سٹاپ نقصان کی تقریب کے ساتھ؛

MACD بڑے رجحانات کی سمت کا تعین کرتا ہے اور منفی تجارت سے بچتا ہے۔

ADX غیر رجحان مارکیٹوں کو فلٹر کرتا ہے تاکہ حکمت عملی جیتنے کی شرح کو بہتر بنایا جاسکے۔

مجموعی طور پر ، اس حکمت عملی میں ٹریڈنگ کی فریکوئنسی کو کنٹرول کرنے ، اہم نکات کو پکڑنے ، رجحانات کا اندازہ لگانے اور غیر موثر واقعات کو فلٹر کرنے جیسے متعدد پہلوؤں میں بہتری لائی گئی ہے۔

اسٹریٹجک رسک

اس حکمت عملی میں مندرجہ ذیل خطرات شامل ہیں:

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ برن کی بینڈ لائنیں اکثر غیر مستحکم مارکیٹوں میں ٹریڈنگ کے مواقع پیدا کرتی ہیں ، اور ممکنہ طور پر زیادہ تجارت ہوسکتی ہے۔

ADX اشارے میں رجحانات اور غیر موثر رویوں کا اندازہ لگانے میں کچھ غلطی بھی ہے۔

واپسی کا خطرہ زیادہ ہے اور یہ سرمایہ کاروں کے لئے موزوں ہے جن کے پاس کچھ خطرہ برداشت کرنے کی صلاحیت ہے۔

حکمت عملی کی اصلاح

اس حکمت عملی کو مزید بہتر بنانے کے لیے مندرجہ ذیل نکات پر غور کیا جا سکتا ہے:

اے ٹی آر کے اشارے کو بڑھانا ، اسٹاپ نقصان کی حد مقرر کرنا ، اور ایک اسٹاپ نقصان کو کم کرنا۔

بلین بینڈ پیرامیٹرز کو بہتر بنانا تاکہ وسط لائن کی ٹرگرنگ کی تعدد کو کم کیا جاسکے۔

ٹریڈنگ حجم یا رجحان کی طاقت کے اشارے میں اضافہ کرنے سے رجحان کی مضبوطی کا اندازہ لگایا جاسکتا ہے ، اور اس کی کمزوری کو تبدیل کرنے سے بچا جاسکتا ہے۔

خلاصہ کریں۔

مجموعی طور پر ، زلزلے سے بچنے کی حکمت عملی مجموعی طور پر کافی پختہ ہے ، جو زلزلے کی صورتحال میں اہم تجارتی نکات کو مؤثر طریقے سے پکڑتی ہے۔ یہ رجحانات اور زلزلے کے اشارے کے ساتھ مل کر خطرے اور فوائد کے مابین توازن کو پکڑتا ہے۔ مزید اصلاح کے ذریعہ ، زیادہ مستحکم اضافی فوائد حاصل کرنے کی امید ہے۔

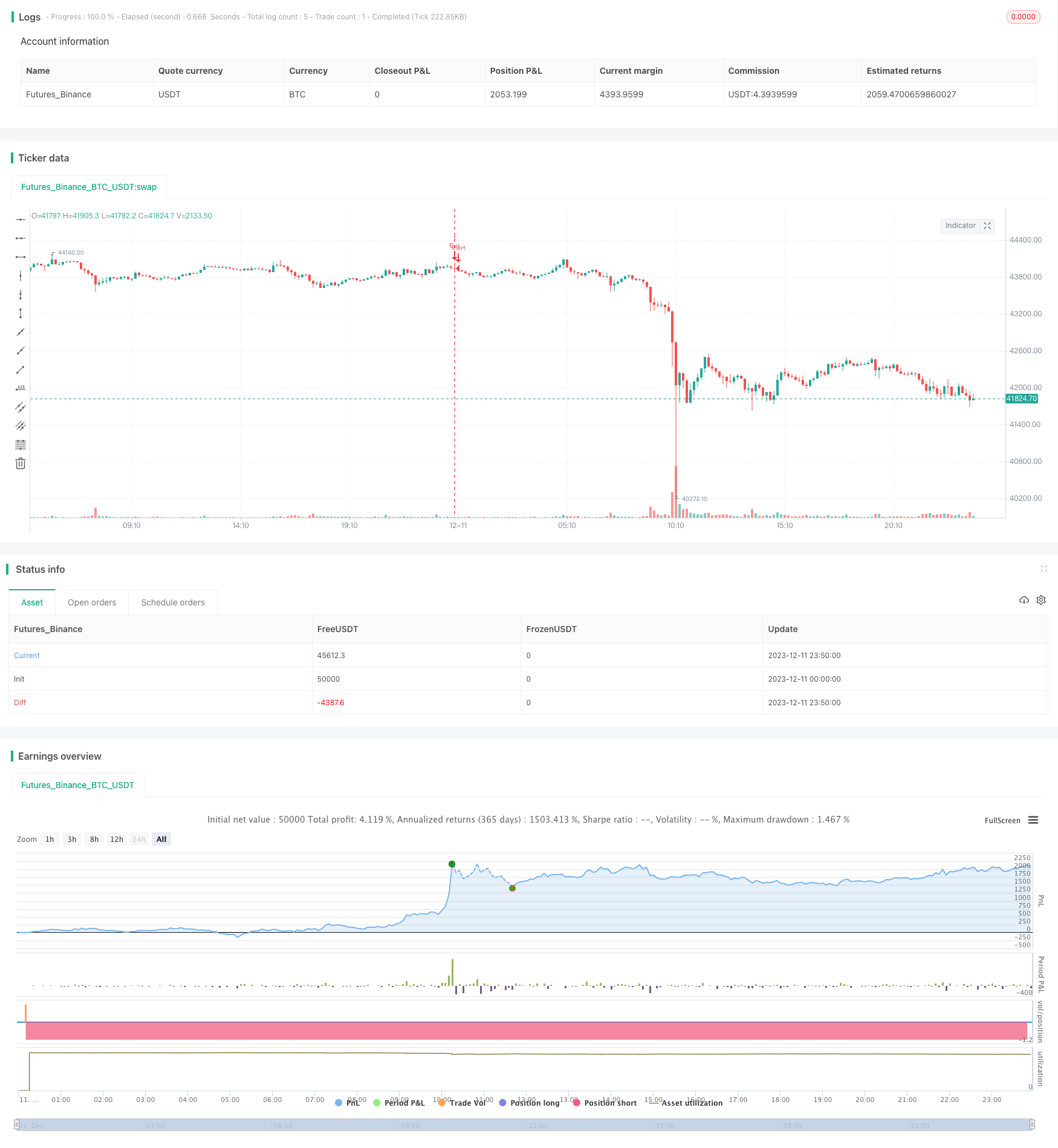

/*backtest

start: 2023-12-11 00:00:00

end: 2023-12-12 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © 03.freeman

//Volatility Traders Minds Strategy (VTM Strategy)

//I found this startegy on internet, with a video explaingin how it works.

//Conditions for entry:

//1 - Candles must to be above or bellow the 48 MA (Yellow line)

//2 - Candles must to break the middle of bollinger bands

//3 - Macd must to be above or bellow zero level;

//4 - ADX must to be above 25 level

//@version=4

strategy("Volatility Traders Minds Strategy (VTM Strategy)", shorttitle="VTM",overlay=true)

source = input(close)

//MA

ma48 = sma(source,48)

//MACD

fastLength = input(12)

slowlength = input(26)

MACDLength = input(9)

MACD = ema(source, fastLength) - ema(source, slowlength)

aMACD = ema(MACD, MACDLength)

delta = MACD - aMACD

//BB

length = input(20, minval=1)

mult = input(2.0, minval=0.001, maxval=50)

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

//ADX

adxThreshold = input(title="ADX Threshold", type=input.integer, defval=25, minval=1)

adxlen = input(14, title="ADX Smoothing")

dilen = input(14, title="DI Length")

dirmov(len) =>

up = change(high)

down = -change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = rma(tr, len)

plus = fixnan(100 * rma(plusDM, len) / truerange)

minus = fixnan(100 * rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * rma(abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

sig = adx(dilen, adxlen)

// Strategy: (Thanks to JayRogers)

// === STRATEGY RELATED INPUTS ===

//tradeInvert = input(defval = false, title = "Invert Trade Direction?")

// the risk management inputs

inpTakeProfit = input(defval = 0, title = "Take Profit Points", minval = 0)

inpStopLoss = input(defval = 0, title = "Stop Loss Points", minval = 0)

inpTrailStop = input(defval = 0, title = "Trailing Stop Loss Points", minval = 0)

inpTrailOffset = input(defval = 0, title = "Trailing Stop Loss Offset Points", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

useTrailStop = inpTrailStop >= 1 ? inpTrailStop : na

useTrailOffset = inpTrailOffset >= 1 ? inpTrailOffset : na

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong() => close>ma48 and close>basis and delta>0 and sig>adxThreshold // functions can be used to wrap up and work out complex conditions

//exitLong() => jaw>teeth or jaw>lips or teeth>lips

strategy.entry(id = "Buy", long = true, when = enterLong() ) // use function or simple condition to decide when to get in

//strategy.close(id = "Buy", when = exitLong() ) // ...and when to get out

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort() => close<ma48 and close<basis and delta<0 and sig>adxThreshold

//exitShort() => jaw<teeth or jaw<lips or teeth<lips

strategy.entry(id = "Sell", long = false, when = enterShort())

//strategy.close(id = "Sell", when = exitShort() )

// === STRATEGY RISK MANAGEMENT EXECUTION ===

// finally, make use of all the earlier values we got prepped

strategy.exit("Exit Buy", from_entry = "Buy", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

strategy.exit("Exit Sell", from_entry = "Sell", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

// === Backtesting Dates === thanks to Trost

testPeriodSwitch = input(false, "Custom Backtesting Dates")

testStartYear = input(2020, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testStartHour = input(0, "Backtest Start Hour")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,testStartHour,0)

testStopYear = input(2020, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testStopHour = input(23, "Backtest Stop Hour")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,testStopHour,0)

testPeriod() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

isPeriod = testPeriodSwitch == true ? testPeriod() : true

// === /END

if not isPeriod

strategy.cancel_all()

strategy.close_all()