مارکیٹ کی تبدیلی کلیدی نقطہ کی حکمت عملی

جائزہ

اس حکمت عملی نے ولیم انڈیکس کے توڑنے والے اصولوں کو اپنایا ، جس میں ایک مخصوص شکل کی K لائن کے ساتھ مل کر ، ایک موثر کثیر کھلی پوزیشن اور خالی پوزیشن کا ایک ماڈل ڈیزائن کیا گیا ہے ، جس سے مارکیٹ کی تبدیلی کے اہم نکات پر زیادہ سے زیادہ کمائی کی جاسکتی ہے ، وسط شارٹ لائن کے رجحان کو پکڑ سکتی ہے ، اور اضافی آمدنی حاصل کی جاسکتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں ولیم اشارے میں تقسیم پوائنٹس کا استعمال کیا گیا ہے تاکہ الٹ سگنل کا فیصلہ کیا جاسکے۔ جب اوپر یا نیچے تقسیم ہوتا ہے تو ، اگر K لائن ہستی کی سمت سے مطابقت رکھتا ہے تو ، تجارت کا اشارہ پیدا ہوتا ہے۔

خاص طور پر ، حکمت عملی میں ایک کسٹم انڈیکیٹر WMX ولیمز فریکٹلز کی وضاحت کی گئی ہے۔ اس میں ایک عنصر فنکشن کا استعمال کیا گیا ہے جس میں اوپری ٹائپنگ ((upFractal) اور نچلے ٹائپنگ ((dnFractal) کا فیصلہ کیا گیا ہے۔

اوپری درجہ بندی کا فیصلہ کرنے کی منطق یہ ہے کہ: موجودہ K لائن کی اعلی ترین قیمت پچھلی n روٹ K لائن کی اعلی ترین قیمت سے زیادہ ہے (یہ کہ n قابل ترتیب پیرامیٹرز ہیں) ، اس طرح ایک ٹوٹنے والا اوپری درجہ بندی تشکیل دی جاتی ہے۔

نیچے کی قسم کا فیصلہ کرنے کی منطق یہ ہے کہ: موجودہ K لائن کی کم از کم قیمت پچھلی nروٹ K لائن کی کم از کم قیمت سے کم ہے ، اس طرح ایک ٹوٹنے والی نیچے کی قسم کا قیام ہوتا ہے۔

اوپر اور نیچے کی درجہ بندی حاصل کرنے کے بعد ، یہ فیصلہ کریں کہ آیا ان میں کوئی تبدیلی آئی ہے ، یعنی کچھ بھی نہیں یا کچھ بھی نہیں سے۔ اس وقت درجہ بندی صرف تشکیل دی گئی ہے ، جس سے یہ ظاہر ہوتا ہے کہ الٹ جانے کا امکان زیادہ ہے۔

اس کے بعد K لائن اداروں کی سمت کے ساتھ مل کر مخصوص تجارتی سگنل کا تعین کیا جاتا ہے۔ جب اوپر کی قسم تشکیل دی جاتی ہے ، تو بند اوپن سے زیادہ ہوتا ہے ، زیادہ ہوتا ہے۔ جب موجودہ قسم تشکیل دی جاتی ہے ، تو بند اوپن سے کم ہوتا ہے ، خالی ہوتا ہے۔

اسٹریٹجک فوائد

ولیم انڈیکس کا استعمال کرتے ہوئے ٹائپنگ پوائنٹس کا استعمال کرتے ہوئے ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم ٹائم

ٹریڈنگ سگنل کی تصدیق کے لئے K لائن کی سمت کے ساتھ مل کر ، غیر رجحان والے علاقوں میں افراتفری سے بچنے کے لئے

کم پیرامیٹرز ، صرف n ٹائپنگ سائیکل کو ایڈجسٹ کرنے کی ضرورت ہے ، ٹیسٹ اور اصلاح میں آسان ہے

لچکدار سیٹ اپ پوزیشن کھولنے کے قواعد ، جیسے پوزیشن کا سائز ، پوزیشن کی شرائط وغیرہ ، جو عملی طور پر لاگو کرنے میں آسان ہیں

اسٹریٹجک رسک

ٹائپنگ کے بعد ، رجحانات کو مکمل طور پر تبدیل نہیں کیا جاسکتا ہے ، لہذا رجحانات کا اندازہ لگانا ضروری ہے۔

سٹاپ نقصان کی پوزیشن کی ترتیب میں احتیاط کی ضرورت ہے، شور کی بڑی مقدار کی وجہ سے ٹریفک کو نقصان پہنچانے سے بچنے کے لئے

پیرامیٹر n کو مختلف اقسام کے مطابق ایڈجسٹ کرنے کی ضرورت ہے ، اگر دورانیہ بہت بڑا یا بہت چھوٹا ہے تو اس کا اثر پڑتا ہے

حل:

بڑے رجحانات کا اندازہ لگانے کے لئے متحرک اوسط جیسے اشارے شامل کریں ، اور منفی پوزیشنوں سے بچیں

متحرک ٹریکنگ اسٹاپ نقصان یا معقول واپسی کی حد کو روکنا

واک فارورڈ تجزیہ کا استعمال کرتے ہوئے پیرامیٹرز کو بہتر بنانے کے لئے بہترین پیرامیٹرز تلاش کریں

حکمت عملی کی اصلاح کی سمت

ٹائپنگ پر مبنی الٹ حکمت عملی ایسی صورت حال پیدا کرتی ہے جس میں متعدد منافع کے بعد ایک بار پھر الٹ جانے سے نقصان ہوتا ہے۔ رجحان فلٹر کو شامل کرنے پر غور کیا جاسکتا ہے ، جس سے تجارت کی حد کو مزید محدود کیا جاسکتا ہے ، اور غیر ضروری الٹ تجارت کو کم کیا جاسکتا ہے۔

موجودہ سٹاپ نقصان کا طریقہ نسبتاً سادہ ہے اور اس کی رفتار کو مؤثر طریقے سے ٹریک نہیں کیا جا سکتا۔ آپ اس طرح کے سٹاپ نقصان کے طریقوں کو شامل کرنے کی کوشش کر سکتے ہیں جیسے کہ موبائل سٹاپ نقصان، ٹائم سٹاپ نقصان اور متحرک سٹاپ نقصان۔

فی الحال صرف K لائن کی اصل سمت کا تعین کریں۔ اگر K لائن کی مزید معلومات جیسے سائے کی لکیر ، بند ہونے کی پوزیشن وغیرہ کو مدنظر رکھا جائے تو ، زیادہ درست تجارتی سگنل ڈیزائن کیا جاسکتا ہے۔

خلاصہ کریں۔

یہ حکمت عملی تکنیکی اشارے پر مبنی الٹ حکمت عملی ہے۔ یہ ولیم انڈیکس کی درجہ بندی کا استعمال کرتا ہے تاکہ اہم لمحات میں اسٹاک کی تبدیلی کے رجحان کو پکڑ سکے ، اور K لائن اداروں کے ساتھ مل کر اضافی آمدنی حاصل کرنے کے لئے تجارتی سگنل تشکیل دے سکے۔

دیگر الٹ حکمت عملیوں کے مقابلے میں ، اس حکمت عملی کو پیرامیٹرک ڈیزائن ، منطق کی وضاحت ، سمجھنے میں آسان ، پیرامیٹرز کو ایڈجسٹ کرنے میں آسان ، ٹیسٹ کرنے میں آسان ، اور براہ راست ریل اسٹیٹ پر چلانے کے لئے بنایا گیا ہے۔ اگلے مرحلے میں ، رجحانات کے فیصلے ، نقصان کو روکنے کے طریقوں وغیرہ کے ذریعہ مزید اصلاح کی جاسکتی ہے ، امید ہے کہ اس سے بہتر حکمت عملی کا اثر ملے گا۔

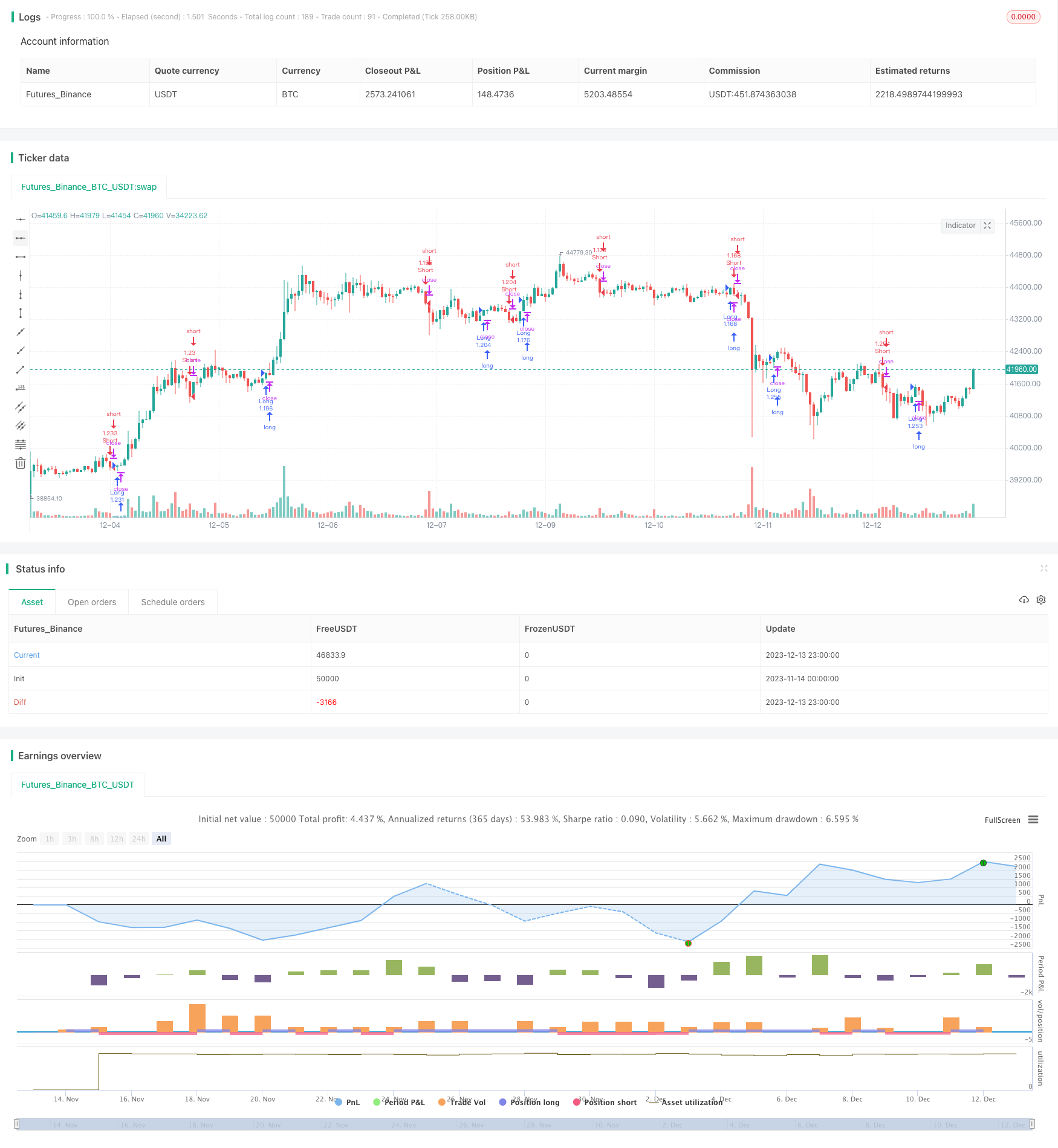

/*backtest

start: 2023-11-14 00:00:00

end: 2023-12-14 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © WMX_Q_System_Trading

//@version=4

SystemName="WMX Williams Fractals strategy V4"

InitCapital = 1000000

InitPosition = 100

InitCommission = 0.075

InitPyramidMax = 10

strategy(title=SystemName, shorttitle=SystemName, overlay=true, initial_capital=InitCapital, default_qty_type=strategy.percent_of_equity, default_qty_value=InitPosition, commission_type=strategy.commission.percent, commission_value=InitCommission)

//study("WMX Williams Fractals", shorttitle="WMX Fractals", format=format.price, precision=0, overlay=true)

// Define "n" as the number of periods and keep a minimum value of 2 for error handling.

n = input(title="Periods", defval=2, minval=2, type=input.integer)

h=close

l=close

factorh(High)=>

upFractal = ( (High[n+2] < High[n]) and (High[n+1] < High[n]) and (High[n-1] < High[n]) and (High[n-2] < High[n]))

or ( (High[n+3] < High[n]) and (High[n+2] < High[n]) and (High[n+1] == High[n]) and (High[n-1] < High[n]) and (High[n-2] < High[n]))

or ( (High[n+4] < High[n]) and (High[n+3] < High[n]) and (High[n+2] == High[n]) and (High[n+1] <= High[n]) and (High[n-1] < High[n]) and (High[n-2] < High[n]))

or ( (High[n+5] < High[n]) and (High[n+4] < High[n]) and (High[n+3] == High[n]) and (High[n+2] == High[n]) and (High[n+1] <= High[n]) and (High[n-1] < High[n]) and (High[n-2] < High[n]))

or ((High[n+6] < High[n]) and (High[n+5] < High[n]) and (High[n+4] == High[n]) and (High[n+3] <= High[n]) and (High[n+2] == High[n]) and (High[n+1] <= High[n]) and (High[n-1] < High[n]) and (High[n-2] < High[n]))

upFractal

upFractal=factorh(h)

factorl(Low)=>

dnFractal = ( (Low[n+2] > Low[n]) and (Low[n+1] > Low[n]) and (Low[n-1] > Low[n]) and (Low[n-2] > Low[n]))

or ( (Low[n+3] > Low[n]) and (Low[n+2] > Low[n]) and (Low[n+1] == Low[n]) and (Low[n-1] > Low[n]) and (Low[n-2] > Low[n]))

or ( (Low[n+4] > Low[n]) and (Low[n+3] > Low[n]) and (Low[n+2] == Low[n]) and (Low[n+1] >= Low[n]) and (Low[n-1] > Low[n]) and (Low[n-2] > Low[n]))

or ( (Low[n+5] > Low[n]) and (Low[n+4] > Low[n]) and (Low[n+3] == Low[n]) and (Low[n+2] == Low[n]) and (Low[n+1] >= Low[n]) and (Low[n-1] > Low[n]) and (Low[n-2] > Low[n]))

or ((Low[n+6] > Low[n]) and (Low[n+5] > Low[n]) and (Low[n+4] == Low[n]) and (Low[n+3] >= Low[n]) and (Low[n+2] == Low[n]) and (Low[n+1] >= Low[n]) and (Low[n-1] > Low[n]) and (Low[n-2] > Low[n]))

dnFractal=factorl(l)

U=valuewhen(upFractal[0]!= upFractal[1],l[0],3)

L=valuewhen(dnFractal[0]!=dnFractal[1],h[0],3)

longcon=crossover(close ,L) and close>open

shortcon=crossunder(close ,U) and close<open

if longcon

strategy.entry("Long", strategy.long, when = strategy.position_size <= 0 )

if shortcon

strategy.entry("Short", strategy.short, when = strategy.position_size >= 0 )