ڈبل موونگ ایوریج ریورسل حکمت عملی کا استعمال

جائزہ

یہ حکمت عملی ایک مختصر لائن ٹریڈنگ حکمت عملی ہے جس میں مارکیٹ میں ردوبدل کا اندازہ لگانے کے لئے بائنری میڈین لائن کا استعمال کیا جاتا ہے۔ یہ پہلے تین K لائنوں کے اختتامی تعلقات کا اندازہ لگانے کے ذریعہ اس بات کا اندازہ لگاتا ہے کہ اس وقت بڑھتی ہوئی رجحان میں ہے یا گرتی ہوئی رجحان میں ہے۔ جب رجحان کا رخ موڑنے کا پتہ چلتا ہے تو ، مناسب اضافی کم کرنے کی کارروائی کی جاتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی فیصلہ کرنے والا اشارے پہلے تین K لائنوں کے اختتامی قیمت کے تعلقات ہیں۔ اگر پہلے تین K لائنیں منفی ہیں تو ، اس کا فیصلہ اس وقت نیچے کی طرف ہے۔ اگر پہلے تین K لائنیں مثبت ہیں تو ، اس کا فیصلہ اس وقت بڑھتی ہوئی رجحان میں ہے۔ جب نیچے کی طرف رجحان کے بعد ایک بڑا سورج لائن ہوتا ہے تو ، زیادہ کام کریں۔ جب اوپر کی طرف رجحان کے بعد ایک بڑا منفی ہوتا ہے تو ، خالی کریں۔

زیادہ کرنے کا مخصوص فیصلہ منطق یہ ہے کہ: اگر پہلے تین K لائنیں تمام منفی ہیں ، اور آخری K لائن ایک بڑی منفی ہے تو ، زیادہ کریں۔ فلیٹ پوزیشن کا فیصلہ منطق اس وقت فلیٹ پوزیشن ہے جب قیمت پچھلی K لائن کے سب سے زیادہ نقطہ کو توڑ دیتی ہے۔

خالی کرنے کا مخصوص فیصلہ منطق یہ ہے: اگر پہلے تین K لائنیں تمام سورج کی لکیر ہیں ، اور آخری K لائن بڑی سورج کی لکیر ہے ، اور قیمت سادہ منتقل اوسط سے کم ہے تو خالی کریں۔ فلیٹ پوزیشن کا فیصلہ منطق اس وقت فلیٹ پوزیشن ہے جب قیمت پچھلی K لائن کے نچلے مقام پر گرتی ہے۔

موبائل اوسط کی لمبائی اور عددی طول و عرض کا اندازہ لگانے کے لئے صارف کی طرف سے سیٹ ان پٹ

اسٹریٹجک فوائد

K لائن فارمیٹ کا استعمال کرتے ہوئے مارکیٹ کے الٹ پوائنٹس کا تعین کریں ، رجحانات میں ایک دوسرے کا پیچھا کرنے سے گریز کریں ، اور نقصانات کو کم کریں۔

موبائل اوسط فلٹرنگ سگنل کے ساتھ مل کر، ہدف پر لائنوں میں قبل از وقت خالی جگہوں سے بچنے کے لئے.

حکمت عملی کی منطق سادہ اور واضح ہے، اسے سمجھنا اور تبدیل کرنا آسان ہے۔

اپنی مرضی کے مطابق پیرامیٹرز مختلف قسم کے اور وقت کے دورانیے کے مطابق.

کچھ شرائط کے تحت ، مختصر مدت میں ایڈجسٹمنٹ کے مواقع کو بروقت پکڑنے میں مدد ملتی ہے۔

اسٹریٹجک رسک

مارکیٹ میں لگاتار تین بڑے سینگ یا بڑے یانگ لائنوں کا غلط الٹ ہوسکتا ہے ، اس وقت داخلے کو قید کر دیا جائے گا۔ اس خطرے کو کم کرنے کے لئے سخت الٹ شرائط طے کی جاسکتی ہیں۔

ریورس ناکامی کے بعد آسانی سے تعاقب کیا جا سکتا ہے۔ خطرے کو کنٹرول کرنے کے لئے سٹاپ نقصان کا مقام طے کیا جاسکتا ہے۔

پیرامیٹرز کی غلط ترتیب سے زیادہ بار بار کھیلنے یا اچھے مواقع سے محروم ہونے کا سبب بن سکتا ہے۔ پیرامیٹرز کو بہتر بنانے کے لئے بار بار جانچ کی ضرورت ہے۔

بڑے ڈیسک کے ہلچل کے وقت ، آسانی سے پھنس جاتا ہے۔ غلط فیصلے سے بچنے کے لئے یین لائن اور نائن لائن کے فیصلے کے معیار کو بڑھا سکتے ہیں۔

حکمت عملی کی اصلاح

زیادہ پیچیدہ اشارے کا استعمال کرتے ہوئے K لائن شکل فیصلے الٹ ، جیسے BOLL ، MACD ، وغیرہ ، فیصلے کی درستگی کو بڑھا سکتا ہے۔

حجم یا اتار چڑھاؤ جیسے اشارے کو K لائن کی شکل کے ساتھ جوڑیں ، حجم خالی جگہ سے گریز کریں۔

اضافی سٹاپ نقصان کی منطق مقررہ پوائنٹ سٹاپ نقصان یا ٹریک سٹاپ نقصان

پیرامیٹرز کو بہتر بنانے کے لئے ، بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔

زیادہ سے زیادہ اقسام اور ادوار کے اعداد و شمار کی جانچ پڑتال کریں اور بہترین ماحول تلاش کریں.

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک سادہ اشارے کا استعمال کرتے ہوئے مارکیٹ کے مختصر مدت کے الٹ پکڑنے کے لئے ایک عام شارٹ لائن حکمت عملی ہے۔ اس کی خوبی یہ ہے کہ یہ سمجھنے میں آسان ہے ، منطق واضح ہے ، اور کچھ اصلاحات کے ذریعہ اچھے نتائج حاصل کیے جاسکتے ہیں۔ لیکن کچھ عام الٹ حکمت عملی کا خطرہ بھی موجود ہے۔ اس خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصان ، سخت الٹ شرائط کے فیصلے وغیرہ کی ضرورت ہے۔ یہ حکمت عملی سیکھنے اور مشق کرنے کے لئے ایک مقدماتی حکمت عملی کے طور پر استعمال کی جاسکتی ہے۔

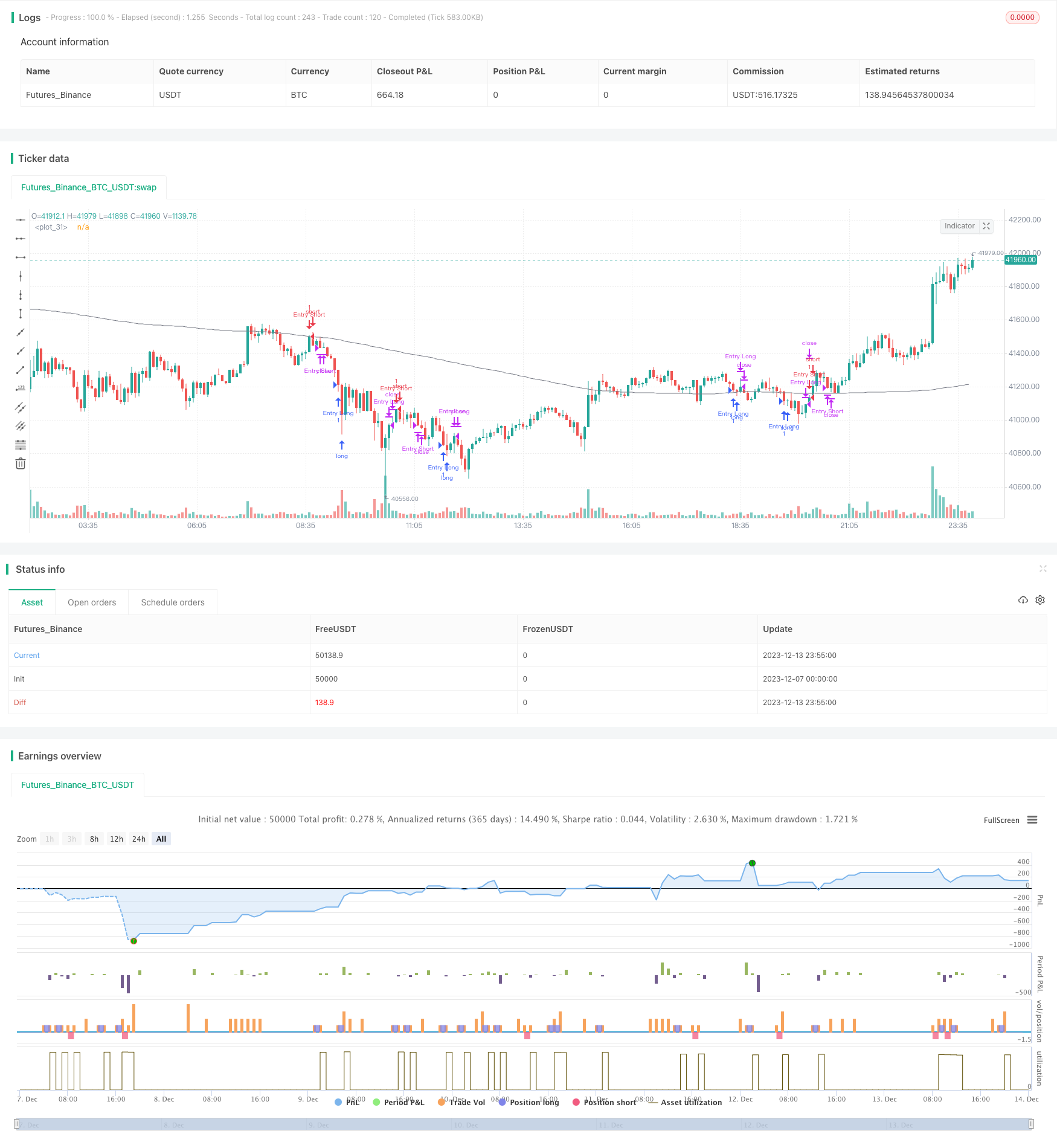

/*backtest

start: 2023-12-07 00:00:00

end: 2023-12-14 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © stormis

// Based on strategy by hackertrader (original idea by QuantpT)

//@version=5

strategy(title="Mean reversion", shorttitle="MeanRev", precision=16 , overlay=true)

moveLimit = input(70)

maLength = input(200)

ma = ta.sma(close, maLength)

downBar = open > close

isThreeDown = downBar and downBar[1] and downBar[2]

isThreeUp = not downBar and not downBar[1] and not downBar[2]

isBigMoveDown = ((open - close) / (0.001 + high - low)) > moveLimit / 100.0

isBigMoveUp = ((close - open) / (0.001 + high - low)) > moveLimit / 100.0

isLongBuy = isThreeDown and isBigMoveDown

isLongExit = close > high[1]

isShortBuy = isThreeUp and isBigMoveUp

isShortExit = close < low[1]

strategy.entry("Entry Long", strategy.long, when=isLongBuy)

strategy.close("Entry Long", when=isLongExit)

strategy.entry("Entry Short", strategy.short, when=close < ma and isShortBuy)

strategy.close("Entry Short", when=isShortExit)

plot(ma, color=color.gray)