طویل مختصر حکمت عملی SMA اور PSAR اشارے پر مبنی ہے۔

جائزہ

اس حکمت عملی کو SMA اور PSAR کثیر خلائی حکمت عملی کہا جاتا ہے۔ اس میں سادہ حرکت پذیر اوسط ((SMA) اور پیرالائن ٹرانسفر اشارے ((PSAR) کے فوائد کو شامل کیا گیا ہے۔ اس کی بنیاد پر ، مارکیٹ کی رجحان کی سمت کا تعین کرنے کے لئے ، ایک تجارتی سگنل جاری کیا گیا ہے۔ جب SMA ایک بڑھتی ہوئی رجحان دکھا رہا ہے اور پی ایس اے آر قیمت سے نیچے ہے تو ، اسے خریدنے کا وقت سمجھا جاتا ہے۔ جب SMA ایک گرتی ہوئی رجحان دکھا رہا ہے اور پی ایس اے آر قیمت سے اوپر ہے تو ، اسے فروخت کرنے کا اشارہ دیا جاتا ہے۔

حکمت عملی کا اصول

یہ حکمت عملی 100 دوروں کے ایس ایم اے کا استعمال کرتی ہے تاکہ مجموعی رجحان کی سمت کا تعین کیا جاسکے۔ جب اختتامی قیمت بڑھ کر ایس ایم اے 100 کو توڑ دیتی ہے تو ، اس کی تعریف اوپر کی طرف کی جاتی ہے۔ جب اختتامی قیمت 100 کو توڑ کر نیچے کی طرف جاتی ہے تو ، اس کی تعریف نیچے کی طرف کی جاتی ہے۔

اسی وقت ، پی ایس اے آر اشارے کی تفصیلات کا حساب لگانے کے لئے مارکیٹ میں داخلے کا نقطہ نظر۔ پی ایس اے آر کی ابتدائی قیمت 0.02 ہے ، بڑھتی ہوئی قیمت 0.01 ہے ، اور زیادہ سے زیادہ قیمت 0.2 ہے۔ جب اوپر کی سمت میں ، اگر پی ایس اے آر اختتامی قیمت سے نیچے ہے تو ، خریدنے کا اشارہ پیدا ہوتا ہے۔ اور اگر نیچے کی سمت میں پی ایس اے آر اختتامی قیمت سے زیادہ ہے تو ، فروخت کا اشارہ پیدا ہوتا ہے۔

مجموعی طور پر ، اگر پی ایس اے آر اختتامی قیمت سے کم ہے تو ، ایک خریدنے کا اشارہ پیدا ہوتا ہے جب یہ ایک بڑھتی ہوئی رجحان کے طور پر فیصلہ کیا جاتا ہے۔ اور اگر پی ایس اے آر اختتامی قیمت سے زیادہ ہے تو ، ایک فروخت کا اشارہ پیدا ہوتا ہے۔

تجارت کے خطرے کو کم کرنے کے لئے ، اس حکمت عملی میں ٹائم ایگزٹ بھی ترتیب دیئے گئے ہیں ، جس میں تجارت 5 منٹ کے بعد ختم ہوجاتی ہے۔

طاقت کا تجزیہ

اس حکمت عملی میں ایس ایم اے اور پی ایس اے آر اشارے کے رجحانات اور مارکیٹ میں آنے کے وقت کا فیصلہ کیا گیا ہے۔ اس حکمت عملی میں فیصلہ سازی کی درستگی کو بڑھانے کے لئے دونوں اشارے کی طاقت کا فائدہ اٹھایا جاسکتا ہے۔ ایس ایم اے بڑے رجحانات کا فیصلہ کرنے کے لئے استعمال کیا جاسکتا ہے ، جبکہ پی ایس اے آر مارکیٹ میں آنے والے مقامات کی تفصیلات کے لئے زیادہ حساس ہے۔ دونوں کا استعمال حکمت عملی کو بہتر بنانے کے لئے کیا جاسکتا ہے۔

اس کے علاوہ ، وقت سے باہر نکلنے کی ترتیب سے ایک ہی تجارت کے خطرے کو کنٹرول کرنے میں مدد ملتی ہے ، اور زیادہ سے زیادہ نقصان سے بچنے میں مدد ملتی ہے۔ مجموعی طور پر ، یہ حکمت عملی مستحکم اور قابل اعتماد ہے اور زیادہ تر مارکیٹ کے حالات کے لئے موزوں ہے۔

خطرے کا تجزیہ

ایس ایم اے اور پی ایس اے آر اشارے غلط سگنل دے سکتے ہیں ، جس سے غیر ضروری تجارتی نقصان ہوتا ہے۔

ٹائم ایگزٹ سیٹنگ مختصر ہے ، اور اس سے رجحانات کو پوری طرح سے پکڑنے میں مدد نہیں ملتی ہے۔

پیرامیٹرز کی ترتیبات (جیسے ایس ایم اے کی مدت ، پی ایس اے آر پیرامیٹرز وغیرہ) کچھ مخصوص اقسام کے لئے موزوں نہیں ہوسکتی ہیں اور ان کو بہتر بنانے کی ضرورت ہے۔

اعداد و شمار کے مطابق ہونے کا خطرہ۔ مارکیٹ کے حالات میں تبدیلی واقع ہوسکتی ہے ، حکمت عملی کی کارکردگی کم ہوسکتی ہے۔

اصلاح کی سمت

مختلف ایس ایم اے سائیکل پیرامیٹرز کی جانچ کریں تاکہ مخصوص نسلوں کے لئے زیادہ موزوں اقدار مل سکیں۔

پی ایس اے آر کی پیرامیٹرز کی ترتیبات کو بہتر بنانے کے لئے ٹیسٹ کیا گیا ہے تاکہ مارکیٹ میں آنے والے مقامات کے بارے میں زیادہ درست فیصلہ کیا جاسکے۔

وقت کی توسیع کے لئے باہر نکلنے کے پیرامیٹرز ، مناسب طریقے سے منافع بخش ہونے کی شرط پر ، پوزیشن کی مدت میں توسیع۔

اسٹاپ نقصان کی حکمت عملی کو شامل کریں اور زیادہ سے زیادہ نقصان کو کنٹرول کریں.

خلاصہ کریں۔

اس حکمت عملی میں ایس ایم اے اور پی ایس اے آر جیسے اشارے کا استعمال کیا گیا ہے تاکہ مارکیٹ کے رجحانات اور مارکیٹ میں داخلے کے وقت کا اندازہ لگایا جاسکے۔ یہ مستحکم اور قابل اعتماد ہے اور زیادہ تر مارکیٹ کے ماحول کے لئے موزوں ہے۔ اس کے ساتھ ساتھ وقت سے باہر نکلنے کا وقت بھی خطرہ کو کنٹرول کرنے میں مدد کرتا ہے۔ اس حکمت عملی کو پیرامیٹرز کی اصلاح ، نقصان کی روک تھام کی حکمت عملی وغیرہ کے ذریعہ مزید بہتر بنایا جاسکتا ہے ، تاکہ بہتر عملی اثر حاصل کیا جاسکے۔

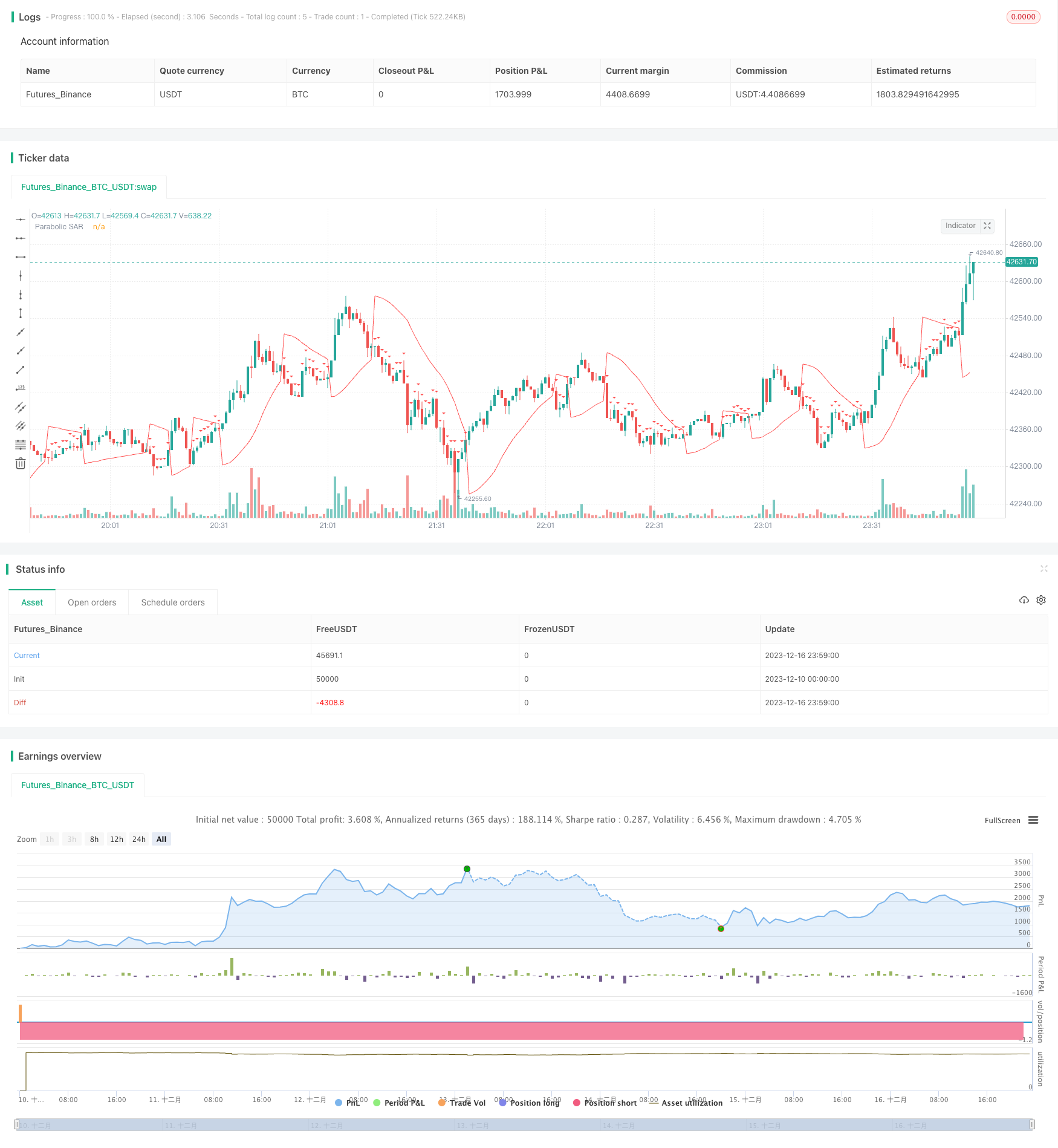

/*backtest

start: 2023-12-10 00:00:00

end: 2023-12-17 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="SMA and Parabolic SAR Strategy with Time-Based Exit", shorttitle="SMA+PSAR", overlay=true)

// Define the parameters for the Parabolic SAR

psarStart = 0.02

psarIncrement = 0.01

psarMax = 0.2

// Calculate the 100-period SMA

sma100 = sma(close, 1000)

// Calculate the Parabolic SAR

sar = sar(psarStart, psarIncrement, psarMax)

// Determine the trend direction

isUpTrend = close < sma100

// Buy condition: Up trend and SAR below price

buyCondition = isUpTrend and sar < close

// Sell condition: Down trend and SAR above price

sellCondition = not isUpTrend and sar > close

// Plot the SMA and Parabolic SAR

plot(sma100, color=color.blue, title="100-period SMA")

plot(sar, color=color.red, title="Parabolic SAR")

// Plot buy and sell signals

plotshape(series=buyCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(series=sellCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// Strategy entry

strategy.entry("Buy", strategy.long, when = buyCondition)

// Time-based exit after 5 minutes

strategy.exit("Close Buy", from_entry = "Buy", when = time[0] > timestamp(year, month, dayofmonth, hour, minute + 5))

strategy.entry("Sell", strategy.short, when = sellCondition)

// Time-based exit after 5 minutes

strategy.exit("Close Sell", from_entry = "Sell", when = time[0] > timestamp(year, month, dayofmonth, hour, minute + 5))