ہیجنگ شاک ریورسل حکمت عملی

جائزہ

ہورڈ شاک الٹ حکمت عملی ایک مختصر لائن ٹریڈنگ حکمت عملی ہے جس میں مارکیٹ کے الٹ پوائنٹس کی نشاندہی کرنے کے لئے متعدد اشارے جیسے برلن بینڈ ، بریکٹ لائن ، ADX اور رینڈم اشارے استعمال کیے جاتے ہیں۔ اس حکمت عملی میں ٹریڈنگ سگنل کی تصدیق کے لئے بنیادی طور پر برلن بینڈ اور بریکٹ لائن کا اندازہ لگایا جاتا ہے کہ آیا قیمت میں زیادہ توسیع ہوئی ہے یا نہیں ، جبکہ رجحان کی طاقت کا اندازہ لگانے کے لئے ADX کا استعمال کیا جاتا ہے اور بے ترتیب اشارے کا اندازہ لگانے کے لئے اوور بیئر اوور سیل علاقوں کا اندازہ لگایا جاتا ہے ، اور الٹ پوائنٹس کے قریب ایک ہورڈ پوزیشن قائم کی جاتی ہے۔

حکمت عملی کا اصول

ہولڈر شاک ریورسنگ حکمت عملی مندرجہ ذیل قواعد پر مبنی ہے:

جب بند ہونے والی قیمت بلین بینڈ سے اوپر اور بریک لائن سے اوپر ہوتی ہے تو ، اس کی نشاندہی کی جاتی ہے کہ قیمت ممکنہ طور پر زیادہ خرید کی حالت میں ہے ، اگر ADX 30 سے کم ہے تو اس کا مطلب یہ ہے کہ رجحان کی طاقت کم ہے ، جبکہ بے ترتیب اشارے 50 سے زیادہ ہیں تو اس کا مطلب یہ ہے کہ وہ زیادہ خرید والے علاقے میں ہے ، اس طرح اس کو خالی سمجھا جاسکتا ہے۔

جب بند ہونے والی قیمتوں میں بلینز کے نیچے کی ٹریک سے کم اور بریکٹ لائن کے نیچے کی ٹریک سے کم ہو تو ، اس کی نشاندہی کی جاسکتی ہے کہ قیمت ممکنہ طور پر oversold علاقے میں ہے۔ اگر ADX 30 سے کم ہے تو اس کا مطلب یہ ہے کہ رجحان کی طاقت کم ہے ، جبکہ بے ترتیب اشارے 50 سے کم ہیں جو oversold علاقے میں ہیں ، اس طرح مزید کرنے پر غور کیا جاسکتا ہے۔

اسٹاپ نقصان سے باہر نکلنے کی شرط یہ ہے کہ بندش کی قیمت برن بینڈ نیچے کی ٹریک سے کم ہو یا بریکٹ لائن نیچے کی ٹریک سے کم ہو یا بے ترتیب اشارے 50 سے کم ہو۔

زیادہ سے زیادہ اسٹاپ نقصان سے باہر نکلنے کی شرط یہ ہے کہ بندش کی قیمت بلین بینڈ پر ریل یا بریک لائن پر ریل یا بے ترتیب اشارے 50 سے زیادہ ہو۔

ان قواعد کے ساتھ ، ہم قیمتوں میں مختصر مدت کے اتار چڑھاو سے فائدہ اٹھانے کے لئے موڑ کے قریب ہیجنگ پوزیشن تشکیل دے سکتے ہیں۔

طاقت کا تجزیہ

اس طرح کے ہنگامی ردوبدل کی حکمت عملی کے درج ذیل فوائد ہیں:

ایک سے زیادہ اشارے کا استعمال کرتے ہوئے، آپ کو مؤثر طریقے سے ٹرانزیکشن سگنل کی تصدیق کر سکتے ہیں، اور جھوٹے توڑ سے بچنے کے لئے.

ٹرینڈ ٹرن آؤٹ پوائنٹس کے قریب ٹریڈنگ میں کامیابی کی شرح زیادہ ہوتی ہے۔

ہیجنگ آپریشنز کا استعمال کرتے ہوئے ، خطرے کو مؤثر طریقے سے کنٹرول کیا جاسکتا ہے۔

اعلی ٹرانزیکشن فریکوئنسی، مختصر لائن آپریشن کے لئے موزوں

آمدنی کا ذریعہ بنیادی طور پر قیمتوں میں اتار چڑھاؤ ہے ، جو رجحان کے الٹ جانے پر مکمل طور پر انحصار نہیں کرتا ہے۔

خطرے کا تجزیہ

اس طرح کے ہنگامی ردوبدل کی حکمت عملی میں کچھ خطرات بھی ہیں جن کے بارے میں آگاہ ہونا ضروری ہے:

اس کے نتیجے میں ، اس کے نتیجے میں ، اس کے نتیجے میں ، اس کے نتیجے میں ، اس کے نتیجے میں ، اس کے نتیجے میں ، اس کے نتیجے میں۔

ٹرانزیکشنز کو زیادہ بہتر بنانے کے لئے استعمال کیا جاتا ہے.

اس کے نتیجے میں، آپ کو نقصانات میں اضافہ ہوسکتا ہے.

ٹرینڈ میوٹیشن میں تبدیلی کا امکان موجود ہے اور اس کے بارے میں محتاط رہنا ضروری ہے۔

ان خطرات کے لئے ، ہمیں اشارے کے پیرامیٹرز کو بہتر بنانے کی ضرورت ہے ، اسٹاپ نقصان پر سختی سے قابو پانے کی ضرورت ہے ، اور رجحانات اور بنیادی تجزیہ کے ساتھ مل کر ، بڑی سمت کا تعین کرنے کی ضرورت ہے۔

اصلاح کی سمت

اس طرح کے ہنگامی ردوبدل کی حکمت عملی کو مندرجہ ذیل سمتوں میں بھی بہتر بنایا جاسکتا ہے:

اشارے کے پیرامیٹرز کو بہتر بنانا ، تجارتی سگنل کے معیار کو بہتر بنانا۔

بنیادی عوامل کا اندازہ لگانا اور رجحانات کو روکنے سے بچنا۔

کامیابی کی شرح کو بڑھانے کے لئے V- شکل کے الٹ موڈ فیصلے کے ساتھ مل کر

متحرک طور پر اسٹاپ نقصان کی حد کو ایڈجسٹ کریں۔

فنڈ مینجمنٹ کو بہتر بنائیں ، اور انفرادی نقصانات پر سختی سے قابو پالیں۔

خلاصہ کریں۔

ہولڈنگ شاک ریورسنگ حکمت عملی کو متعدد اشارے کے ذریعہ فیصلہ کیا جاتا ہے کہ وہ ریورسنگ پوائنٹ کے قریب ہیجنگ آپریشن کرے ، جس میں اعلی تجارتی تعدد ، آسانی سے کنٹرول کرنے والے خطرات ہیں۔ لیکن ریورسنگ ٹریڈنگ کے خطرات کو بھی نظرانداز نہیں کیا جاسکتا ہے۔ ہمیں اس اعلی موثر شارٹ لائن ٹریڈنگ حکمت عملی کا بھرپور فائدہ اٹھانے کے لئے تجارتی قواعد کی سختی سے پابندی کرتے ہوئے حکمت عملی کو مستقل طور پر بہتر بنانے کی ضرورت ہے۔

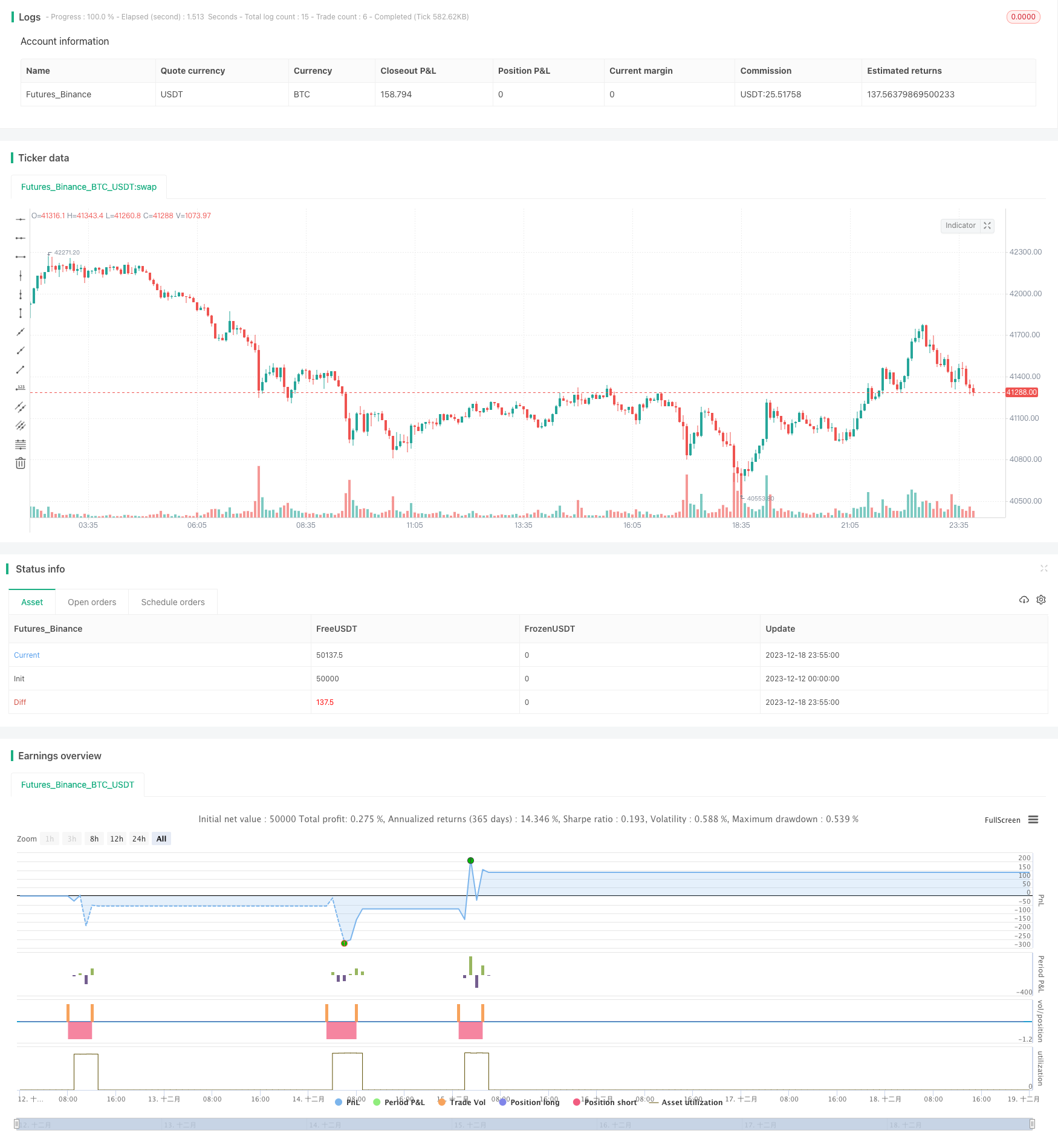

/*backtest

start: 2023-12-12 00:00:00

end: 2023-12-19 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=5

strategy("Contrarian Scalping Counter Trend",overlay=true)

//bollinger bands

length = input.int(20, minval=1, title="Length BB")

src = input(close, title="Source")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev BB")

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

//envelope

len = input.int(20, title="Length Envelope", minval=1)

percent = input(1.0)

exponential = input(false)

envelope = exponential ? ta.ema(src, len) : ta.sma(src, len)

k = percent/100.0

upper_env = envelope * (1 + k)

lower_env = envelope * (1 - k)

//adx

adxlen = input(14, title="ADX Smoothing")

dilen = input(14, title="DI Length")

dirmov(len) =>

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = ta.rma(ta.tr, len)

plus = fixnan(100 * ta.rma(plusDM, len) / truerange)

minus = fixnan(100 * ta.rma(minusDM, len) / truerange)

[plus, minus]

adx(dilen, adxlen) =>

[plus, minus] = dirmov(dilen)

sum = plus + minus

adx = 100 * ta.rma(math.abs(plus - minus) / (sum == 0 ? 1 : sum), adxlen)

sig = adx(dilen, adxlen)

//stochastic

periodK = input.int(50, title="%K Length", minval=1)

smoothK = input.int(20, title="%K Smoothing", minval=1)

stock = ta.sma(ta.stoch(close, high, low, periodK), smoothK)

short=close> upper and close >upper_env and sig < 30 and stock > 50

long=close< lower and close <lower_env and sig < 30 and stock < 50

short_exit= close < lower or close<lower_env or stock <50

long_exit=close > lower or close>lower_env or stock >50

strategy.entry("short",strategy.short,when=short)

strategy.close("short",when=short_exit)

strategy.entry("long",strategy.long,when=long)

strategy.close('long',when=long_exit)