دوہری اشارے مقداری حکمت عملی

جائزہ

یہ حکمت عملی 123 ریورس اشارے اور RAVI اشارے کو ملا کر ٹریڈنگ سگنل تیار کرتی ہے۔ ان میں سے ، 123 ریورس ایک ریورس ٹرانسمیشن حکمت عملی ہے ، جو اسٹاک کی قیمتوں میں لگاتار دو دن کی نقل و حرکت کا استعمال کرتے ہوئے مستقبل کی قیمتوں کی نقل و حرکت کا تعین کرتی ہے۔ RAVI اشارے کا تعین کرتا ہے کہ آیا قیمت اوپربور اور اوپرسٹ زون میں داخل ہوئی ہے۔ حکمت عملی نے دونوں سگنلوں کے مجموعی فیصلے کے ذریعہ زیادہ کم کرنے کا فیصلہ کیا۔

حکمت عملی کا اصول

123 پلٹائیں

یہ اشارے بے ترتیب اشارے K کی قدر پر مبنی ہے۔ خاص طور پر ، اس دن کی اختتامی قیمت پچھلے دو دن سے کم ہے ، اور 9 ویں دن کی بے ترتیب سست لائن 50 سے کم ہے۔ اس دن کی اختتامی قیمت پچھلے دو دن سے زیادہ ہے ، اور 9 ویں دن کی بے ترتیب تیز لائن 50 سے زیادہ ہے۔

RAVI اشارے

یہ اشارے فوری لائن اور سست لائن کے فاصلے سے خرید و فروخت کا فیصلہ کرتا ہے۔ خاص طور پر ، 7 دن کی اوسط اور 65 دن کی اوسط لائن کے فاصلے سے ، جب کسی خاص پیرامیٹر سے زیادہ ہو تو زیادہ کریں ، اور کسی خاص پیرامیٹر سے کم ہو تو خالی کریں۔ فوری سست لائن سنہری فورک کے ذریعہ اوور بیئر اور اوور سیل زون کا فیصلہ کریں۔

حکمت عملی سگنل

جب 123 الٹ اور RAVI ایک ہی سمت میں ایک سے زیادہ خالی کرنے کے لئے سگنل پیدا کرتی ہے۔ ایک سے زیادہ سگنل دو اشارے کے لئے ایک سے زیادہ ہے ، اور خالی سگنل دو اشارے کے لئے ایک سے کم ہے۔ اس طرح ڈبل اشارے کی تصدیق کی جاتی ہے ، تاکہ ایک ہی اشارے کے غلط سگنل سے بچا جاسکے۔

طاقت کا تجزیہ

- سگنل کی درستگی کو بہتر بنانے اور غلط سگنل سے بچنے کے لئے دونوں اشارے کا مجموعہ استعمال کریں

- 123 ریورس K لائن کی معلومات کا استعمال کرتے ہوئے ، RAVI یکساں لائن کی معلومات کا استعمال کرتے ہوئے ، مارکیٹ کا فیصلہ کرنے کے لئے متعدد زاویے

- RAVI پیرامیٹرز سایڈست ہیں اور مختلف اقسام اور مارکیٹ کے حالات کے لئے بہتر بنایا جا سکتا ہے

- رجحانات کو پکڑنے اور رجحانات کے ساتھ ساتھ رجحانات کو پکڑنے کے لئے رجحانات کو شامل کریں.

خطرہ اور اصلاح

- ڈبل اشارے کا مجموعہ ، سگنل کی عدم مطابقت پیدا کرنے کے لئے آسان ہے۔ قیمت کے فرق کے پیرامیٹرز پر غور کیا جاسکتا ہے ، جب دونوں اشارے کی قیمت کسی پیرامیٹر کے اندر مختلف ہوتی ہے تو سگنل بھی دیا جاسکتا ہے

- 123 ریورسنگ ہائی فریکوئینسی حکمت عملی ہے اور اس کو کم کرنے کے لئے کم فریکوئینسی حکمت عملی کے ساتھ مل کر کام کرنے کی ضرورت ہے۔

- RAVI طویل اور درمیانی لکیری رجحانات کو پکڑنے میں مہارت رکھتا ہے ، کمبل لکیری اشارے حکمت عملی کے خطرے سے بچنے کی صلاحیت کو بہتر بناتے ہیں

خلاصہ کریں۔

اس حکمت عملی میں ردوبدل اور رجحان کے عوامل کو مدنظر رکھا گیا ہے ، جس سے غلط سگنل کے امکان کو کم کرنے کے لئے دوہری اشارے کی تصدیق کی گئی ہے۔ اگلے مرحلے میں ، مشین لرننگ الگورتھم کو متعارف کرایا جاسکتا ہے ، جس سے خود سے موافقت پذیر پیرامیٹرز کی اصلاح ممکن ہوسکتی ہے۔ یا حکمت عملی کے مجموعے پر غور کریں ، جو دوسرے قسم کی حکمت عملیوں کے ساتھ مجموعہ تشکیل دے سکے ، تاکہ منافع کو برقرار رکھتے ہوئے زیادہ سے زیادہ واپسی کو کم کیا جاسکے۔

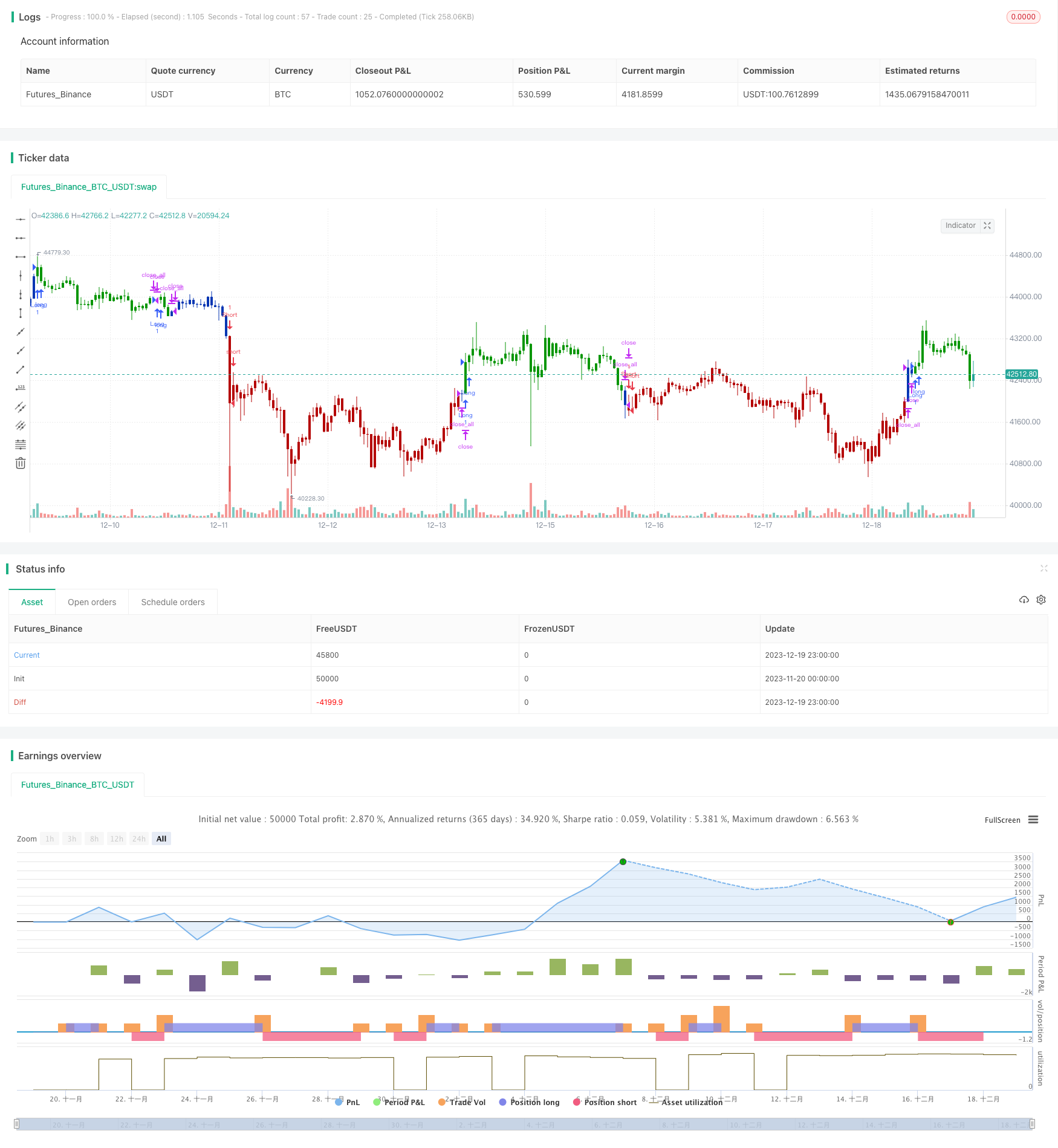

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 31/05/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The indicator represents the relative convergence/divergence of the moving

// averages of the financial asset, increased a hundred times. It is based on

// a different principle than the ADX. Chande suggests a 13-week SMA as the

// basis for the indicator. It represents the quarterly (3 months = 65 working days)

// sentiments of the market participants concerning prices. The short moving average

// comprises 10% of the one and is rounded to seven.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

RAVI(LengthMAFast, LengthMASlow, TradeLine) =>

pos = 0.0

xMAF = sma(close, LengthMAFast)

xMAS = sma(close, LengthMASlow)

xRAVI = ((xMAF - xMAS) / xMAS) * 100

pos:= iff(xRAVI > TradeLine, 1,

iff(xRAVI < TradeLine, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Range Action Verification Index (RAVI)", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Range Action Verification Index (RAVI) ----")

LengthMAFast = input(title="Length MA Fast", defval=7)

LengthMASlow = input(title="Length MA Slow", defval=65)

TradeLine = input(0.14, step=0.01)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posRAVI = RAVI(LengthMAFast, LengthMASlow, TradeLine)

pos = iff(posReversal123 == 1 and posRAVI == 1 , 1,

iff(posReversal123 == -1 and posRAVI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )