اپنی مرضی کے مطابق مقداری ماڈلز پر مبنی موثر مقداری تجارتی حکمت عملی

جائزہ

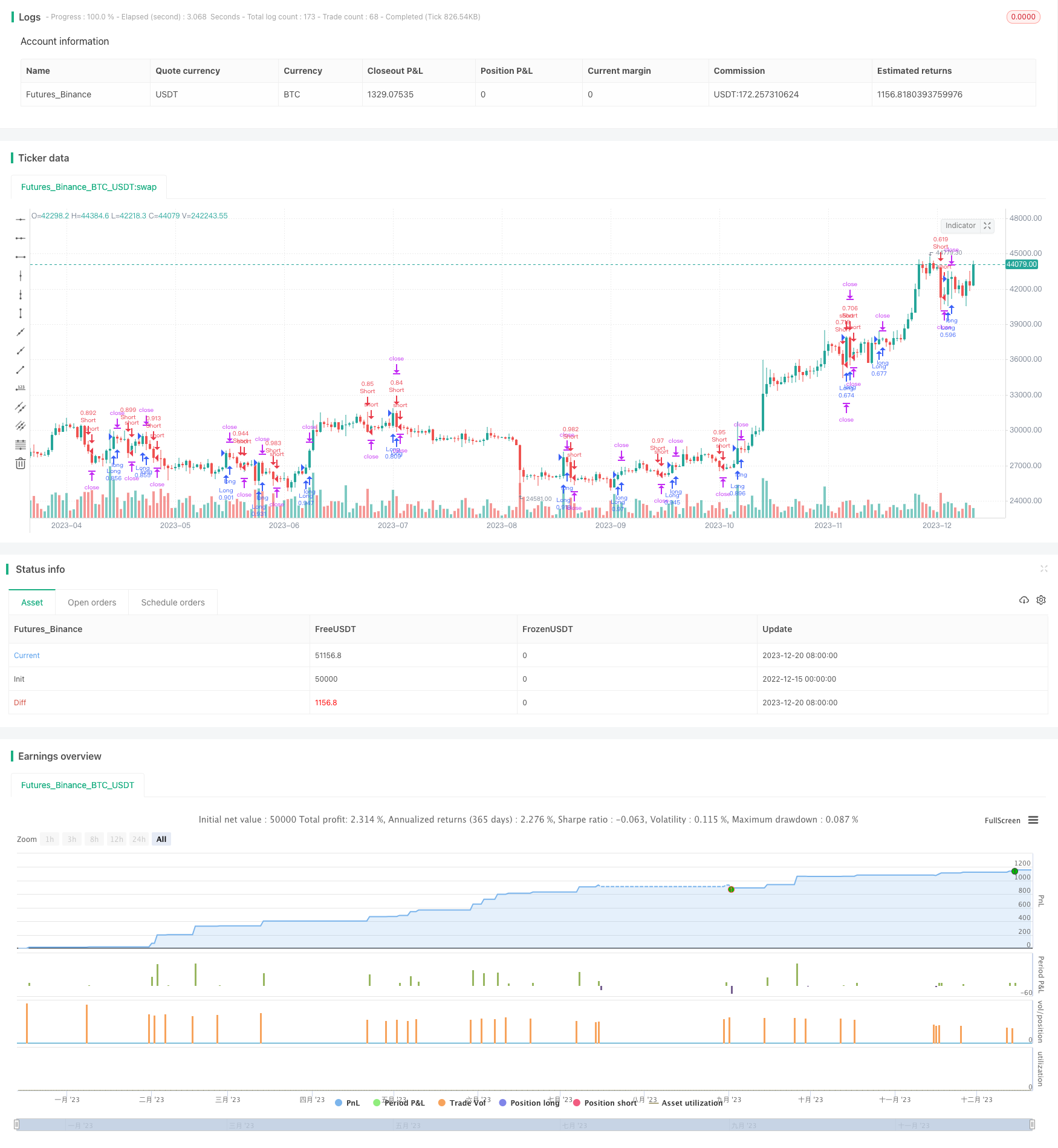

یہ حکمت عملی ایک اعلی کارکردگی کی مقدار میں تجارت کی حکمت عملی ہے جو مقدار کے ماڈل پر مبنی ہے۔ حکمت عملی نے ماڈیلیئس حجم ماڈل کو بنیادی ماڈل کے طور پر استعمال کیا ہے اور اس کی بنیاد پر اس میں توسیع اور اصلاح کی گئی ہے۔ یہ حکمت عملی مارکیٹ میں مقدار میں تجارت کے مواقع کو پکڑ سکتی ہے اور مستحکم منافع حاصل کرسکتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا مرکز ماڈیلیئس حجم ماڈل ہے۔ یہ ماڈل مارکیٹ میں مقدار کے ساتھ تجارت کے مواقع کی نشاندہی کرنے کے لئے قیمتوں اور حجم میں تبدیلیوں کا استعمال کرتا ہے۔ خاص طور پر ، حکمت عملی قریبی قیمت ، اوپن قیمت ، اعلی قیمت ، کم قیمت کے ساتھ مل کر کام کرتی ہے ، جو موجودہ K لائن کی سمت کا حساب لگانے کے لئے ایک خاص اصول کے مطابق ہے۔ جب K لائن کی سمت میں تبدیلی آتی ہے تو ، تجارت کے حجم کے سائز کے مطابق تجارت کے مواقع کی مقدار کا فیصلہ کیا جاتا ہے۔ اس کے علاوہ ، حکمت عملی میں SAR اشارے اور مساوی لائن اشارے کو بھی شامل کیا گیا ہے تاکہ موقع اور موقع کے فیصلے میں مدد مل سکے۔

بنیادی تجارتی منطق یہ ہے کہ جب اشارے منفی سے مثبت کی طرف بڑھتا ہے تو زیادہ کام کیا جاتا ہے۔ جب اشارے مثبت سے منفی کی طرف بڑھتا ہے تو ، اس سے زیادہ کام نہیں کیا جاتا ہے۔ اس کے علاوہ ، حکمت عملی نے خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصان ، اسٹاپ اسٹاپ اور ٹریکنگ اسٹاپ کو بھی ترتیب دیا ہے۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ یہ ماڈیلیئس حجم ماڈل کا استعمال کرتا ہے تاکہ تجارت کے مواقع کو مؤثر طریقے سے شناخت کیا جاسکے۔ روایتی تکنیکی اشارے کے مقابلے میں ، یہ ماڈل تجارت کے حجم میں ہونے والی تبدیلیوں پر زیادہ توجہ دیتا ہے ، جو موجودہ اعلی تعدد کی تجارت میں بہت عملی ہے۔ اس کے علاوہ ، حکمت عملی کے داخلے کے قواعد زیادہ سخت ہیں ، جس سے تجارت کے مواقع کو ضائع ہونے سے بچنے کے ساتھ ساتھ بے ترتیب ہونے کے امکانات کو بھی کم سے کم کیا جاسکتا ہے۔

خطرے کا تجزیہ

اس حکمت عملی کا بنیادی خطرہ یہ ہے کہ موڈیلیئس حجم ماڈل خود ہی شور کو مکمل طور پر ختم نہیں کرسکتا ہے۔ جب مارکیٹ میں غیر معمولی اتار چڑھاؤ ہوتا ہے تو ، اس سے تجارتی سگنل میں غلطی پیدا ہوسکتی ہے۔ اس کے علاوہ ، حکمت عملی میں پیرامیٹرز کی ترتیب بھی حتمی نتائج پر اثر انداز ہوتی ہے۔

خطرے کو کنٹرول کرنے کے لئے ، پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کیا جاسکتا ہے ، اور دوسرے اشارے کے ساتھ مل کر معاون فیصلے کیا جاسکتا ہے۔ اس کے علاوہ ، معقول طور پر اسٹاپ نقصان ، اسٹاپ پوزیشن کی ضرورت ہے۔

اصلاح کی سمت

اس حکمت عملی میں کچھ اصلاحات کی گنجائش بھی ہے۔ مثال کے طور پر ، پیرامیٹرز کی ترتیبات کو متحرک طور پر بہتر بنانے کے لئے مشین لرننگ الگورتھم کے ساتھ مل کر غور کیا جاسکتا ہے۔ یا فیصلہ سازی کی درستگی کو بہتر بنانے کے لئے جذبات کے تجزیہ جیسے اشارے کے ساتھ مل کر۔ اس کے علاوہ ، مختلف نسلوں کے مابین وابستگی کا مطالعہ کیا جاسکتا ہے ، کثیر نسلوں کے بیعانہ ماڈل کی تشکیل۔

خلاصہ کریں۔

مجموعی طور پر ، اس حکمت عملی نے ماڈیلیئس حجم کے مقداری ماڈل کے فوائد کو استعمال کرتے ہوئے ایک قابل عمل اور مضبوط مقداری تجارت کی حکمت عملی تیار کی ہے۔ پیرامیٹرز کو ایڈجسٹ کرنے ، ماڈل کو بڑھانے ، مشین لرننگ وغیرہ کے ذریعہ اس کو بہتر بنانے کے لئے بہتر استحکام حاصل کیا جاسکتا ہے۔

/*backtest

start: 2022-12-15 00:00:00

end: 2023-12-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="strategy modelius volume model ", shorttitle="mvm",overlay=true, calc_on_order_fills=true, default_qty_type=strategy.percent_of_equity, default_qty_value=50, overlay=false)

method = input(defval="ATR", options=["ATR", "Traditional", "Part of Price"], title="Renko Assignment Method")

methodvalue = input(defval=14.0, type=float, minval=0, title="Value")

pricesource = input(defval="Close", options=["Close", "Open / Close", "High / Low"], title="Price Source")

useClose = pricesource == "Close"

useOpenClose = pricesource == "Open / Close" or useClose

useTrueRange = input(defval="Auto", options=["Always", "Auto", "Never"], title="Use True Range instead of Volume")

isOscillating=input(defval=true, type=bool, title="Oscillating")

normalize=input(defval=false, type=bool, title="Normalize")

vol = useTrueRange == "Always" or (useTrueRange == "Auto" and na(volume))? tr : volume

op = useClose ? close : open

hi = useOpenClose ? close >= op ? close : op : high

lo = useOpenClose ? close <= op ? close : op : low

if method == "ATR"

methodvalue := atr(round(methodvalue))

if method == "Part of Price"

methodvalue := close/methodvalue

currclose = na

prevclose = nz(currclose[1])

prevhigh = prevclose + methodvalue

prevlow = prevclose - methodvalue

currclose := hi > prevhigh ? hi : lo < prevlow ? lo : prevclose

direction = na

direction := currclose > prevclose ? 1 : currclose < prevclose ? -1 : nz(direction[1])

directionHasChanged = change(direction) != 0

directionIsUp = direction > 0

directionIsDown = direction < 0

barcount = 1

barcount := not directionHasChanged and normalize ? barcount[1] + barcount : barcount

vol := not directionHasChanged ? vol[1] + vol : vol

res = barcount > 1 ? vol/barcount : vol

x=isOscillating and directionIsDown ? -res : res

TP = input(0) * 10

SL = input(0) * 10

TS = input(1) * 10

TO = input(3) * 10

CQ = 100

TPP = (TP > 0) ? TP : na

SLP = (SL > 0) ? SL : na

TSP = (TS > 0) ? TS : na

TOP = (TO > 0) ? TO : na

longCondition = crossover(x,0)

if (longCondition)

strategy.entry("Long", strategy.long)

shortCondition = crossunder(x,0)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Close Short", "Short", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP, trail_offset=TOP)

strategy.exit("Close Long", "Long", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP, trail_offset=TOP)