مقداری تجارتی حکمت عملی رشتہ دار طاقت انڈیکس (RSI) اشارے پر مبنی ہے۔

جائزہ

آر ایس آئی توڑنے کی حکمت عملی ایک مقدار کی تجارت کی حکمت عملی ہے جو نسبتا strong مضبوط اشاریہ (آر ایس آئی) اشارے پر مبنی ہے۔ اس حکمت عملی کے ذریعہ آر ایس آئی کو خریدنے اور بیچنے والے علاقوں سے تجاوز کرنے کی حد مقرر کی جاتی ہے ، اور جب آر ایس آئی اشارے ان حدود کو توڑتا ہے تو تجارتی سگنل پیدا ہوتا ہے ، یعنی جب آر ایس آئی 30 سے کم ہوتا ہے تو زیادہ ہوتا ہے ، اور جب آر ایس آئی 70 سے زیادہ ہوتا ہے تو کم ہوتا ہے۔

حکمت عملی کا اصول

آر ایس آئی کو توڑنے کی حکمت عملی کا بنیادی خیال یہ ہے کہ آر ایس آئی کے اشارے کا استعمال مارکیٹ میں اوورلوڈ اور اوورلوڈ کا اندازہ لگانے کے لئے کیا جائے۔ آر ایس آئی ایک مدت کے دوران اسٹاک کے اوسط اضافے اور اوسط کمی کے تناسب کا حساب کتاب کرکے اسٹاک کی حالیہ مضبوطی اور کمزوری کی عکاسی کرتا ہے۔ عام طور پر ، آر ایس آئی 30 سے کم کو اوورلوڈ سمجھا جاتا ہے ، اور 70 سے زیادہ کو اوورلوڈ سمجھا جاتا ہے۔

اس حکمت عملی نے پہلے آر ایس آئی کی اوور سیل لائن اور اوور بائی لائن قائم کی ، جس میں 30 اور 70 کو ڈیفالٹ کیا گیا تھا۔ اس کے بعد ، آر ایس آئی لائن کے عمل کی اصل وقت کی نگرانی کی گئی۔ جب آر ایس آئی نے اوپر سے نیچے کی طرف 70 کی حد عبور کی تو فروخت کا اشارہ پیدا ہوا۔ اس وقت یہ فیصلہ کیا گیا ہے کہ مارکیٹ اوور بائی زون میں داخل ہوچکی ہے ، اور توقع ہے کہ اس کی اونچائی واپس آجائے گی ، لہذا فروخت کی پوزیشن کا آپریشن کیا گیا ہے۔ اس کے برعکس ، جب آر ایس آئی نے نیچے سے اوپر کی طرف سے 30 کی حد عبور کی تو اس نے خریدنے کا اشارہ پیدا کیا۔ اس وقت یہ فیصلہ کیا گیا ہے کہ مارکیٹ اوور سیل ہے ، اور توقع ہے کہ نیچے کی طرف سے ایک ریبونڈ ٹچ ہوسکتا ہے ، لہذا خریدنے کی پوزیشن کا آپریشن کیا گیا ہے۔

اس طرح ، حکمت عملی اسٹاک کے اتار چڑھاؤ کے دوران اس کی قیمتوں میں تبدیلی کے نقطہ کو پکڑنے کی کوشش کرتی ہے ، اور جب اوورلوڈ اوور سیل ہوتا ہے تو پوزیشن کو بروقت ایڈجسٹ کرتی ہے ، اور اس طرح یہ کم یا زیادہ فروخت ہوتا ہے۔

اسٹریٹجک فوائد

RSI توڑنے کی حکمت عملی کے مندرجہ ذیل فوائد ہیں:

آپریٹنگ سگنل سادہ اور واضح ہیں۔ آر ایس آئی اشارے کا حساب لگانا اور سمجھنا آسان ہے ، صرف اس کی اشارے کی لائن کو توڑنے کے لئے طے شدہ حد کی اوپر اور نیچے کی حد کو دیکھنا ہے۔ جب اشارے کی توڑ ہوتی ہے تو آپریشن کیا جاسکتا ہے ، بغیر کسی پیچیدہ تجارتی قواعد کے۔

مکمل طور پر مقداری ، بہتر واپسی کا اثر۔ یہ حکمت عملی آر ایس آئی اشارے سے تجارتی سگنل نکالتی ہے ، انسانی مداخلت اور فیصلے کی ضرورت نہیں ہے ، آسانی سے خودکار تجارت کی جاسکتی ہے۔ اس کے علاوہ ، آر ایس آئی کے اوور خرید اوور فروخت سگنل کا اثر بہتر ہے ، حکمت عملی کی واپسی بھی نمایاں منافع ظاہر کرتی ہے۔

مرضی کے مطابق: تاجروں کو RSI پیرامیٹرز کو لچکدار طریقے سے ایڈجسٹ کرنے کی اجازت دیتا ہے ، جیسے مختلف اسٹاک اور مارکیٹ کی خصوصیات کے مطابق اوورلوڈ اور اوورلوڈ کی قیمتوں کو ایڈجسٹ کرنا۔

اسٹریٹجک رسک

RSI توڑنے کی حکمت عملی میں کچھ خطرات بھی شامل ہیں ، جن میں شامل ہیں:

whipsaw کی تشکیل کے لئے آسان ہے۔ جب اشارے کے جھٹکے اوپر یا نیچے ہوتے ہیں تو ، بریک ٹریڈنگ سگنل اکثر ٹرگر ہوتے ہیں۔ اس وقت حکمت عملی بہت زیادہ غیر موثر تجارت پیدا کرتی ہے ، جو مستحکم منافع کے حصول کے لئے نقصان دہ ہے۔ کچھ جھٹکے سگنل کو فلٹر کرنے کے لئے پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کیا جاسکتا ہے۔

مارکیٹ کے رجحانات کا اندازہ نہیں لگایا جاسکتا ہے۔ آر ایس آئی صرف اوور بیئر اوور سیل کی حالت سے ٹریڈنگ سگنل پیدا کرتا ہے ، بڑے رجحانات کا فیصلہ کرنے کی کمزوری ہے۔ حکمت عملی کو ہنگامہ آرائی کے حالات میں آسانی سے قید کیا جاسکتا ہے۔ رجحانات کے اشارے کے ساتھ مل کر فلٹر کیا جاسکتا ہے ، مخالف تجارت سے بچنے کے لئے۔

واپسی کا خطرہ زیادہ ہے۔ آر ایس آئی اکثر ایک سے زیادہ انحراف کا مظاہرہ کرتا ہے ، یعنی قیمتیں بڑھتی رہتی ہیں اور آر ایس آئی اشارے نیچے کی طرف بڑھتی ہیں۔ اس وقت حکمت عملی کا خلا چلنا اور بڑے رجحان سے انحراف ، بہت زیادہ نقصان کا سامنا کرنا پڑے گا۔

حکمت عملی کی اصلاح

RSI توڑنے کی حکمت عملی کو مندرجہ ذیل جہتوں سے بہتر بنایا جاسکتا ہے:

ایک سے زیادہ اشارے پر جامع غور کریں ، ایک ہی آر ایس آئی اشارے کی حدود سے گریز کریں۔ مثال کے طور پر ، مارکیٹ کے رجحانات کا اندازہ لگانے کے لئے متحرک اوسط کے اشارے کے ساتھ مل کر ، یا تجارتی سگنل کو فلٹر کرنے کے لئے مضبوط اور کمزور اشارے کا استعمال کریں۔

حکمت عملی کی استحکام کو بہتر بنانے کے لئے آر ایس آئی پیرامیٹرز کو بہتر بنائیں۔ اس میں اوورلوڈ اور اوورلوڈ کی حد کو ایڈجسٹ کرنا ، ٹریڈنگ سگنل کی مدت کو ایڈجسٹ کرنا ، وغیرہ شامل ہیں۔ ٹیسٹنگ کے ذریعہ بہترین پیرامیٹرز حاصل کریں ، غیر موثر سگنل کی ایک بڑی تعداد کو فلٹر کریں۔

خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصان کی شرائط طے کریں ، جیسے فی صد یا پوائنٹ اسٹاپ۔ مجموعی آمدنی پر بہت زیادہ اثر انداز ہونے والے ایک نقصان سے بچنے کے لئے۔ رجحانات اور اہم تکنیکی مقامات کے ساتھ مل کر پارٹس منافع حاصل کریں۔

خلاصہ کریں۔

آر ایس آئی توڑنے کی حکمت عملی ایک مقدار کی حکمت عملی ہے جس میں اوورلوڈ اوورلوڈ رجحان کا استعمال کرتے ہوئے الٹا تجارت کی جاتی ہے۔ حکمت عملی کا اشارہ سادہ ، واضح ، مکمل طور پر مقدار میں ، اور حسب ضرورت ہے۔ تاہم ، اس میں کچھ وپساؤ خطرہ اور واپسی کا خطرہ بھی موجود ہے۔ اشارے کے مجموعے کو بہتر بنانے اور خطرے کو کنٹرول کرنے جیسے طریقوں سے ، آر ایس آئی توڑنے کی حکمت عملی کو مستحکم اور قابل اعتماد مقدار کے نظام میں بہتر بنایا جاسکتا ہے۔

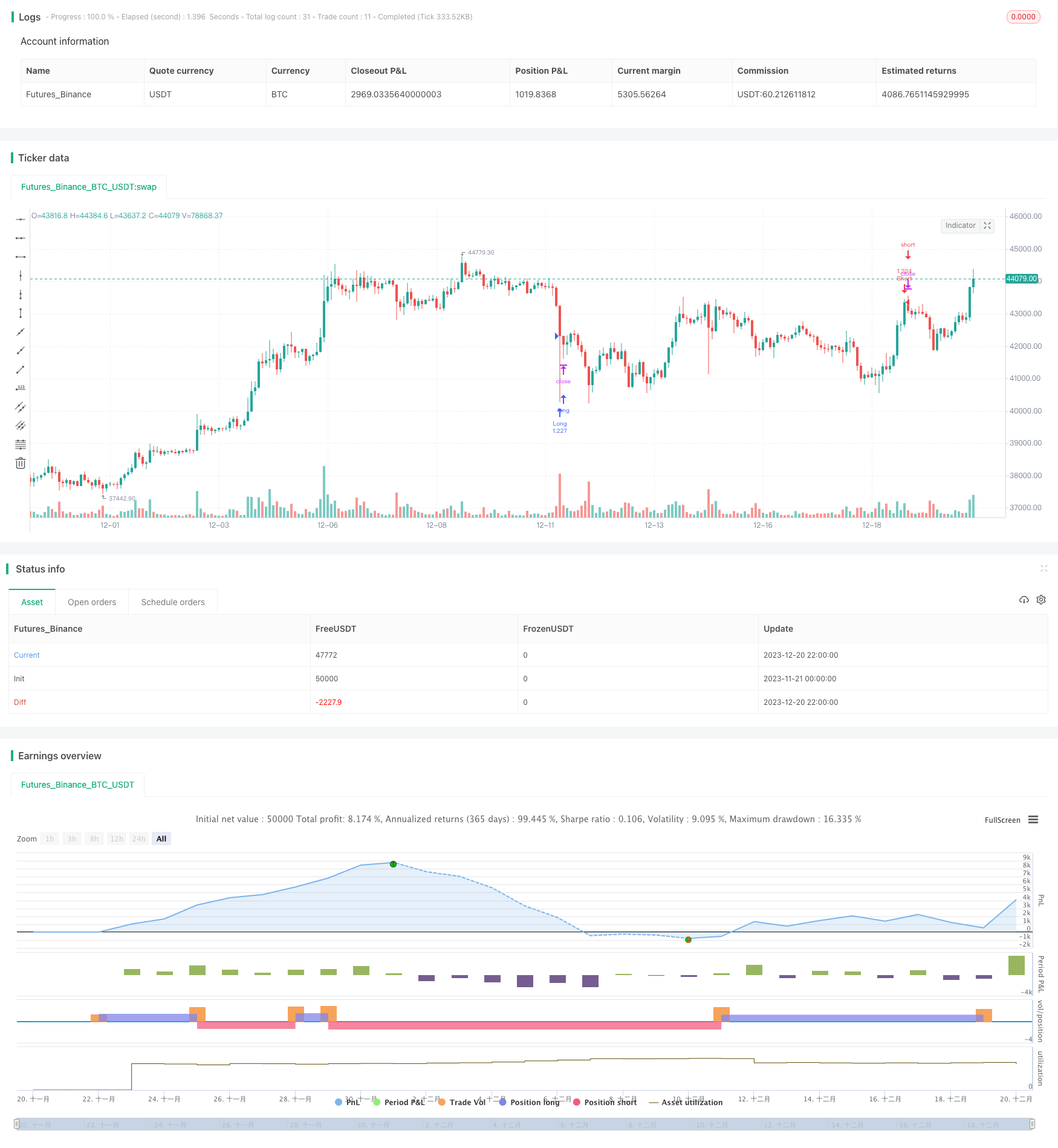

/*backtest

start: 2023-11-21 00:00:00

end: 2023-12-21 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// @version=4

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Bunghole 2021

strategy(title="My New Strategy", initial_capital = 100000, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0, currency = 'USD', overlay=true)

//// Stoploss and Take Profit Parameters

// Enable Long Strategy

enable_long_strategy = input(true, title="Enable Long Strategy", group="SL/TP For Long Strategy",inline="1")

long_stoploss_value = input(defval=50, title='Stoploss %', type=input.float, minval=0.1, group="SL/TP For Long Strategy",inline="2")

long_stoploss_percentage = (close * (long_stoploss_value / 100)) / syminfo.mintick

long_takeprofit_value = input(defval=50, title='Take Profit %', type=input.float, minval=0.1, group="SL/TP For Long Strategy",inline="2")

long_takeprofit_percentage = (close * (long_takeprofit_value / 100)) / syminfo.mintick

// Enable Short Strategy

enable_short_strategy = input(true, title="Enable Short Strategy", group="SL/TP For Short Strategy",inline="3")

short_stoploss_value = input(defval=50, title='Stoploss %', type=input.float, minval=0.1, group= "SL/TP For Short Strategy",inline="4")

short_stoploss_percentage = (close * (short_stoploss_value / 100)) / syminfo.mintick

short_takeprofit_value = input(defval=50, title='Take Profit %', type=input.float, minval=0.1, group="SL/TP For Short Strategy",inline="4")

short_takeprofit_percentage = (close * (short_takeprofit_value / 100)) / syminfo.mintick

// Plot Stoploss & Take Profit Levels

long_stoploss_price = strategy.position_avg_price * (1 - long_stoploss_value/100)

long_takeprofit_price = strategy.position_avg_price * (1 + long_takeprofit_value/100)

short_stoploss_price = strategy.position_avg_price * (1 + short_stoploss_value/100)

short_takeprofit_price = strategy.position_avg_price * (1 - short_takeprofit_value/100)

plot(enable_long_strategy and not enable_short_strategy ? long_stoploss_price: na, color=#ff0000, style=plot.style_linebr, linewidth=2, title="Long SL Level")

plot(enable_long_strategy and not enable_short_strategy ? long_takeprofit_price: na, color=#008000, style=plot.style_linebr, linewidth=2, title="Long TP Level")

plot(enable_short_strategy and not enable_long_strategy ? short_stoploss_price: na, color=#ff0000, style=plot.style_linebr, linewidth=2, title="Short SL Level")

plot(enable_short_strategy and not enable_long_strategy ? short_takeprofit_price: na, color=#008000, style=plot.style_linebr, linewidth=2, title="Short TP Level")

// Date Range

start_date = input(title="Start Date", type=input.integer, defval=1, minval=1, maxval=31, group="Date Range")

start_month = input(title="Start Month", type=input.integer, defval=1, minval=1, maxval=12, group="Date Range")

start_year = input(title="Start Year", type=input.integer, defval=1804, minval=1800, maxval=3000, group="Date Range")

end_date = input(title="End Date", type=input.integer, defval=1, minval=1, maxval=3, group="Date Range")

end_month = input(title="End Month", type=input.integer, defval=1, minval=1, maxval=12, group="Date Range")

end_year = input(title="End Year", type=input.integer, defval=2077, minval=1800, maxval=3000, group="Date Range")

in_date_range = (time >= timestamp(syminfo.timezone, start_year, start_month, start_date, 0, 0)) and (time < timestamp(syminfo.timezone, end_year, end_month, end_date, 0, 0))

//// Inputs **This is where you enter your indicators for your strategy. For example, I added the RSI indicator.**

//RSI

rsi = rsi(close, 14)

rsi_over_sold = rsi < 30

rsi_over_bought = rsi > 70

//// Strategy **This is where you create your strategy. For example, We have or buy and sell signals.**

// Creating Long and Short Strategy

buy_signal = rsi_over_sold

sell_signal = rsi_over_bought

// Long Strategy

if buy_signal and in_date_range and enable_long_strategy == true

strategy.entry("Long", true, when=buy_signal, alert_message="Open Long Position")

strategy.exit("Long SL/TP", from_entry="Long", loss=long_stoploss_percentage, profit=long_takeprofit_percentage, alert_message="Your Long SL/TP Limit As Been Triggered.")

strategy.close("Long", when=sell_signal, alert_message="Close Long Position")

// Short Strategy

if sell_signal and in_date_range and enable_short_strategy == true

strategy.entry("Short", false, when = sell_signal, alert_message="Open Short Position")

strategy.exit("Short SL/TP", from_entry="Short", loss=short_stoploss_percentage, profit=short_takeprofit_percentage, alert_message="Your Short SL/TP Limit As Been Triggered.")

strategy.close("Short", when=buy_signal, alert_message="Close Short Position")