نورو کی تیز RSI سوئچنگ حکمت عملی v1.7

جائزہ

نورو کی فوری آر ایس آئی سوئچنگ حکمت عملی ایک مقداری تجارتی حکمت عملی ہے جو آر ایس آئی اشارے کا استعمال کرتے ہوئے اوور خرید اوور فروخت کے مواقع کی نشاندہی کرتی ہے۔ اس حکمت عملی میں خطرے کو کنٹرول کرنے کے لئے ایک ہی وقت میں K لائن شکل ، یکساں لائن فلٹرنگ اور اسٹاپ نقصان کا طریقہ شامل ہے۔

یہ حکمت عملی مندرجہ ذیل اہم اجزاء پر مبنی ہے:

- فاسٹ آر ایس آئی: اوورلوڈ اور اوور سیل مواقع کی نشاندہی کرنے کے لئے

- K لائن شکل: K لائن ہستیوں اور سینی اور ینگ لائنوں کا امتزاج ، رجحانات کا فیصلہ کرنے میں معاون

- اوسط لائن فلٹرنگ: ایس ایم اے اوسط لائن کا استعمال کرتے ہوئے فلٹرنگ ، جعلی سگنل سے بچنے کے لئے

- اسٹاپ نقصان: آر ایس آئی کی حد کے علاقوں کے ساتھ اسٹاپ نقصان

حکمت عملی کا اصول

Noro کی فوری RSI سوئچنگ حکمت عملی بنیادی طور پر مندرجہ ذیل خرید و فروخت کے اشاروں کا تعین کرتی ہے۔

فوری آر ایس آئی اوور بیو اوور سیل سگنل: جب فوری آر ایس آئی اس کی اوپری حد سے تجاوز کر جائے یا اس کی نچلی حد سے تجاوز کر جائے تو ایک تجارتی سگنل پیدا ہوتا ہے۔

K لائن شکل کا اشارہ: K لائن ہستی کا سائز ، سیانے لائن کی سمت وغیرہ کے ساتھ مل کر ، رجحان کا تعین کریں ، تیزی سے RSI پیدا کرنے کے سگنل میں معاون ہوں۔

یکساں لکیری فلٹرنگ سگنل: ایس ایم اے یکساں لکیری سمت کے ساتھ مل کر ، جھوٹے ٹوٹنے سے بچنے کے لئے

سٹاپ نقصان کا اشارہ: جب RSI تیزی سے اپنے اوپری یا نچلے حصے کو پار کر دیتا ہے تو اس کی پوزیشن کو روکنا۔

خاص طور پر ، یہ حکمت عملی تیزی سے آر ایس آئی کی حد سے زیادہ خرید و فروخت کی حد کی بنیاد پر ٹریڈنگ کے مواقع کا فیصلہ کرتی ہے۔ جب تیزی سے آر ایس آئی اس کی نچلی حد کو پار کرتا ہے تو اسے فروخت کا اشارہ سمجھا جاتا ہے۔ جب تیزی سے آر ایس آئی اس کی اوپری حد کو پار کرتا ہے تو اسے خریدنے کا اشارہ سمجھا جاتا ہے۔

اس کے علاوہ، اس میں یہ بھی شامل ہے کہ:

- K-لائن ادارے کا سائز: K-لائن ادارے جتنے بڑے ہوں گے رجحانات اتنے ہی واضح ہوں گے

- سیانگ لائن: K لائن کی سمت کا تعین

- SMA میڈین لائن: فلٹر جھوٹے بریک سگنل

- اسٹاپ نقصان: جب RSI تیزی سے محدود علاقوں میں واپس آتا ہے تو اسٹاپ نقصان

لہذا ، اس حکمت عملی میں فوری آر ایس آئی ، کے لائن فارمیٹ ، میڈین لائن اور اسٹاپ نقصانات کو ایک ساتھ مل کر ٹریڈنگ کے فیصلے کرنے کے لئے استعمال کیا جاتا ہے۔

اسٹریٹجک فوائد

اس حکمت عملی کے درج ذیل فوائد ہیں:

- تیز آر ایس ایس آئی کی اعلی حساسیت: فوری طور پر اوورلوڈ اور اوور سیل مواقع کو پکڑنے کے لئے

- K لائن اور مساوی لائن معاون فیصلے: شور مچانے سے گریز کریں

- خود کار طریقے سے نقصان: وقت پر نقصان کو روکنے اور خطرے کو کنٹرول کرنے کے لئے

- شارٹ لائن کے لئے موزوں: شارٹ لائن کے لئے موزوں ہے جیسے 1 گھنٹہ، 30 منٹ وغیرہ

- آسانی سے بہتر بنانے کے لئے: مختلف مارکیٹوں کے لئے پیرامیٹرز کو ایڈجسٹ کرنے کے لئے

اسٹریٹجک رسک

اس حکمت عملی میں کچھ خطرات بھی ہیں:

- مسلسل نقصان کا امکان: زلزلے کے حالات میں زیادہ نقصان کا اشارہ ہوتا ہے

- پیرامیٹرز کو بہتر بنانے کی ضرورت ہے: مختلف دورانیوں اور اقسام کے لئے ، پیرامیٹرز کو ایڈجسٹ کرنے کی ضرورت ہے

- نقصانات سے مکمل طور پر بچنا ناممکن: وقت پر بند ہونے سے کچھ نقصانات بھی ہوسکتے ہیں

خطرے کو کم کرنے کے لئے، آپ کو مندرجہ ذیل پہلوؤں میں بہتر بنانے کی ضرورت ہے:

- تیزی سے آر ایس آئی پیرامیٹرز کو بہتر بنانا ، کم شور تجارت

- سٹاپ نقصان کی پوزیشن کو بہتر بنائیں اور ایک نقصان کو کنٹرول کریں

- فنڈ مینجمنٹ ماڈیولز میں اضافہ اور خطرے کی تقسیم

حکمت عملی کی اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

- اضافی اسٹاپ حکمت عملی: منافع کی ایک خاص سطح تک پہنچنے کے بعد اسٹاپ ، منافع کا کچھ حصہ بند کردیں

- فنڈ مینجمنٹ میں اضافہ: پوزیشن کنٹرول ، رسک ڈسپینسنگ اور دیگر انتظامی ذرائع شامل کرنا

- مختلف دورانیہ پیرامیٹرز کو بہتر بنانا: مختلف دورانیوں کے اثر کو جانچنے کے لئے اشارے کے پیرامیٹرز کو ایڈجسٹ کریں

- مشین سیکھنے میں اضافہ: الگورتھم کا استعمال کرتے ہوئے پیرامیٹرز کو خود بخود بہتر بنانے کے لئے ، مارکیٹ میں تبدیلیوں کے مطابق

- مختلف نسلوں میں ٹیسٹ: حکمت عملی کی طاقت کو مزید نسلوں میں جانچنا

اس حکمت عملی کو روکنے، خطرے کے انتظام، پیرامیٹرز کی اصلاح، اور مشین سیکھنے کے ذریعہ مزید بہتر بنانے سے حکمت عملی کی استحکام میں نمایاں اضافہ ہوسکتا ہے.

خلاصہ کریں۔

مجموعی طور پر ، نورو کی فوری آر ایس آئی سوئچنگ حکمت عملی نے فوری آر ایس آئی اشارے اور معاون K لائن تکنیکی اشارے کے ساتھ مل کر ایک مختصر لائن ٹریڈنگ حکمت عملی کا مظاہرہ کیا ہے جس میں اوور خرید اور اوور فروخت کا فیصلہ کیا گیا ہے۔ یہ حکمت عملی تیز رفتار ، آسان اصلاح کے ساتھ جواب دیتی ہے ، اور خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصان ماڈیول کو شامل کرتی ہے۔ مزید مشین لرننگ اور پیرامیٹرز کی اصلاح کے ذریعہ ، اس حکمت عملی کے بہتر نتائج کی امید ہے۔

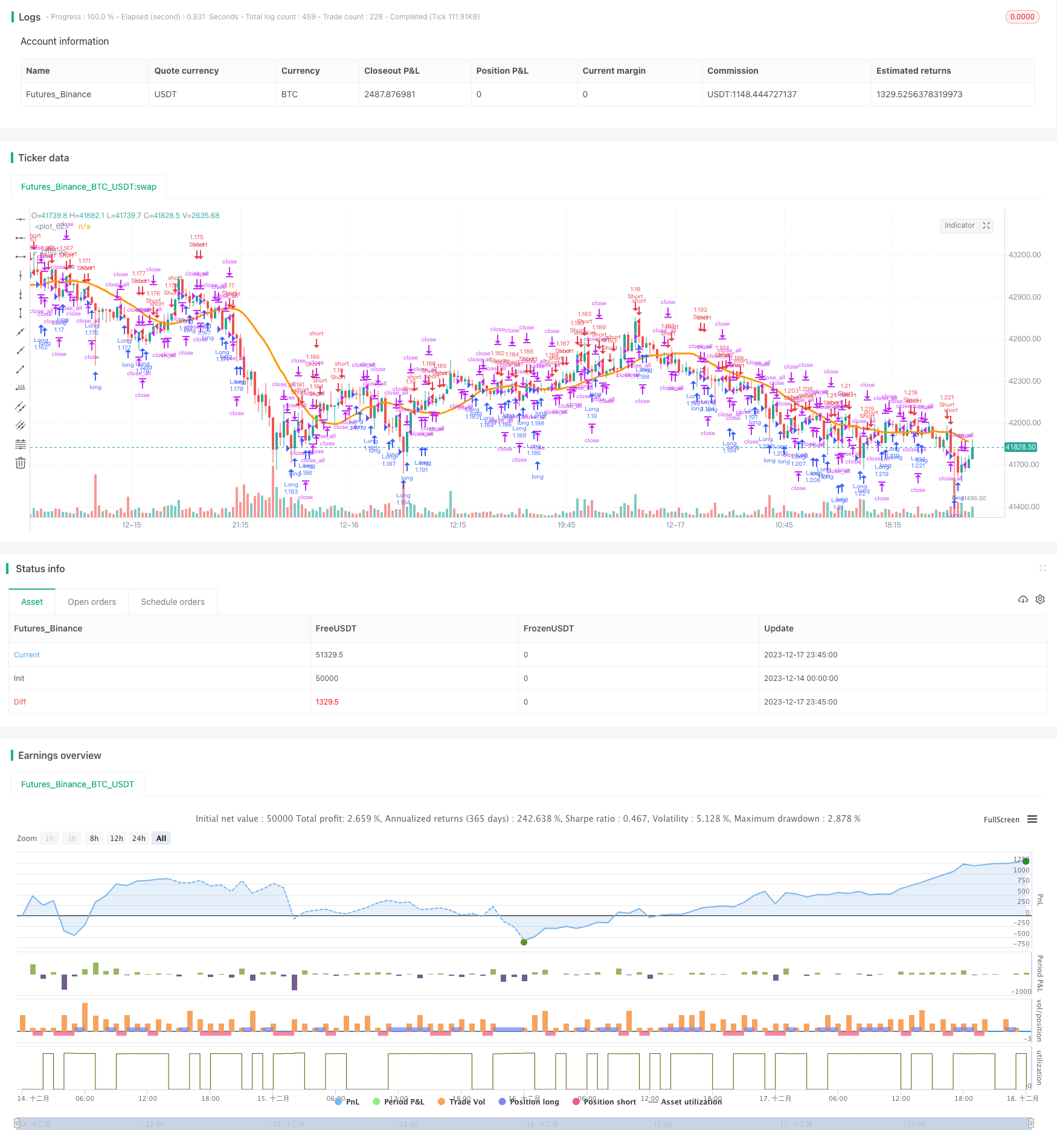

/*backtest

start: 2023-12-14 00:00:00

end: 2023-12-18 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's Fast RSI Strategy v1.7", shorttitle = "Fast RSI str 1.7", overlay = true)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usemar = input(false, defval = false, title = "Use Martingale")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

usersi = input(true, defval = true, title = "Use Fast RSI Strategy")

usemm = input(true, defval = true, title = "Use Min/Max Strategy")

usebc = input(true, defval = true, title = "Use BarColor Strategy")

usesma = input(false, defval = false, title = "Use SMA Filter")

smaperiod = input(20, defval = 20, minval = 2, maxval = 1000, title = "SMA Filter Period")

fast = input(7, defval = 7, minval = 2, maxval = 50, title = "Fast RSI Period")

limit = input(30, defval = 30, minval = 1, maxval = 100, title = "RSI limit")

rsisrc = input(close, defval = close, title = "RSI Price")

rsibars = input(1, defval = 1, minval = 1, maxval = 20, title = "RSI Bars")

mmbars = input(1, defval = 1, minval = 1, maxval = 5, title = "Min/Max Bars")

showsma = input(false, defval = false, title = "Show SMA Filter")

showarr = input(false, defval = false, title = "Show Arrows")

fromyear = input(2018, defval = 2018, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast RSI

fastup = rma(max(change(rsisrc), 0), fast)

fastdown = rma(-min(change(rsisrc), 0), fast)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Limits

bar = close > open ? 1 : close < open ? -1 : 0

uplimit = 100 - limit

dnlimit = limit

//RSI Bars

upsignal = fastrsi > uplimit ? 1 : 0

dnsignal = fastrsi < dnlimit ? 1 : 0

uprsi = sma(upsignal, rsibars) == 1

dnrsi = sma(dnsignal, rsibars) == 1

//Body

body = abs(close - open)

abody = sma(body, 10)

//MinMax Bars

min = min(close, open)

max = max(close, open)

minsignal = min < min[1] and bar == -1 and bar[1] == -1 ? 1 : 0

maxsignal = max > max[1] and bar == 1 and bar[1] == 1 ? 1 : 0

mins = sma(minsignal, mmbars) == 1

maxs = sma(maxsignal, mmbars) == 1

//SMA Filter

sma = sma(close, smaperiod)

colorsma = showsma ? blue : na

plot(sma, color = colorsma, linewidth = 3)

//Signals

up1 = bar == -1 and (strategy.position_size == 0 or close < strategy.position_avg_price) and dnrsi and body > abody / 5 and usersi

dn1 = bar == 1 and (strategy.position_size == 0 or close > strategy.position_avg_price) and uprsi and body > abody / 5 and usersi

up2 = mins and (close > sma or usesma == false) and fastrsi < 70 and usemm

dn2 = maxs and (close < sma or usesma == false) and fastrsi > 30 and usemm

up3 = sma(bar, 2) == -1 and usebc

dn3 = sma(bar, 2) == 1 and usebc

exit = (((strategy.position_size > 0 and fastrsi > dnlimit and bar == 1) or (strategy.position_size < 0 and fastrsi < uplimit and bar == -1)) and body > abody / 2)

//Arrows

col = exit ? black : up1 or dn1 ? blue : up2 or dn2 ? red : na

needup = up1 or up2

needdn = dn1 or dn2

needexitup = exit and strategy.position_size < 0

needexitdn = exit and strategy.position_size > 0

plotarrow(showarr and needup ? 1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needdn ? -1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needexitup ? 1 : na, colorup = black, colordown = black, transp = 0)

plotarrow(showarr and needexitdn ? -1 : na, colorup = black, colordown = black, transp = 0)

//Trading

profit = exit ? ((strategy.position_size > 0 and close > strategy.position_avg_price) or (strategy.position_size < 0 and close < strategy.position_avg_price)) ? 1 : -1 : profit[1]

mult = usemar ? exit ? profit == -1 ? mult[1] * 2 : 1 : mult[1] : 1

lot = strategy.position_size == 0 ? strategy.equity / close * capital / 100 * mult : lot[1]

if up1 or up2 or up3

if strategy.position_size < 0

strategy.close_all()

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot)

if dn1 or dn2 or dn3

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot)

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()