ڈائنامک سپورٹ اور ریزسٹنس بینڈز پر مبنی حکمت عملی کے بعد رجحان

جائزہ

یہ حکمت عملی ایک متحرک وسط محور تشکیل دیتی ہے جس میں حالیہ اعلی ترین اور کم ترین قیمتوں کا حساب لگایا جاتا ہے ، جو موجودہ قیمتوں کے ساتھ مل کر ہیں۔ اس کے بعد حالیہ اتار چڑھاؤ کی بنیاد پر سرخ نیچے جانے والا چینل اور سبز اوپر جانے والا چینل تیار کیا جاتا ہے۔ یہ تینوں چینل لائنیں ایک قابل تجارت حد تشکیل دیتی ہیں۔ جب قیمت چینل کی سرحد کے قریب ہوتی ہے تو ، ریورس آپریشن کیا جاتا ہے ، جس کا مقصد وسط محور پر منافع کمانا ہے۔

حکمت عملی کا اصول

- موجودہ اختتامی قیمتوں کے ساتھ مل کر حالیہ N ادوار میں اعلی ترین اور کم ترین قیمتوں کا حساب لگانا ، متحرک وسط محور تشکیل دیں

- اے ٹی آر اور ضرب سے پیدا ہونے والے متحرک چینل بینڈ کے مطابق ، مارکیٹ میں اتار چڑھاؤ کے ساتھ بینڈوڈتھ میں تبدیلی

- جب قیمت نیچے چینل لائن سے اچھلتی ہے تو زیادہ کریں ، جب اوپر چینل لائن سے اچھلتی ہے تو خالی کریں

- روک تھام اور روک تھام کی منطق کے ساتھ، مقصد واپس مرکزی محور میں رکاوٹ ہے

- ٹرینڈ انڈیکس کا حساب لگانے کے ساتھ ساتھ ، غیر منقولہ تجارت کو فلٹر کرنے کے لئے

طاقت کا تجزیہ

- چینل لائن کی پوزیشن میں متحرک تبدیلی ، مارکیٹ میں اتار چڑھاؤ کو حقیقی وقت میں پکڑ سکتی ہے

- رجحانات کو سمجھنے کے لئے تیزی سے تجارت کا زیادہ امکان

- سٹاپ نقصان کے ساتھ منطق کنٹرول واحد نقصان

خطرے کا تجزیہ

- پیرامیٹرز کی غلط اصلاح سے زیادہ تجارت ہوسکتی ہے

- بڑے رجحانات کے تحت منفی ٹریڈنگ کو مکمل طور پر ختم نہیں کیا جا سکتا

- ایک طرفہ توڑ پھوڑ کی لائن جاری رہ سکتی ہے

اصلاح کی سمت

- مختلف اقسام کی خصوصیات کے مطابق چینل لائن کے پیرامیٹرز کو ایڈجسٹ کرنا

- ٹرینڈ انڈیکس پیرامیٹرز کو ایڈجسٹ کریں ، ترقی کا امکان بڑھائیں

- پیرامیٹرز کو متحرک طور پر بہتر بنانے کے لئے مشین لرننگ عناصر شامل کریں

خلاصہ کریں۔

اس حکمت عملی کا فائدہ مارکیٹ کی اتار چڑھاؤ کی خصوصیات پر ہے۔ متحرک چینل کے ذریعے قیمت کے الٹ پوائنٹس کو پکڑنا ، اور رجحان فلٹرنگ کے ساتھ مل کر ، الٹ ٹریڈنگ کا فائدہ اٹھانا ، جبکہ خطرے کو کنٹرول کرنا۔ کلیدی بات یہ ہے کہ پیرامیٹرز کے ساتھ ایڈجسٹ کیا جائے ، چینل لائن کو حقیقی وقت میں قیمتوں کی پیروی کرنے کی ضرورت ہے ، نہ کہ زیادہ حساس ہو۔ اس کے علاوہ ، رجحاناتی اشارے کو فلٹرنگ کا کردار ادا کرنے کے لئے مناسب مدت کا انتخاب کرنے کی بھی ضرورت ہے۔ یہ حکمت عملی نظریاتی طور پر ہموار ہے اور اس کا نقصان ہے ، عملی استعمال میں پیرامیٹرز کی اصلاح کے ذریعہ اس سے اچھا منافع حاصل کیا جاسکتا ہے۔

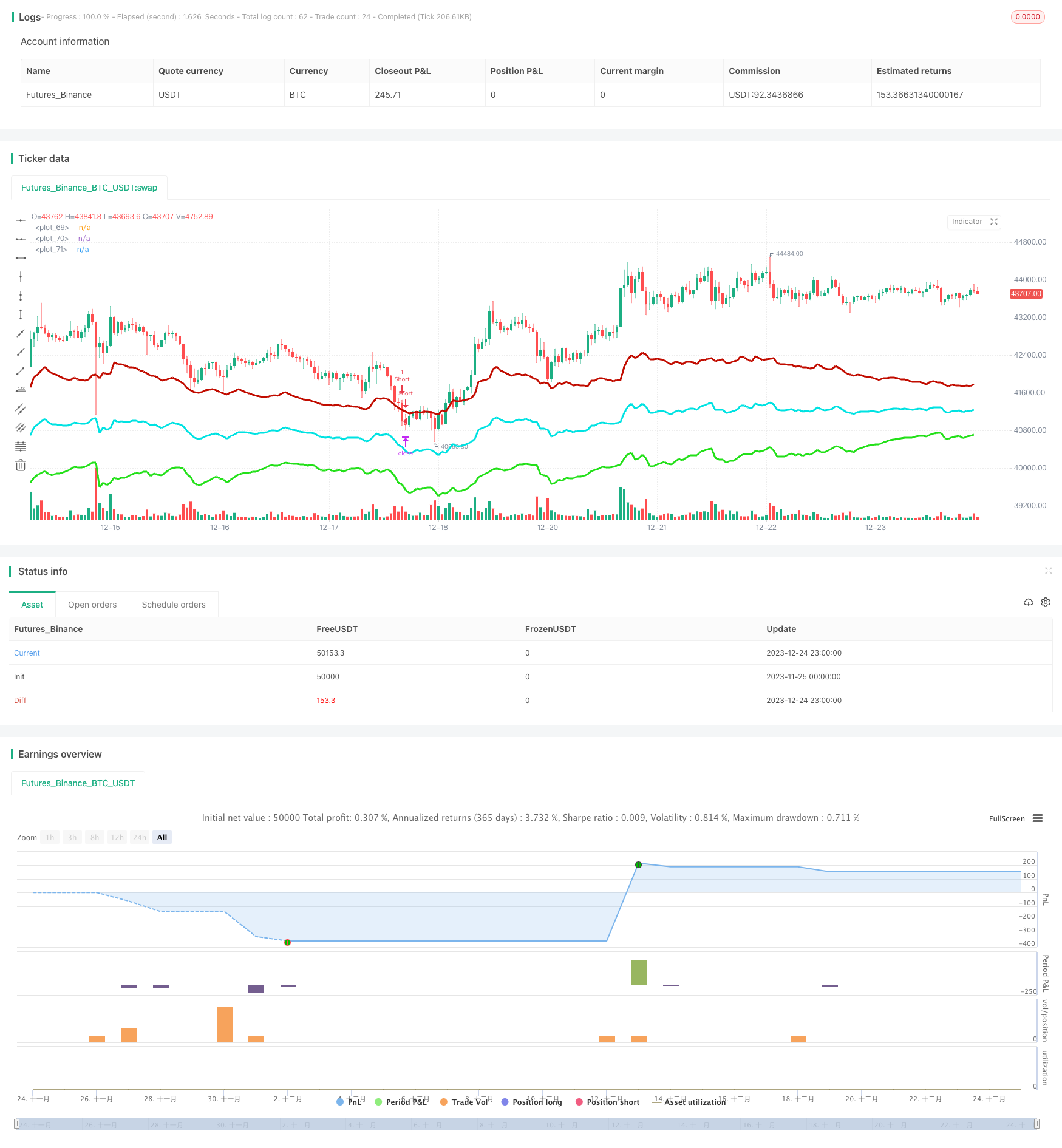

/*backtest

start: 2023-11-25 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Strategy - Bobo PAPATR", overlay=true, default_qty_type = strategy.fixed, default_qty_value = 1, initial_capital = 10000)

// === STRATEGY RELATED INPUTS AND LOGIC ===

len = input(24, minval=1, title="Pivot Length, defines lookback for highs and lows to make pivots")

length = input(title="ATR lookback (Lower = bands more responsive to recent price action)", type=input.integer, defval=22)

myatr = atr(length)

dailyatr = myatr[1]

atrmult = input(title="ATR multiplier (Lower = wider bands)", type=input.float, defval=3)

pivot0 = (high[1] + low[1] + close[1]) / 3

// PIVOT CALC

h = highest(len)

h1 = dev(h, len) ? na : h

hpivot = fixnan(h1)

l = lowest(len)

l1 = dev(l, len) ? na : l

lpivot = fixnan(l1)

pivot = (lpivot + hpivot + pivot0) / 3

upperband1 = (dailyatr * atrmult) + pivot

lowerband1 = pivot - (dailyatr * atrmult)

middleband = pivot

// == TREND CALC ===

i1=input(2, "Momentum Period", minval=1) //Keep at 2 usually

i2=input(20, "Slow Period", minval=1)

i3=input(5, "Fast Period", minval=1)

i4=input(3, "Smoothing Period", minval=1)

i5=input(4, "Signal Period", minval=1)

i6=input(50, "Extreme Value", minval=1)

hiDif = high - high[1]

loDif = low[1] - low

uDM = hiDif > loDif and hiDif > 0 ? hiDif : 0

dDM = loDif > hiDif and loDif > 0 ? loDif : 0

ATR = rma(tr(true), i1)

DIu = 100 * rma(uDM, i1) / ATR

DId = 100 * rma(dDM, i1) / ATR

HLM2 = DIu - DId

DTI = (100 * ema(ema(ema(HLM2, i2), i3), i4)) / ema(ema(ema(abs(HLM2), i2), i3), i4)

signal = ema(DTI, i5)

// === RISK MANAGEMENT INPUTS ===

inpTakeProfit = input(defval = 0, title = "Take Profit (In Market MinTick Value)", minval = 0)

inpStopLoss = input(defval = 100, title = "Stop Loss (In Market MinTick Value)", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong = (((low<=lowerband1) and (close >lowerband1)) or ((open <= lowerband1) and (close > lowerband1))) and (strategy.opentrades <1) and (atr(3) > atr(50)) and (signal>signal[3])

exitLong = (high > middleband)

strategy.entry(id = "Long", long = true, when = enterLong)

strategy.close(id = "Long", when = exitLong)

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort = (((high>=upperband1) and (close < upperband1)) or ((open >= upperband1) and (close < upperband1))) and (strategy.opentrades <1) and (atr(3) > atr(50)) and (signal<signal[3])

exitShort = (low < middleband)

strategy.entry(id = "Short", long = false, when = enterShort)

strategy.close(id = "Short", when = exitShort)

// === STRATEGY RISK MANAGEMENT EXECUTION ===

strategy.exit("Exit Long", from_entry = "Long", profit = useTakeProfit, loss = useStopLoss)

strategy.exit("Exit Short", from_entry = "Short", profit = useTakeProfit, loss = useStopLoss)

// === CHART OVERLAY ===

plot(upperband1, color=#C10C00, linewidth=3)

plot(lowerband1, color=#23E019, linewidth=3)

plot(middleband, color=#00E2E2, linewidth=3)

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)