ڈبل موونگ ایوریج گولڈن کراس مقداری حکمت عملی

جائزہ

دوہری متحرک اوسط گولڈن کراس کی مقدار کی حکمت عملی ایک تکنیکی اشارے کی مقدار کی حکمت عملی ہے۔ یہ دو مختلف ادوار کی اوسط کی حساب کتاب کرکے ، رجحانات کا اندازہ لگاتا ہے ، اور کم خطرہ کی تجارت کرتا ہے۔ جب مختصر دورانیہ کی اوسط لائن پر لمبی دورانیہ کی اوسط لائن کو عبور کرتے ہیں تو ، سنہری کراس سگنل پیدا ہوتا ہے ، اور زیادہ کرتے ہیں۔ جب مختصر دورانیہ کی اوسط لائن کے نیچے لمبی دورانیہ کی اوسط لائن کو عبور کرتے ہیں تو ، مردہ کراس سگنل پیدا ہوتے ہیں ، اور خالی ہوجاتے ہیں۔ یہ حکمت عملی قیمت کے چینل کے اشارے کے ساتھ مل کر ، جعلی توڑنے سے بچنے کے لئے ہے۔

حکمت عملی کا اصول

ڈبل میڈین لائن گولڈ کراس کی مقدار کی حکمت عملی میڈین لائن تھیوری پر مبنی ہے۔ میڈین لائن مارکیٹ کے شور کو مؤثر طریقے سے فلٹر کرنے اور طویل مدتی رجحان کی سمت کی نشاندہی کرنے کے قابل ہے۔ جب قلیل مدتی میڈین لائن پر طویل مدتی میڈین لائن سے گزرتا ہے تو ، اس کا مطلب ہے کہ نیچے سے اوپر کی طرف مڑ جاتا ہے ، خریدنے کا اشارہ ہوتا ہے۔ جب لمبی میڈین لائن کے نیچے مختصر میڈین لائن سے گزرتا ہے تو ، اس کا مطلب ہے کہ اوپر سے نیچے کی طرف مڑ جاتا ہے ، فروخت کا اشارہ ہوتا ہے۔ اس حکمت عملی میں میڈین لائنوں کے دو گروپ ہیں ، پہلا گروپ 2 دن کی اوسط اور 3 دن کی اوسط ہے ، دوسرا گروپ 420 دن کی اوسط ہے۔ جب 2 دن کی لائن پر 3 دن کی اوسط لائن سے گزرتا ہے تو خریدنے کا اشارہ ہوتا ہے ، نیچے جانے پر فروخت کا اشارہ ہوتا ہے۔ 420 دن کی لائن طویل مدتی رجحان کا فیصلہ کرنے کے لئے استعمال کی جاتی ہے ، تجارت سے پہلے مختصر مدت میں واپسی سے بچنے کے لئے۔

اس حکمت عملی کا بنیادی کوڈ یہ ہے:

- 2 دن کی اوسط ، 3 دن کی اوسط اور 420 دن کی اوسط

- 2 دن کی اوسط اور 3 دن کی اوسط پر سنہری فورک کی موت کا فیصلہ کرنا

- 420 دن اوسط لائن فلٹرنگ سگنل کا استعمال کرتے ہوئے ، جعلی توڑنے سے بچیں

- خرید و فروخت کے سگنل پیدا کرنا

یہ اصول درج ذیل ہیں:

- آخری 3 دن کے اختتامی قیمت کے حساب سے 2 دن کی سادہ حرکت پذیری اوسط n2ma اور 3 دن کی سادہ حرکت پذیری اوسط nma

- آخری 420 دن کے اختتامی قیمتوں کے لئے ایک وزن والے منتقل اوسط rvwma کا حساب لگائیں

- جب n2ma پر nma پہنتے ہیں تو خریدنے کا اشارہ ہوتا ہے

- جب n2ma کے تحت nma کے ذریعے فروخت سگنل پیدا ہوتا ہے

- rvwma فلٹرنگ سگنل کا استعمال کرتے ہوئے، صرف n2ma rvwma کے نیچے خرید سگنل پیدا کرتا ہے، اور n2ma rvwma کے اوپر فروخت سگنل پیدا کرتا ہے

مختصر مدت کے رجحان کے الٹ پوائنٹس کا تعین کرنے کے لئے بائنری مساوی لائن کراسنگ کا استعمال کریں ، پیرامیٹر فلٹرز کو ترتیب دیں تاکہ غلط تجارت سے بچا جاسکے۔ یہ حکمت عملی مختصر مدت میں ایڈجسٹمنٹ کے بعد رجحان کے الٹ پوائنٹس کو مؤثر طریقے سے پکڑ سکتی ہے ، جس میں منافع کا عنصر زیادہ ہے۔

طاقت کا تجزیہ

ڈبل مساوی لائن گولڈ کراس کوٹائزیشن حکمت عملی کے درج ذیل فوائد ہیں:

- سادہ اور قابل اعتمادقیمتوں میں مختصر مدت کے رجحانات کا اندازہ لگانے کے لئے بائنری مساوی لائن کراسنگ تھیوری کا استعمال کرتے ہوئے ، سگنل کو سادہ اور واضح بنایا گیا ہے۔

- اعلی حساسیت2 دن اور 3 دن کی اوسط لکیری پیرامیٹرز کی ترتیب زیادہ حساس ہے ، جس سے قلیل مدتی قیمتوں میں تبدیلی کو تیزی سے پکڑا جاسکتا ہے۔

- شور فلٹرقیمت چینل کے اشارے متعارف کروائے گئے ہیں تاکہ شور کو مؤثر طریقے سے فلٹر کیا جاسکے اور غلط تجارت سے بچایا جاسکے۔

- انتہائی موافقت پذیر: ڈبل یکساں لکیری کراسنگ تھیوری مختلف نسلوں اور مختلف دورانیوں پر لاگو ہوتی ہے ، جو آسانی سے لاگو ہوتی ہے۔

- بہتر بنانے میں آسان: میڈین لائن پیرامیٹرز کا مجموعہ تبدیل کریں ، فلٹر پیرامیٹرز کو ایڈجسٹ کریں ، حکمت عملی کو بہتر بنانے کے لئے جگہ کی فراہمی کریں۔

- لیبارٹری کی تصدیقاس طرح کی دو یکساں لکیری کراسنگ کی حکمت عملی کو عملی طور پر ثابت کیا گیا ہے اور اس کے نتائج مستحکم ہیں۔

خطرے کا تجزیہ

اس کے علاوہ، اس طرح کی ایک دو طرفہ اور یکساں گولڈ کراسنگ کی حکمت عملی میں مندرجہ ذیل خطرات بھی ہیں:

- واپسی کا خطرہقیمتوں میں مختصر مدت کے ردوبدل کے نتیجے میں نقصانات کا سامنا کرنا پڑ سکتا ہے۔

- رجحان کے الٹ جانے کا خطرہاس کے بعد ، اس نے ایک بار پھر مارکیٹ میں ایک نیا رجحان دیکھا۔

- پیرامیٹر کی اصلاح کے خطراتاس کے علاوہ، یہ بھی کہا گیا ہے کہ یہ ایک بہت بڑا مسئلہ ہے.

- زیادہ سے زیادہ خطرہ: پیرامیٹرز کو زیادہ سے زیادہ بہتر بنانا ممکنہ طور پر زیادہ فٹ ہونے کا سبب بن سکتا ہے۔

- فکسڈ ڈسکہ کا خطرہاس کے علاوہ ، یہ بھی کہا گیا ہے کہ اس کے نتیجے میں ، اس کی کارکردگی کو متاثر کیا جاسکتا ہے۔

خطرے کو کم کرنے کے لئے، مندرجہ ذیل اقدامات کریں:

- معقول اسٹاپ نقصان کی حد طے کریں ، اور انفرادی نقصان پر قابو پالیں۔

- بنیادی تجزیہ کے ساتھ مل کر، ریورس مارکیٹ ٹریڈنگ سے بچیں.

- مناسب قسم اور مناسب سائیکل کی اصلاح کا انتخاب کریں۔

- پیرامیٹرز کی حساسیت کی جانچ پڑتال کریں.

- ریئل ٹائم کی توثیق کا اضافہ کریں

اصلاح کی سمت

ڈبل مساوی لائن گولڈ کراس کی مقدار بندی کی حکمت عملی کو مندرجہ ذیل پہلوؤں سے بھی بہتر بنایا جاسکتا ہے۔

پیرامیٹرز کی اصلاح: اوسط لکیری پیرامیٹرز اور چینل اشارے کے پیرامیٹرز کو ایڈجسٹ کریں ، بہترین پیرامیٹرز کا مجموعہ منتخب کریں۔ جینیاتی الگورتھم جیسے ٹولز کے ذریعہ معاون اصلاح کی جاسکتی ہے۔

انتخاب کے وقت: مختلف اقسام کی خصوصیات کے مطابق ، میڈین لائن پیرامیٹرز کو منتخب کریں جو سب سے زیادہ مماثل ہوں۔ مثال کے طور پر ، دلچسپی سے متعلق اقسام کے لئے ایک چھوٹا سا دورانیہ میڈین لائن ترتیب دیں۔

سٹاپ نقصان کی حکمت عملی کو بہتر بنانا: فلوٹ متحرک اسٹاپ ، ٹریکنگ اسٹاپ اور دیگر اسٹاپ طریقوں کو ترتیب دیں ، تاکہ اسٹاپ کو ری سیون سے بچایا جاسکے۔

ہم وقت ساز آپریشن کی اصلاح: رجحان اشارے کے ساتھ مل کر ، رجحان کے مطابق کام کریں ، مخالف تجارت سے گریز کریں۔

مشین لرننگ کا مجموعہ: LSTM، RNN اور دیگر گہری سیکھنے کے ماڈل کا استعمال کرتے ہوئے سگنل کے معیار کا تعین کرنے اور داخلے کے وقت کا تعین کرنے میں مدد ملتی ہے۔

خلاصہ کریں۔

ڈبل یکساں گولڈ کراس کی پیمائش کی حکمت عملی قیمتوں کے قلیل مدتی رجحانات کا فیصلہ کرنے کے لئے ایک سادہ یکساں کراس اصول کے ذریعہ ہے۔ چینل کے اشارے کو ترتیب دیں تاکہ غلط سگنل کو موثر طریقے سے فلٹر کیا جاسکے۔ حکمت عملی کی منطق آسان ہے ، پیرامیٹرز کو ایڈجسٹ کرنے میں لچکدار ہے ، اور عملی طور پر جانچ پڑتال کا اثر بہتر ہے۔ یہ ایک قابل سفارش کی پیمائش کی حکمت عملی ہے۔ اس حکمت عملی کو پیرامیٹرز کی اصلاح ، اسٹاپ نقصان کی اصلاح ، مشین لرننگ وغیرہ کے ذریعہ اپ گریڈ کیا جاسکتا ہے ، اس کا اثر بہتر ہوگا ، جو ڈیجیٹل کرنسی ، اسٹاک اور دیگر اقسام کے لئے مناسب ہے۔

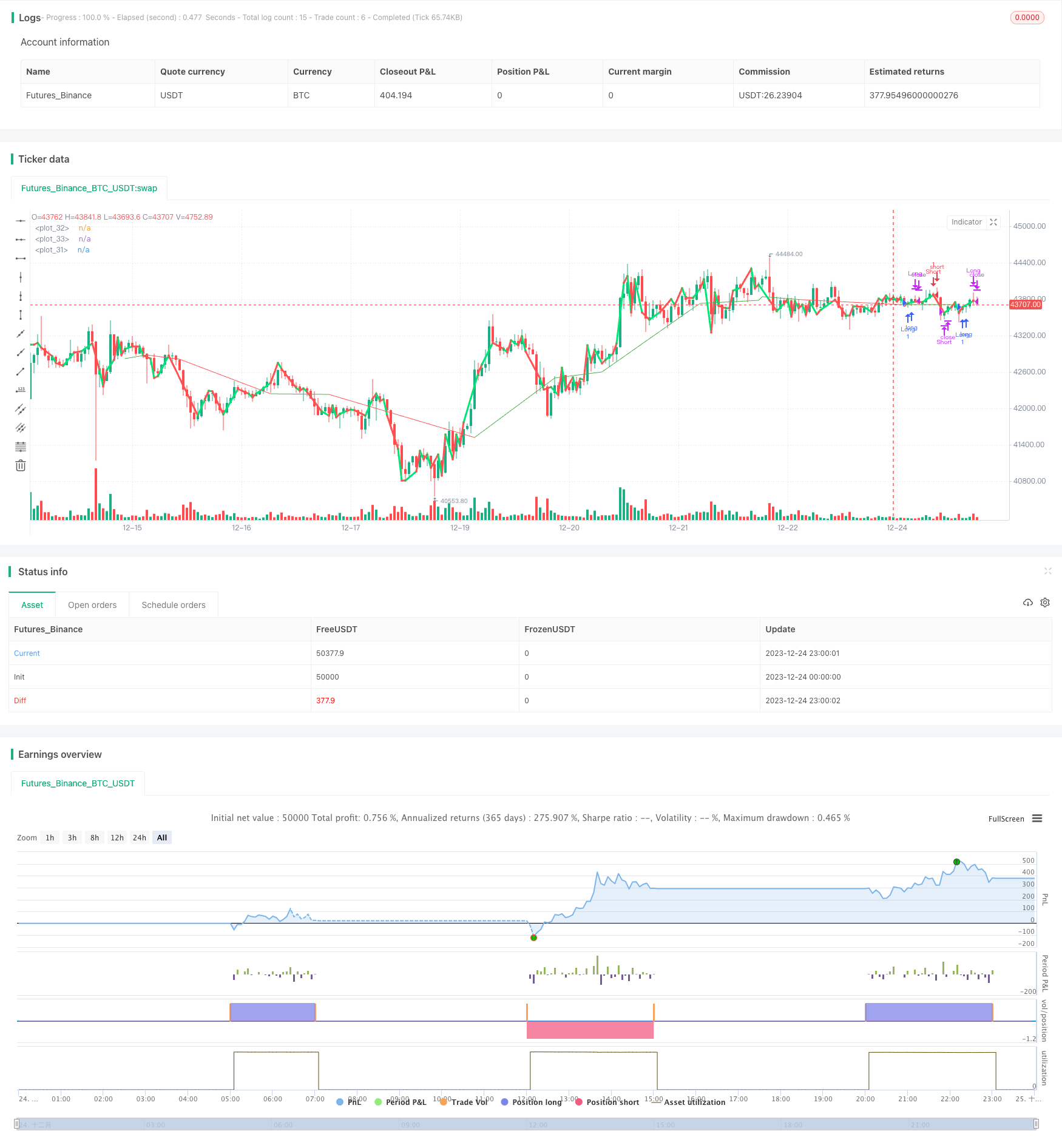

/*backtest

start: 2023-12-24 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// Indicator420 by SeaSide420

strategy("Indicator420 strategy", overlay=true)

q=input(title="HullMA",defval=420)

z=input(title="HullMA cross",defval=3)

a=input(title="VWMA",defval=14)

rvwma=vwma(close,round(a))

rvwma2=vwma(close,round(a*2))

rvwma3=vwma(close,round(a*3))

n2ma=2*wma(close,round(z/2))

nma=wma(close,z)

diff=n2ma-nma

sqn=round(sqrt(z))

n2ma1=2*wma(close[1],round(z/2))

nma1=wma(close[1],z)

diff1=n2ma1-nma1

sqn1=round(sqrt(z))

n2ma2=2*wma(close[2],round(q/2))

nma2=wma(close[2],q)

diff2=n2ma2-nma2

sqn2=round(sqrt(q))

n1=wma(diff,sqn)

n2=wma(diff1,sqn)

n3=wma(diff2,sqn)

b=n1>n2?red:lime

c=n1>n2?green:red

d=n3>rvwma3?red:green

e=rvwma2>rvwma3?green:red

f=n1>n2?red:green

//plot(rvwma3, color=e, linewidth=1)

plot(cross(rvwma, rvwma2) ? rvwma : na, style = line,color=e, linewidth = 1)

plot(cross(n1, n2) ? n1 : na, style = line,color=b, linewidth = 3)

plot(cross(n1, n2) ? n1 : na, style = circles,color=c, linewidth = 4)

closelong = n1<n2

if (closelong)

strategy.close("Long")

closeshort = n1>n2

if (closeshort)

strategy.close("Short")

longCondition = n1>n2 and strategy.opentrades<1 and n1<rvwma3

if (longCondition)

strategy.entry("Long",strategy.long)

shortCondition = n1<n2 and strategy.opentrades<1 and n1>rvwma3

if (shortCondition)

strategy.entry("Short",strategy.short)