ہل موونگ ایوریج بیلنس ٹریکنگ حکمت عملی کا استعمال

جائزہ

مساوات سے باخبر رہنے کی حکمت عملی میں ہل چلنے والی اوسط کا استعمال مارکیٹ میں داخل ہونے کے اہم اشارے کے طور پر کیا جاتا ہے ، جس سے قیمت کے رجحان کی سمت کا تعین ہوتا ہے۔ اس کے علاوہ ، یہ حکمت عملی متعدد دیگر اشارے ، جیسے بیس لائن ، تصدیق کے اشارے وغیرہ کے ساتھ مل کر قیمت کے رجحانات اور فلٹرنگ کے جعلی سگنل کی تصدیق کرتی ہے۔ مارکیٹ میں داخل ہونے کے بعد ، حکمت عملی اوسطا حقیقی طول و عرض کا استعمال کرتے ہوئے متحرک اسٹاپ نقصان کا حساب لگاتی ہے ، تاکہ رجحانات سے فائدہ اٹھایا جاسکے۔

حکمت عملی کا اصول

اوسط ٹریکنگ کی حکمت عملی کا مرکز ہل منتقل اوسط ہے۔ ہل منتقل اوسط قیمت کی تبدیلیوں کے لئے زیادہ حساس ہے ، لہذا اس رجحان کی سمت کو مؤثر طریقے سے طے کیا جاسکتا ہے۔ جب قیمت اوپر کی طرف ہل لائن کو توڑتی ہے تو ، اوپر کی طرف رجحان کی تصدیق ہوتی ہے ، اور زیادہ کام کرتی ہے۔ جب قیمت نیچے کی طرف ہل لائن کو توڑتی ہے تو ، نیچے کی طرف رجحان کی تصدیق ہوتی ہے ، اور خالی ہوجاتی ہے۔

اس کے علاوہ ، اس حکمت عملی میں بیس لائن اشارے بھی متعارف کروائے گئے ہیں ، جو طویل اور مختصر رجحانات کا فیصلہ کرنے کے لئے استعمال کیا جاتا ہے۔ تصدیق کے اشارے ، جعلی بریک کو فلٹر کرنے کے لئے استعمال کیا جاتا ہے۔ تجارتی سگنل صرف اس وقت جاری کیا جاتا ہے جب بیس لائن اور تصدیق کے اشارے دونوں ہی رجحان کی سمت کی تصدیق کرتے ہیں۔

مارکیٹ میں آنے کے بعد ، حکمت عملی نے اے ٹی آر اور ہل ای ایم اے کے ذریعہ حساب کردہ اوسط حقیقی طول و عرض کا استعمال کرتے ہوئے اسٹاپ نقصان کی پوزیشن طے کی۔ جیسا کہ رجحان جاری ہے ، اسٹاپ لائن بھی مسلسل اوپر / نیچے منتقل ہوتی ہے تاکہ رجحان کو منافع بخش بنایا جاسکے۔

طاقت کا تجزیہ

مساوات سے باخبر رہنے کی حکمت عملی ، جو رجحان کے فیصلے اور خطرے پر قابو پانے کے فوائد کو جوڑتی ہے ، رجحان کے حالات میں بہتر منافع حاصل کرسکتی ہے۔ اس کے مقابلے میں فکسڈ اسٹاپ اسٹریٹجی ، یہ رجحان کو چلانے کے لئے متحرک اسٹاپ کے ذریعہ ٹریل کرسکتی ہے ، تاکہ مارکیٹ میں معمول کے اتار چڑھاؤ سے بچنے سے بچ سکے۔

بہت سے اشارے کا مجموعہ استعمال بھی حکمت عملی کو مارکیٹ میں تبدیلیوں کے لئے زیادہ حساس بناتا ہے ، اور جعلی سگنل کو مؤثر طریقے سے فلٹر کرسکتا ہے۔ اس کے علاوہ ، حکمت عملی متعدد پیرامیٹرز کو ایڈجسٹ کرنے کے لئے بھی فراہم کرتی ہے ، اور صارف مارکیٹ کے بارے میں اپنے فیصلے کے مطابق اصلاح کرسکتا ہے۔

خطرے کا تجزیہ

یہ حکمت عملی بنیادی طور پر رجحان کے اشارے پر انحصار کرتی ہے ، اور اس میں غلط سگنل اور اسٹاپ نقصان کا سامنا کرنا پڑتا ہے۔ اس کے علاوہ ، متعدد اشارے کے مجموعے میں اشارے کے تنازعہ کی صورت بھی ہوسکتی ہے۔ پیرامیٹرز کی غلط ترتیب بھی حکمت عملی کی خراب کارکردگی کا سبب بن سکتی ہے۔

حکمت عملی میں اضافی فیصلے کے ماڈیول کو شامل کرنے پر غور کیا جاسکتا ہے ، اشارے میں اختلافات کی صورت میں تجارت کو روکنا۔ یا ووٹنگ کا طریقہ کار اپنانا ، متعدد اشارے کے فیصلے کے نتائج کو مربوط کرنا۔ پیرامیٹرز کی ترتیب کے معاملے میں ، بہترین پیرامیٹرز کو ریٹرننگ آپٹیمائزیشن کے ذریعہ تلاش کیا جاسکتا ہے۔

اصلاح کی سمت

مساوات سے باخبر رہنے کی حکمت عملی کو مندرجہ ذیل طریقوں سے بہتر بنایا جاسکتا ہے:

- اعلی اتار چڑھاؤ کے وقت تجارت کو روکنے کے لئے فیصلہ کن ماڈیولز جیسے اتار چڑھاؤ ماڈیول شامل کریں۔

- مشین لرننگ ماڈیولز کو شامل کریں تاکہ مشین لرننگ الگورتھم کے ذریعہ انڈیکس کو وزن دیا جاسکے۔

- بہترین پیرامیٹرز کا مجموعہ تلاش کرنے کے لئے اشارے کے پیرامیٹرز کو بہتر بنائیں۔

- موبائل اسٹاپ نقصان کے الگورتھم کو بہتر بنائیں تاکہ اسٹاپ نقصان بہتر طور پر رجحانات کی پیروی کرسکے۔

- خطرے کے انتظام کے ماڈیولز میں شامل ہوں ، جیسے خلاف ورزی کی روک تھام ، متحرک پوزیشن ایڈجسٹمنٹ وغیرہ۔

خلاصہ کریں۔

مساوات سے باخبر رہنے کی حکمت عملی مجموعی طور پر ایک عمدہ رجحان سے باخبر رہنے کی حکمت عملی ہے۔ اس نے رجحان کے فیصلے اور متحرک اسٹاپ نقصان کو کامیابی کے ساتھ جوڑ دیا ہے ، جس سے رجحانات کو منافع بخش طریقے سے پیروی کیا جاسکتا ہے۔ مزید اصلاحات کے ذریعہ ، اس حکمت عملی کی بہتر کارکردگی حاصل کرنے کی امید ہے۔ یہ حکمت عملی ایک مقدار کی تجارت کی حکمت عملی کی تعمیر کے لئے ایک اچھا حوالہ فراہم کرتی ہے۔

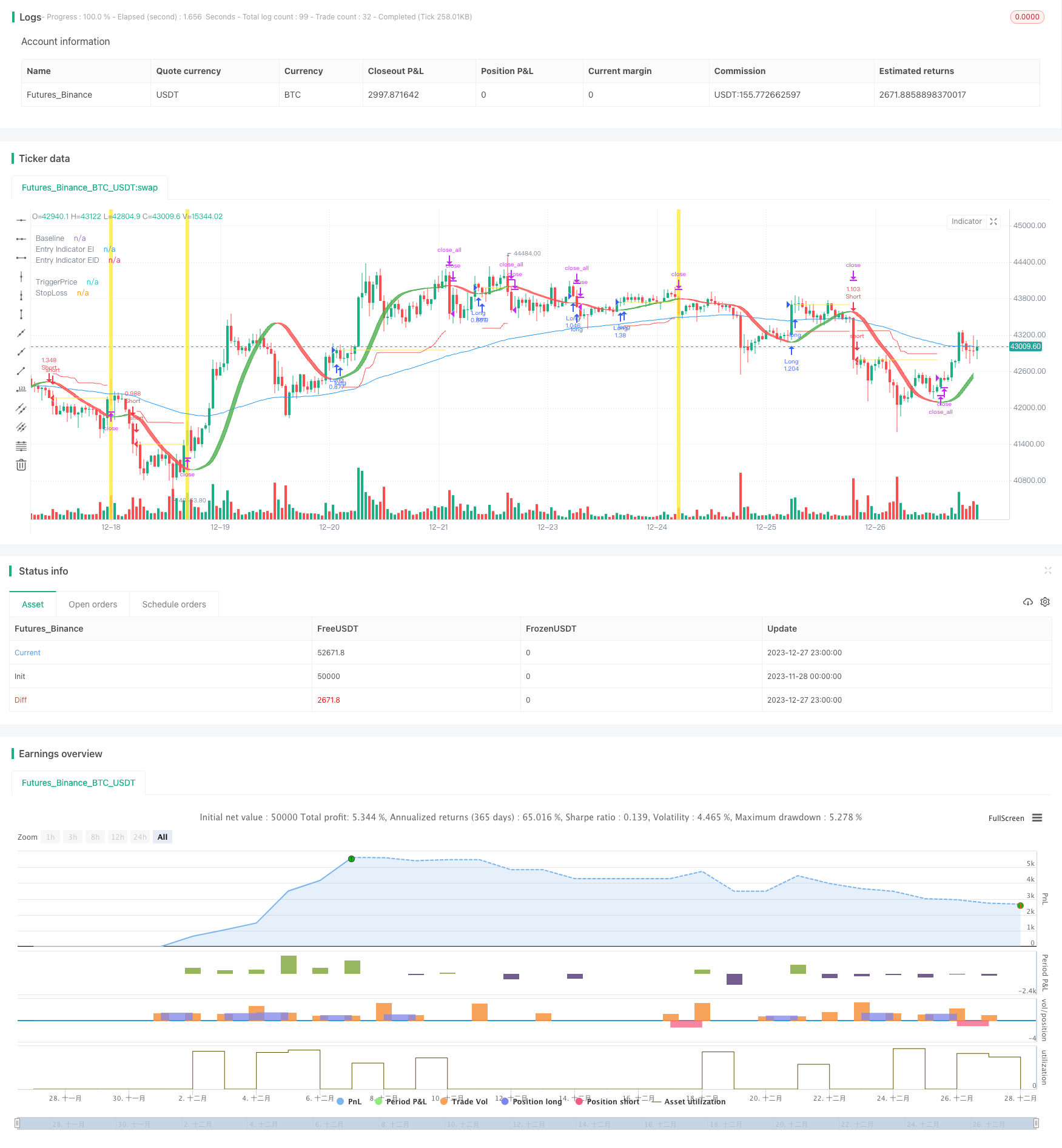

/*backtest

start: 2023-11-28 00:00:00

end: 2023-12-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// © Milleman

//@version=4

strategy("MilleMachine", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, initial_capital=10000, commission_type=strategy.commission.percent, commission_value=0.06)

// Additional settings

Mode = input(title="Mode", defval="LongShort", options=["LongShort", "OnlyLong", "OnlyShort","Indicator Mode"])

UseTP = false //input(false, title="Use Take Profit?")

QuickSwitch = true //input(true, title="Quickswitch")

UseTC = true //input(true, title="Use Trendchange?")

// Risk management settings

//Spacer2 = input(false, title="======= Risk management settings =======")

Risk = input(1.0, title="% Risk",minval=0)/100

RRR = 2 //input(2,title="Risk Reward Ratio",step=0.1,minval=0,maxval=20)

SL_Mode = false // input(true, title="ON = Fixed SL / OFF = Dynamic SL (ATR)")

SL_Fix = 3 //input(3,title="StopLoss %",step=0.25, minval=0)/100

ATR = atr(14) //input(14,title="Periode ATR"))

Mul = input(2,title="ATR Multiplier",step=0.1)

xATR = ATR * Mul

SL = SL_Mode ? SL_Fix : (1 - close/(close+xATR))

// INDICATORS //////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

Ind(type, src, len) =>

float result = 0

if type=="McGinley"

result := na(result[1]) ? ema(src, len) : result[1] + (src - result[1]) / (len * pow(src/result[1], 4))

if type=="HMA"

result := wma(2*wma(src, len/2)-wma(src, len), round(sqrt(len)))

if type=="EHMA"

result := ema(2*ema(src, len/2)-ema(src, len), round(sqrt(len)))

if type=="THMA"

lend = len/2

result := wma(wma(src, lend/3)*3-wma(src, lend/2)-wma(src,lend), lend)

if type=="SMA" // Simple

result := sma(src, len)

if type=="EMA" // Exponential

result := ema(src, len)

if type=="DEMA" // Double Exponential

e = ema(src, len)

result := 2 * e - ema(e, len)

if type=="TEMA" // Triple Exponential

e = ema(src, len)

result := 3 * (e - ema(e, len)) + ema(ema(e, len), len)

if type=="WMA" // Weighted

result := wma(src, len)

if type=="VWMA" // Volume Weighted

result := vwma(src, len)

if type=="SMMA" // Smoothed

w = wma(src, len)

result := (w[1] * (len - 1) + src) / len

if type == "RMA"

result := rma(src, len)

if type=="LSMA" // Least Squares

result := linreg(src, len, 0)

if type=="ALMA" // Arnaud Legoux

result := alma(src, len, 0.85, 6)

if type=="Kijun" //Kijun-sen

kijun = avg(lowest(len), highest(len))

result :=kijun

if type=="WWSA" // Welles Wilder Smoothed Moving Average

result := nz(result[1]) + (close -nz(result[1]))/len

result

// Baseline : Switch from Long to Short and vice versa

BL_Act = input(true, title="====== Activate Baseline - Switch L/S ======")

BL_type = input(title="Baseline Type", defval="McGinley", options=["McGinley","HMA","EHMA","THMA","SMA","EMA","DEMA","TEMA","WMA","VWMA","SMMA","RMA","LSMA","ALMA","Kijun","WWSA"])

BL_src = input(close, title="BL source")

BL_len = input(50, title="BL length", minval=1)

BL = Ind(BL_type,BL_src, BL_len)

// Confirmation indicator

C1_Act = input(false, title="===== Activate Confirmation indicator =====")

C1_type = input(title="C1 Entry indicator", defval="SMA", options=["McGinley","HMA","EHMA","THMA","SMA","EMA","DEMA","TEMA","WMA","VWMA","SMMA","RMA","LSMA","ALMA","Kijun","WWSA"])

C1_src = input(close, title="Source")

C1_len = input(5,title="Length", minval=1)

C1 = Ind(C1_type,C1_src,C1_len)

// Entry indicator : Hull Moving Average

Spacer5 = input(true, title="====== ENTRY indicator =======")

EI_type = input(title="EI Entry indicator", defval="HMA", options=["McGinley","HMA","EHMA","THMA","SMA","EMA","DEMA","TEMA","WMA","VWMA","SMMA","RMA","LSMA","ALMA","Kijun","WWSA"])

EI_src = input(close, title="Source")

EI_Len = input(46,title="Length", minval=1)

EI = Ind(EI_type,EI_src,EI_Len)

// Trail stop settings

TrailActivation = input(true, title="===== Activate Trailing Stop =====")

TS_type = input(title="TS Traling Stop Type", defval="EMA", options=["McGinley","HMA","EHMA","THMA","SMA","EMA","DEMA","TEMA","WMA","VWMA","SMMA","RMA","LSMA","ALMA","Kijun","WWSA"])

TrailSLScaling = 1 //input(100, title="SL Scaling", minval=0, step=5)/100

TrailingSourceLong = Ind(TS_type,low,input(5,"Smoothing Trail Long EMA", minval=1))

TrailingSourceShort = Ind(TS_type,high,input(2,"Smoothing Trail Short EMA", minval=1))

//VARIABLES MANAGEMENT

TriggerPrice = 0.0, TriggerPrice := TriggerPrice[1]

TriggerSL = 0.0, TriggerSL := TriggerSL[1]

SLPrice = 0.0, SLPrice := SLPrice[1], TPPrice = 0.0, TPPrice := TPPrice[1]

isLong = false, isLong := isLong[1], isShort = false, isShort := isShort[1]

//LOGIC

GoLong = crossover(EI,EI[1]) and (strategy.position_size == 0.0 and QuickSwitch) and (not BL_Act or BL/BL[1] > 1) and (not C1_Act or C1>C1[1]) and (Mode == "LongShort" or Mode == "OnlyLong")

GoShort = crossunder(EI,EI[1]) and (strategy.position_size == 0.0 and QuickSwitch) and (not BL_Act or BL/BL[1] < 1) and (not C1_Act or C1<C1[1]) and (Mode == "LongShort" or Mode == "OnlyShort")

ExitLong = isLong and crossunder(EI,EI[1]) and UseTC

ExitShort = isShort and crossover(EI,EI[1]) and UseTC

//FRAMEWORK

//Reset Long-Short memory

if isLong and strategy.position_size == 0.0

isLong := false

if isShort and strategy.position_size == 0.0

isShort := false

//Long

if GoLong

isLong := true, TriggerPrice := close, TriggerSL := SL

TPPrice := UseTP? TriggerPrice * (1 + (TriggerSL * RRR)) : na

SLPrice := TriggerPrice * (1-TriggerSL)

Entry_Contracts = strategy.equity * Risk / ((TriggerPrice-SLPrice)/TriggerPrice) / TriggerPrice

strategy.entry("Long", strategy.long, comment=tostring(round((TriggerSL/TriggerPrice)*1000)), qty=Entry_Contracts)

strategy.exit("TPSL","Long", limit=TPPrice, stop=SLPrice)

if isLong

NewValSL = TrailingSourceLong * (1 - (SL*TrailSLScaling))

if TrailActivation and NewValSL > SLPrice

SLPrice := NewValSL

strategy.exit("TPSL","Long", limit=TPPrice, stop=SLPrice)

if ExitLong

strategy.close_all(comment="TrendChange")

isLong := false

//Short

if GoShort

isShort := true, TriggerPrice := close, TriggerSL := SL

TPPrice := UseTP? TriggerPrice * (1 - (TriggerSL * RRR)) : na

SLPrice := TriggerPrice * (1 + TriggerSL)

Entry_Contracts = strategy.equity * Risk / ((SLPrice-TriggerPrice)/TriggerPrice) / TriggerPrice

strategy.entry("Short", strategy.short, comment=tostring(round((TriggerSL/TriggerPrice)*1000)), qty=Entry_Contracts)

strategy.exit("TPSL","Short", limit=TPPrice, stop=SLPrice)

if isShort

NewValSL = TrailingSourceShort * (1 + (SL*TrailSLScaling))

if TrailActivation and NewValSL < SLPrice

SLPrice := NewValSL

strategy.exit("TPSL","Short", limit=TPPrice, stop=SLPrice)

if ExitShort

strategy.close_all(comment="TrendChange")

isShort := false

//VISUALISATION

plot(BL_Act?BL:na, color=color.blue,title="Baseline")

plot(C1_Act?C1:na, color=color.yellow,title="confirmation Indicator")

EIColor = EI>EI[1] ? color.green : color.red

Fill_EI = plot(EI, color=EIColor, linewidth=1, transp=40, title="Entry Indicator EI")

Fill_EID = plot(EI[1], color=EIColor, linewidth=1, transp=40, title="Entry Indicator EID")

fill(Fill_EI,Fill_EID, title="EI_Fill", color=EIColor,transp=50)

plot(strategy.position_size != 0.0 and (isLong or isShort) ? TriggerPrice : na, title="TriggerPrice", color=color.yellow, style=plot.style_linebr)

plot(strategy.position_size != 0.0 and (isLong or isShort) ? TPPrice : na, title="TakeProfit", color=color.green, style=plot.style_linebr)

plot(strategy.position_size != 0.0 and (isLong or isShort) ? SLPrice : na, title="StopLoss", color=color.red, style=plot.style_linebr)

bgcolor(isLong[1] and cross(low,SLPrice) and low[1] > SLPrice and TriggerPrice>SLPrice ? color.yellow : na, transp=75, title="SL Long")

bgcolor(isShort[1] and cross(high,SLPrice) and high[1] < SLPrice and TriggerPrice<SLPrice ? color.yellow : na, transp=75, title="SL Short")