MacD200 ڈیلی موونگ ایوریج سگنل کراس اوور ٹریڈنگ حکمت عملی

جائزہ

یہ تجارتی حکمت عملی MACD اشارے پر مبنی 200 دن کی متحرک اوسط پر مبنی سگنل کراس آپریشن کی ایک مقداری حکمت عملی ہے۔ اس میں MACD اشارے کے ذریعہ مارکیٹ خرید و فروخت کے اشارے اور 200 دن کی متحرک اوسط کے ذریعہ مارکیٹ کے رجحانات کا فیصلہ کرنے کی دوہری افادیت شامل ہے ، جس کا مقصد مارکیٹ میں داخلے اور باہر نکلنے کے زیادہ درست وقت کی کھوج کرنا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کے دو اہم نکات ہیں:

MACD اشارے کی تیز اور سست لائن کا کراسنگ خرید اور فروخت سگنل پیدا کرتا ہے۔ جب تیز لائن نیچے کی طرف سے سست لائن کو توڑتی ہے تو ، خریدنے کا اشارہ پیدا ہوتا ہے۔ جب تیز لائن اوپر کی طرف سے نیچے کی طرف سے سست لائن کو توڑتی ہے تو ، فروخت کا اشارہ پیدا ہوتا ہے۔

200 دن کی متحرک اوسط مارکیٹ کے مجموعی رجحان کا فیصلہ کرتی ہے۔ قیمت 200 دن کی اوسط سے اوپر کثیر مارکیٹ ہے ، نیچے خالی مارکیٹ ہے۔ صرف اس وقت خریدیں جب کثیر مارکیٹ میں خریدنے کا اشارہ پیدا ہوتا ہے ، اور صرف اس وقت فروخت ہوتا ہے جب خالی مارکیٹ میں فروخت کا اشارہ پیدا ہوتا ہے۔

ان دو نکات کے مطابق ، اس حکمت عملی کے لئے مخصوص تجارتی قواعد یہ ہیں:

جب MACD کی تیز لائن نیچے کی طرف سے MACD کی سست لائن کو توڑ دیتی ہے ، تو کالم چارٹ منفی ہے اور قیمت 200 دن کی متحرک اوسط سے زیادہ ہے۔ جب MACD کی تیز لائن اوپر کی طرف سے MACD کی سست لائن کو توڑ دیتی ہے ، تو کالم چارٹ مثبت ہے اور قیمت 200 دن کی متحرک اوسط سے کم ہے۔

اسٹریٹجک فوائد

دوہری فیصلہ حکمت عملی کی استحکام اور کامیابی کی شرح کو بہتر بناتا ہے۔ MACD خرید و فروخت کے اشارے کا تعین کرتا ہے۔ 200 دن کی اوسط مارکیٹ کے رجحانات کا تعین کرتی ہے۔ دوہری فیصلہ غیر یقینی صورتحال کے ساتھ تجارت کے کچھ اشاروں کو فلٹر کرسکتا ہے۔

یہ حکمت عملی زیادہ رجحانات والے بازاروں میں زیادہ منافع بخش ہوسکتی ہے۔ خاص طور پر بیل مارکیٹوں میں ، یہ قیمتوں میں اضافے کے مواقع کو تیزی سے پکڑ سکتا ہے۔

ایم اے سی ڈی اشارے بھی جھٹکے سے ہٹانے کے مرحلے سے بچنے کے لئے حساس ہیں ، اور جب قیمتوں میں طویل عرصے سے جھٹکے سے ہٹانے کے بعد رجحان کی صورتحال میں داخل ہوتا ہے تو یہ حکمت عملی تیزی سے نئے رجحان کی سمت کو پکڑ سکتی ہے۔

خطرے کا تجزیہ

یہ حکمت عملی پیرامیٹرز کی ترتیب کے لئے زیادہ حساس ہے۔ اگر MACD اشارے پیرامیٹرز کو غلط طریقے سے ترتیب دیا گیا ہو تو ، غلط اندراج اور غلط آؤٹ پٹ ہوسکتی ہے۔

رجحان کی تبدیلی کے قریب ، MACD اشارے کے لئے خرید و فروخت کے اشارے میں زیادہ غلطیاں ہوتی ہیں۔ اس وقت حکمت عملی کے منافع میں ایک بڑی واپسی ہوسکتی ہے۔

جب قیمت طویل عرصے تک افقی صف بندی کی حالت میں رہتی ہے تو یہ حکمت عملی واضح رجحان کی سمت کا تعین نہیں کرسکتی ہے ، جس کی وجہ سے منافع اور نقصان میں اتار چڑھاؤ بڑھ جاتا ہے ، اور واپسی کا وقت طویل ہوتا ہے۔

حکمت عملی کی اصلاح کی سمت

مختلف پیرامیٹرز کے مجموعے کی جانچ کی جاسکتی ہے تاکہ سگنل پیدا کرنے کے لئے زیادہ درست MACD پیرامیٹرز تلاش کیے جاسکیں۔

دیگر تکنیکی اشارے شامل کرنے پر غور کیا جاسکتا ہے ، جیسے آر ایس آئی ، کے ڈی وغیرہ ، تاکہ حکمت عملی کی وشوسنییتا کو بڑھانے کے لئے متعدد اشارے کی گونج پیدا ہو۔

زیادہ سے زیادہ واپسی کو کنٹرول کرنے کے لئے اسٹاپ نقصان کا مقام مرتب کیا جاسکتا ہے۔ جب قیمت میں بڑے پیمانے پر الٹ پلٹ ہونے کا سامنا ہوتا ہے تو فوری طور پر اسٹاپ نقصان سے باہر نکلیں ، جس سے اسٹاپ نقصان میں توسیع کو مؤثر طریقے سے روکا جاسکے۔

خلاصہ کریں۔

MACD 200 ڈیلی میڈین لائن کراسنگ حکمت عملی ، جو رجحانات کا فیصلہ کرنے اور ٹریڈنگ سگنل کا فیصلہ کرنے کی دوہری فنکشن کو جوڑتی ہے ، منافع کی امکان کو مؤثر طریقے سے بڑھا سکتی ہے۔ یہ ایک زیادہ مستحکم اور قابل اعتماد مقداری تجارت کی حکمت عملی ہے۔ لیکن اس حکمت عملی میں پیرامیٹرز اور مارکیٹ کی حالت پر بھی کچھ انحصار ہے ، اور جانچ کو بہتر بنانے کے ذریعے اس حکمت عملی کی مستحکم منافع بخش صلاحیت کو مزید بہتر بنایا جاسکتا ہے۔[/

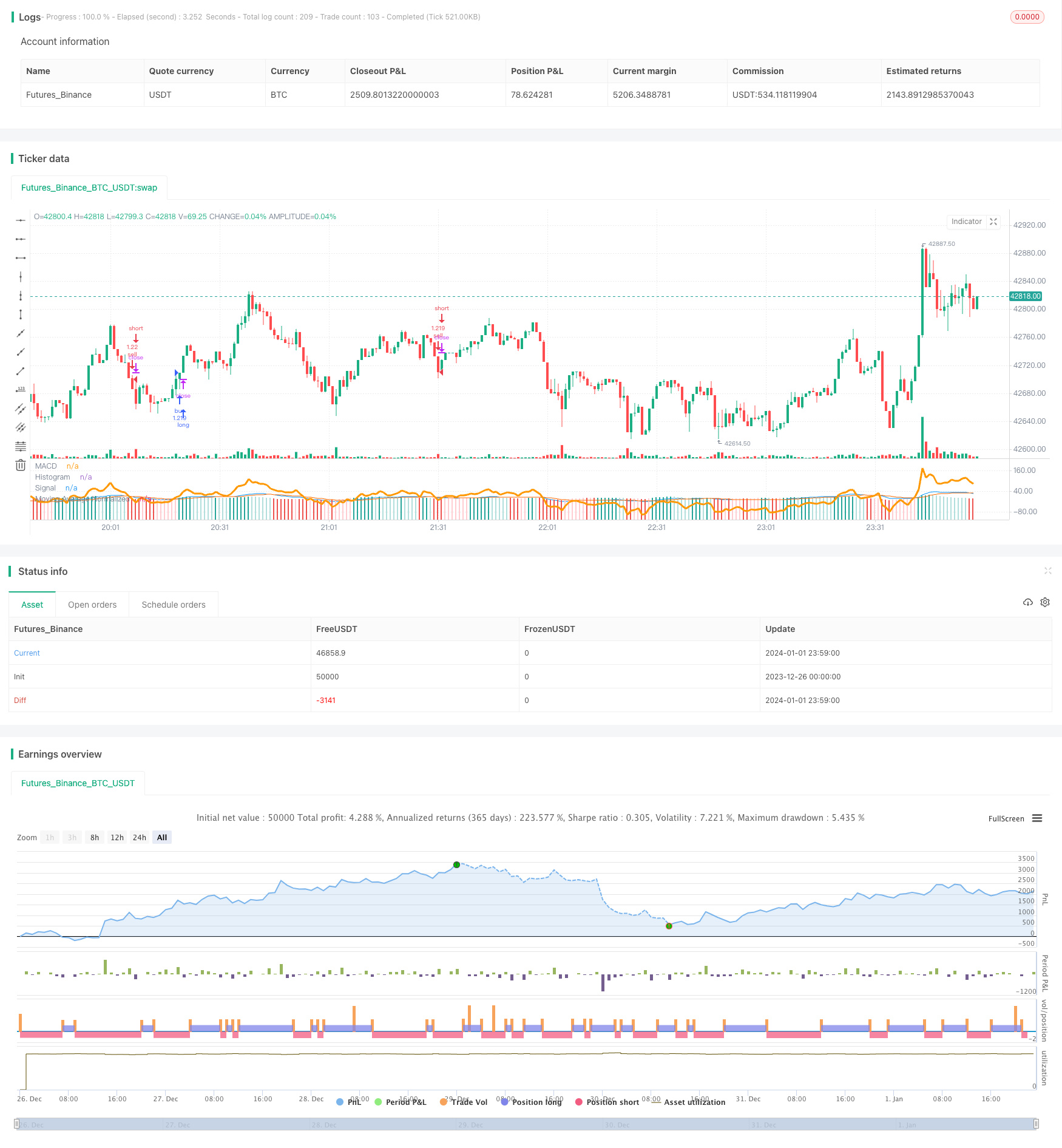

/*backtest

start: 2023-12-26 00:00:00

end: 2024-01-02 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © x11joe

//@version=4

//This strategy is based on a youtube strategy that suggested I do this...so I did!

strategy(title="MacD 200 Day Moving Average Signal Crossover Strategy", overlay=false, precision=2,commission_value=0.26, initial_capital=10000, currency=currency.USD, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// Getting inputs

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

src = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=false)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=false)

// Plot colors

col_grow_above = #26A69A

col_grow_below = #FFCDD2

col_fall_above = #B2DFDB

col_fall_below = #EF5350

col_macd = #0094ff

col_signal = #ff6a00

// Calculating

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

moving_avg_length = input(title="Moving Average Length", type=input.integer, defval=200)

moving_avg = sma(close,moving_avg_length)

moving_avg_normalized = close - moving_avg

plot(moving_avg_normalized, title="Moving Average Normalized", style=plot.style_line, color=color.orange,linewidth=3)

plot(hist, title="Histogram", style=plot.style_columns, color=(hist>=0 ? (hist[1] < hist ? col_grow_above : col_fall_above) : (hist[1] < hist ? col_grow_below : col_fall_below) ), transp=0 )

plot(macd, title="MACD", color=col_macd, transp=0)

plot(signal, title="Signal", color=col_signal, transp=0)

if(macd>signal and macd<0 and close>moving_avg)

strategy.entry("buy",strategy.long)

if(close<moving_avg and macd<signal and macd>0)

strategy.entry("sell",strategy.short)