حکمت عملی کے بعد اوسط کراس اوور رجحان کو منتقل کرنا

جائزہ

یہ حکمت عملی قیمت کے رجحان کا تعین کرنے کے لئے دوہری اوسط لائنوں کے کراسنگ کا حساب لگاتی ہے اور خریدنے اور بیچنے کے سگنل کے لئے کچھ پیرامیٹرز کی حدود کے ساتھ مل کر کام کرتی ہے۔ یہ حکمت عملی بنیادی طور پر تین حصوں میں تقسیم کی گئی ہے: پہلا ، قیمت کے رجحان کا تعین کرنے کے لئے تیز اوسط لائنوں اور سست اوسط لائنوں کے کراسنگ کا حساب لگانا۔ دوسرا ، غلط تجارت سے بچنے کے لئے کچھ پیرامیٹرز کی حدود کے ساتھ مل کر۔ تیسرا ، خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصان کا استعمال کریں۔

حکمت عملی کا اصول

اس حکمت عملی کا مرکز تیز اوسط اور سست اوسط لکیروں کا حساب لگانا ہے۔ تیز اوسط لکیروں کے پیرامیٹرز نصف اوسط لکیری دورانیے کے لئے ہوتے ہیں ، اور قیمت میں رد عمل کی تبدیلی زیادہ حساس ہوتی ہے۔ سست اوسط لکیروں کے پیرامیٹرز اوسط لکیری دورانیے کے لئے ہوتے ہیں ، اور قیمت میں رد عمل کی تبدیلی زیادہ مستحکم ہوتی ہے۔ جب تیز اوسط لکیروں پر سست اوسط لکیروں کو عبور کیا جاتا ہے تو ، قیمتوں میں اضافے کا رجحان سمجھا جاتا ہے۔ جب تیز اوسط لکیریں سست اوسط لکیروں کو عبور کرتی ہیں تو ، قیمتوں میں کمی کا رجحان سمجھا جاتا ہے۔

اس کے علاوہ ، حکمت عملی نے غلط تجارت سے بچنے کے لئے کچھ پیرامیٹرز بھی مرتب کیے ہیں۔ اگر فیصلہ سازی کی حد مقرر کی گئی ہے تو ، تجارتی سگنل صرف اس وقت جاری کیا جائے گا جب اوسط اوسط فرق ایک خاص حد سے زیادہ ہو۔ اعتماد کے پیرامیٹرز کو اتار چڑھاؤ کے فلٹر کے لئے استعمال کیا جاتا ہے ، اور سگنل صرف اس وقت جاری کیا جاتا ہے جب قیمت میں اتار چڑھاؤ ایک خاص حد تک پہنچ جاتا ہے۔

آخر میں ، حکمت عملی کو روکنے کے نقصان کو روکنے کے لئے استعمال کیا جاتا ہے تاکہ خطرے کو کنٹرول کیا جاسکے۔ کھلے منافع سے کم کھلے نقصان سے باہر نکلیں ، اور روک تھام سے زیادہ کھلے عہدے سے باہر نکلیں ، تاکہ انفرادی نقصان کو مؤثر طریقے سے کنٹرول کیا جاسکے۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ قیمتوں کے رجحانات اور اتار چڑھاؤ کی خصوصیات کا اندازہ لگانے کے لئے یکساں لائن اشارے کا امتزاج ہے۔ ڈبل یکساں لائن کراسنگ قیمتوں کے رجحانات کا اندازہ لگانا ایک کلاسک موثر تکنیکی اشارے کا طریقہ ہے ، جس میں پیرامیٹرز کو بہتر بنانے کے بعد رجحانات کو درست طریقے سے پکڑا جاسکتا ہے۔ اتار چڑھاؤ کا اشارے اعتماد مارکیٹ کے اتار چڑھاؤ کو مؤثر طریقے سے فلٹر کرسکتا ہے ، اور بار بار غلط تجارت سے بچ سکتا ہے۔

اس کے علاوہ ، پیرامیٹرز کی ترتیبات جیسے فیصلہ سازی کی حد ، اسٹاپ اسٹاپ نقصان ، اور اسی طرح کے پیرامیٹرز ٹریڈنگ کے خطرے کو بہت کم کرسکتے ہیں ، اور اعلی اور کم کی پیروی کرنے سے بچ سکتے ہیں۔

خطرے کا تجزیہ

اس حکمت عملی کا بنیادی خطرہ یہ ہے کہ دوہری اوسط اشارے غلط سگنل بھیجنے کا امکان ہے۔ تیز اوسط اور آہستہ اوسط دونوں ہی وزن کی متحرک اوسط ہیں ، جو اچانک واقعات پر سست ردعمل رکھتے ہیں ، اور ممکنہ طور پر قلیل مدتی قیمتوں میں ردوبدل سے محروم ہوجاتے ہیں۔ اس وقت اعتماد کے پیرامیٹرز پر انحصار کرتے ہوئے ڈبل فلٹرنگ کی ضرورت ہے۔

اس کے علاوہ ، اسٹاپ اسٹاپ نقصان کی غلط ترتیب بھی خطرے میں اضافہ کرتی ہے۔ اسٹاپ اسٹاپ بہت زیادہ یا بہت کم ہونے سے توقع سے زیادہ نقصان ہوسکتا ہے۔ اس میں مختلف اقسام کی خصوصیات اور اتار چڑھاؤ کی شرح کے مطابق مناسب پیرامیٹرز کی ضرورت ہوتی ہے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

اوسط لکیری سائیکل کو بہتر بنانے کے ل adaptive ، اس لکیری کو ایڈجسٹ کریں تاکہ یہ مختلف سائیکلوں میں قیمتوں میں اتار چڑھاو کو بہتر انداز میں ماڈل کرسکے۔

اسٹاپ اسٹاپ نقصان کی متحرک ٹریکنگ کا نظام ترتیب دیں ، جس سے اسٹاپ اسٹاپ نقصان کے نقطہ کو متحرک طور پر تبدیل کیا جاسکے۔

قیمتوں کے رجحانات کی سمت کا تعین کرنے کے لئے مشین لرننگ ماڈل شامل کریں ، موجودہ قیمتوں کی سمت کا تعین کرنے کے لئے مزید تاریخی اعداد و شمار کا استعمال کریں ، اور غلط سگنل کو کم کریں۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک کلاسیکی سادہ اور موثر رجحان ٹریڈنگ حکمت عملی ہے۔ اس میں ڈبل مساوی لائن کراس فکسڈ رجحانات ، پیرامیٹرز کی ترتیب کو خطرہ کنٹرول کے لئے استعمال کیا جاتا ہے ، یہ ترتیب دینے کے قابل ہے ، اور یہ کثیر اقسام کے تجارت کے لئے موزوں ہے۔ اگر اس میں مشین لرننگ جیسے زیادہ ذہین فیصلے کے ذرائع کو متعارف کرایا جاسکتا ہے تو ، مجموعی طور پر اس کا اثر بہتر ہوگا ، اور یہ مزید تحقیق کے قابل ہے۔

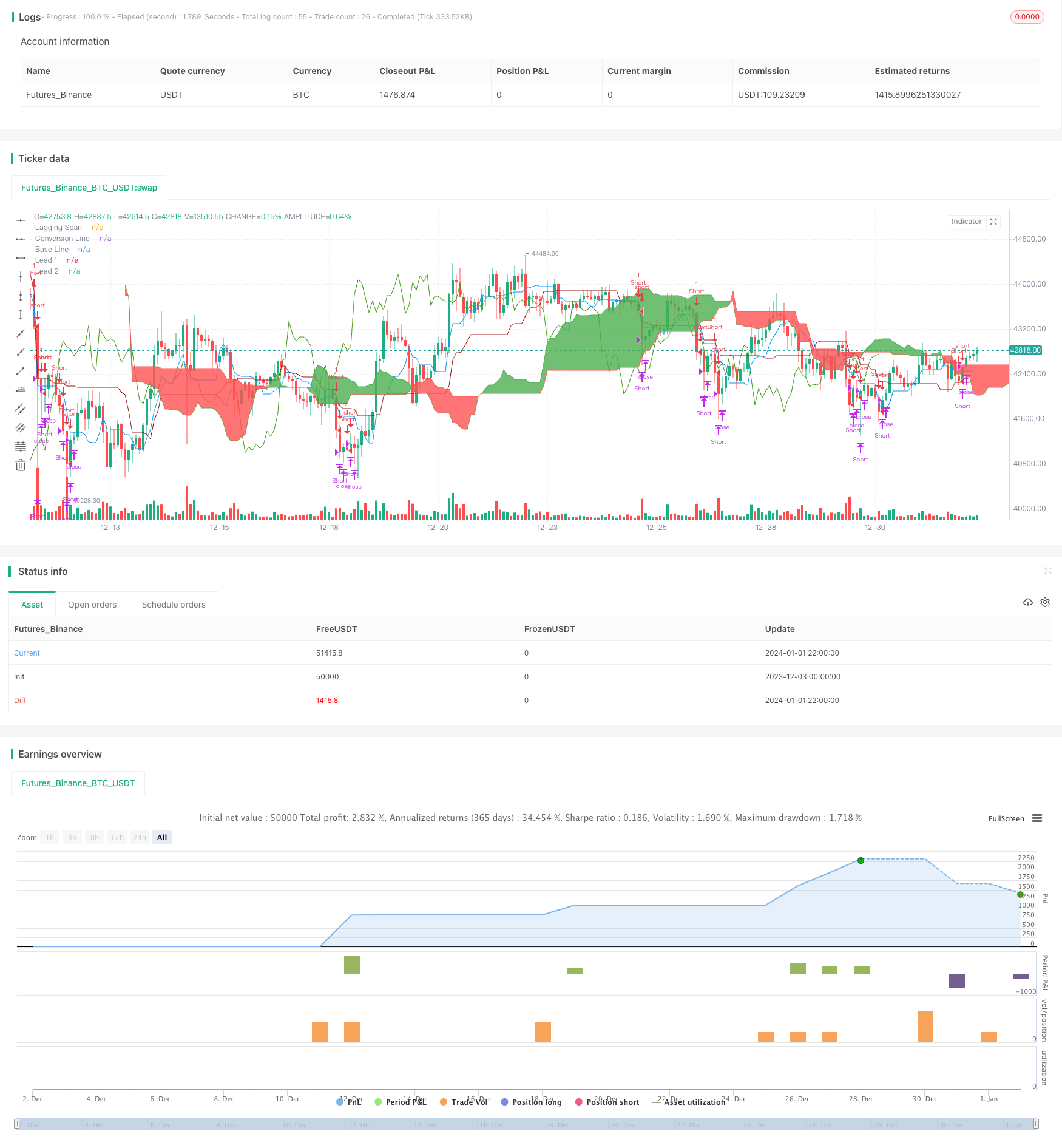

/*backtest

start: 2023-12-03 00:00:00

end: 2024-01-02 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

// Any timeFrame ok but good on 15 minute & 60 minute , Ichimoku + Daily-Candle_cross(DT) + HULL-MA_cross + MacD combination 420 special blend

strategy("Trade Signal", shorttitle="Trade Alert", overlay=true )

keh=input(title="Double HullMA",defval=14, minval=1)

dt = input(defval=0.0010, title="Decision Threshold (0.001)", type=float, step=0.0001)

SL = input(defval=-10.00, title="Stop Loss in $", type=float, step=1)

TP = input(defval=100.00, title="Target Point in $", type=float, step=1)

ot=1

n2ma=2*wma(close,round(keh/2))

nma=wma(close,keh)

diff=n2ma-nma

sqn=round(sqrt(keh))

n2ma1=2*wma(close[1],round(keh/2))

nma1=wma(close[1],keh)

diff1=n2ma1-nma1

sqn1=round(sqrt(keh))

n1=wma(diff,sqn)

n2=wma(diff1,sqn)

b=n1>n2?lime:red

c=n1>n2?green:red

d=n1>n2?red:green

confidence=(request.security(syminfo.tickerid, '5', close[1])-request.security(syminfo.tickerid, '60', close[1]))/request.security(syminfo.tickerid, '60', close[1])

conversionPeriods = input(9, minval=1, title="Conversion Line Periods")

basePeriods = input(26, minval=1, title="Base Line Periods")

laggingSpan2Periods = input(52, minval=1, title="Lagging Span 2 Periods")

displacement = input(26, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

LS=close, offset = -displacement

MACD_Length = input(9)

MACD_fastLength = input(12)

MACD_slowLength = input(26)

MACD = ema(close, MACD_fastLength) - ema(close, MACD_slowLength)

aMACD = ema(MACD, MACD_Length)

closelong = n1<n2 and close<n2 and confidence<dt or strategy.openprofit<SL or strategy.openprofit>TP

if (closelong)

strategy.close("Long")

closeshort = n1>n2 and close>n2 and confidence>dt or strategy.openprofit<SL or strategy.openprofit>TP

if (closeshort)

strategy.close("Short")

longCondition = n1>n2 and strategy.opentrades<ot and confidence>dt and close>n2 and leadLine1>leadLine2 and open<LS and MACD>aMACD

if (longCondition)

strategy.entry("Long",strategy.long)

shortCondition = n1<n2 and strategy.opentrades<ot and confidence<dt and close<n2 and leadLine1<leadLine2 and open>LS and MACD<aMACD

if (shortCondition)

strategy.entry("Short",strategy.short)

//alerts

alertcondition(closelong, title='Close Buy Position', message='Close Buy Position')

alertcondition(closeshort, title='Close Short Position', message='Close Short Position')

alertcondition(longCondition, title='Buy Signal', message='Buy Signal Alert')

alertcondition(shortCondition, title='Sell Signal', message='Sell Signal Alert')

//a1=plot(n1,color=c)

//a2=plot(n2,color=c)plot(cross(n1, n2) ? n1 : na, style = circles, color=b, linewidth = 4)

//plot(cross(n1, n2) ? n1 : na, style = line, color=d, linewidth = 4)

plot(conversionLine, color=#0496ff, title="Conversion Line")

plot(baseLine, color=#991515, title="Base Line")

plot(close, offset = -displacement, color=#459915, title="Lagging Span")

p1=plot (leadLine1, offset = displacement, color=green, title="Lead 1")

p2=plot (leadLine2, offset = displacement, color=red, title="Lead 2")

fill(p1, p2, color = leadLine1 > leadLine2 ? green : red)

// remove the "//" from before the plot script if want to see the indicators on chart